Dr_Vas-ka |Коротко о главном.

- 14 сентября 2016, 11:52

- |

В мире:

В мире RISK OFF продолжается.

Ключевые американские индексы во вторник просели в пределах 1.5%. В среду, фьючерсы на основные американские индексы торгуются в нейтральной зоне. Рынки Южной Кореи закрыты со среды по пятницу, биржи Китая не будут работать в четверг-пятницу, Гонконга — в пятницу. Японский индекс Nikkei 225 опустился в ходе сегодняшних торгов на 0,3%, китайский Shanghai Composite — на 0,6%. На долговом рынке Европы и Америки продолжаются незначительные продажи и если они усилятся, то на всех фондовых рынках начнётся более масштабная коррекция. Несмотря на низкую вероятность повышения ставки в США, ФРС всё может пойти на этот шаг уже 21 сентября. Также американских инвесторов пугает болезнь главного кандидата на пост президента США Хиллари Клинтон и рост рейтинга её оппонента Дональда Трампа. Дефицит государственного бюджета США в августе вырос более чем на 66% и составил $107,112 млрд по сравнению с $64,412 млрд за тот же месяц прошлого года, сообщило министерство финансов страны. За одиннадцать месяцев 2016 финансового года, который начался 1 октября 2015 года, отрицательное сальдо бюджета увеличилось на 17% — до $620,771 млрд против $529,96 млрд за сопоставимый период годом ранее.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 31 )

Dr_Vas-ka |Первые намёки на разворот, или ужесточение монетарной политики уже началось.

- 11 сентября 2016, 21:51

- |

Похоже, «лёд всё-таки тронулся», и регуляторы дали явные намёки. Началось всё с Банка Японии. Последние два выступления главы регулятора Харухико Курода несли абсолютно другой посыл всем участникам рынка. Вместо слов о дальнейшем расширении стимулирующих программ, которые никак не помогли экономике, и даже никак не смогли ослабить японскую валюту, прозвучали первые намеки на возможное сворачивание действующих программ выкупа активов. Подобные действия запросто могут спровоцировать кардинальные изменения на рынке японских акций и облигаций, поскольку финансовая система уже давно привыкла к мысли, что количественные стимулы не бесконечны. Конечно, Банк Японии сейчас вряд ли отважится сворачивать уже текущие стимулы, но вот новых ждать точно не стоит. Ближайшее заседание Банка Японии пройдёт вместе с заседанием ФРС 20-21 сентября.

( Читать дальше )

Dr_Vas-ka |Новые рекорды на фоне роста глобальных рисков.

- 30 августа 2016, 15:09

- |

ЕСЛИ вы торгуете на минутках и 5 минутках, или с большими плечами, то вам лучше не читать мои посты! Не портите свою психику. Я не даю прогнозов, я просто делюсь своим взглядом.

Несмотря на рост рисков в глобальной экономике, эйфория на финансовых рынках продолжается в прежнем ключе, хотя желающих вкладываться в рисковые активы по таким ценам становится всё меньше. Международные фондовые индексы в последние недели растут лишь за счёт закрытия коротких позиций и выкупов компаниями собственных акций с рынка, при этом, доля свободного кеша у зарубежных фондов остаётся на максимуме с 2001 ода.

Сверхмягкая монетарная политика всех мировых Центробанков и огромная лавина дешёвой ликвидности продолжает создавать иллюзию, что ситуация в финансовой сфере благоприятная, но вечно это длиться не будет. Умные миллиардеры по всему миру продолжают выходить из всех рисковых активов в кеш, при этом частные инвесторы, особенно в России всё больше верят в дальнейший рост фондовых активов. Подобное мы уже наблюдали в 2007 и начале 2008 года, но чем потом всё кончилось, уже все помнят. Если приток частных инвестиций на фондовые рынки начинает расти, а биржевые индексы находятся вблизи исторических максимумов, то это сигнализирует о наступление переломного момента. Ещё никогда в истории, большинству обычных неопытных инвесторов не удавалось разбогатеть на фондовых рынках, они всегда лишь смотрят и опираются на текущую ситуацию и не думают и не понимают более долгосрочные перспективы, хотя бы, c горизонтом в несколько месяцев. Да, сейчас на рынках эйфория, но никто не знает когда она закончится, и не стоит забывать, что от эйфории до паники всего один шаг, особенно с таких высот. Сейчас слишком высока вероятность коррекции на всех фондовых рынках, которая может случиться уже в ближайшие месяцы, поэтому гнаться за прибылью в 3-5% уже явно не оправданно.

( Читать дальше )

Dr_Vas-ka |Йеллен или Фишер & Буллард. Кому верить?

- 28 августа 2016, 21:09

- |

Август месяц так и не преподнёс инвесторам сильных движений и разочарований, но чем дальше, тем страшнее, и тем больше растёт неопределённость. В сентябре заканчивается финансовый год в США, поэтому нельзя исключать, что рынки будут держать изо всех сил на достигнутых максимумах, дабы показать хоть какие-то позитивные результаты, но ясно сейчас одно – чем сильнее будут выходить данные по американской экономике, тем негативней на них будут реагировать фондовые рынки.

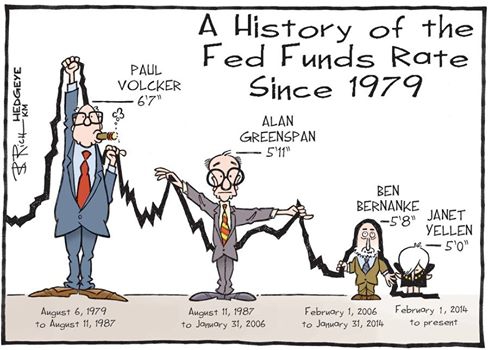

Ежегодный симпозиум в Джекон Хоул так и не внёс какой-либо конкретики в плане дальнейших действий мирового регулятора, но были в тот день и весьма громкие заявления, правда, не от самих глав Центробанков. Если речь председателя ФРС опять была в нейтральном ключе, без особых намёков и посылов, что в принципе, понравилось инвесторам, то заместитель главы ФРС Стэнли Фишер немного даже напугал рынки, сказав, что нельзя исключать даже два повышения ставки в текущем году. А неделей ранее, Глава ФРБ Нью-Йорка Уильям Дадли также подтвердил возможность роста ставок уже в сентябре текущего года. При этом, не стоит забывать, что именно через ФРБ Нью-Йорка, ФРС проводит свои операции, поэтому мнение главы этого банка вдвойне важно. Так кому же всё-таки верить? Главе ФРС, Джаннет Йеллен, которая уже весь год пытается подготовить рынки к очередному повышению, но боится пойти на этот шаг, или её заместителю, вместе с главой ФРБ Нью-Йорка, которые более открыто, могут давать посылы участникам рынка? Да, ситуация по-прежнему остаётся неопределённой, но похоже, долгожданное ужесточение монетарной политики в США уже не за горами, а значит и потенциал роста всех фондовых рынков уже исчерпан. Почти восемь месяцев текущего года уже позади и в перспективе, вплоть до декабря, остаются только негативные ожидания. Осталось только дождаться сильных данных по рынку труда США за август, и тогда негативный настрой инвесторов проявится в полной мере.

( Читать дальше )

Dr_Vas-ka |Не стоит недооценивать глобальные риски.

- 16 августа 2016, 17:13

- |

Проблемы в мировой экономике продолжают расти как снежный ком, но страх на фондовых рынках по-прежнему напрочь отсутствует. Принуждение к риску и игра в последнего инвестора пока продолжается, хотя во вторник появились первые намёки и желание инвесторов зафиксировать прибыль.

Российский рублёвый индекс ММВБ сегодня предпринял попытку штурма психологической отметки 2000 пунктов, но она не увенчалась успехом. По итогам дня, новый исторический максимум по данному индексу зафиксирован лишь на отметке 1994 пункта. Индекс ММВБ10 также во вторник обновил исторический максимум, а вот валютный индекс РТС так и не сумел дойти до отметки 1000 пунктов. Эйфория пока продолжается, но не стоит забывать, что нет ничего вечного. Сейчас лучше точно выходить в кеш, нежели покупать активы по таким ценам. У меня все позиции открыты только на снижение рынка — www.itinvest.ru/trader-liga2/users/54569891/

( Читать дальше )

Dr_Vas-ka |По рынку.

- 09 августа 2016, 15:26

- |

Несмотря на летнее затишье и пониженные объёмы торгов, продолжается эйфория практически на всех мировых фондовых рынках. Германский фондовый индекс DAX практически достиг годовых максимумов. Его рост с минимума, зафиксированного в феврале, составил уже ровно 20%. При этом сводный фондовый индекс азиатского региона MSCI Asia Pacific во вторник сумел обновить максимум за год. А что касается американских биржевых индексов, то они упорно продолжают штурмовать всё новые исторические максимы, хотя темпы прироста там уже давно минимальные. Интересная закономерность, несмотря на рост американских индексов, более половины акций в последние недели и месяцы показывают отрицательную динамику. Индексам помогают расти лишь несколько тяжеловесов. Количество сделок по слиянию и поглощению продолжает стремительно падать, ибо мало кто хочет покупать акции по текущим высоким ценам.

Стоит отметить, что постепенно подходит к концу сезон отчётности американских компаний. Более 90% компаний из списка S&P500 уже опубликовали корпоративную отчетность за второй квартал. Итоговый результат опять не утешительный. Хоть прибыли и оказались лучше ожиданий, но они вновь сократились на 3.5%, и сокращение идет уже пятый квартал подряд, чего не случалось с первой волны суперкризиса. Коэффициент P/E сейчас близок к максимумам за много лет, но пузырь продолжают надувать. Американские индексы еле-еле ползут вверх только за счёт шортистов и байбеков, а вот фонды в акции предпочитают не лезть, объём свободного кеша у них по-прежнему максимальный с 2001 года.

( Читать дальше )

Dr_Vas-ka |Мысли по рынку.

- 02 августа 2016, 16:15

- |

Сделали всё что могли, а толку ноль. Август – месяц перемен.

С приходом августа настроения на всех фондовых рынках постепенно начали меняться в худшую сторону. Большинство обещаний мировых Центробанков так и остались обещаниями, единственный кто их выполнил почти в полном объёме – это Банк Японии, однако сильной реакции на сей факт не было. Вместе с Банком Японии на дополнительные стимулы пошло и правительство Японии. Сегодня стало известно, что кабинет министров Японии утвердил налогово-бюджетные стимулирующие меры объемом 28 трлн. иен ($274 млрд), включая дополнительные расходы на текущий финансовый год в размере 4,6 трлн иен, но и это никак не помогло японкой иене, она наотрез отказалась снижаться. Чем больше стимулы и вливания, тем ближе тупик. От новых вливаний уже практически нет никакого эффекта. Похоже, Банку Японии остаётся только одно – выходить на рынок с внезапными интервенциями, чтобы хоть на 5-7% ослабить курс национальной валюты.

( Читать дальше )

Dr_Vas-ka |Ожиданиями сыт не будешь

- 19 июля 2016, 16:50

- |

Эйфория, царившая на всех фондовых рынках последние недели, начала затухать. Возможно, пыл инвесторов остудил неудавшийся военный переворот в Турции, который открыл новые долгосрочные геополитические риски, а может инвесторы просто решили взять паузу в преддверии заседаний крупнейших мировых Центробанков. В любом случае, поводов, для столь бурного роста, который мы наблюдали в июле, просто не было. Инвесторы вновь поверили громким заявлениям мировых Центробанков и начали покупать рисковые активы. Точнее сказать, инвесторов, в частности хедж-фонды просто принуждают входить в акции, ибо деньги просто не могут лежать весь год без дела.

В Америке финансовый год заканчивается в сентябре. За этот год, большинство фондов показывают нулевую или отрицательную динамику, при том, что объём средств, для рисковых инструментов, у них находится на максимуме с 2001 года. Если инвесторы увидят по итогам года рост фондовых рынков, а фонды при этом ничего им ничего не заработают, то из этих фондов начнётся отток капитала. Вот и видим парадоксальную ситуацию, когда ситуация в мире ухудшается каждый день, все крупные деньги по любым ценам сметают все безрисковые активы, а фонды входят в рынок в надежде на новые стимулы от мировых регуляторов.

( Читать дальше )

Dr_Vas-ka |Выдуманная эйфория.

- 11 июля 2016, 14:38

- |

Итак, что имеем на текущий момент. После референдума в Великобритании я озвучил свой взгляд со ставкой на позитив. Пояснил, что рынки будут быстро выкуплены на ожиданиях действий от мировых регуляторов и ввиду того, что свободного кеша у американских фондов девать некуда (более 300 млрд. – это рекорд с 2001 года.) Я даже не исключил перехая по SP500 за что мне в комментариях навалили говна разные умники. Вот один из них, остальных можете почитать в самом обзоре – smart-lab.ru/blog/335599.php

Если вы не умеете быстро менять свой взгляд и подстраиваться под рынок, то нефиг вам тут делать.

Теперь фонды частично зашли в рынок, а значит есть кому продавать. Регуляторы пока только обещают, но до действий не дошло. Италию ЕЦБ послал почти на три буквы, а ситуация у неё патовая. Раз послали банки Италии, то и Дойче банк не понятно как спасать. А если его спасти, но отказать Италии, то это получатся двойные стандарты. Начинается сезон отчётности в США – это негатив. В Китае проблемы растут, но там расчистка банковского сектора намечена на сентябрь. Не знаю, сколько ещё продержится позитив, но покупать тут уже опасно. Лучше выйти в кеш и подождать август-сентябрь. Ну или искать точку входа в шорт и удерживать защитные активы.

( Читать дальше )

Dr_Vas-ka |Оптимизм на рынках и будущие риски.

- 04 июля 2016, 12:00

- |

Всю прошлую неделю, на всех фондовых рынках царил очередной приступ эйфории, на фоне ожиданий новых стимулов от ведущих Центробанков. Пока что, мировые регуляторы сделали только намёки, но до действий не факт, что дойдёт. Точнее дойдёт, если паника вновь продолжится, а на текущих уровнях глупо запускать новые меры поддержки, они ведь тоже не бесконечны.

Несмотря на оптимизм на глобальных рынках, рисков в глобальной экономике сейчас хоть отбавляй, но никто не знает, откуда прилетит ещё один “Чёрный лебедь”. Есть множество проблем в китайской и американской экономике, но все они решаемы, а вот кто больше всех сейчас пугает, так это Италия. Проблемы в итальянской экономике, в частности, в банковском секторе, растут как снежный ком. На текущий момент, объём проблемных активов в банковской системе Италии уже достиг 350 млрд. евро, но все инвесторы, как будто, не хотят этого замечать, и продолжают покупать долговые инструменты этой сраны, в надежде, что ЕЦБ зальёт всех деньгами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс