Блог им. DenisVo |Вопрос алготрайдерам по внутреннему механизму сведения позиций.

- 04 января 2024, 15:48

- |

Хочу поинтересоваться у тех у кого крутятся одновременно большое количество стратегий с пересекающимися инструментами.

Каким образом реализовано, технически, сведение позиций между стратегиями?

Ведь возникает масса проблем с таймингом и типом исполнения. Как пример лимитный и маркет ордер, не говоря уже о алгоритмах исполнения брокера.

В целом я вижу только один более менее простой и разумный вариант это группировки стратегий по типу исполнения, используемого тайм фрейма и тд. Только в таком случае можно как то гарантировать внутренние перекрытие и не потерять в скорости выставления заявок.

Поделитесь опытом, коллеги.

- комментировать

- Комментарии ( 34 )

Блог им. DenisVo |Оптимизация Алгоритмических Стратегий: Deflated Sharpe Ratio

- 24 июня 2023, 17:45

- |

Всем доброго дня!

Продолжаем рассматривать различные метрики помогающие в оптисизации и выборе алгоритмических торговых стратегий.

Сегодня у нас Deflated Sharpe Ratio.

📈 Понимание этого коэфициета становится неотъемлемым элементом при разработке и использовании автоматических торговых стратегий. Этот уникальный инструмент может быть ключом к оптимизации алгоритмов и моделей!

Наше последнее видео посвящено Deflated Sharpe Ratio и его преимуществам:

1️⃣ Реалистичная оценка производительности: Deflated Sharpe Ration корректирует оригинальный коэффициент Шарпа, учитывая количество проведенных испытаний, предлагая более реалистичную оценку производительности стратегии.

2️⃣ Защита от переобучения: Учитывая множественное тестирование, он помогает инвесторам избежать подводных камней переобучения и добычи данных, которые часто упускаются из виду в традиционных мерах.

3️⃣ Улучшенная оценка риска: Учитывая асимметрию и эксцесс ваших стратегических доходов, он предлагает более полную оценку риска.

( Читать дальше )

Блог им. DenisVo |Поговрим о вероятностнымом коэффициенте Шарпа (PSR)

- 14 июня 2023, 10:41

- |

Привет!

Кто уже знаком в Probabilistic Sharpe Ratio отзовись! :)

А кто еще не знаком, тоого приглашаем к прочтению...

🎥 Наше последнее видео посвящено PSR, инструменту, который расширяет границы обычного коэффициента Шарпа, учитывая исторические доходы, продолжительность деятельности и количество испытаний стратегии.

🔎 PSR оценивает вероятность того, что истинный коэффициент Шарпа превышает заданный порог. Он помогает отсеивать ложные срабатывания и определять стратегии, которые соответствуют нашим ожиданиям, учитывая риски.

Чем же он хорош и где нап пригодится:

- Объективный анализ: По сравнению с традиционным коэффициентом Шарпа, который измеряет прошлую производительность, PSR предоставляет более объективный анализ, т.к. он учитывает не только прошлые данные, но и количество испытаний, которые были выполнены для поиска стратегии.

- Избегание переобучения: PSR может помочь избежать «переобучения», ситуации, когда стратегия торговли, кажется, работает хорошо на исторических данных, но плохо справляется с новыми данными. Это происходит потому, что PSR учитывает число испытаний при оценке производительности стратегии.

( Читать дальше )

Блог им. DenisVo |Как легко и просто обыграть рынок. Momentum and Portfolio Optimization.

- 06 июля 2022, 13:53

- |

И так,

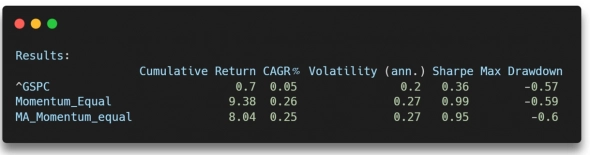

- Возмем 500 бумаг которые на данный момент находятся в индексе snp500.

- Каждый месяц будем отбирать 10 бумаг по принципу силы импульса за последний год. Имеется ввиду процентное изменение.

- Вторая стратегия будем отбирать 10 бумаг, но импульс будем считать как разницу цены и скользящей стредней с периодом 252.

- Ребалансировка портфеля через каждые 22 дня.

- Только лонг.

Общая доходность в 10 раз выше индекса, годовая в 5. Однако видим что и просадка у нас повыше.

Но мы же все делаем на питоне, где полно всяких полезных пакетов. Воспользуемся библиотекой PyPortfolioOpt, и добавим попробуем эти же две стратегии с импользованием следующих методов оптимизации портфелей: CLA, HRP, CVaR, DVaR

( Читать дальше )

Блог им. DenisVo |Простой фреймворк для тестирования портфельных стратегий (python)

- 20 июня 2022, 18:19

- |

Давненько ничего я не писал. Потихонечку мой ютубчик набирает подписчиков, и большинство судя по всему индусы… так вот многие из них посмотрев видео про методы оптимизации стали спрашивать как же можно потестить другие идеи. Ну я немного подкрутил свой не самый оптимальный код, и родился у меня аж целый фреймворк, в котором очень легко тестить различного рода портфельные стратегии.

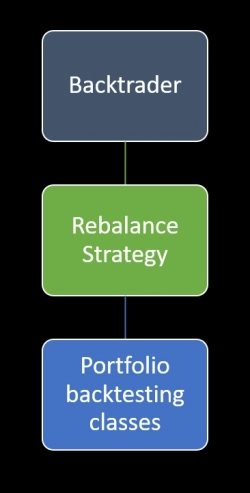

Итак выглядит это все следующим образом:

Как основа это Backtrader (хороший питоновский движок для тестирования торговли, но в целом очень медленный при загрузке данных, да и есть там некоторые вещи в которых мне лениво разбираться).

Далее реализуем простенькую стратегию которая будет крутиться в бэктрейдере, но ее структура такова, что можно любые спецефические действия делать в привычной для каждого человека форме. Я там использую pandas dataframe.

Структура стратегии:

( Читать дальше )

Блог им. DenisVo |Как ускорить python в 2000 раз, или как расчитывать максимальный дродаун со скоростью света :) (python, c++, cuda)

- 03 марта 2022, 16:14

- |

Так получилось что у меня есть ответ на этот вопрос. Не так давно я тут даже видео по этому поводу замутил, для примера был взят практический пример расчета ожидаемой максимальной просадки при условии что рынок будет обладать похожими характеристиками.

( Читать дальше )

Блог им. DenisVo |Битва методов оптимизации портфеля!

- 24 апреля 2021, 13:36

- |

Не смотря на то, что многие люди довольно скептически отнеслись к китайской идее напрямую оптимизировать значение шарпа и подберать веса для активов используя LSTM сеть (А что так можно было?), я решил все же этот метод протестировать.

Я не люблю всякого рода сложные подходы, поэтому я пошел в лоб, написал простую стратегию для динамической ребалансировки портфеля (только лонг) и протестировал на ней различные методы.

Для тестов были взяты следующие методы оптимизации финасового портфеля:

Классические:

- Mean-Variance

- Hierarchical Risk Parity (созданный Маркусом Лопезом де Прадо)

- Critical Line Algorithm (говаривают метод специально для оптимизации портфелей придуман)

- Efficient Frontier with nonconvex optimizer (нашел в примерах питоновского пакета, добавил для кучи)

- LSTM (модель предложенная китайцами, из предыдущего поста)

- Trained LSTM (обученная модель на истории, предсказывает распределение на следующие 22 дня)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс