SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ButterflyCompass |Относительно продажи волатильности #4

- 04 февраля 2020, 12:41

- |

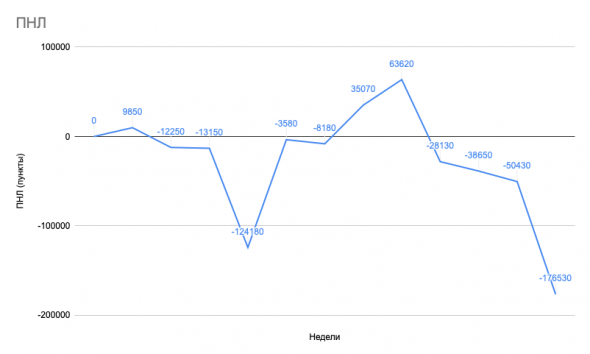

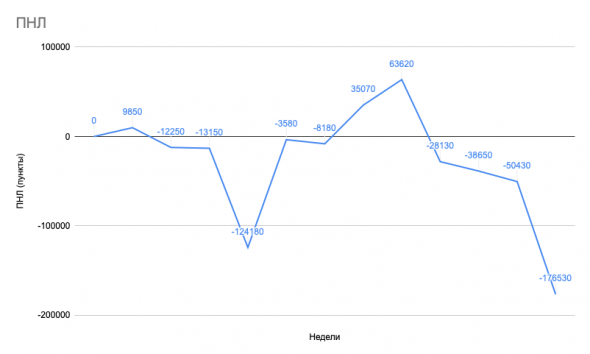

Рынок корректируется и эквити поехала вверх.

Хеджевые блоки отработали как и предполагалось и при дальнейшем росте скорость увеличения убытка по экспоненте стремилась бы к нулю.

Рост на протяжении нескольких месяцев был одним из вариантов экстремальных сценариев. В эго облегченной версии, по сравнению с аналогичным снижением, которое согласно базовой гипотезе должно было бы происходить за меньшее время и более резко. В случае снижения, позиция управлялась бы иначе и экстраполировать эквити при росте на падение не правильно.

Промежуточный вывод таков. Схема рабочая. Риск контролируется неплохо. Да, да, несмотря на эквити. Базовым все-таки является сценарий, когда тренды меньше по амплитуде и длительности, а коррекции несколько чаще.

Из минусов, расчетного ГО не хватило, то есть для корректировки позиции в диапазоне 158-165 пришлось задействовать дополнительное ГО в размере 20%. Так что можно считать первоначальные настройки риска неверными.

Таким образом, базовые предпосылки продолжаю считать верными, а расчет риска признаю ошибочным. Следовательно, потенциальная доходность также подвергается корректировке и становится ниже.

( Читать дальше )

Хеджевые блоки отработали как и предполагалось и при дальнейшем росте скорость увеличения убытка по экспоненте стремилась бы к нулю.

Рост на протяжении нескольких месяцев был одним из вариантов экстремальных сценариев. В эго облегченной версии, по сравнению с аналогичным снижением, которое согласно базовой гипотезе должно было бы происходить за меньшее время и более резко. В случае снижения, позиция управлялась бы иначе и экстраполировать эквити при росте на падение не правильно.

Промежуточный вывод таков. Схема рабочая. Риск контролируется неплохо. Да, да, несмотря на эквити. Базовым все-таки является сценарий, когда тренды меньше по амплитуде и длительности, а коррекции несколько чаще.

Из минусов, расчетного ГО не хватило, то есть для корректировки позиции в диапазоне 158-165 пришлось задействовать дополнительное ГО в размере 20%. Так что можно считать первоначальные настройки риска неверными.

Таким образом, базовые предпосылки продолжаю считать верными, а расчет риска признаю ошибочным. Следовательно, потенциальная доходность также подвергается корректировке и становится ниже.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. ButterflyCompass |Относительно продажи волатильности #3

- 10 января 2020, 11:29

- |

Продавать недельные опционы на тренде, что может быть лучше. Для тестов. Для счета это не совсем то, что надо. Надо сказать, повезло с периодом тестирования гипотезы — попал в хороший тренд. Текущий рынок хорош тем, что на нем реализуется один из негативных сценариев для проверяемой гипотезы. Не самый экстремальный, конечно, но тоже ничего.

Стремление хеджировать риск, но не переплачивать за него, в большинстве случаев должно приносить прибыль, однако сейчас тот случай, когда прибыльнее быть даже перехеджированным (здесь напрашивается переход к волшебной теме определения фазы и скорости рынка, в которой я не силен).

В первую неделю нового года счет обновил максимумы по просадке. К первым двум блокам хеджа, добавился третий. Это несколько снизит поступление тэтты, но добавит устойчивости при возможном снижении. Загрузка ГО, с учетом просадки, вышла за размер рабочего (50%) и находится на пути к авральному (80%), сейчас около 70%.

Конечно же, есть читерские приемы — при нехватке ГО всегда можно увеличить лимит, но в этом случае, при фактическом продолжении работы тест можно будет считать проваленным и надо уходить думать над другими параметрами риска и целесообразности такой системы в целом.

Стремление хеджировать риск, но не переплачивать за него, в большинстве случаев должно приносить прибыль, однако сейчас тот случай, когда прибыльнее быть даже перехеджированным (здесь напрашивается переход к волшебной теме определения фазы и скорости рынка, в которой я не силен).

В первую неделю нового года счет обновил максимумы по просадке. К первым двум блокам хеджа, добавился третий. Это несколько снизит поступление тэтты, но добавит устойчивости при возможном снижении. Загрузка ГО, с учетом просадки, вышла за размер рабочего (50%) и находится на пути к авральному (80%), сейчас около 70%.

Конечно же, есть читерские приемы — при нехватке ГО всегда можно увеличить лимит, но в этом случае, при фактическом продолжении работы тест можно будет считать проваленным и надо уходить думать над другими параметрами риска и целесообразности такой системы в целом.

Блог им. ButterflyCompass |Относительно повышения ГО

- 27 декабря 2019, 13:59

- |

Повышение ГО всегда сопровождается некоторым количеством возмущения.

Если повышение на выросшей волатильности, то недовольны получившие маржин или те, кто вынужден сокращать позиции. Если повышение планово-новогоднее, то возмущаются плечевики.

Внеплановое повышение ГО

Не хочется быть капитаном Очевидность, но повторю, что это универсальный инструмент, который защищает всех участников рынка. И биржу, и брокеров, и трейдеров (юриков и физиков). Да, обидно получить маржин или сокращать позицию (как правило, фиксировать часть убытков). Еще обиднее, что в большинстве случаев все происходит на дне и дальше идет некоторый отскок или разворот. Однако, черных лебедей никто не отменял и такая мера не дает пойти цепной реакции, которая может привести к серьезным проблемам на уровене выше — у брокеров, и еще выше — у биржи и институционалов.

Кроме того, зная о наличии такого механизма, странно, что трейдеры его не берут в расчет. Виной тому либо недостаточные знания (непросчет различных сценариев), либо жадность и самонадеянность. Кто кричит больше всех в таких случаях? Те, кто перебрал с рисками или не увидел их вовсе. И их жалобы напоминают тех, кто по неосторожности отпилил себе ногу бензопилой (исправной) и негодует на завод-изготовитель и магазин, что произвели и продали ему инструмент. А то, что сам он корявый, и к тому же не прочел инструкцию, так это за кадром.

Планово-новогоднее повышение ГО

( Читать дальше )

Если повышение на выросшей волатильности, то недовольны получившие маржин или те, кто вынужден сокращать позиции. Если повышение планово-новогоднее, то возмущаются плечевики.

Внеплановое повышение ГО

Не хочется быть капитаном Очевидность, но повторю, что это универсальный инструмент, который защищает всех участников рынка. И биржу, и брокеров, и трейдеров (юриков и физиков). Да, обидно получить маржин или сокращать позицию (как правило, фиксировать часть убытков). Еще обиднее, что в большинстве случаев все происходит на дне и дальше идет некоторый отскок или разворот. Однако, черных лебедей никто не отменял и такая мера не дает пойти цепной реакции, которая может привести к серьезным проблемам на уровене выше — у брокеров, и еще выше — у биржи и институционалов.

Кроме того, зная о наличии такого механизма, странно, что трейдеры его не берут в расчет. Виной тому либо недостаточные знания (непросчет различных сценариев), либо жадность и самонадеянность. Кто кричит больше всех в таких случаях? Те, кто перебрал с рисками или не увидел их вовсе. И их жалобы напоминают тех, кто по неосторожности отпилил себе ногу бензопилой (исправной) и негодует на завод-изготовитель и магазин, что произвели и продали ему инструмент. А то, что сам он корявый, и к тому же не прочел инструкцию, так это за кадром.

Планово-новогоднее повышение ГО

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс