Bob Butilochkin

Может ли 95%Газпромнефти+ продать долю в Газпромнефти

- 21 декабря 2023, 15:07

- |

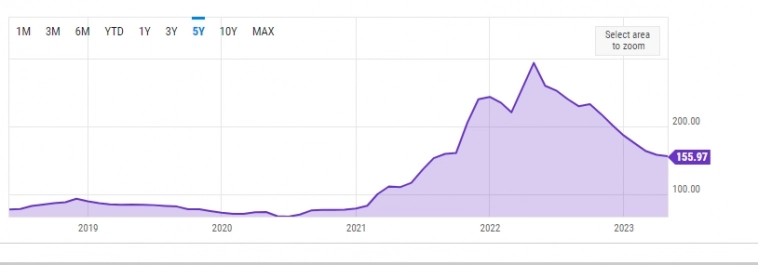

Оранжевая кривая это Газпромнефть

Свечной график это 95%Газпромнефти+, если что

Не захочет ли 95%Газпромнефти+ сделать Газпромнефть более народной. Логика такая: насколько менеджменту 95%Газпромнефти+ неприятно смотреть на успехи своих подчиненных. Продаем, допустим, 5-15%, по текущим ценам, чтобы Фрифлоат устроил Московскую Биржу и Газпромнефть вошла в индекс, расширила состав акционеров. Газпром получает деньги на постройку своих труб или даже не замахнуться ли на Уильяма Шекспира (постройка мощностей по сжижению газа), выплату налогов и дивидендов государству. При этом для контроля разница между 80%, 85%, 90%, 95% несущественна.

Совет директоров «Газпрома» утвердил инвестиционную программу и бюджет на 2024 год. Общий объем финансирования инвестпрограммы составит 1,57 трлн руб., против 2 трлн руб. в 2023 году. При этом компания ожидает уверенные финансовые результаты за этот год: «Газпром» получит более 4 трлн руб. поступлений от продажи газа и 3,4 трлн руб. поступлений по другим видам деятельности. Общий показатель EBITDA Группы «Газпром» за 2023 год составит около 2,2 трлн руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Про реальную инфляцию, которая x2

- 12 ноября 2023, 12:20

- |

Одежда в структуре потребительских расходов россиян составляет около 4%, обувь — 1,7%. Моющие средства и косметика — около 2,3%, мебель — 1,8%, бытовая техника — 1,3%.

Кроме того, на все легковые автомобили приходится около 6,5%, а на бензин — 4,3%.

На медицину и фармацевтику граждане тратят более 2,3%.

Что касается сферы услуг, наибольшая доля здесь принадлежит жилищным и коммунальным платежам (10%). Бытовые услуги занимают 4,1%, услуги связи — 2,6%, туризм — 3,9%

( Читать дальше )

Фосагро, Акрон или КуйбышевАзот - информация к размышлению.

- 15 мая 2023, 15:16

- |

Так как российский рынок акций — дивидендный, будущие цены на акции надо прогнозировать, в первую очередь, в зависимости от будущей дивидендной доходности.

На дивидендную доходность влияет: цена на удобрения, себестоимость производства, логистика и налоги.

На нижеприведенном графике видно, что стоимость удобрений падает. Если средняя стоимость за 2022 год была 300$*68 RUB(Среднегодовой курс доллара в 2022), то в 2023 году средняя стоимость пока приблизительно 170*75 RUB, то есть на %30-40 ниже 2022 года и немного выше, чем в 2021 году = приблизительно 150*74.

Fertilizers Price Index (I:FPINH3XX)

По налогам произошли следующие ухудшения:

С 1 января 2023 году Россия введёт экспортные пошлины на минеральные удобрения: ставка 23,5% будет взиматься от цены свыше 450 долл. за тонну. При стоимости удобрений в пределах 450 долл. за тонну ставка останется нулевой.

Фосагро

Около 70% продаж уходит на экспорт

( Читать дальше )

Про выбор акций Баффетом

- 04 февраля 2023, 13:23

- |

Принцип долгосрочности.

Принцип замечательного руководства, лучше тандема — возможность борьбы с управленческим императивом — , первоочередно, боязнь даже разумного риска по причине обвинений и сравнений, поэтому действия руководства направлены на усреднение и заимствование от руководителей других компаний.

Принцип отличных перспектив компании — прослеживается сбалансированный уровень роста.

Принцип силы бренда — возможность продавать свою продукцию с высокой маржинальностью глобально Coke, Gillette, Apple.

Принцип одного доллара — сколько долларов к стоимости компании принесет оставленный в компании доллар, за вычетом налогов и дивидендов, то есть, есть ли смысл инвестировать внутри компании или выгоднее рапределить кэш акционерам.

Принцип осторожного водителя — страхование гонщиков приводит к убыткам, которые при росте компании съедают прибыль за долгие годы прибыльности компании, при чем при убытках не приходится рассчитывать на возврат налога с прибыли, заплаченные за эти долгие годы низкой базы Geico

Принцип не обращать внимание на экономику в целом,

Обращать внимание на инфляцию. Рост капитала нужно приводить с учетом инфляции и определенным компаниям с большой долей заемных средств и низкой оборачиваемостью активов приходится совсем туго.

Зачем Россия продает товары в большем стоимостном выражении, чем импортирует?

- 11 июня 2022, 10:30

- |

Цены на газ в Европе взлетели из-за зеленой повестки и недоинвестирования в нефтегаз в Европе.

На этом фоне Россия начала СВО.

На чувстве своего экономического превосходства Запад стал вводить санкции.

Запад заморозил ЗВР России и перекрыл валютные переводы и инвестиции.

Запад перестал продавать товары и вывел специалистов и технологии из России. Начал поставлять оружие Украине.

Цены на нефтегаз пошли выше.

Россия начала продавать газ за рубли.

За 5 первых месяцев 2022 года образовалась 110,3 млрд долларов разница между импортом и экспортом.

Рубль идет к 50 за доллар.

Куда России девать эти токсичные деньги, которые могут быть заморожены в любой момент, при этом поддерживая экономику, в первую очередь, Европы и удерживая там инфляцию, абсорбирую Евро?

Кто что думает? Для постройки равноправных экономических отношений необходимо сбалансировать экспортно-импортный баланс, то есть хотите покупать нефтегаз, палладий, титан итд, тогда экспортируйте оборудование и технологии. Или все итак сбалансируется за счет курса рубля?

Рубль приравняли к Газу.

- 24 марта 2022, 10:12

- |

Конечно, этим они изымают дешевые деньги из своей экономики, теперь наши компании будут меньше держать бесплатные для них деньги и обогащать зарубежные банки и экономику посредством налогов и прочих механизмов перераспределения.

Отсюда вывод, что рубль для них представляет уже реальный актив, который они не смогут напечатать. А значит, использование рубля в мире станет более выгоден для нас, как первых рук.

Только думается, ой как им это не нравится.

Отмена наличного доллара в России.

- 04 марта 2022, 12:27

- |

Доллар на черном рынке, предположительно, можно продать по 140.

Тогда получается арбитраж 110 на бирже+12% и продать по 140, но опять банки не отдают наличный доллар.

Наличку банки не палят, вводя комиссии на снятие и нереальные курсы, так как безналичный доллар в России по сути может исчезнуть, если введут санкции на экспорт (пока только заморозили резервы и переводы). Следующим шагом могут ввести полный запрет на валютные операции внутри России и тогда доллар вообще в России обесценится и еще срок за него будут давать. Золото и юани, в этом контексте, лучше намного.

Кто как оценивает такую последовательность событий?

Экспорт за рубли

- 28 февраля 2022, 10:32

- |

Подняли ставку до 20%.

tass.ru/ekonomika/13892399?utm_source=yxnews&utm_medium=desktop

Ввели обязательную продажу 80% валюты экспортерами.

tass.ru/ekonomika/13892447

Можно ввести экспорт за рубли.

Что еще можно сделать, если реально отберут ЗВР ЦБ?

теги блога Bob Butilochkin

- акции

- Газпром

- Газпромнефть

- доллар рубль

- инфляция в России

- ЛЧИ 2018

- облигации

- смартлаб конкурс

- форекс

- эбис