Бланш

Допустим, в который раз, АЭРОФЛОТ

- 14 января 2020, 20:45

- |

«Яркий» представитель индекса — акции Аэрофлота - долгое время демонстрировал отстающую динамику на фоне слабых финансовых показателей деятельности эмитента. Масштабное укрепление рубля и контроль за расходами на топливо способны в среднесрочной перспективе привести к реализации накопленного потенциала.

На общем рыночном ралли, пожалуй это одна из немногих ликвидных акций, оставшаяся обделенной вниманием инвесторов. Появилась вероятность частичного сокращения спреда как с индексом второго эшелона, так и с индексом акций МосБиржи. Тем более, коэффициент корреляции Аэрофлота и индекса МБ за последние 12 мес. составил лишь 0,36, что говорит об умеренно положительной силе связи и некотором иммунитете.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Когда же возможна коррекция рынка

- 19 декабря 2019, 21:57

- |

Индекс американского рынка акций SP500 превысил 3200 п., взлетев лишь с начала 2019 года более чем на 27%.

Попытки большинства участников рынка найти вершину, основываясь на «перекупленной перепроданности» и «перепроданной перекупленности» заканчиваются неудачами и существенными финансовыми потерями.

Одним из способов прогнозирования разворота глобальной тенденции служит рецессионная модель на основе инвертирования кривых доходностей гособлигаций. В соответствии с ней, вероятность фондового «обвала» ранее III квартала 2020 года ничтожна.

Для определения же существенных движений в стоимости фондовых активов аналитический аппарат сводится к оценке волатильности финансовых инструментов. Закономерности движения фондовых рынков предоставляют инструментарий выявления реперных точек.

( Читать дальше )

Допустим Аэрофлот, краткосрочно

- 19 ноября 2019, 18:08

- |

Дисклеймер: не является ИИР, и т.д. и т.п. и пр.

Инвесторы обратили внимание на общемировую тенденцию текущего года в снижении темпов роста акций второго эшелона против бурного подъема голубых фишек. Если и когда акции компаний малой и средней капитализации будут догонять «старших братьев», то инвестиции в лучших представителей второго эшелона могут принести значительный результат.

Крупнейшими представителями сегмента являются акции АФК Системы (11,7% индекса МосБиржи «средней и малой капитализации», MCXSM), Аэрофлота (8,6%), ПИК (8,3%), Ростелекома-ао (7,7%). Именно на «больших из меньших» и придется поток ликвидности в случае смены рыночной парадигмы.

В ожидании скорейшего принятия решения о возмещении расходов на топливо для авиационной отрасли за 2019 г. и отчетности ПАО Аэрофлот за 9 мес. по МСФО 29 ноября акции данного эмитента могут представлять интерес финансового сообщества.

( Читать дальше )

Допустим, Северсталь

- 04 октября 2019, 18:32

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Сталелитейная промышленность оказалась в ситуации перепроизводства сырья, в том числе и роста «незаконного производства» стали в Китае. В 2018 г. выход металла в Поднебесной достиг рекорда в 928 млн тонн стали. Годовой темп прироста составляет без малого 7%.

Снижение темпов мировой экономики оказывает давление и на спрос со стороны потребителей товара из различных отраслей народного хозяйства. Отмечается нисходящая динамика мировых цен на стальную продукцию.

В конце сентября крупнейший экспортер железной руды, Австралия сократила прогноз по доходам от экспорта полезных ископаемых. В качестве причин снижения мирового спроса на сталь отмечается торговая война ведущих экономик мира.

Зависимость внутреннего российского рынка стали от международных тенденций смещена на фактор сезонности. По мере наступления холодов можно будет ожидать рост корреляции и нивелирование спреда. В этой связи давление на операционные и финансовые результаты деятельности сталеваров будет усиливаться.

( Читать дальше )

Допустим, СургутНГ - АП

- 29 августа 2019, 19:41

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Прогнозирование чистой прибыли Сургутнефтегаза — излюбленное занятие финансовых аналитиков. От точности их прогноза и прозорливости зависит эффективность проводимых торговых операций с прицелом на ожидаемые дивиденды, в первую очередь по «необыкновенным» акциям.

Расчет дивидендов осуществляется исходя из чистого финансового результата деятельности общества по РСБУ. Держателям привилегированных акции причитается 7,1% годовой прибыли.

При этом, коэффициент устойчивости дивидендов не превышает 0,6 за последние 5 лет наблюдения.

Исходя из средней стоимости пары: usd/rub 64,91 с начала 2019 г. по 29 августа и стоимости нефть $64,85 за баррель марки Brent определяется операционная прибыль и курсовая разница.

Ценнообразование в компании происходит по стоимости марки Urals. В качестве поправочного коэффициента к смеси Brent используется среднее значение лямбда- коэффициента, равное 0,92.

( Читать дальше )

Допустим, МАГНИТ

- 22 августа 2019, 19:42

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Снижение индекса ожиданий и индекса текущего состояния ФСГС обуславливают низкие темпы роста (1% годовых) розничной торговли в России.

Потребительский спрос остается слабым на фоне инфляции, превышающей реальный рост зарплат как в социальном секторе, так и во внебюджетной сфера.

Макроэкономические показатели отрасли непосредственно находят свое отражение в операционных, а затем и финансовых показателях деятельности компаний розничной торговли.

Крупнейший игрок на рынке ритейла – ПАО Магнит в полной мере ощутил все негативные последствия замедления деловой активности в стране.

Помимо снижающихся показателей деятельности на эффективность компании оказывают и внутрикорпоративные факторы. Смена управленческого персонала, экстенсивная стратегия развития на фоне стагнирующих фундаментальных показателей отрасли предопределили нисходящую динамику акций корпорации.

( Читать дальше )

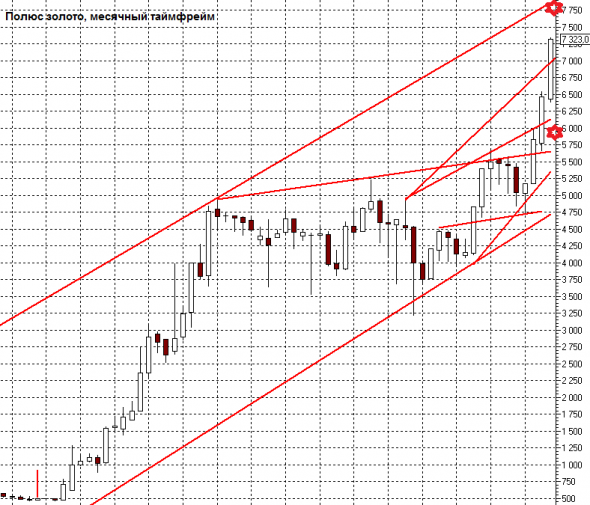

Допустим, ПОЛЮС золото

- 20 августа 2019, 18:30

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

На фоне международных валютных и торговых войн инвесторы проявляют повышенный интерес к «защитным инструментам» сохранения капитала – валютам фондирования, долгосрочным облигациям развитых рынков, золоту.

Процесс избегания риска предопределил текущую динамику цен на желтый металл. С начала 2019 г. стоимость золота выросла на 20%, остановившись у максимумов за последние 6 лет ($1540) в ожидании дальнейших сигналов. В качестве долгосрочной цели рассматривался уровень $1580.

Бенефициаром роста стоимости металла выступают акции золотодобытчиков. В наибольшей степени конкурентные преимущества проявляются у компаний с наименьшей себестоимостью добычи в пересчете на тройскую унцию — Полюс золото и Полиметалл.

При этом, акции Полюса обладали сравнительными преимуществами исходя из финансовых мультипликаторов по сроку окупаемости, долговой нагрузки и уровню затрат к операционной прибыли.

( Читать дальше )

Допустим, Лукойл

- 16 августа 2019, 18:24

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Выходящие макроэкономические показали за II кв. и первое полугодие 2019 г. крупнейших экономик мира свидетельствуют о снижении деловой активности в Китае, Японии, США и Германии.

Это сигнализирует о высокой вероятности снижения стоимости энергоносителей в среднесрочной и долгосрочной перспективе на фоне избытка предложения, торговых и валютных войн.

Акции Лукойла имеют самую высокую долгосрочную (свыше 5 лет) корреляцию (0,6) из всех нефтегазовых компаний России с рублевыми ценами нефти (Ukoil*usdrub).

При этом снижение «рублебочки» с конца апреля превысило 20%.

«Бюджетное правило», высокая стоимость фондирования по гособлигациям и другие факторы существенным образом влияют на ценообразование российской валюты, ограничивая возможности для наращивания финансовых показателей компании.

( Читать дальше )

Допустим, Сбербанк-ао, краткосрочно

- 14 августа 2019, 18:23

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Акции Сбербанка, являясь прокси отечественного рынка, в полной мере отражают текущий общемировой сантимент.

Факторы ценообразования российского фондового рынка указывают на вероятность развития коррекции в район 2580 п. по индексу МосБиржи.

Имея историческую бету больше 1 (бета последней волны 1,4), сбербанк снижается опережающими темпами от максимальных значений рынка, показанных в начале июля.

На основе многолетнего бета анализа допускается торможение цены в области локальной поддержки индекса МосБиржи и уход коэффициента к значениям ниже 1.

Таким образом, мы получаем ориентировочное значение цены сбербанка при обозначенном выше значении индекса — 214 р., что также совпадает с фракталом на покупку от конца I кв. 2019 г.

( Читать дальше )

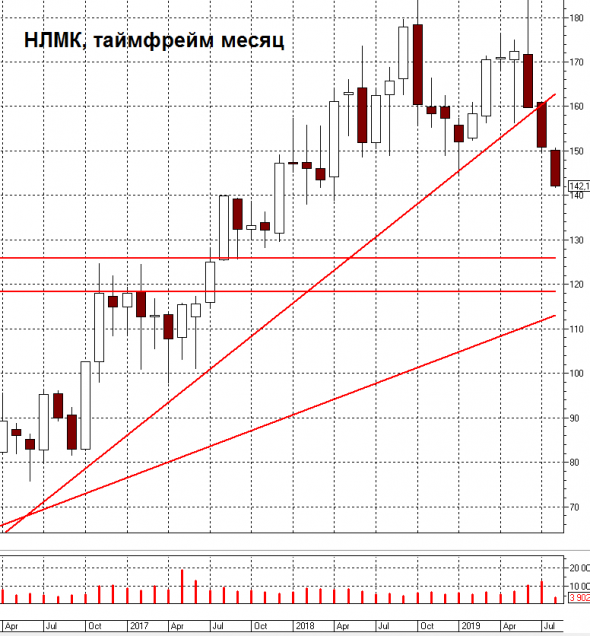

Допустим, НЛМК

- 13 августа 2019, 18:09

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Риски эскалации торгового противостояния крупнейших мировых экономик сказываются на ожиданиях снижения спроса на промышленные металлы.

Усиливается конкуренция производителей за рынки сбыта и конечного потребителя.

Этим обусловлен цикл на снижение стоимости металлургических компаний, за неким временным исключением производителей редкоземельных металлов.

ПАО НЛМК, как лидирующая в области производства стали международная компания, испытывает на себе совокупность негативных факторов ценовой конъюнктуры, связанной как с сужением спроса, так и ростом выработки продукции.

25%-ый рост капитальных затрат компании по итогам 2018 г. относительно предыдущего периода и 83%-ый рост по итогам II кв. относительно аналогичного периода прошлого года негативным образом скажутся на величине денежных потоков организации, что в конечном счете может отразиться на динамике чистой рентабельности компании.

( Читать дальше )

теги блога Бланш

- IMOEX

- S&P500

- S&P500 фьючерс

- Vix S&P 500

- акции

- аэрофлот

- Аэрофлот покупка

- Газпром

- Инвестиции

- Индекс МБ

- КОНКУРС

- Лукойл

- Магнит

- мобильный пост

- нлмк

- Новатэк

- Полиметалл

- Полюс Золото

- Портфель инвестора

- сбербанк

- Северсталь

- сигнал

- стратегия

- сургут-ап

- Сургутнефтегаз

- торговые сигналы

- трейдинг

- фьючерс mix