Блог компании Tickmill |Связка юань золото (?) и держим курс вниз по доллару

- 13 июля 2018, 14:15

- |

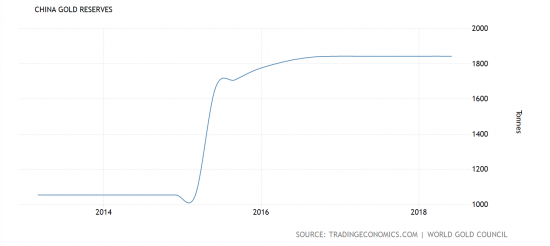

Изучал структуру резервов PBOC и наткнулся наткнулся на интересный график:

Может уже обсуждали, но для меня интересная находка. Начиная с начала 2018 года график CNYUSD и золота чрезвычайно похож, т.е. золото двигается следом за девальвацией юаня. Причем хитрые китайцы не только тарят слитки, но еще и как то влияют на курс (очевидно же).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог компании Tickmill |Анализ аукциона 10-летних казначейских нот

- 12 июля 2018, 15:16

- |

Вчера казначейство США размещало новые 10-летние ноты на рынке, общим объемом 22 млрд. долларов. Анализ новых размещений особенно актуален на фоне сокращения баланса активов ФРС. Сейчас он «сдувается» со скоростью 40 млрд. в месяц. Каждые три месяца скорость увеличивается на 10 млрд. и дойдя до 50 млрд. долларов в месяц, будет зафиксирована. Вместе с распродажей ФРС, на рынок поступают облигации и от новых аукционов, и вчерашние 22 млрд. это чуть больше половины текущего месячного сокращения ЦБ. Спрос на них дает оценку ожидания доходности в экономике, да и вообще восприятия уровня риска.

В интересующие нас детали аукциона входят:

Доходность к погашению — косвенный показатель цены бонда. Единая ставка по которой дисконтированы все будущие купоны и номинал. Чем выше доходность к погашению тем ниже приведенная стоимость, т.е. цена бонда. Если инвестор видит высокие риски в будущем и думает что доходность в экономике будет расти умеренно — он будет согласен заплатить за будущие потоки платежей большую цену — доходность к погашению будет ниже. Выше спрос на бонды — ниже доходность.

( Читать дальше )

Блог компании Tickmill |Ралли фунта благодаря британской статистике

- 10 июля 2018, 11:25

- |

Азиатские акции не смогли удержать рост во вторник так как торговая напряженность между США и Китаем отбрасывает тень на экономическую активность в азиатском регионе. Фунт стерлинг приберег силы, торгуясь в ограниченном диапазоне против доллара несмотря на «разложение» британского правительства как результат ухода нескольких высокопоставленных чиновников.

Китайский индекс голубых фишек ShComp продолжил падение во вторник (-0.4%) после попытки сопротивления покупателей в понедельник, когда он прибавил 2.47%, отскочив от круглого уровня в 2700 пунктов. Рост в начале неделе стал максимальным с августа 2016 года. Уровень потребительских цен в Китае вырос в соответствии с прогнозами на 1.9%, в то время как производственная инфляция превзошла прогноз в июне, составив 4.7%, против 4.5% прогноза. Для китайской экономики сейчас является важным внутренний спрос, который будет сглаживать торговые шоки с США, поэтому данные по импорту и потребительской инфляции остаются в приоритете. Хрупкое положение фирм в Китае в частности из-за высокого уровня рычага вынуждает осторожно относится к данным, несмотря на их положительное содержание.

( Читать дальше )

Блог компании Tickmill |VIX, Китайский пузырь и продавцы волатильности - почему пока рано уходить в защиту?

- 09 июля 2018, 15:50

- |

Блог компании Tickmill |На что нужно обращать внимание при анализе NFP и разбор протокола ФРС

- 06 июля 2018, 15:07

- |

Блог компании Tickmill |Снова о тарифах, и почему Трамп более дальновиден чем кажется

- 05 июля 2018, 11:31

- |

США «открывает огонь первыми», предупредило китайское правительство во вторник, заявив что Пекин незамедлительно примет ответные меры против тарифов. Обмен угрозами между двумя крупнейшими экономиками пока не вызывает неконтролируемой паники, однако до первых признаков в макроэкономических данных. В четверг основные валюты неспешно раскачивались около открытия в течении азиатской сессии, однако ближе к ее закрытию у доллара неожиданно «сдали нервы». В борьбе Трампа с торговыми диспропорциями ( а откуда у Европы еще возьмется такой торговый профицит?) инвесторов в США попеременно одолевает эйфория за счет возможного «рывка» некоторых секторов и страх что президент мог перегнуть палку с выражением претензий. Ближе к введению тарифов и уточнения деталей ограничительных мер, NFP, то есть массы неопределенных событий, доллар как ожидалось должен был снизиться к нижней границе канала 94.50-94.00, что и происходит сейчас.

Тарифы администрации Трампа, которые затронут 34 млрд. долларов китайского экспорта в США вступят в силу в 04:00 GMT в пятницу, когда в Пекине время перевалит за полдень. Однако если бы тарифы действительно имели немедленные негативные последствия, они бы соответствующим образом были заложены чувствительными к ним инструментам. Обвального падения на китайском фондовом рынке не происходит, но и назвать его положение устойчивым не получается: с конца мая, то есть почти за полтора месяца, китайский индекс голубых фишек зафиксировал отток капитала почти в 15%. В тоже время промышленный индекс DOW потерял с начала июня около 5 процентов, при этом ему удалось зацепиться за технический уровень 200-дневной скользящей средней, долгое пребывание ниже которое может означать переход рынка в медвежий контроль.

( Читать дальше )

Блог компании Tickmill |Доллар слабеет, но контролирует ситуацию

- 03 июля 2018, 15:57

- |

Доллар сдал позиции во вторник, однако ограничился небольшим отступлением благодаря возвращению аппетита к риску на рынок. Данные по американской экономике вышедшие вчера не дали повода для разочарования, однако не справились с задачей придать американской валюте устойчивый бычий импульс. Ожидания сильного NFP помогают американской валюте оставаться в «приподнятом настроении».

Активность в производственном секторе США выросла в июне, показала финальная версия показателя PMI от Markit. Индикатор оказался выше разграничивающего падение и рост уровня 50, и составил 54.4 пункта при прогнозе 54 пункта. Оценка производства от ISM также превзошла ожидания и составила 60.2 пункта, значительно опередив прогноз в 58.5 пунктов. В целом производственный сектор в США чувствовал себя хорошо в июне, фирмы оптимистично смотрели в будущее, не поддавшись страхам связанным с протекционистской политикой Трампа. Индикатор занятости от ISM, который мог бы дать предварительную оценку занятости в США перед NFP составил 56.0 пунктов, находясь в зоне повышения активности, однако незначительно отстав от прогноза в 56.3 пункта. В целом на основании этого показателя можно ожидать, что пятничный отчет NFP обойдется без сюрпризов, однако стоит знать что индексы ISM и Markit составляются частными организациями, на основе опросов менеджеров по закупкам, поэтому данные могут быть субъективно искажены. К тому же выборка данных значительно меньше, поэтому корректность данных может страдать из-за недостаточности охвата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс