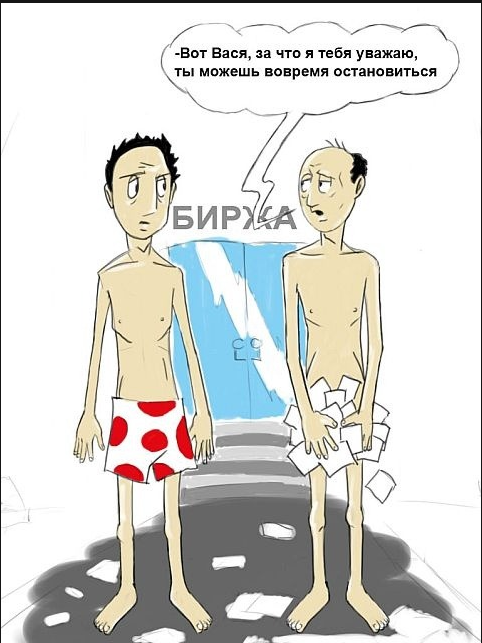

Анжелика

Трейдер на рынке, как оно есть на самом деле)))

- 16 ноября 2016, 20:03

- |

- комментировать

- ★1

- Комментарии ( 4 )

Что важно понимать, чтобы торговать прибыльно

- 19 октября 2016, 21:19

- |

Все начинается с тебя самого. Нужно узнать себя, чтобы уметь распознавать свои эмоции, когда они начинают проявляться в процессе трейдинга. Это как та фраза из “The Money Game”: “Если ты не знаешь себя, торговля на рынке- дорогостоящий способ это сделать”.

Не важно быть всегда правым и стремиться предсказать поведение рынка; убытки- логичная часть всего процесса; самое важное- знать себя и контролировать торговые риски. Сочeтая самопознание с систематическим подходом к своей торговле, вы значительно улучшите свои шансы на успех.

Основные типы торговых систем

- 18 октября 2016, 16:18

- |

Первый тип торговых систем называется «следующие за трендом»

Данные системы «ждут» определённого движения цены и затем дают сигнал на открытие позиции в том же направлении, основываясь на предположении, что тенденция будет продолжаться ещё некоторое время. Логика подобного типа торговых систем понятна большинству трейдеров. Эти системы достаточно просты в разработке, и поэтому пользуются большой популярностью в биржевой среде. У данного типа систем есть существенный недостаток. При неопределённом состоянии рынка такие торговые системы будут генерировать множество ложных сигналов. Зато, подобные системы позволяют трейдеру «взять» большую часть движения в случае его возникновения! Что и требуется.

Торговая система

- 17 октября 2016, 15:49

- |

Потребность в разработке таких систем связана с тем, что деятельность трейдера предполагает большие нервные нагрузки. События на рынке часто могут вызывать у трейдеров сильные эмоциональные реакции, что снижает эффективность принятия решений и мешает действовать систематизированно.

Торговые системы с чёткими правилами, которые всегда интерпретируются однозначно, позволяют снизить психологическую нагрузку и высвободить время, которое можно использовать для поиска новых приёмов в торговле и управлении капиталом. Неважно за счёт чего произошло движение котировок — по политическим, экономическим или прочим новостям — грамотно составленная и проверенная система всегда сможет поймать нужное направление, а чётко сформулированные правила торговли подадут однозначный сигнал на покупку или продажу.

( Читать дальше )

Советы начинающим трейдерам

- 14 октября 2016, 15:52

- |

- Постарайтесь понять причину, по которой рынки повторяют трендовые модели и фигуры. Начните постижение мастерства трейдинга с изучения основополагающих факторов, влияющих на характер рынка

- Готовиться к будущей торговой сессии необходимо с закрытия торгового дня накануне. Надо провести сбор информации минувшей сессии на предмет настроения рынка в последний час торговли

- По теории модели циклов после достижения нового дна начинается резкий рост, переходящий в мощное ралли, а после достижения вершины происходит падение цен и рынок достигает состояния перепроданности. Желательно научиться видеть эти тенденции на графиках цен

( Читать дальше )

Брокеры и дилеры

- 13 октября 2016, 15:46

- |

Брокер — это юридическое лицо, имеющее право совершать операции с ценными бумагами клиента и за его счёт. Без своего представителя торговать на рынке нельзя. Принцип работы биржи предполагает участие в сделках профессиональных участников рынка, в чисто которых и входят брокеры.

Такой подход делает работу рынка более чёткой и надёжной. К примеру, если продавец или покупатель не в состоянии выполнять данные контрагенту обязательства, то брокер просто не позволит совершить операцию. Дело в том, что клиенту торгового представителя перед началом работы необходимо перевести свои активы (ценные бумаги или деньги) на специальный счёт. Если средств на проведение операции нет, то нужно либо пополнить свой счёт, либо отказаться от сделки.

Основной документ, определяющий отношения клиента и брокера, — это договор о брокерском обслуживании. Самое главное положение этого договора заключается в том, что брокер не имеет ни каких прав на ценные бумаги и деньги своего клиента. Правда, нужно учитывать, что договор может содержать отдельные пункты, согласно которым торговый представитель может использовать собственность инвесторов в своих целях, с условием, что вернёт её при первом требовании и в любом случае обеспечить исполнение сделок.

( Читать дальше )

Различия в маржинальной торговле на фондовом и срочном рынках

- 12 октября 2016, 15:52

- |

Совершая аналогичную по финансовому результату сделку на срочном рынке, у трейдера не появляется ни какой задолженности перед брокером, но трейдер всё равно работает в рамках только свободных средств. Это получается из-за того, что трейдер платит за актив не всю его стоимость, не все 100% его стоимости, а только часть его стоимости. Маржу за обеспечение. Эта маржа, которая выступает в качестве обеспечения сделки, колеблется от 5% до 15% от суммы сделки. Таким образом, если трейдер покупает в 10 раз больше, чем есть у него на торговом счёте, то в обеспечение уходят все его деньги. Никаких долговых обязательств у него ни перед кем не возникает. Соответственно, платить за пользование, взятые в займы деньги не нужно.

( Читать дальше )

Индикатор, показывающий, что толпа выдыхается

- 11 октября 2016, 15:53

- |

Когда рынок готов к развороту, то в СМИ начинается шумиха – все в один голос говорят о необходимости покупок, потому что рынок на подъёме. Здесь: высока вероятность, что рынок развернётся и начёт падать. И, наоборот, при падении, на самом дне, СМИ начинают трещать о необходимости продаж, что страну ждёт самое страшное и ничего светлого не будет в будущем! Вот тогда и надо покупать.

Знание психологии толпы много объясняет при движении рынка. Но строить торговую стратегию только на одном этом знании не эффективно.

Почему нельзя торговать рыночными ордерами

- 07 октября 2016, 16:25

- |

Никто, никогда не должен использовать рыночные ордера на фондовом рынке, в принципе — ни на ETF, ни на акциях, ни на каких securities. Вы совершаете этот трейд с машиной, не с человеком. Машиной, которая была запрограммирована человеком совершать определенные сделки в определенном диапазоне, с определенными параметрами риска. Эта машина запрограммирована на то, чтобы она прекращала работать, если ее атакуют, если она сталкивается с условиями, не входящими в ее алгоритм, или когда запросов становится слишком много. Рыночный ордер воспринимается как атака- по своей природе это атакующий ордер. Скажем, buy market покупает все, вне зависимости от цены, пока не купит нужное количество акций или паев. Маркет мейкер на кукурузном ETF в начале сессии программирует свой компюьтер (и я сейчас просто выдумываю это), чтобы продавать ETF на сумму $100000 по цене, на 2 цента выше, чем их NAV. Скажем, этот ETF торгуется за 20 долларов/пай, это их индикативная стоимость, и машина постоянно в течение дня ее просчитывает. Маркет мейкер программирует свой компьютер на покупку по цене $19.98 (два цента ниже NAV) и продажу по цене $20.02 (два цента выше NAV), пытаясь заработать немного денег на спреде. Машина, которую он запрограммировал, «думает» и действует тысячными долями секунд, ее действия намного быстрее, чем мы способны видеть на любом чарте. Если вы запускаете рыночный ордер на покупку паев на миллион долларов, компьютер продаст вам паев на $100000 (он был на это запрограммирован), и потом начнет пересчитывать. Если бы это был лимитный ордер, он бы стал продавать вам порциями по $100000 моментально, за тысячные доли секунд, и вы бы получили свой заказ очень быстро. С рыночным ордером совсем другая ситуация. Пока машина первого маркет мейкера пересчитывает после начально исполненных $100000, рыночный ордер начинает искать другие офферы, и закупает по $20.05, $20.50, в количествах, которые ему предложены, только из-за агрессивности этого типа ордера, в некоторых случаях делая сумасшедшие покупки, скажем, $22 доллара, 10% выше рыночной цены. С таким разбросом цен алгоритмы маркет мейкеров перестают работать и привлекают к себе внимание обслуживающих их трейдеров.

( Читать дальше )