SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

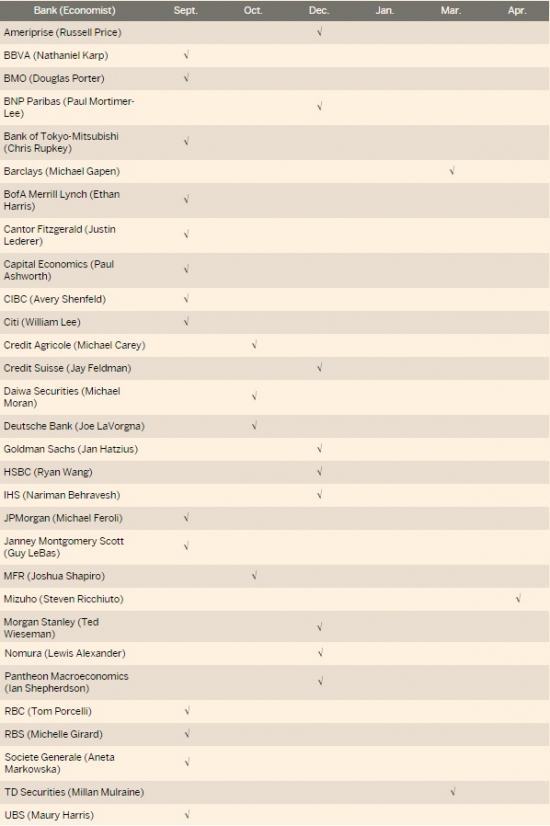

Блог им. AlexeyDavtyan |Повысит ли ФРС ставку по итогам заседания 17 сентября?

- 17 сентября 2015, 13:25

- |

Повысит ли ФРС ставку по итогам заседания 17 сентября?

Сегодня в 21:00 станут известны итоги заседания комитета по открытым рынкам ФРС США. По итогам заседания может быть объявлено о повышении базовой ставки впервые с июня 2006 года.

Повышение ставки в США будет означать большую привлекательность доллара, падение курса рубля и рост доходности ОФЗ. Реализовать ожидания от действий ФРС можно через фьючерсы на ОФЗ. Например, если Вы ожидаете рост доходности ОФЗ то можно продать OF15-12.15. ГО на фьючерсы ОФЗ составляет от 500 до 1280 рублей.

- комментировать

- ★2

- Комментарии ( 18 )

Блог им. AlexeyDavtyan |Спред в шаг цены по фьючам на ОФЗ и RF30 – при минимальном ГО

- 08 октября 2014, 17:31

- |

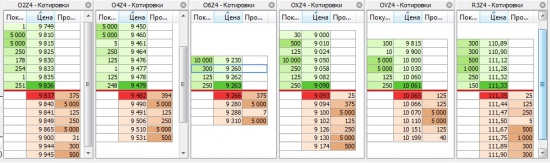

С 6го октября, т.е. всего 3 дня назад на фючерсах на ОФЗ и фьючерсе на евробонд Russia30 начался конкурс «Лучший bid/ask», который снизил спреды до минимально возможных значений.

(В рамках конкурса ежедневно разыгрывается 65 тысяч рублей. Более подробно о конкурсе можно почитать здесь: http://moex.com/n6402/?nt=106)

Важно то, что сейчас bid/ask спреды по этим инструментам практически равны (а часто и не практически, а реально) шагу цены контракта. Кроме того резко выросло число сделок и оборот, так что теперь к этим инструментам можно применять тех. анализ, искать корреляцию между контрактами и вообще, строить сложные стратегии на этих инструментах. Ведь среди них некоторые фьючерсы на рублевую доходность, некоторые на долларовую)). И все это богатство почти без издержек на спреды.

Напомню, кто не в курсе, что ГО по этим контрактам минимально – 2%-5.5% — 200 – 550 рублей.

Кому интересно что это за инструменты, в моем блоге есть несколько постов на эту тему)

Блог им. AlexeyDavtyan |Фьючерсы на ОФЗ – скромные 400% + купоны на пиво

- 14 июля 2014, 11:13

- |

Попробую рассказать, на что надо в первую очередь обращать внимание при торговле облигациями, а значит и фьючерсами на ОФЗ. Для простоты изложения буду описывать облигации, для фьючерсов логика будет абсолютно аналогичная. Но обо всем по порядку.

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

Доходность

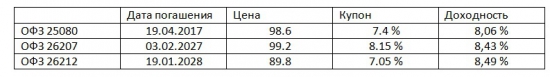

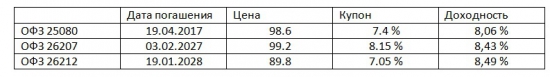

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

Сразу оговорюсь, все дальнейшие рассуждения приведу практически на пальцах. Без формул и в очень упрощенном виде. Это так сказать, вводная статья про ставки, дюрацию, кривую доходности и т.д. Кто знает, что все это такое, навряд ли увидит здесь что то новое.

Доходность

Рассмотрим три бонда, ОФЗ 25080, ОФЗ 26207 и ОФЗ 26212. Все очень ликвидные, риски дефолта, естественно, одинаковые. У двух разница в датах погашения – меньше года. Цены у всех отличаются, причем не пропорционально купону. Вопрос, какая покупка привлекательнее в данный момент?

( Читать дальше )

Блог им. AlexeyDavtyan |Фьючерсы на ОФЗ 2

- 30 июня 2014, 12:17

- |

Расскажу немного о том, что происходит при покупке продаже облигаций и фьючерсов на них. Опишу только технические моменты покупки/продажи, т.е. что значит котировка в торговом терминале, какие движения при этом происходят на счете. Кто знает, что значит котировка ОФЗ 26207 = 98,65, ничего нового здесь не узнает )))

Цена бонда

Пусть сейчас выпускается облигация со сроком погашения – 1год, купоном 8% и номиналом 1000 руб. На рынке облигация котируется по 99,08. Вопрос, выгодно ли купить сейчас эту облигацию?

Пусть у инвестора есть альтернатива — купить эту облигацию или вложить деньги в банк под 9% годовых.

Через 1 год инвестор, купив облигацию, получит 1000*(1+8%)=1080 руб., а вложив деньги в банк, получит 1000*(1+9%)= 1090 руб. Чтобы покупка облигации и вклад в банк давали одинаковый доход, облигация должна стоить 1080/1,09=990,83 руб. Цена облигации указывается в процентах от номинала, т.е. котировка в данном случае должна быть равна 99,08 – т.е. совпадает с рыночной котировкой.

( Читать дальше )

Цена бонда

Пусть сейчас выпускается облигация со сроком погашения – 1год, купоном 8% и номиналом 1000 руб. На рынке облигация котируется по 99,08. Вопрос, выгодно ли купить сейчас эту облигацию?

Пусть у инвестора есть альтернатива — купить эту облигацию или вложить деньги в банк под 9% годовых.

Через 1 год инвестор, купив облигацию, получит 1000*(1+8%)=1080 руб., а вложив деньги в банк, получит 1000*(1+9%)= 1090 руб. Чтобы покупка облигации и вклад в банк давали одинаковый доход, облигация должна стоить 1080/1,09=990,83 руб. Цена облигации указывается в процентах от номинала, т.е. котировка в данном случае должна быть равна 99,08 – т.е. совпадает с рыночной котировкой.

( Читать дальше )

Блог им. AlexeyDavtyan |Ценообразование по фьючерсам

- 23 июня 2014, 11:06

- |

Форвардная(фьючерсная) цена облигации позволяет зафиксировать стоимость облигации в будущем. Т.е. купить фьючерс – значит зафиксировать стоимость покупки облигации в будущем.

То же самое можно сделать с помощью РЕПО: сейчас покупаем облигацию, сразу отдаем её в РЕПО до экспирации – если дисконт нулевой, то и отвлечение будет нулевым. На дату экспирации мы должны заплатить по РЕПО, но за время владения облигацией нам пришел купон. Поэтому в результате мы уже сейчас фиксируем цену покупки в будущем, равную:

Цена(форв.) = Цена(спот) – (Купон до экспирации – Фондирование до экспирации)

Т.е. в цену форварда входит купонный доход до экспирации.

Разница между купонным доходом и стоимостью фондирования называется керри:

Керри = Купон до экспирации – Фондирование до экспирации

( Читать дальше )

То же самое можно сделать с помощью РЕПО: сейчас покупаем облигацию, сразу отдаем её в РЕПО до экспирации – если дисконт нулевой, то и отвлечение будет нулевым. На дату экспирации мы должны заплатить по РЕПО, но за время владения облигацией нам пришел купон. Поэтому в результате мы уже сейчас фиксируем цену покупки в будущем, равную:

Цена(форв.) = Цена(спот) – (Купон до экспирации – Фондирование до экспирации)

Т.е. в цену форварда входит купонный доход до экспирации.

Разница между купонным доходом и стоимостью фондирования называется керри:

Керри = Купон до экспирации – Фондирование до экспирации

( Читать дальше )

Блог им. AlexeyDavtyan |Фьючерсы на ОФЗ

- 20 июня 2014, 18:20

- |

Добрый вечер!

Занимаюсь фьючерсами на ОФЗ. Попробую рассказать в двух словах, что это за инструмент.

Позже, по возможности более подробно опишу инструмент, приведу примеры использования и различные стратегии. А пока самая основная информация. Вдруг кто не знает)

Фьючерсы ОФЗ – единственный инструмент биржевого рынка, позволяющий брать частному инвестору плечо на облигациях.

Фьючерсы ОФЗ = покупка/продажа облигаций правительства РФ – облигаций федерального займа (ОФЗ) – с 60 – 20 плечом.

Цена фьючерса меняется за счет изменения длинных (длинных – от одного года) процентных ставок.

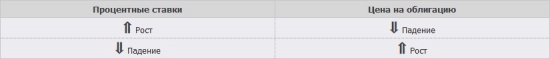

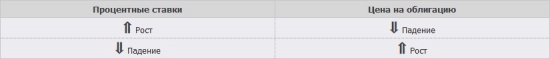

Движения цены по облигации и изменения процентных ставок взаимно обратны:

( Читать дальше )

Занимаюсь фьючерсами на ОФЗ. Попробую рассказать в двух словах, что это за инструмент.

Позже, по возможности более подробно опишу инструмент, приведу примеры использования и различные стратегии. А пока самая основная информация. Вдруг кто не знает)

Фьючерсы ОФЗ – единственный инструмент биржевого рынка, позволяющий брать частному инвестору плечо на облигациях.

Фьючерсы ОФЗ = покупка/продажа облигаций правительства РФ – облигаций федерального займа (ОФЗ) – с 60 – 20 плечом.

Цена фьючерса меняется за счет изменения длинных (длинных – от одного года) процентных ставок.

Движения цены по облигации и изменения процентных ставок взаимно обратны:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс