Александр Голдстейн

Alibaba, Tencent и Co: Китай продолжает оказывать давление на своих гигантов

- 22 января 2022, 23:06

- |

В то время как акции американских технологических компаний резко упали с начала года, цены Alibaba и Tencent держались гораздо лучше — на низком уровне. В пятницу, однако, цена на акции Alibaba, среди прочих, временами падала более чем на четыре процента. Вполне уместно, что было несколько новостей из Китая.

Ant Group, в которой Alibaba владеет одной третью акций, связана с коррупционным скандалом. Говорят, что группа получила землю особенно дешево после того, как получила доли в двух компаниях мобильной связи от брата секретаря партии.

Кроме того, руководство Китая объявило, что хочет разорвать связь между властью и капиталом. Влияние технологических компаний должно быть ограничено. В борьбе с коррупцией пощады не будет, говорится в заявлении.

Тем временем китайские власти призвали Meituan, Alibaba, Tencent и некоторые холдинги этих технологических гигантов лучше защищать права работников. В то же время прогресс в этой области был высоко оценен.

Эта новость гарантирует, что опасения инвесторов по поводу регулирования не исчезнут.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

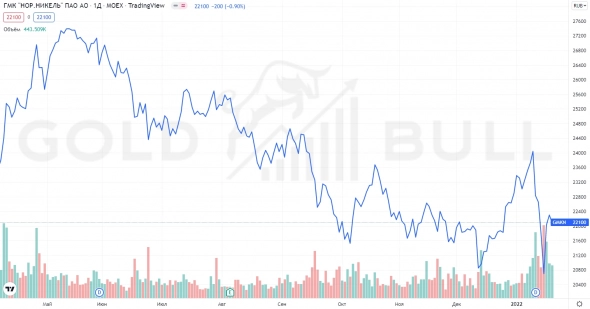

"Норникель": P/E 5, дивидендная доходность 12%, но...

- 22 января 2022, 22:27

- |

Вчера мы уже сообщали о проблемах с поставками палладия (ссылка). Сегодня мы хотим рассмотреть крупнейшего российского производителя палладия.

Акции горнодобывающих компаний в настоящее время пользуются спросом на фондовом рынке. Например, акции BHP подорожали почти на 40 процентов всего за два месяца. Доля российского сырьевого гиганта «Норникель» напротив, в последнее время резко снизилась.

Основная причина, конечно же, в том, что российские акции сейчас переживают не лучшие времена на фоне растущей политической напряженности. Цена на «Норникель» за это время упала настолько, что фундаментальные ключевые показатели звучат несколько странно: Коэффициент P/E в настоящее время составляет всего 5, а дивидендная доходность — впечатляющие двенадцать процентов. Однако до тех пор, пока участники рынка опасаются войны в Украине, эта чрезвычайно благоприятная оценка, вероятно, будет сохраняться.

( Читать дальше )

Bitcoin & Co: кровавая бойня продолжается - что говорят профессионалы

- 22 января 2022, 21:56

- |

В выходные дни нисходящее движение на криптовалютном рынке не прекратилось. Биткоин потерял еще девять процентов за сутки, но все же показал относительно неплохие результаты по сравнению с некоторыми крупными альткоинами и рынком в целом. Тем не менее, картина графика становится все более мрачной.

После того, как в пятницу биткоин первоначально выглядел как стабилизировавшийся выше поддержки в районе 38 000 долларов, в течение ночи он опустился еще на один уровень. В субботу утром он торговался еще на девять процентов слабее за сутки, снова опустившись ниже отметки в 36 000 долларов. Это означает, что цифровая резервная валюта потеряла почти четверть своей стоимости с начала года.

Технический сигнал на продажу — откат к 20 000 долларов?

С чисто технической точки зрения, биткоин сломал «гигантскую формацию плечо-голова-плечо», пробив линию шеи в районе 38 300 долларов, это технический сигнал на покупку.

Теоретически, сейчас возможен откат в район 20 000 долларов. Но маловероятно, что до этого действительно дойдет. Однако цена еще может достичь отметки в 31 000, прежде чем настоящие охотники за выгодными сделками решатся выйти из укрытия.

( Читать дальше )

Кто потерял больше всего за последние 3-6 месяцев

- 22 января 2022, 00:04

- |

Уважаемые читатели,

Вы, наверное, видели шумиху вокруг Peloton. Это те самые велотренажеры с прикрученным к ним планшетом, с которого на вас кричит подтянутая дама под девизом: «Давай, Василий, крути быстрее».

( Читать дальше )

Золото: ... и что будет дальше?

- 21 января 2022, 23:16

- |

В среду цена на золото смогла вырваться выше первой зоны сопротивления на уровне 1 835 долларов в условиях, которые были далеко не идеальными. Особенно приятно, что это ралли не ограничилось золотом. Серебро также смогло укрепиться, и акции горнодобывающих компаний также отправились вверх. Таким образом, ситуация изменилась, и быки пришли в движение. Но, как всегда, здесь нет места страху и эйфории. Инвесторам следует продолжать действовать с холодной головой.

Прорыв выше 1,835 доллара, безусловно, стал важным шагом для быков. Но теперь на пути стоит ноябрьский максимум на отметке 1 875 долларов в качестве следующего препятствия. Прорыв выше этого уровня вернет в игру прежний исторический максимум на отметке 1 921 доллар — и, таким образом, практически одновременно с максимумом июня 2021 года. Рост выше 1 875 долларов будет еще одним сильным признаком того, что быки взяли рынок под свой контроль. Но берегитесь: это будет не так просто. Обстановка остается сложной: доходность государственных облигаций США немного снизилась, но все еще находится вблизи двухлетнего максимума. Также не исключено ужесточение тона по вопросу повышения процентных ставок со стороны ФРС. То, что золото хорошо себя чувствует в таких условиях, тем более удивительно.

( Читать дальше )

Рост цен на палладий - как Россия может покалечить западный автопром

- 21 января 2022, 22:50

- |

Может ли Россия задушить западный автопром? Возможно ли это с помощью металла палладия? По мнению экспертов, это вполне реалистичный сценарий. На этой неделе цена фьючерсного рынка на палладий снова подскочила. На графике мы видим динамику цен в долларах США с октября 2021 г. Только за последние два дня цена выросла с менее чем 1 900 долларов до 2 048 долларов. Подозревает ли рынок, что возможен значительный дефицит?

Кризис в Украине грозит усилиться. На Западе существует убеждение в постоянно возрастающей опасности вторжения России в Украину. В этом случае США и Европа уже объявили о жестких санкциях. Как может отреагировать Россия? Не только газ и нефть будут иметь рычаги воздействия. Такие металлы, как палладий, также могут быть использованы в качестве контрсанкций.

Эксперты говорят о текущих «проблемах с поставками в контексте российско-украинского конфликта». Президент США Байден ожидает вторжения России в Украину. В результате Запад, вероятно, введет санкции против России. В качестве ответной меры Россия может ограничить или даже прекратить экспорт такого сырья, как палладий. Россия является вторым по величине производителем палладия в мире, сразу после Южной Африки, и на ее долю приходится 38 процентов поставок. Остановка экспорта сырья, столь важного для автомобильной промышленности, вероятно, не может быть поглощена, и рынок палладия в этом случае, по мнению экспертов, будет испытывать сильный дефицит предложения.

Мое мнение: Тот, кто верит в реальную эскалацию конфликта в Украине и активен на рынке капитала, может поэтому обратить внимание на палладий в дополнение к нефти и газу. Но это все равно сценарий, который содержит много «если — то».

Аналитические материалы на отдельные горнодобывающие, энергетические компании и не только, вы найдете на сайте

( Читать дальше )

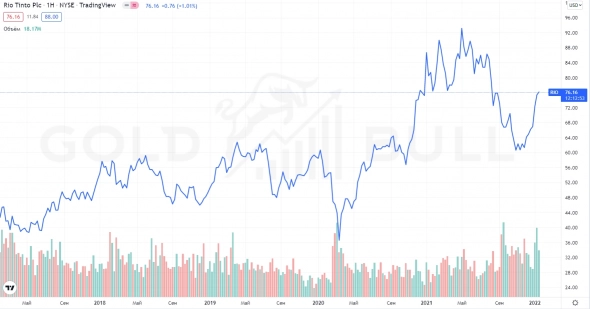

Литий: "Это конец"

- 21 января 2022, 11:49

- |

Акции литиевых компаний в последнее время переживают не лучшие времена. Несмотря на огромный дефицит, который, как ожидается, возникнет в ближайшие годы, большинство запасов лития оказались под значительным давлением. Но учитывая уровень оценки, достигнутый многими бумагами, это неудивительно. Теперь пришла шоковая новость, которая, вероятно, усугубит проблему на мировом рынке.

Совсем недавно горнодобывающий гигант Rio Tinto заявил, что на год отодвинул сроки реализации планов по огромному литиевому проекту Jadar в Сербии. Теперь производство должно начаться не ранее 2027 года. Но даже это теперь написано звездами. По словам премьер-министра Сербии Аны Брнабич, правительство отозвало все лицензии на запланированный компанией Rio Tinto литиевый рудник. «Что касается проекта Jadar, то это конец», — сказал Брнабич, добавив, что решение было принято после того, как экологическая группа призвала остановить проект.

( Читать дальше )

Перспектива того, что цена на нефть превысит 100 долларов, подогревает опасения по поводу инфляции

- 21 января 2022, 00:59

- |

Сто и более долларов за баррель сырой нефти — такой сценарий может вскоре стать реальностью, считают банки США. Цена барреля (159 литров) нефти марки Brent достигла семилетнего максимума в 89 долларов после роста на 50 процентов за последний год и еще на 14 процентов с начала 2022 года.

Высокие цены на энергоносители в любом случае являются драйвером инфляции номер один. Но сто евро за баррель сырой нефти могут перетасовать карты в покере процентных ставок для центральных банков. Если цены на энергоносители не упадут, это будет окончательным ударом по инфляции. В конце концов, центральные банки уже опасаются спирали цен на заработную плату.

Из-за быстро растущей инфляции профсоюзы могут добиваться повышения заработной платы, а компании — перекладывать растущие расходы на потребителей. Такие эффекты второго порядка грозят еще больше подстегнуть инфляцию. Потребителям в Еврозоне уже приходится платить все больше и больше за энергоносители. Однако цена барреля в сто долларов в конечном итоге может создать именно ту инфляционную среду, которая порождает значительное давление на заработную плату.

( Читать дальше )

Почему растет цена на золото

- 21 января 2022, 00:22

- |

Итак, почему цена на золото выросла со вчерашнего утра с 1 812 долларов до 1 847 долларов? В сегодняшнем анализе золота отмечу, что вчерашний рост цен на золото нельзя связывать с долларом США и доходностью облигаций. Доллар США обесценился лишь минимально, а доходность облигаций осталась почти неизменной на своем высоком уровне. Напротив, вчера наблюдался сильный покупательский интерес со стороны инвесторов ETF. Золотые ETF зарегистрировали приток почти 9 тонн, что является самым высоким показателем за один день с середины ноября.

( Читать дальше )

Ставка на сжатие СО2... Возможно, это самая удачная возможность десятилетия.

- 20 января 2022, 14:52

- |

Уважаемые читатели,

Мы хотим показать вам одну из самых интересных ставок за долгое время. Сегодня вы узнаете, как работают короткие сквизы, а затем мы познакомим вас с захватывающей возможностью.

Сегодня мы поговорим о триллере, посвященном поглощению автопроизводителей: как Porsche безуспешно пыталась поглотить могущественную Volkswagen Group — и захлебнулась.

Частью этой истории является эффектная короткая продажа, в то время как одни потеряли миллиарды, другие эти миллиарды заработали.

Что такое короткие продажи?

Короткие продажи — это сделки, в которых инвестор делает ставку на падение цены акции, а взамен берет и продает акцию за определенную плату. Если цена акции упадет, как ожидалось, он может купить акцию позже по более низкой цене и вернуть ее. Если происходит обратное, он вынужден приобретать бумагу практически по любой цене.

Мы отправляемся в 2008 год, в самый разгар финансового кризиса. 15 сентября американский инвестиционный банк Lehman Brothers подал заявление о банкротстве, и рынки играли в прыжки на тарзанке (без веревки). Акции Volkswagen также рухнули. Многие инвесторы, а также хедж-фонды ставили на то, что акция будет падать и дальше, и, соответственно, делали короткие ставки.

Porsche сбрасывает бомбу на рынок 26 октября 2008 года.

Porsche уже в 2005 году начала потихоньку увеличивать свои акции VW. Большой целью было поглощение VW. Для этого компания заняла деньги у банков и сделала несколько сложных ценовых ставок. Вот почему падение цены акций было просто плохо — и дорого — для Porsche. Porsche пришлось действовать, чтобы доля VW снова выросла.

Поэтому 26 октября, в воскресенье, Porsche раскрыла, сколько акций VW у нее уже есть. Всего 42,6 процента обыкновенных акций и 31,5 процента в виде опционов (т.е. право купить эти акции в определенное время). Поскольку государство Нижняя Саксония владело примерно 20 процентами акций, это оставляло в свободном доступе на рынке только 5,7 процента акций VW.

Поэтому в следующий понедельник на DAXе начался настоящий ад. Потому что теперь хедж-фонды и другие инвесторы, сделавшие ставку на падение цен VW, столкнулись с огромной проблемой. Акций, с помощью которых они могли бы выполнить свои обязательства по поставке, практически не было. Но они были обязаны их вернуть (см. выше).

Когда акций VW почти не осталось...

С 200 до более чем 1000 евро

Поэтому акции VW были в дефиците. А когда что-то в дефиците, цена растет: цена акций выросла с 200 евро до более чем 1000 евро. В краткосрочной перспективе VW был самой дорогой компанией в мире по рыночной капитализации. Для хедж-фондов и многих других инвесторов, сделавших ставку на падение цен, это была катастрофа.

Как сообщила газета Financial Times, хедж-фонды, такие как Glenhill Capital и Viking, потеряли за один день около 15 миллиардов евро. Такие гиганты индустрии, как Ларри Роббинс или Дэвид Эйнхорн, также играли в азартные игры.

В выигрыше оказались те инвесторы, которые купили акции незадолго до сокращения.

Как видите, когда констелляция подходит, иногда открываются очень интересные возможности. И на основе опыта с VW мы хотим обратить ваше внимание на захватывающую возможность торговли выбросами CO2. Возможно, это самая удачная возможность десятилетия.

( Читать дальше )

теги блога Александр Голдстейн

- Alibaba Group

- Bank of America

- Barrick Gold

- bitcoin

- Bloomberg

- Brent

- Brent WTI

- cardinal health

- ETF

- FED

- Newmont Goldcorp

- Palladium

- PayPal Holdings

- Peloton

- Platinum

- Porsche

- S&P500

- short squeeze

- Silver

- Volkswagen

- Wells Fargo

- WTI

- акции

- акции роста

- Акции РФ

- акции стоимости

- анализ акций

- аналитика

- Аналитическая статья

- аналитический обзор

- биткоин

- Брокеры

- газ

- Газпром

- Гиперинфляция

- ГМК Норникель

- горнодобывающий сектор

- евро

- еврозона

- Еврозона борьба с кризисом

- жопа в экономике

- золото

- золотодобывающая промышленность

- золотодобывающие компании

- золотодобытчики

- инвестирование в акции

- инвестиции

- инвестиции в золото

- инвестиции в серебро

- инфляция

- инфляция в России

- инфляция в США

- крах

- крах фондового рынка

- криптовалюта

- мобильный пост

- натуральный газ

- нефть

- Новатэк

- Обвал

- обвал акций

- обвал на рынке

- обвал рынка

- Облигации

- облигации США

- обучение

- Палладий

- Палладиум

- платина

- подделка

- прогноз 2022

- прогноз по акциям

- процентная ставка

- процентные ставки

- процентные ставки США

- Россия

- санкции

- сельскохозяйственный сектор

- серебро

- серебро цена

- СПГ

- сырьё

- технологичные компании

- торговые сигналы

- трейдинг

- Турецкая лира

- Украина

- фондовый рынок

- фондовый рынок

- Фонды

- форекс

- ФРС

- фундаментальный обзор

- ФЬЮЧЕРСЫ

- Цена золота

- цена на газ

- цена на золото

- цена на нефть

- Черкизово