Блог им. 110km |"УДАВКА" от ФРС

- 07 августа 2018, 22:53

- |

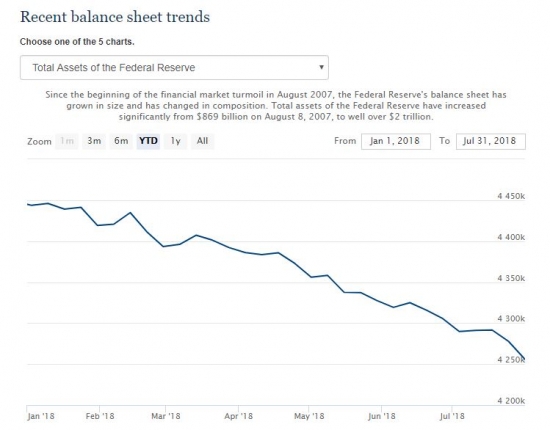

Продолжает затягиваться удавка на шее валют стран с развивающейся экономикой. «Удавкой» я называю программу количественного ужесточения (quantitative tightening) от ФРС. Смысл программы заключается в том, что ФРС сокращает свой баланс. Сначала года он уже уменьшился на 200 млрд долларов (см. график ниже)

В чем суть сокращения баланса? Ранее для того чтобы преодолеть финансовый кризис, ФРС с 2009 по 2014 год «напечатала» (программа QE) 3.5 трлн долларов. В итоге баланс ФРС стал равняться 4.5 трлн долларов. Денег стало очень много в системе и они искали себе применение везде, где только можно было получить доходность. Пока ФРС печатала доллары, страны EM испытывали приток капитала и их валюты либо укреплялись, либо были стабильны к баксу. Вспомните 2009-2014 год, когда курс бакса был стабилен и болтался около 30 руб. А вы, наверно, думали, что правительство РФ обеспечивало такую стабильность? Нет! Это была ФРС)))

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 21 )

Блог им. 110km |Трамп и ФРС

- 24 июля 2018, 22:29

- |

Очень интересно наблюдать за реакцией рынка на слова Трампа о неправильной политике ФРС в отношении процентных ставок. На прошлой неделе президент США заявил, что подъем ставки делает экономику США неконкурентоспособной на фоне ультрамягкой денежно-кредитной политики в Европе и Японии. А высокая ставка способствует укреплению доллара, что также оказывает медвежью услугу американской экономике.

На самом деле, это не совсем так. США не являются классической экспорто-ориентированной экономикой в полном смысле этого слова. Доля экспорта в ВВП составляет около 10%. Поэтому очень спорный вопрос нужен ли США слабый доллар, скорее нет. А высокие процентные ставки притягивают как магнит большие капиталы в США. Это прекрасно видно и по фондовому рынку. На фоне того, что многие рынки уже прилично снизились, американские индексы штурмуют исторические масимумы.

Рынок гособлигаций США буквально наплевал на слова Трампа и отреагировал сильным ростом доходностей как по коротким, так и по длинным выпускам. Воротилы с Wall street показали Трампу, кто в доме хозяин и кто будет определять уровень процентных ставок в экономике. Так что вряд ли стоит придавать большое значение словам Трампа насчет политики ФРС. Тут ему быстро хребет сломают. Не удивлюсь, если г-н Трамп больше на эту тему высказываться не будет.

( Читать дальше )

Блог им. 110km |Что ожидать от ДОЛЛАРА?

- 12 июля 2018, 22:45

- |

Говоря о перспективах доллара по отношению к евро, интересно посмотреть на балансы двух самых главных цетробанков мира — ФРС и ЕЦБ. Европейский ЦБ продолжает программу QE, накачивая систему деньгами. По 30 млрд евро «печатает» ЕЦБ в месяц, а с сентября это цифра уменьшится до 15 млрд. И может быть(еще не точно!), с января 2019 года европейский регулятор наконец-то остановит работу печатного станка. Если посмотреть на размер баланса ЕЦБ (см. график ниже), то понятно, что до конца года он продолжит расти.

И совсем другую картину можно увидеть, если посмотреть на баланс ФРС. С начала года он уже уменьшился почти на 200 млрд долларов (см. график ниже). И до конца года должен еще сократиться примерно на 250 млрд $$$. В следующем году баланс ЕЦБ останется неизменным, а ФРС сократит свой баланс на 600 млрд $$$. Как говорится, почувствуйте разницу!

Такая дивергенция в политике двух главных ЦБ оказывает и будет оказывать и дальше давление на курс евро. В какой-то момент на рынке может возникать дефицит долларов, что будет приводить к его сильному росту. При такой политике ФРС и ЕЦБ вряд ли стоит рассчитывать на какую-то длительную слабость доллара, и не только к евро, но и к другим валютам.

Блог им. 110km |Решение ФРС по СТАВКЕ

- 02 мая 2018, 14:05

- |

Сегодня в 21.00 по московскому времени будет опубликовано заявление по итогам заседания ФРС. Никаких сюрпризов ждать не стоит: ставка останется без изменений. Заметил, что на просторах интернета многие почему-то допускают, что сегодня могут поднять ставку. Не стоит гадать на кофейной гуще! ФРС проводит 8 заседаний в году, и после 4-х из них происходит пресс-конференция, где действующий глава центробанка отвечает на вопросы. Именно на таких заседаниях (март, июнь, сентябрь, декабрь) и повышается ставка. А сегодня проходное заседание, от которого не стоит ждать никаких изменений учетной ставки.

ФРС — это наиболее предсказуемый ЦБ в мире, который старается всегда следовать рыночным ожиданиям и не преподносить сюрпризы. Очень грамотная политика у американского регулятора, учитывая его роль в мировой финансовой системе. Только в экстренных случаях во время острой фазы кризиса, ФРС принимал неожиданные решения. А в спокойные времена решения ФРС почти всегда прогнозируемые.

ФРС — это вам не ЦБ Аргентины, который меняет свои же решения через 3 дня (подробнее писал в телеграме https://t.me/MarketDumki/334 ). У амеров, как правило, все спланировано на годы вперед. А по-другому и не сможешь управлять мировой финансовой системой.

Блог им. 110km |НЕУДАЧНЫЙ первый квартал

- 01 апреля 2018, 22:58

- |

Неудачно закончился первый квартал 2018 года для основных мировых фондовых рынков. По итогам 3-х месяцев американский индекс S&P500, британский FTSE 100, немецкий DAX, китайский Shanghai Composite дружно закрылись в минусе. Какая неожиданность??? Все ведущие экономисты прогнозировали, что рост мировой экономики ускорится в 2018 году, а рынки начали падать! Что же пошло не так? Почему кто-то из больших дядек решил выйти из рынка? Такие снижения не происходят случайно, это кто-то крупный начал продавать. Домохозяйства в америке наоборот были настроены супер оптимистично в начале года. Выкладывал в телеграмм-канале https://t.me/MarketDumki/94 картинку в январе, что по данным Мичиганского университета, рекордное количество американцев ждет продолжения роста в 2018 году. Как говорится, получите и распишитесь. Рост закончен.

Почему же рынки начали падать? Можно сколько угодно придумать разных объяснений, но единственная причина — это политика ФРС. И макроэкономическая статистика здесь абсолютно ни при чем. Сколько всяких плохих данных выходило за все это время, начиная с 2009 года? А рынки продолжали расти и расти. Почему? Волшебные две буквы QE (Quantitative Easing) буквально за волосы, как барон Мюнгхаузен, вытаскивали рынки из болота. А теперь обратная картина. Да, статистика пока не сильно испортилась, а рынки уже падают. Другие волшебные две буквы делают свое дело. И зовут их QT (quantitative tightening).

( Читать дальше )

Блог им. 110km |ЗАКУЛИСНЫЕ договоренности ФРС, ЕЦБ, Банка Англии и Банк Японии

- 25 февраля 2018, 23:20

- |

Последнее время смотря на силу фунта, евро, йены к доллару невольно начинают появляться мысли, что есть какие-то закулисные договоренности между ЕЦБ, ФРС, Бнаком Англии и Банком Японии насчет курсов своих валют. Иначе просто сложно, например, объяснить силу фунта. Ставка в Великобритании сейчас находится на уровне 0.5%. Доходность по 2-х летним облигациям правительства Великобритании составляет 0.7%, а по Американским уже 2.2%. Почувствуйте разницу! А давайте посмотрим на реальные ставки, а не на номинальные. Тут еще интересней, инфляция в UK 3%, т.е. просидев год в облигациях, вы реально теряете почти 2.3%. Отличное вложение! Привлекательное! Можно предположить, что деньги идут на фондовый рынок. Смотрим на поведение британского индекса FTSE. Никакого роста там нет и в помине. (см. график ниже) Да, на уровне 1.20 фунт был слишком перепродан на месячном графике после падения с 1.72. Но как-то сильно затягивается отскок по времени. Никакой привлекательности у фунта нет. У меня просто мозг взрывается, когда читаю, очередной прогноз от западного инвестбанка о том, что надо покупать фунт, как он привлекателен и какой у него потенциал роста. Чем привлекателен??? О, Боги, подскажите мне, чем он привлекателен??? Тоже самое происходит с евро и с йеной! Чем они привлекательны??? По факту, доллар сейчас является одной из самых высокодоходных валют среди G10.

( Читать дальше )

Блог им. 110km |А ЗВР почему НЕ растут?

- 20 февраля 2018, 19:51

- |

ЗВР (золото-валютные резервы) Китая показали свой максимум в начале 2014 года на уровне близкому к 4 трлн долларов. В это же время ФРС заканчивал свою программу QE и в связи с этим пошел отток капитала из развивающихся стран, включая Китай. Этот процесс начал давить на обменный курс юаня. И юань начал слабеть к доллару. Если в 2014 году за один доллар давали 6 юаней, то в конце 2016 года доллар уже стоил 7 юаней. ЗВР Китая за это время «похудели» с 4 трлн до 3 трлн долларов.

В данный момент Юань отыграл почти все свои потери, курс сейчас болтается вокруг отметки 6.3 за один доллар.А вот ЗВР Китая даже близко не смогли восстановиться и составляют сейчас 3 триллиона 160 млрд долларов. Выражаясь на биржевом жаргоне, отрост ЗВР на 160 млрд после после снижения на 1 трлн очень напоминает «отскок дохлой кошки» (выкладывал график в телеграмме https://t.me/MarketDumki/172)

И хотел бы обратить внимание на достаточно любопытный момент. Китайцы скрывают структуру своих ЗВР. Часто ходят слухи, что они сокращают долю доллара в пользу других валют, главным образом евро. Периодически даже рост евро на форексе объясняют тем, что китайцы перекладываются из доллара в единую европейскую валюту. Узнать мы это никак не можем. Но если они и правда делают диверсификацию своих ЗВР, то возникает вопрос тогда, почему не происходит более сильной переоценки стоимости китайских ЗВР? Ведь доллар же падал весь прошлый год и в начале этого года! На примере российских ЗВР мы прекрасно видим, если доллар падает, то ЗВР растут за счет переоценки. Причем на приличную величину идет переоценка, ведь евро вырос к доллару на 20% за последний год. Исходя из этого можно сделать вывод, либо доля евро очень низкая в структуре китайских ЗВР, поэтому и нет никакой переоценки, либо они что-то скрывают и эти данные, которые мы получаем, достаточно условны.

( Читать дальше )

Блог им. 110km |Скоро всё начнется...

- 05 июня 2017, 20:02

- |

С начала 2017 года меня мучил следующий вопрос, как S&P 500 может упасть на 10-15% ближайшее время, если госпожа Йеллен решила повысить ставку 2-3 раза в этом году. Там же не совсем дураки сидят, чтоб поднимать ставку на падающем рынке. Им важна ценовая стабильность. Задача выполнена. Американские рынки за 5 месяцев только 2 раза упали более чем на 1% по закрытию дня. А ставка уже была повышена в марте и сейчас в июне она практически на 100% будет повышена. По крайней мере кредитный и долговой рынок на это четко указывают. А вот будет ли третье повышение в этом году — это большой вопрос! Пока ситуация так складывается, что может и не быть. Но за этим будем дальше наблюдать.

Итак 14 июня ФРС повысит ставку и выполнит своё обещание по нормализации денежно-кредитной политики. И уже через неделю другую можно будет дать волатильности зеленый свет и начнется хорошая коррекция на S&P 500. И никто уже не скажет, что повышение ставки обвалило рынок акций в США. Придумают какую-нибудь страшилку и начнется игра вниз. Пока есть ощущение, что кнопка RISK OFF (про risk on и risk off написал сегодня пост smart-lab.ru/blog/402292.php ) скоро будет включена, но по идее не ранее 14 июня. Лето может получиться очень интересным...

Блог им. 110km |Игра в НАПЁРСТКИ! фрс и доллар

- 15 марта 2017, 22:39

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс