Блог им. 110km |Понизят в Сентябре

- 07 августа 2019, 22:34

- |

Судя по тому, как буквально колом вниз упала стоимость заимствований на глобальном межбанковском рынке, вопрос с понижением ставки ФРС в сентябре решен окончательно. Если еще несколько дней назад годовая ставка LIBOR равнялась 2.20%, то сейчас она упала ниже 2% и составляет 1.99% (см. график внизу). Четкий сигнал, что стоимость долларового фондирования будет снижена. Фьючерсы на ставку уже закладывают два понижения до конца текущего года. Доходности по Трежерис тоже указывают на два снижения. Как же смешно вспоминать, что говорил Пауэлл в начале и середине текущего года. Он говорил одно, а рынок шел совершенно в другом направлении (подробно на эту тему писал в телеграм канале https://tele.click/MarketDumki/1162).

А сколько было мнений разных экспертов, что нет никаких оснований для понижения ставки в этом году! Итак, господа, а теперь есть основания для понижения ставки? Теперь уже все понимают, что ставку не просто так снижают. Так и устроен рынок. Смотреть-то надо не в зеркало заднего вида, а вперед через лобовое стекло и пытаться понять, что нас ждет впереди. Но цитируя известного деятеля — «не только лишь все могут смотреть в завтрашний день».

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. 110km |Есть куда ПАДАТЬ...

- 05 августа 2019, 21:32

- |

S&P500 в моменте падает на 2.5% до 2850 пунктов. Если посмотреть на график внизу, то даже не используя никаких индикаторов технического анализа, можно понять насколько высоко сейчас находится индекс. В мае, когда стало понятно, что сделка между США и Китаем провалилась, S&P500 скорректировался до 2730 пунктов и оттуда на радость любителям стратегии «Buy the dip» улетел на новые исторические максимумы. Почему-то все начали надеяться, что во время саммита G20 в Японии, Трамп и Си о чем-то договорятся. Эти надежды были подкреплены резким смягчением риторики ФРС и ЕЦБ. Стало понятно, что они готовы снижать ставки.

Что имеем сейчас? Очевидно, что торговая война набирает обороты. Слишком все далеко зашло. Пути назад уже нет. Раз ЦБ Китая, который ранее буквально угрожал спекулянтам, чтобы те не шортили юань, теперь спокойно наблюдает как доллар торгуется выше 7, то нетрудно догадаться насколько всё серьезно в этот раз. А американский индекс SP500 сейчас торгуется выше почти на 4% майского минимума. Возникает у меня резонный вопрос, насколько это оправданно? Ведь с мая всё стало гораздо хуже в отношениях между двумя экономическими сверхдержавами. Да и мировая экономика продолжает замедляться. Статистика из Еврозоны не подает никаких признаков улучшения.

( Читать дальше )

Блог им. 110km |Рост подошел к КОНЦУ

- 28 октября 2018, 21:54

- |

Ну вот и американский биржевой индекс S&P 500 ушел в минус с начала года, присоединившись к своим коллегам из Китая, Германии и Японии. На самом деле ничего удивительного здесь нет. Ранее уже подробно писал в телеграм-канале про причины (t-do.ru/MarketDumki/610), которые способствовали росту рынков с 2009 года. Исключительно благодаря печатному станку и нулевым ставкам от ФРС, ЕЦБ и Банка Японии происходил этот рост на рынках. Но в этом году всё поменялось. ФРС вовсю повышает ставку и что не менее важно, проводит программу количественного ужесточения. Т.е. американский центральный банк изымает из системы ранее «напечатанные» доллары. С начала года баланс ФРС сократился более чем на 300 млрд $ (ранее на эту тему t-do.ru/MarketDumki/705). Можно сколько угодно говорить про растущие прибыли корпораций и т.д., но рынок растет тогда, когда на него приходят новые деньги. А т.к. денег становится меньше и они еще существенно стали дороже (

( Читать дальше )

Блог им. 110km |Спокойные ВРЕМЕНА уходят в прошлое

- 14 октября 2018, 22:28

- |

Итак, на прошедшей неделе прошла сильная волна распродаж на всех мировых рынках. В среду индекс S&P500 закрылся снижением более чем на 3%. В этом году это уже третий раз, когда американский рынок падает на такую величину. Давайте посмотрим на график внизу, чтобы понять насколько редки такие снижения. Пару раз было такое падение в 2015 году, а так после 2011 года ни разу и не падал индекс на 3% за одну сессию.

Почему же в этом году такие снижения участились? Ответ очень простой — изменение политики ведущих центральных банков. Если все предыдущие годы действовали огромные программы количественного смягчения от ФРС и ЕЦБ, то в этом году ситуация кардинальным образом поменялась. ФРС вовсю уже изымает деньги из системы, сокращая свой баланс (ранее на эту тему писал в телеграм-канале https://tele.click/MarketDumki/705), а ЕЦБ заканчивает программу количественного смягчения (читай заканчивает печатать деньги). Американские рынки забрались уже слишком высоко и без новой ликвидности поезду тяжело ехать дальше.

( Читать дальше )

Блог им. 110km |Пока "БАНКЕТ" продолжается

- 23 сентября 2018, 23:03

- |

Любопытная динамика у ведущих мировых биржевых индексов в этом году. Американский S&P500 и высокотехнологичный Nasdaq в плюсе на 10% и 15% соответственно. Достаточно сильный контраст получается на фоне китайского Шанхая композита (минус 15%), немецкого DAX ( минус 4%) и японского Nikkei 225 (плюс 3%). Пока тенденция очевидна: американский рынок акций всасывает в себя всю денежную ликвидность, а остальным рынкам ничего не достается. А скорее даже оттуда идет отток в пользу S&P500 и Nasdaq.

Удивительно, что такая динамика индексов наблюдается на фоне абсолютно разных политик центральных банков этих стран. Казалось бы, всё должно быть с точностью до наоборот. Ведь ФРС ужесточает денежно кредитно-политику, повышая ставки и сокращая свой баланс (https://tele.click/MarketDumki/622), а ЕЦБ, Банк Японии и Народный Банк Китая проводят стимулирующую политику. Например, Банк Японии напрямую участвует в торгах акциями, не давая индексам падать. И тем не менее расти они особо не хотят. Немецкий DAX так вообще в минусе с начала года, несмотря на то, что ЕЦБ продолжает печатать деньги. Ну могла бы хоть какая-то копейка достаться и фондовому рынку. Но нет же. Всё идет в США. Про Китайский рынок и говорить нечего. После того как г-н Трамп, благодаря введению пошлин, «разгромил» фондовый рынок Китая, Народный Банк публично высказался, что значение индекса не так уж и важно для регулятора.

( Читать дальше )

Блог им. 110km |Самый ПРОДОЛЖИТЕЛЬНЫЙ и самый ИСКУССТВЕННЫЙ

- 30 августа 2018, 21:35

- |

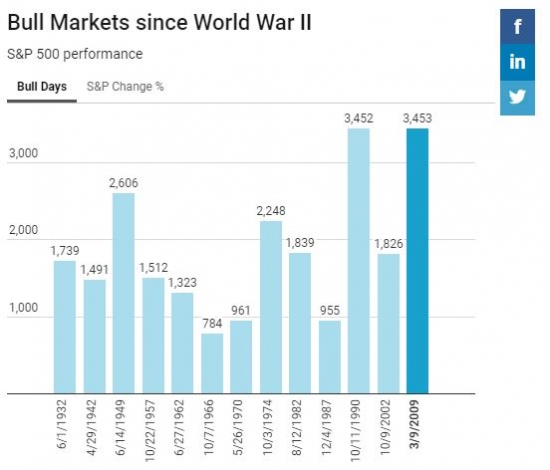

Итак, мы сейчас являемся свидетелями самого продолжительного бычьего рынка в США за всё послевоенное время (см картинку ниже). Казалось бы всё отлично и остаётся только порадоваться. Но на самом деле далеко не всё так красиво, как может показаться на первый взгляд.

Во-первых, надо четко понимать, что этот рост во многом искусственный. Он был создан за счет колоссальных вливаний денег в мировую финансовую систему. С 2009 года ФРС, ЕЦБ и Банк Японии совокупно «напечатали» около 15 трлн долларов в рамках программы количественного смягчения (QE). Если бы не эти «напечатанные» деньги, то вряд ли бы бычий рынок начался в марте 2009 года. И вообще неизвестно, где бы сейчас болтался индекс S&P 500. Подозреваю, что явно ниже максимумов 2000 и 2007 года на уровне 1560 пунктов.

Во-вторых, если посмотреть на ВВП США начиная с 2009 года, то мы увидим, что темпы роста американской экономики самые слабые со времен второй мировой войны. И это несмотря на то, что госдолг в этот период вырос более чем в 2 раза.

( Читать дальше )

Блог им. 110km |3-х месячные БИЛЛЫ

- 15 мая 2018, 22:52

- |

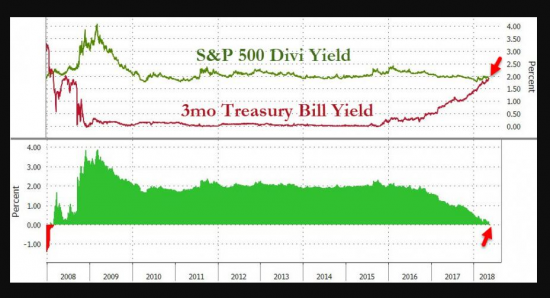

Интересные времена наступают на американском рынке акций. Доходность по 3-х месячным Bill превысила дивидендную доходность по широкому индексу S&P500 впервые с 2007 года (см. картинку ниже). Все последние годы ФРС буквально заставляла инвесторов принимать на себя риск, чтобы получить хоть какую-то доходность. Сейчас ситуация кардинальным образом меняется.

Что имеем в сухом остатке? Акции становятся всё менее привлекательны на фоне растущих доходностей по облигациям. Правда нельзя забывать про рекордный Buy Back со стороны американских корпораций (подробнее в телеграм-канале t.me/MarketDumki/371), который вполне может толкнуть индекс S&P500 близко к январским максимумам или даже их обновить.

У американских индексов есть такая особенность, что перед самым разгаром кризиса, они успевают еще раз переписать свои максимальные значения. Видимо последние «глупые» деньги загоняют в рынок и параллельно вынуждают закрывать шорты тех, кто поторопился поставить на обвал.

Блог им. 110km |РТС стал сильнее S&P500?!

- 22 февраля 2018, 16:51

- |

Последние несколько недель пошел явный декаплинг российского фондового рынка и американского. Ртс почти полностью восстановил потери после последней коррекции, а Сипи пока этого сделать не может, не говоря уже про европейские фондовые индексы. И даже на облигационном рынке такая же тенденция. Американские гособлигации активно продают, а наши ОФЗ покупают. Фантастика! Но такое уже было в конце 2007 и первой половины 2008 года. Давайте посмотрим, что тогда было.

Начнем с S&P500. Максимум был установлен на уровне 1579 пунктов в октябре 2007 года и потом началось снижение. В мае был отскок наверх, который остановился на уровне 1440 пунктов и падение продолжилось

А вот РТС демонстрировал тогда куда более сильную динамику, что РФ тогда называли тихой гаванью на фоне шторма в США. Вот такие времена были. В октябре 2007 года РТС отметился на уровне 2232, но в отличие от S&P500 продолжил рост и в мае 2008 года показал исторический максимум на уровне 2498 пунктов.

( Читать дальше )

Блог им. 110km |Всё гораздо СЕРЬЕЗНЕЕ!

- 08 февраля 2018, 12:06

- |

Везде сейчас пишут о том, что обвал на американском рынке произошел из-за того, что ребята слишком сильно шортили волатильность (VIX), и когда она рванула наверх, пришлось в срочном порядке продавать фьючи на Сипи, чтоб как-то перекрыть свои позиции. Наверно, так и было. Но не это явилось триггером для падения. Это лишь только усилило движения вниз. Писал ранее в телеграмме https://t.me/MarketDumki/97, почему не нужно никакого триггера для падения. Когда рынок сильно перегрет, он в какой-то момент начинает так резко снижаться. И каждый раз новая причина, которая якобы дала толчок к падению.

В реальности дело было конечно же не в продаже волатитности на американском рынке акций. Достаточно посмотреть на китайский рынок. Еще даже, когда американский рынок не начал падать, первый звоночек прозвонил из Китая. Потом очень странно было, что начали сливать акции британских банков https://t.me/MarketDumki/115. Т.е. кто-то крупный уже заранее начал распродаваться. В америке вроде немного успокоилось, а Китай сегодня опять упал. Это всё из-за продажи волатильности в США? А цены на палладий падают тоже из-за этого? Отмечал это в телеграмме

( Читать дальше )

Блог им. 110km |И на ЧЁМ падали??? Придумайте сами...

- 07 февраля 2018, 13:58

- |

Последние месяцы буквально из каждого утюга было слышно, что нет никаких предпосылок для коррекции на американском рынке акций. Что только не говорили! Благодаря принятию налоговой реформы, у корпораций будет больше кэша выплачивать дивиденды и делать buy back, рост ввп в этом году ускорится и т.д. Наверняка все это слышали. А рынок взял и упал за считанные дни на 11%. И какой же был триггер? А особо и не было его. Писал пару недель назад в телеграмме https://t.me/MarketDumki/97, что и не нужен никакой триггер. Рынки просто в какой-то момент начинают падать. Кто-то «большой» решает, что хватит и пора нажать кнопку SELL! И понеслось!

И давно заметил такую вещь, что как правило, про экономику пишут в радужных тонах тогда, когда рынки уже практически на максимумах. Рынки так устроены, что на них всё отыгрывается заранее. Сначала покупают те, у кого гораздо больше информации, чем у нас с вами. А когда инфа доходит до нас, то уже часто становится поздно, что либо покупать. На рынках всегда нужно ждать какой-то подвох и быть начеку. Последние дни это наглядно продемонстрировали.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс