07 мая 2021, 18:16

НЛМК: держать, покупать на проливах - Финам

Группа НЛМК — вертикально интегрированная металлургическая компания, крупнейший в Российской Федерации производитель стальной продукции с активами в России, Европейском союзе (ЕС) и США. Мощности компании по производству стали превышают 17 млн тонн в год.

ГК «Финам»

* НЛМК входит в число наиболее эффективных производителей с широким портфелем стальной продукции и высокой степенью обеспеченности ресурсами.

* НЛМК поддерживает низкий уровень долговой нагрузки и высокий уровень квартальных дивидендных выплат.

* Компания представила сильную отчетность за 1-й кв. 2021 г. Ценовая динамика рынков стальной продукции обеспечит продолжение роста показателей компании во 2-м кв. и в целом в 2021 г.

* Вместе с тем сильный рост цен увеличивает риск ценовой коррекции. На внутреннем рынке возникает риск неблагоприятного регулирующего воздействия со стороны государственных органов.

* Потенциал роста менее 15% не позволяет рекомендовать акции НЛМК к покупке на текущих или более высоких ценах. В случае коррекции цены они снова становятся интересными для покупки.

Факторы привлекательности

НЛМК является одним из бенефициаров циклического роста металлургического рынка, поддерживаемого динамикой жилищного строительства, программами инфраструктурной модернизации и поддержки промышленности для вывода экономики из пандемического кризиса.

Группа НЛМК имеет прочные позиции в сталелитейной отрасли. По данным за 2020 год, на нее приходится около 19% в мировом производстве слябов и 11% европейского рынка толстого листа. В России на НЛМК приходится около 20% производства стали, около 13% горячекатаного и около и 20% холоднокатаного проката, 18% сортового проката и 19% метизов.

Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, а в металлоломе — 65%, в электроэнергии — 65%. Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов.

Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

В 2020 г. группа НЛМК вошла в топ-5 рейтинга конкурентоспособности международных металлургических компаний, подготовленного аналитическим агентством World Steel Dynamics.

Факторы риска

Основным краткосрочным риском для НЛМК сегодня является обеспокоенность российских потребителей, регуляторов и властей значительным ростом цен на продукцию компании. Цены в РФ на горячекатаный лист примерно на треть ниже европейских и почти вдвое ниже, чем в США, в то время как в период низких цен российский рынок был скорее премиальным. Тем не менее властями могут предприниматься регулирующие действия, которые помешают компании удачно воспользоваться конъюнктурой в интересах акционеров. В числе таких рисков:

Федеральная антимонопольная служба (ФАС) возбудила дела против НЛМК, «Северстали» и ММК из-за монопольно высоких цен на плоский прокат. Неблагоприятное решение ФАС чревато большими оборотными штрафами.

В числе предложений по сдерживанию цен — ограничение экспорта продукции. Это напрямую может повлиять на выручку компании.

В последнем послании президент РФ высказался за повышение налоговой нагрузки компаний, которые, воспользовавшись благоприятной конъюнктурой 2021 г., предпочтут направить прибыль на дивиденды, а не на инвестиции. НЛМК, «Северсталь» и ММК в основном завершили предыдущий цикл модернизации, следующий цикл может наступить через несколько лет, о чем ниже. В этой ситуации они могут стать первыми претендентами на удовлетворение фискальных интересов государства и на изъятие «сверхприбыли».

Среднесрочный риск связан с введением так называемого «углеродного» налога в ЕС — одном из основных экспортных рынков для российских металлургов. Металлургия пока не может технологически отказаться от использования угля и остается одним из крупнейших источников эмиссии СО2. На тонну выплавленной стали в атмосферу выбрасывается в среднем более 1,8 т СО2.

В более долгосрочной перспективе перед металлургами маячит новая модернизация. Глобальный курс на декарбонизацию остро поставит задачу смены технологий производства стали, связанную с отказом от использования угля. Расширение электроплавильных мощностей, привязанных к возобновляемым источникам энергии, переход на использование водорода, на другие технологии, которые могут появиться со временем. Как минимум — технологии улавливания углерода, его хранения и утилизации. Все это через несколько лет потребует от отрасли больших инвестиций. Компании снова начнут увеличивать капитальные затраты, наращивать долговую нагрузку и снижать дивидендные выплаты.

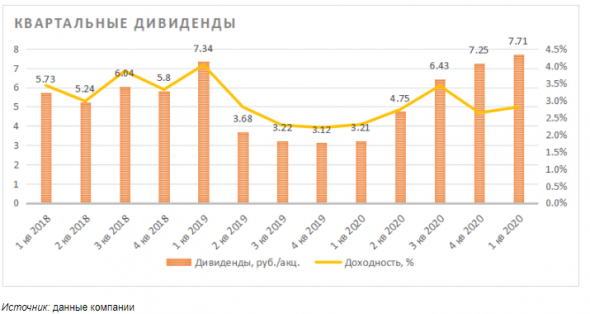

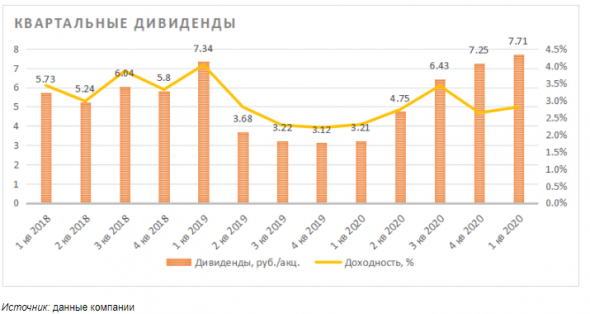

Дивиденды

Действуя в интересах основного акционера и распределяя выплаты на ежеквартальной основе, НЛМК обеспечивает хорошую дивидендную доходность по своим акциям. Обновленная дивидендная политика НЛМК предполагает ежеквартальную выплату на дивиденды 100% свободного денежного потока, если соотношение «Чистый долг / EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг / EBITDA» выше 1,0x. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания использует нормализированный показатель инвестиций в сумме $ 700 млн в год, даже если фактические инвестиции будут выше этого уровня.

По результатам четырех кварталов 2019 г. акционеры НЛМК получили в совокупности 17,36 руб. на акцию. Общая сумма дивидендов за 9 мес. 2020 г. составила 14,39 руб. на одну акцию. Дивиденды за 4-й кв. 2020 г. утверждены в размере 7,25 руб. на одну акцию, закрытие реестра состоится 11 мая 2021 г. Текущая дивидендная доходность — 2,7%.

По результатам 1-го кв. 2021 г. совет директоров НЛМК рекомендовал выплатить по 7,71 руб. на одну акцию. Реестр на получение дивидендов за 1-й кв. 2021 г. будет закрыт 23 июня 2021 г. Текущая доходность к этой выплате — 2,9%.

Мы присваиваем рекомендацию «Держать» по акциям ПАО «НЛМК». Наша новая оценка соответствует целевой цене 296 руб. до конца года. Потенциал роста к текущей цене составляет 11,8%.Калачев Алексей

ГК «Финам»

* НЛМК входит в число наиболее эффективных производителей с широким портфелем стальной продукции и высокой степенью обеспеченности ресурсами.

* НЛМК поддерживает низкий уровень долговой нагрузки и высокий уровень квартальных дивидендных выплат.

* Компания представила сильную отчетность за 1-й кв. 2021 г. Ценовая динамика рынков стальной продукции обеспечит продолжение роста показателей компании во 2-м кв. и в целом в 2021 г.

* Вместе с тем сильный рост цен увеличивает риск ценовой коррекции. На внутреннем рынке возникает риск неблагоприятного регулирующего воздействия со стороны государственных органов.

* Потенциал роста менее 15% не позволяет рекомендовать акции НЛМК к покупке на текущих или более высоких ценах. В случае коррекции цены они снова становятся интересными для покупки.

Факторы привлекательности

НЛМК является одним из бенефициаров циклического роста металлургического рынка, поддерживаемого динамикой жилищного строительства, программами инфраструктурной модернизации и поддержки промышленности для вывода экономики из пандемического кризиса.

Группа НЛМК имеет прочные позиции в сталелитейной отрасли. По данным за 2020 год, на нее приходится около 19% в мировом производстве слябов и 11% европейского рынка толстого листа. В России на НЛМК приходится около 20% производства стали, около 13% горячекатаного и около и 20% холоднокатаного проката, 18% сортового проката и 19% метизов.

Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, а в металлоломе — 65%, в электроэнергии — 65%. Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов.

Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

В 2020 г. группа НЛМК вошла в топ-5 рейтинга конкурентоспособности международных металлургических компаний, подготовленного аналитическим агентством World Steel Dynamics.

Факторы риска

Основным краткосрочным риском для НЛМК сегодня является обеспокоенность российских потребителей, регуляторов и властей значительным ростом цен на продукцию компании. Цены в РФ на горячекатаный лист примерно на треть ниже европейских и почти вдвое ниже, чем в США, в то время как в период низких цен российский рынок был скорее премиальным. Тем не менее властями могут предприниматься регулирующие действия, которые помешают компании удачно воспользоваться конъюнктурой в интересах акционеров. В числе таких рисков:

Федеральная антимонопольная служба (ФАС) возбудила дела против НЛМК, «Северстали» и ММК из-за монопольно высоких цен на плоский прокат. Неблагоприятное решение ФАС чревато большими оборотными штрафами.

В числе предложений по сдерживанию цен — ограничение экспорта продукции. Это напрямую может повлиять на выручку компании.

В последнем послании президент РФ высказался за повышение налоговой нагрузки компаний, которые, воспользовавшись благоприятной конъюнктурой 2021 г., предпочтут направить прибыль на дивиденды, а не на инвестиции. НЛМК, «Северсталь» и ММК в основном завершили предыдущий цикл модернизации, следующий цикл может наступить через несколько лет, о чем ниже. В этой ситуации они могут стать первыми претендентами на удовлетворение фискальных интересов государства и на изъятие «сверхприбыли».

Среднесрочный риск связан с введением так называемого «углеродного» налога в ЕС — одном из основных экспортных рынков для российских металлургов. Металлургия пока не может технологически отказаться от использования угля и остается одним из крупнейших источников эмиссии СО2. На тонну выплавленной стали в атмосферу выбрасывается в среднем более 1,8 т СО2.

В более долгосрочной перспективе перед металлургами маячит новая модернизация. Глобальный курс на декарбонизацию остро поставит задачу смены технологий производства стали, связанную с отказом от использования угля. Расширение электроплавильных мощностей, привязанных к возобновляемым источникам энергии, переход на использование водорода, на другие технологии, которые могут появиться со временем. Как минимум — технологии улавливания углерода, его хранения и утилизации. Все это через несколько лет потребует от отрасли больших инвестиций. Компании снова начнут увеличивать капитальные затраты, наращивать долговую нагрузку и снижать дивидендные выплаты.

Дивиденды

Действуя в интересах основного акционера и распределяя выплаты на ежеквартальной основе, НЛМК обеспечивает хорошую дивидендную доходность по своим акциям. Обновленная дивидендная политика НЛМК предполагает ежеквартальную выплату на дивиденды 100% свободного денежного потока, если соотношение «Чистый долг / EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг / EBITDA» выше 1,0x. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания использует нормализированный показатель инвестиций в сумме $ 700 млн в год, даже если фактические инвестиции будут выше этого уровня.

По результатам четырех кварталов 2019 г. акционеры НЛМК получили в совокупности 17,36 руб. на акцию. Общая сумма дивидендов за 9 мес. 2020 г. составила 14,39 руб. на одну акцию. Дивиденды за 4-й кв. 2020 г. утверждены в размере 7,25 руб. на одну акцию, закрытие реестра состоится 11 мая 2021 г. Текущая дивидендная доходность — 2,7%.

По результатам 1-го кв. 2021 г. совет директоров НЛМК рекомендовал выплатить по 7,71 руб. на одну акцию. Реестр на получение дивидендов за 1-й кв. 2021 г. будет закрыт 23 июня 2021 г. Текущая доходность к этой выплате — 2,9%.

0 Комментариев