| Число акций ао | 199 млн |

| Номинал ао | 3.639384 руб |

| Тикер ао |

|

| Капит-я | 615,7 млрд |

| Опер.доход | 487,7 млрд |

| Прибыль | 80,9 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/B | 2,2 |

| ЧПМ | 14,1% |

| Див.доход ао | 0,0% |

| Тинькофф Банк | ТКС Холдинг Календарь Акционеров | |

| 08/05 Собрание акционеров Тинькофф по вопросу допэмиссии акций | |

| Прошедшие события Добавить событие | |

Тинькофф Банк | ТКС Холдинг акции

-

Кто может подсказать? Собираюсь купить акции, но меня пугает один момент: снижение стоимость рубля к доллару, если допустим доллар будет стоить 70 рублей то получается что акции подешевеют в долларовом выражение? Ведь банк зарабатывает в рублях, а акции торгуются в баксах .

Кто может подсказать? Собираюсь купить акции, но меня пугает один момент: снижение стоимость рубля к доллару, если допустим доллар будет стоить 70 рублей то получается что акции подешевеют в долларовом выражение? Ведь банк зарабатывает в рублях, а акции торгуются в баксах . Тинькофф Банк - дивидендные выплаты могут оказаться ниже 50% в случае существенного снижения нормативов по капиталу

Тинькофф Банк - дивидендные выплаты могут оказаться ниже 50% в случае существенного снижения нормативов по капиталу

Мартовские результаты по РСБУ: рост кредитного портфеля продолжает ускоряться

Объемы кредитования выросли на 8% за квартал. Тинькофф Банк опубликовал финансовые результаты по РСБУ за март. Розничный кредитный портфель прибавил за месяц 3,2%, а его рост год к году ускорился до 20% это самые высокие темпы с конца 2014 г. За 1 кв. 2017 г. кредитный портфель увеличился на 8,3%. Чистые кредиты, как и месяц назад, возросли на 26% год к году.

Рекордная квартальная прибыль. Депозиты продолжили расти после спада в январе и увеличились на 0,4% за месяц. Однако с учетом январского сокращения на 4% квартальная динамика также оказалась отрицательной (-3%). Год к году рост продолжил замедляться и составил 21% против 23% в феврале. За март банк, согласно российским стандартам бухучета, заработал 1,5 млрд руб. на уровне февраля и чуть ниже январского показателя. За квартал прибыль составила рекордные для банка 4,7 млрд руб

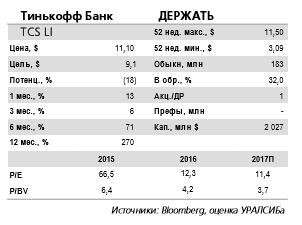

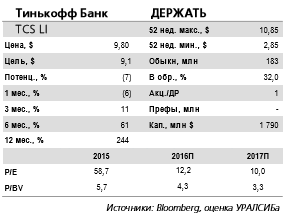

В этом году банк переходит на квартальные выплаты дивидендов. Коэффициент достаточности капитала Н1.2 повысился до 9,4% с 8,6% в феврале за счет включения аудированной прибыли. В дальнейшем, если банк выполнит свою цель по выплате 50% чистой прибыли по МСФО в виде квартальных дивидендов, это может стоить ему недополученных 250 б.п. по нормативу Н1.2. Впрочем, с учетом высокой рентабельности мы не ждем сильного снижения относительно текущих уровней, особенно если прибыль по РСБУ не будет значительно отставать от прибыли по МСФО. Кроме того, дивидендные выплаты могут оказаться ниже 50% в случае существенного снижения нормативов по капиталу. Мы сохраняем рекомендацию ДЕРЖАТЬ бумаги Тинькофф Банка

Уралсиб TCS Group - сильные результаты по показателям чистой прибыли за 1 кв. 2017 г.

TCS Group - сильные результаты по показателям чистой прибыли за 1 кв. 2017 г.

TCS Group опубликовала сильный показатель чистой прибыли по РСБУ за 1К17

Чистая прибыль банка выросла до 4,7 млрд руб. против 1,9 млрд руб. за 1К16. Общий кредитный портфель увеличился на 20% г/г до 127,6 млрд руб., а общие активы выросли на 18% до 175 млрд руб. Коэффициент Н1,0 составил 12,68% (против минимального 8%).

Результаты выглядят сильными. Хотя они отличаются от показателей по МСФО и обычно не влияют на динамику акций, тренд в чистой прибыли важен, и он соответствует нашему оптимистичному прогнозу по доходам банка по МСФО В 2017. Мы ожидаем, что результаты за 1К17 по МСФО будут опубликованы в мае-июне. Акции банка являются одними из наших фаворитов.

АТОН Проект TCS Group может обеспечить синергетический эффект и интересные финансовые /мобильные решения для клиентов

Проект TCS Group может обеспечить синергетический эффект и интересные финансовые /мобильные решения для клиентов

TCS Group объявила о запуске своего собственного виртуального оператора мобильной связи (mobile virtual network operator — MVNO). Новый виртуальный оператор будет использовать сеть и инфраструктуру Tele2, будет иметь свой собственный сетевой код, диапазон номеров, а SIM-карты будут доставляться через курьерскую сеть банка, которая охватывает всю Россию.

Это неожиданный и интересный шаг. Трудно делать какие-либо выводы о проекте, опираясь на пресс-релиз, поскольку подробной информации пока нет. Можно определенно сказать, что этот проект может обеспечить синергетический эффект и интересные финансовые /мобильные решения для клиентов, однако он также потребует дополнительных расходов на маркетинг на начальном этапе. Важно напомнить, что Сбербанк также планирует запустить MVNO-оператора в этом году с использование инфраструктуры Tele2. Будет интересно наблюдать, как оба банка будут развивать это направление, хотя несколько курьезно, что TCS Group неожиданно первой сделала этот шаг. Мы считаем эту новость нейтральной для оценки TCS Group на данном этапе и подтверждаем нашу рекомендацию ПОКУПАТЬ по акциям.

АТОН Улучшение прогнозов может продолжить поддерживать котировки Тинькофф Банка в ближайшее время

Улучшение прогнозов может продолжить поддерживать котировки Тинькофф Банка в ближайшее время

Результаты за февраль по РСБУ: рост кредитования ускорился год к году

Банк продолжает опережать сектор по динамике карточного портфеля. Тинькофф Банк опубликовал финансовую отчетность за февраль по РСБУ. Розничные кредиты прибавили 1,9% месяц к месяцу, а год к году их рост ускорился до 19%, максимума с конца 2014 г. Объем чистых кредитов увеличился на 26% год к году. Карточный портфель банка вырос на 1,7% месяц к месяцу, тогда как сектор, показав рост в январе, вернулся к снижению (минус 0,2%, или минус 0,7% без учета Сбербанка).

Месячная прибыль остается выше уровней 2016 г. Депозиты возобновили рост после сокращения в январе, прибавив за месяц 0,8%. Год к году рост снова замедлился и составил 23% против 28% месяцем ранее. За февраль банк, согласно российским стандартам бухучета, заработал 1,5 млрд руб., чуть меньше январского показателя (1,7 млрд руб.), но вновь больше месячных значений прошлого года. По словам менеджмента, факторами роста являются продолжающийся качественный рост кредитного портфеля и все более ощутимый вклад некредитных комиссий.

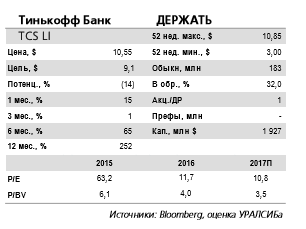

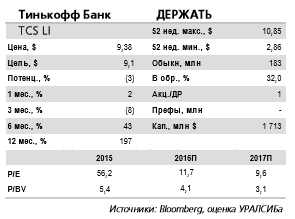

Улучшение прогнозов может продолжить поддерживать котировки банка в ближайшее время. Коэффициент достаточности капитала Н1.2 немного снизился – до 8,6% с 8,7% в январе. После публикации отчетности за 2016 г. по МСФО менеджмент пересмотрел прогноз по прибыли на этот год в большую сторону (минимум 14 млрд руб.) и объявил новую дивидендную политику, предполагающую выплаты в размере 50% чистой прибыли по МСФО ежеквартально. Дивиденды, равно как и ужесточение регулирования ЦБ в части взвешивания по риску необеспеченных кредитов, могут оказать давление на достаточность капитала (хотя эффект, скорее всего, проявится только в 2018 г.), но руководство уже подчеркнуло, что готово переходить в категорию полной стоимости кредитов с более низкими рисковыми весами. В ближайшей перспективе акции банка могут получать поддержку благодаря улучшению прогнозов, и на основании результатов за 2016 г. мы видим потенциал повышения нашей целевой цены на 10–15%. Впрочем, это означает сохранение текущей рекомендации ДЕРЖАТЬ.

Уралсиб Впечатляющий прогноз на 2017 год и новая дивидендная политика TCS Group

Впечатляющий прогноз на 2017 год и новая дивидендная политика TCS Group

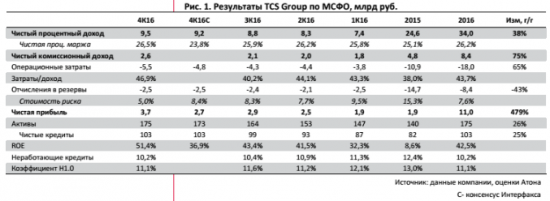

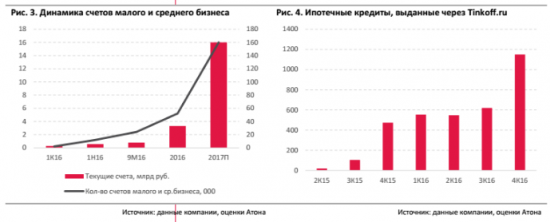

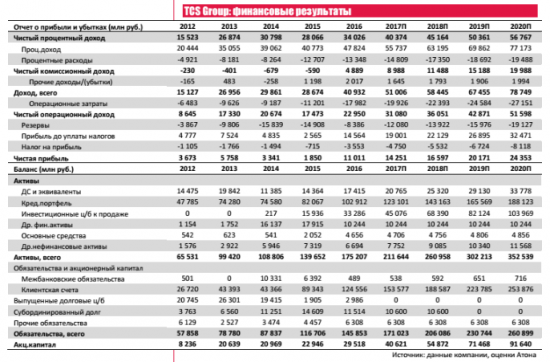

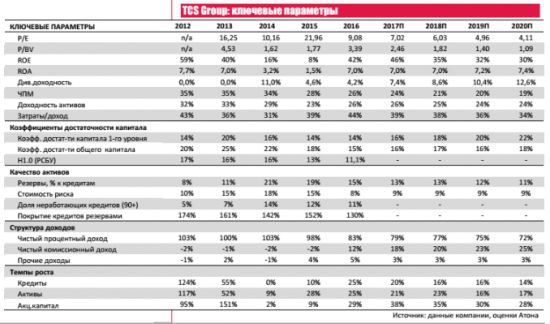

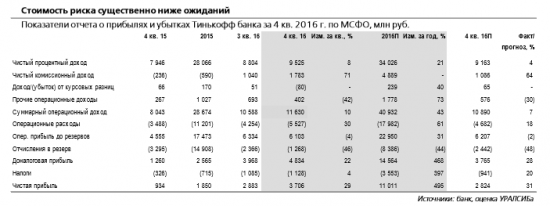

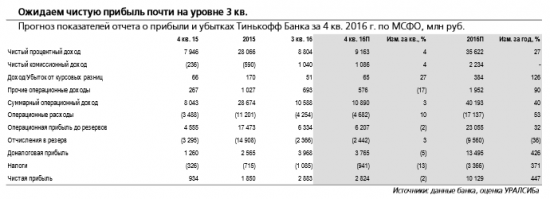

Сильные результаты за 2016 по МСФО и обнадеживающий прогноз на 2017. В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного выше консенсус-прогноза (2,7 млрд руб.) и на 37% выше результатов за 3К16. Аннуализированный показатель RoE оказался выдающимся, составив 51,4% (20,5% за 3К16). Основным сюрпризом стала стоимость риска, которая неожиданно упала до 5,0% против прогнозного показателя в 8,8%. Чистая прибыль компании за 2016 достигла 11 млрд руб. (RoE 42,5%) против ранее прогнозируемых банком 9-10 млрд руб.Нас сильно впечатлило, что банк повысил свой прогноз чистой прибыли на 2017 год с изначально амбициозного показателя в 13-14 млрд руб. до не менее 14 млрд руб. (RoE 45+%). Основным драйвером роста должны стать новые продукты: обслуживание малого и среднего бизнеса, дебетовые карты, страхование, а также снижение стоимости фондирования. Банк прогнозирует, что стоимость риска составит 9-10% против 7,6% в 2016, но мы считаем, что она может оказаться опять ниже прогноза, как в прошлом году, и еще больше увеличит размер чистой прибыли. Чистый кредитный портфель банка должен вырасти как минимум на 20% (против 25,4% за 2016), что выглядит также очень сильным прогнозом.

Нет необходимости в новом капитале, утверждена новая дивидендная политика. С учетом RoE выше 40% и коэффициента Н1.0 равного 11,1% (против необходимого уровня 8,625%), банку, несмотря на агрессивный рост, не нужно привлекать капитал. Что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x (против 3.0x для категории с ПСК 30-35%). Согласно оценкам банка, этот шаг приведет к снижению валовой доходности кредитного портфеля всего на 1,5-2,5 пп, и это решение уже учитывает прогнозы банка по росту чистой прибыли. Новая дивидендная политика банка предполагает ежеквартальные выплаты. Коэффициент выплат составит 50% от чистой прибыли предыдущего квартала по МСФО. Новая дивидендная политика вступает в силу с 14 марта 2017.По нашим расчетам, дивиденды за 2017 могут составить как минимум 7 млрд руб., что предполагает дивидендную доходность не менее 7%.

Оценка. TCS Group торгуется с мультипликатором P/BV 2017П равным 2.5x и P/E 2017П равным 7.0x.

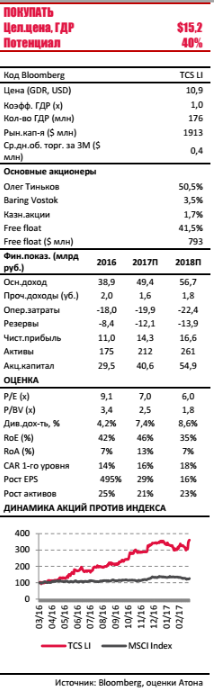

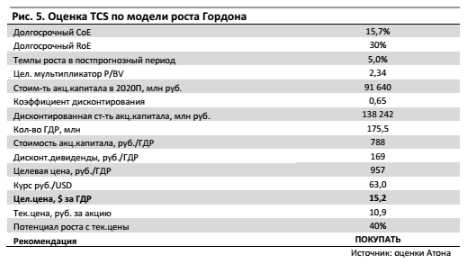

Мы считаем это исключительно привлекательной оценкой, принимая во внимание впечатляющий RoE банка, который мы считаем достаточно устойчивым, среднегодовые темпы роста EPS не менее 30% в течение 3-х лет и привлекательную дивидендную политику. Наша оценка основывается на двухэтапной модели роста Гордона и дает целевую цену $15,2 за ГДР, которая предполагает потенциал роста 40% и обосновывает рекомендацию ПОКУПАТЬ, Основные причины повышения нашей рекомендации более высокие, чем ожидалось, чистая прибыль и дивиденды, в то время как наш долгосрочный прогноз по RoE на уровне 30% и CoE 15,7% остаются без изменений.

Сильные результаты за 2016 и 4К16 по МСФО

В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного выше консенсус-прогноза (2,7 млрд руб.), в 4 раза больше, чем в 4К15 и на 37% выше результатов за 3К16. Аннуализированный показатель RoE оказался выдающимся, составив 51,4% (20,5% за 3К16). Чистый процентный доход вырос на 39% г/г до 9,5 млрд руб. (конс.: 9,2 млрд руб.), в то время как чистая процентная маржа улучшилась до 26,5% (против 25,9% за 3К16). Основным сюрпризом стала стоимость риска, которая неожиданно упала до 5,0% против прогнозного показателя в 8,8%. Тем не менее это снижение было нейтрализовано операционными расходами, которые взлетели на 62%. Чистая прибыль компании за 2016 достигла 11 млрд руб. (RoE 42,5%) против ранее прогнозируемых банком 9-10 млрд руб. Общие активы выросли на 25,6% в 2016 до 175 млрд руб., включая рост чистых кредитов на 25% до 103 млрд руб.

Сильный прогноз на 2017Нас сильно впечатлило, что банк повысил свой прогноз чистой прибыли на 2017 год с изначально амбициозного показателя в 13-14 млрд руб. до не менее 14 млрд руб. (RoE 45+%). Основным драйвером роста должны стать новые продукты: обслуживание малого и среднего бизнеса, дебетовые карты, страхование, а также снижение стоимости фондирования. Банк прогнозирует, что стоимость риска составит 9-10% против 7,6% в 2016, но мы считаем, что она может оказаться опять ниже прогноза, как в прошлом году, и еще больше увеличит размер чистой прибыли. Чистый кредитный портфель банка должен вырасти как минимум на 20% (против 25,4% за 2016), что выглядит также очень сильным прогнозом.

Расходы сильно растут, но это инвестиции в будущий рост

Общие расходы банка взлетели на 61% г/г в 2016, в том числе, выросли на 28% кв/кв в 4К16 за счет масштабного маркетинга услуг банка по всей России, индексации зарплат и выплаты бонусов. В результате соотношение затраты/доходы выросло до показателя в 43,9% (39% за 2016). Это много для online банка и существенно выше, чем, например, у Сбербанка (39,7%), с его обычной банковской инфраструктурой. Около 37% расходов TCS связаны с привлечением клиентов, оставшаяся часть приходится на административные расходы, большая часть которых зарплаты. Банк планирует и далее наращивать расходы на привлечение новых клиентов, поскольку, по мнению менеджмента, это остается экономически оправданным шагом.

Мы обращаем внимание, что TCS Group много инвестирует в продвижение своего бренда в России через ТВ и другие СМИ, и на наш взгляд, это обоснованно: в свете предлагаемых банком удобных продуктов эти усилия должны принести плоды в форме масштабного притока новых клиентов в новые продукты банка.

Первые операционные результаты за 2016 в сегменте новых продуктов, такие как услуги среднему и малому бизнесу, Tinkoff.ru и Tinkoff Investments показывают, что они очень хорошо воспринимаются новыми клиентами. Вместе с тем, как только фаза активного роста у TCS завершится, затраты должны снизиться, что станет важным фактором для поддержания высокого уровня RoE на фоне падающей доходности кредитов.

Потребности в новом капитале нет, но стоимость кредитов будет снижена

С учетом RoE выше 40% и коэффициента Н1.0 равного 11,1% (против минимального уровня 8,625%), банку не нужно привлекать капитал, несмотря на агрессивный рост. Более того, на телеконференции CEO банка Оливер Хьюз сказал, что в том, что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) для новых кредитов в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x (против 3.0x для категории с ПСК 30-35%). Согласно оценкам банка, этот шаг приведет к снижению валовой доходности кредитного портфеля всего на 1,5-2,5 пп, и это решение уже учитывает прогнозы банка по росту чистой прибыли.

По нашему мнению, хотя это решение и приведет к некоторому сокращению чистой процентной маржи после 2017 г, мы не видим серьезной угрозы для финансовых показателей банка, поскольку все банки, занимающиеся потребительским кредитованием, находятся в одинаковых регуляторных условиях ЦБ, при этом TCS находится в более выгодном положении по сравнению с другими банками, благодаря более эффективному риск-менеджменту и качеству продуктов. Тем не менее мы учли в нашей модели снижение валовой доходности и чистой процентной маржи, и прогнозируем, что RoE банка снизится до 30% к 2020.

Дивиденды – коэффициент выплат 50%

Новая дивидендная политика банка предполагает ежеквартальные выплаты. Коэффициент выплат составит 50% от чистой прибыли предыдущего квартала по МСФО. Новая дивидендная политика вступает в силу с 14 марта 2017.

По нашим расчетам, дивиденды за 2017 могут составить как минимум 7 млрд руб., что предполагает дивидендную доходность не менее 7%. При этом банк делает оговорку, что в случае дополнительных требований к капиталу эта политика может быть пересмотрена.

Оценка и катализаторыПосле пересмотра наших прогнозов финансовых показателей в сторону повышения TCS Group торгуется с мультипликатором P/BV 2017П равным 2.5x (по сравнению с 3.2, согласно нашим предыдущим оценкам) и P/E 2017П равным 7.0x (9.0 ранее). Мы считаем такую оценку исключительно привлекательной, принимая во внимание впечатляющий показатель RoE TCS, который мы считаем устойчивым, среднегодовые темпы роста EPS не менее 30% в течение 3-х лет и привлекательную дивидендную политику. Наша оценка основывается на двухэтапной модели роста Гордона и дает целевую цену $15,2 за ГДР, которая предполагает потенциал роста 40% и обосновывает рекомендацию ПОКУПАТЬ. Основные причины повышения нашей рекомендации – более высокие, чем ожидалось, чистая прибыль и дивиденды, в то время как наш долгосрочный прогноз по RoE на уровне 30% и CoE 15,7% остаются без изменений. Мы оцениваем стоимость акционерного капитала, используя безрисковую ставку 8,9%, премию за риск по акциям 6,0% и специфическую для компании премию за риск 2%, связанную с ограниченной ликвидностью. Ближайшие катализаторы – объявление о дивидендах и квартальные финансовые результаты.

РискиБанк оперирует в рублевой зоне, в то время как акции котируются на Лондонской бирже и номинированы в долларах, поэтому существенные колебания валютного курса могут повлиять на нашу целевую цену, которая рассчитывается на основе курса 63 руб. за доллар. Если рубль упадет относительно доллара до 70 руб., целевая цена снизится до $13,7 за ГДР, что тем не менее предполагает рекомендацию ПОКУПАТЬ. Основной риск для TCS Group заключается в существенном ухудшении макроэкономического фона в России, которого мы ни мы, ни рынок, пока не прогнозируем. Более высокие, чем ожидается, отчисления в резервы – еще один риск, который может привести к более низкой чистой прибыли компании.

АТОН

Тинькофф инвестиции как Apple только в трейдинге

Тинькофф инвестиции как Apple только в трейдингеПривет, смартлаб! Когда я прочитал топик Сам себе злобный буратина. уважаемого Speculator2016 я решил рассказать вам историю со стороны «домохозяйки».

Открытие счета

Когда в октябре 2015 года появились первые слухи о том, что готовится совместный проект с БКС, я неприменно решил, что обязательно попробую торговлю на рынке. На тот момент я был клиентом банка уже 3 года, тинькофф стал моим основным банком, меня устраивало абсолютно всё.

В октябре 2016 года, тинькофф с помпой запустил сервис тинькофф, я сразу же подал заявку на участие. После подписания всех документов, я ощутил себя невероятно крутым: Я инвестор!

Конечно, я пытался выяснить почему старожилы на банках.ру плюются от ТИ. Среди доводов был какой-то «стакан», комиссии в 10 раз меньше… и тд.

Но яжинвестор! Я ж не собираюсь заниматься интрадеем, я купил и через годик продал. Пополнение брокерского счета с карты тинькофф представлялось мне жутко удобным занятием. И то, что у меня все в одном окне, тоже казалось удобным, а квик судя по видяхам был каким-то древним куском мамонта.

Чо хочет новичок который впервые пришел на биржу? Конечно же денег. Шоб быстро. Прям счас.

Поэтому я купил на 5 т.р облигации роснефти с выплатой купона через две недели от даты покупки.

Прошло две недели, купон мне выплатили, но стоимость облигаций неожиданным для меня образом просела, так что нужно было ждать хрен знает сколько чтобы опять все поднялось. И не просто ждать! Я еще заложил «билет на обратную дорогу» — 99 рублей которые сервис возьмет себе при продаже бумаг...

Пару раз в месяц я грустно смотрел на свой брокерский счет, стоимость облиг все еще была ниже точки входа, а купонный доход, в виду малой численности облигаций, был слишком мал, чтобы покрыть просадку всего-то 214 рублей, причем 198 забирал тинькофф на комиссиях. Тут то я и начал считать...

Оказалось, что будь у меня нормальный брокер время ожидания было бы намного меньше. Грустно вздохнув, я забил на это дело, пообещав. что как только цена поднимется до моего уровня и покроет комсу, я сразу же сдам. Пофиг на прибыль, главное не в минус. Почти 5 месяцев мои облиги были надежно замурованы в сервисе Тинькофф инвестиции.

Прошло время, и в январе 2017 года все позабылось и грусть от облигаций сместилась в сторону: Сам виноват, нужно было считать прежде чем покупать.

На тот момент проценты по долларовому вкладу стали совсем грустные, и я как большой поклонник сериалов, решил купить себе 14 штучек акций нетфликс. У них только-только вышел отчет, и я подумал, что к следующему кварталу может выйти что-то путное.

Радостно потирая руки: охх щас куплю по 137, и продам продам по 140? по 141? НЕТ! ПО СТО СОРОК ПЯТЬ! Приятно было от цифр которые обгоняют ненавистный долларовый вклад.

Дело было после 21:00 часа, поэтому деньги оказались на брокерском счету только на следующий день. И акция уже стоила 139… и это неприятно поразило. Продал по 141, выручил 30, из которых около 12 баксов взял тинькофф.

В итоге я на собственном примере понял, что с красивым сайтом, и их комиссиями просто невозможно нормально торговать. И занялся поисками нормального брокера, напрямую в БКС уже как-то не хотелось, было какое-то внутреннее отторжение. В итоге по комиссиям и по доступу на СПб выбрал Открытие. В феврале я благополучно открыл счет через госуслуги.

Закрытие

Ну а для закрытия счета к вам уже никто не приедет, нужно самому ехать в БКС и закрывать его. Что я и сделал.

Несколько человек на банки.ру кто так же начинал с тинькофф, спустя пару месяцев ушли к нормальным брокерам. Я уверен, что это количество будет только расти.

В этом плане сервис очень напоминает историю с айфоном. Apple как известно, ничего нового не изобрела. Сенсорные телефоны были и до айфона, однако только айфону удалось завоевать популярность у масс. И даже те, кто сидит на андроиде, должны понимать, что во многом андроид получил толчок в развитии именно благодаря выходу айфону. Айфон показал, что управление пальцами, это очень просто и удобно.

Люди пробуют на вкус новые вещи, приходя в мир рынка через Тинькофф. Это как начать водить машину с жигулей и постепенно дорасти до мерина :)

Спасибо что прочли! Поставьте плюсик! Довыпендривается) Уже небось «плановая проверка ЦБ» наметилась.

Довыпендривается) Уже небось «плановая проверка ЦБ» наметилась.

Справедливости ради скажу, что ТБанк вполне осторожен и соблюдает з/д о противодействии легализации левака. У одного клиента счет закрыл нафиг по формальным причинам и без объяснения. Два других банка на спокухе обслуживают. А может РКЦ модель стали менять и посчитали, что такие юрики невыгодны банку Тиньков обвинил ЦБ и Минфин в давлении на розничные банки

Тиньков обвинил ЦБ и Минфин в давлении на розничные банки

Председатель совета директоров и основатель Тинькофф Банка Олег Тиньков обвинил Минфин и ЦБ в чрезмерном давлении на банки, специализирующиеся на розничном кредитовании.

«Мы видим попытки давления на розничные банки, чтобы они кредитовали только определенных людей. Мы видим повышение давления на капитал и еще кучу законодательных инициатив. Кредитовать — это всегда риск. Зачем вы пытаетесь навязать нам, кого надо кредитовать? Легко регулировать честных игроков. Но люди все равно будут брать кредиты, только будут делать это в МФО, у нелегальных серых кредиторов», — сказал он, обращаясь к представителям Минфина и ЦБ.

«Вы нас душите и душите!» — подчеркнул он. «Все ваши инициативы направлены на удушение розничных игроков. Непонятно, зачем вы это делаете?» — задался вопросом Тиньков.

Он также обратил внимание на деятельность МФО. «Зачем вы их вообще разрешили в Госдуме?» — спросил он замминистра финансов Алексея Моисеева. «Если есть легитимный бизнес, он должен развиваться», — ответил Моисеев.

Он отметил, что серые МФО — это главная проблема, бороться с ними можно только «ужесточением уголовки». «Введение уголовной ответственности — это пока единственный путь», — подчеркнул Моисеев.

Новость негативна для TCS Group (комиссия с клиентов за снятие наличных в банкоматах).

Новость негативна для TCS Group (комиссия с клиентов за снятие наличных в банкоматах).

ВЛАДЕЛЬЦЫ БАНКОМАТОВ МОГУТ НАЧАТЬ БРАТЬ КОМИССИЮ С ДЕРЖАТЕЛЕЙ КАРТ

Как сообщают Ведомости, Visa разрешила банкам-партнерам брать комиссию с клиентов за снятие наличных в банкоматах. Mastercard позднее может ввести такую же комиссию. До ввода новых правил платежные системы Visa и Mastercard запрещали банкам, которые владели банкоматами, брать комиссию за снятие наличных, комиссию могли брать только банки, выпускающие кредитные карты. Новые комиссии могут составить до 0,5-1%.

Новость негативна с точки зрения восприятия для TCS Group, у которых нет собственных отделений и банкоматов, и которая использует банкоматы партнеров. Банк сотрудничает Mastercard, которая пока не ввела комиссий, поэтому сложно сказать, как новые правила повлияют на банк, если вообще повлияют. Хотя это может оказать негативное влияние на затраты в перспективе, оно не будут слишком существенным, и наши прогнозы по финансовым показателям остаются неизменными. Акции Банка остаются нашим фаворитом в финансовом секторе.

АТОН Группа Тинькофф банка в 2016 г. увеличила чистую прибыль по МСФО в 5,8 раза — до 11 млрд рублей

Группа Тинькофф банка в 2016 г. увеличила чистую прибыль по МСФО в 5,8 раза — до 11 млрд рублей

TCS Group в четвертом квартале 2016 года увеличила чистую прибыль по МСФО в 4 раза — до 3,7 млрд рублей по сравнению с 0,9 млрд рублей чистой прибыли за четвертый квартал 2015 года, говорится в сообщении группы. Чистая прибыль TCS Group за 2016 год увеличилась в 5,8 раза и составила 11 млрд рублей по сравнению с 1,9 млрд рублей прибыли за 2015 год. Чистый процентный доход в 2016 году вырос на 38,3% — до 34,0 млрд рублей. Чистая процентная маржа составила 26,2% против 25,1% за 2015 год. Совокупные активы в 2016 году выросли на 25,6% и достигли 175,4 млрд рублей по сравнению с 139,7 млрд рублей по итогам 2015 года.

Результаты TCS Group по прибыли оказались лучше ожиданий рынка. Сильный рост прибыли был обеспечен роспуском резервов, но нельзя не отметить сильные операционные показатели. В частности увеличение активов на 25,6%, а также рост чистых процентных доходов и маржи.

Промсвязьбанк Результаты за 4 кв. 2016 г. по МСФО: существенно выше ожиданий

Результаты за 4 кв. 2016 г. по МСФО: существенно выше ожиданий

ROAE достиг 51%. Вчера Тинькофф Банк опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила наш и рыночный прогнозы на 31% и 37% соответственно, при этом ROAE составил 51% против ожидавшихся нами 40%. Маржа оказалась на 1 п.п. выше нашего прогноза, увеличившись на 70 б.п. за квартал в первую очередь за счет удешевления депозитов. Кроме того, банку удалось компенсировать снижение эффективной доходности по кредитным картам другими продуктами. Чистые комиссии значительно превзошли ожидания: прирост составил 70% за квартал. При этом основной причиной сильного превышения финансового результата над прогнозом стали низкие отчисления в резервы. Стоимость риска составила рекордно низкие 4,3% квартал (мы и рынок ожидали более 8%; менеджмент объяснил продемонстрированный уровень абнормально сильной сезонностью), а год банк закончил с показателем, равным 7,6% против 8,5 — 9,5%, прогнозировавшихся менеджментом. При этом просрочка в абсолютном выражении продолжила расти, а доля 90-дневной просрочки снизилась всего на 20 б.п. за квартал; коэффициент покрытия немного упал: до 142% со 148% в 3 кв. 2016 г.

Ужесточение рисковых весов может отнять 1,5-2,5 п.п. валовой доходности. Расходы выросли сильнее, чем ожидалось, за счет как привлечения клиентов (особенно в сегментах МСБ и карт Tinkoff Black), так и увеличения оплаты труда (банк провел индексацию в ноябре и заплатил бонусы в декабре). Показатель Расходы/Доходы вырос почти на 5 п.п. за год до 44%. Валовый портфель увеличился на 3% за квартал и на 19% год к году, а чистые кредиты прибавили 25% за год (почти на уровне прогноза менеджмента). На нынешний год руководство скорректировало свой прогноз в сторону верхней границы ранее называвшегося диапазона и теперь ждет прибыль в размере не менее 14 млрд руб., рассчитывая на как минимум 20-процентный рост чистых кредитов. Стоимость риска может составить 9–10%, а стоимость фондирования, как и раньше, ожидается на уровне 9% (против 10,1% в 4 кв.). В связи с ужесточением с 1 марта взвешивания необеспеченных кредитов по рискам банк принял решение перевести выдачу кредитов из категории с полной стоимостью в 30–35% в категорию 25–30%, что может повлечь за собой потерю 1,5–2,5 п.п. валовой доходности.

Новая дивидендная политика. Группа приняла новую дивидендную политику, согласно которой установлена цель выплачивать каждый квартал 50% от чистой прибыли по итогам прошлого квартала. Ограничением могут служить различные ковенанты, рыночная конъюнктура, а также регулятивные требования по капиталу. Для 4 кв. дивидендная доходность может составить теперь порядка 1,8% при размере дивидендов примерно 0,17 долл. на акцию (неаннуализированно). До этого банк выплатил промежуточный дивиденд 0,17 долл./акция во 2 кв. и 0,21 долл./акция в 4 кв… Таким образом, суммарные дивиденды в 2017 г. могут предполагать доходность порядка 7%. Мы рассматриваем публикацию сильной отчетности и объявление новой дивидендной политики как позитивный фактор для котировок Тинькофф Банка и видим потенциал повышения наших прогнозов прибыли примерно на 12–15%, а целевой цены – на 10%. Тем не менее это по-прежнему будет означать рекомендацию ДЕРЖАТЬ.

Уралсиб TCS GROUP: ИТОГИ ТЕЛЕКОНФЕРЕНЦИИ С АНАЛИТИКАМИ

TCS GROUP: ИТОГИ ТЕЛЕКОНФЕРЕНЦИИ С АНАЛИТИКАМИ

На телеконференции президент банка Оливер Хьюз сделал несколько важных заявлений. 1) Что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x. Банк считаем, что в перспективе эти меры приведут к снижению валовой доходности на 1,5-2,5 пп. При этом, такое решение вписывается в рамки бизнес-плана банка и прогноза его финансовых показателей. 2) Операционные расходы банка существенно выросли в 4К16 из-за высоких инвестиций в новые линейки продуктов, индексации зарплат и выплаты бонусов по результатам года. Банк продолжит увеличивать расходы на привлечение новых клиентов в этом году, поскольку это экономически выгодно. 3) Несмотря на существенное снижение стоимости риска в 4К16 до 5%, банк по-прежнему считает, что прошлый квартал был исключением из нормы, и что в будущем он должна составить 10-11%.

Телеконференция произвела на нас положительное впечатление. Реализация стратегии банка по развитию новых продуктов идет по плану. Решение снизить ПСК вместо наращивания капитала стало неожиданностью, поскольку ранее банк заявлял, что не планирует этого делать. В любом случае, хотя это приведет к некоторому сокращению чистой процентной маржи в 2018-19, мы не видим серьезной угрозы для финансовых показателей банка и его ROE. Это связано с тем, что все банки, занимающиеся потребительским кредитованием, подчиняются одним и тем же законодательным нормам ЦБ, при этом TCS находится в более выгодном положении благодаря более эффективному риск-менеджменту и качеству продуктов.

АТОН TCS GROUP ОПУБЛИКОВАЛА ПРЕВОСХОДНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО

TCS GROUP ОПУБЛИКОВАЛА ПРЕВОСХОДНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО

В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного больше консенсус-прогноза (2,7 млрд руб.), в 4x раза больше, чем в 4К15 и на 37% больше, чем в 3К16. Аннуализированный показатель RoE составил впечатляющие 51,4% (20,5% за 3К16). Чистый процентный доход вырос на 39% г/г/8% кв/кв до 9,5 млрд руб. (консенсус-прогноз: 9,2 млрд руб.), в то время как чистая процентная маржа улучшилась до 26,5% (против 25,9% в 3К16). Самой большой неожиданностью стала стоимость риска, которая упала до 5,0% против прогнозируемых 8,8%. За весь 2016 год чистая прибыль компании достигла 11 млрд руб. против ранее представленного банком прогноза 9-10 млрд руб. Это также на 10% выше наших ожиданий и ожиданий рынка. Общие активы в 2016 выросли на 25,6% до 175 млрд руб. В пресс-релизе банк дал прогноз по чистой прибыли на 2017 год на уровне не менее 14 млрд руб. (+27% г/г) против 13-14 млрд руб. ранее. Кроме того, банк представил новую дивидендную политику, которая предполагает ежеквартальные выплаты. Коэффициент выплат — 50% от чистой прибыли предыдущего квартала. Новая дивидендная политика вступает в силу с 14 марта 2017. В связи с этим дивиденды за 2017 могут составить как минимум 7 млрд руб. Это предполагает дивидендную доходность не менее 7%.

Объявленные результаты представляются выдающимися, поскольку они превысили консенсус-прогноз и наши ожидания из-за более низкого показателя стоимости риска, а также более высокого чистого процентного и комиссионного дохода. Среди негативных моментов можно отметить рост операционных затрат на 26% кв/кв, в результате которого соотношение затраты/доход выросло до 44%, но это скорее инвестиции в будущий рост. Прогноз по финансовым результатам выглядит достаточно привлекательным, как и новая дивидендная политика. Согласно прогнозным показателям банк торгуется с мультипликатором P/E 2017П равным 6,8x и ROE близким 40%. TCS остается нашим фаворитом в финансовом секторе.

АТОН

GDR TCS Group в Лондоне подскакивали в цене во вторник почти на 15% до максимумов с конца января (10,75 доллара за бумагу), отыгрывая поток позитивных корпоративных новостей.

Так, чистая прибыль по МСФО TCS Group Holding, в состав которой входят «Тинькофф банк» и «Тинькофф Страхование», по итогам 2016 года выросла почти в 6 раз и составила 11 миллиардов рублей, что оказалось выше ожиданий группы на уровне 9-10 миллиардов рублей.

В 2017 году группа планирует увеличить чистую прибыль как минимум на 27% до 14 миллиардов рублей.

Однако, самым интересным для инвесторов, пожалуй, стало решение совета директоров TCS Group, утвердившего новую дивидендную политику, вступившую в силу с 14 марта 2017 года. Согласно ней на выплаты акционерам будет направляться 50% от прибыли по МСФО за квартал.

Таким образом, цель роста теперь – 11 долларов за GDR, которых не отмечалось с февраля 2014 года.

TCS GROUP В 2016Г ПОЛУЧИЛА 11 МЛРД РУБ. ЧИСТОЙ ПРИБЫЛИ ПО МСФО ПРОТИВ 1,9 МЛРД РУБ. В 2015Г, ВЫШЕ КОНСЕНСУСА

TCS GROUP В 2016Г ПОЛУЧИЛА 11 МЛРД РУБ. ЧИСТОЙ ПРИБЫЛИ ПО МСФО ПРОТИВ 1,9 МЛРД РУБ. В 2015Г, ВЫШЕ КОНСЕНСУСА

TCS GROUP УТВЕРЛИЛА НОВУЮ ДИВИДЕНДНУЮ ПОЛИТИКУ, БУДЕТ НАПРАВЛЯТЬ 50% ОТ ПРИБЫЛИ ЗА КВАРТАЛ — ГРУППА

TCS GROUP ПРОГНОЗИРУЕТ ЧИСТУЮ ПРИБЫЛЬ ЗА 2017Г НЕ МЕНЕЕ 14 МЛРД РУБЛЕЙ

TCS Group (головная компания Тинькофф банка и «Тинькофф страхования») в четвертом квартале 2016 года увеличила чистую прибыль по МСФО в 4 раза — до 3,7 млрд рублей по сравнению с 0,9 млрд рублей чистой прибыли за четвертый квартал 2015 года, говорится в сообщении группы.

Чистая прибыль TCS Group за 2016 год увеличилась в 5,8 раза и составила 11 млрд рублей по сравнению с 1,9 млрд рублей прибыли за 2015 год.

Аналитики, опрошенные агентством «Интерфакс-АФИ», ожидали, что чистая прибыль группы в четвертом квартале 2016 года вырастет в 3,1 раза — до 2,8 млрд рублей, за 2016 год — в 5,3 раза, до 10,1 млрд рублей.

Группа ожидала чистую прибыль в 2016 году на уровне 9-10 млрд рублей.

TCS Group Holding (головная компания Тинькофф банка и «Тинькофф страхования») объявила о запуске новой дивидендной политики, планирует направлять на выплату дивидендов 50% чистой прибыли за предшествующий решению о дивидендах квартал, говорится в сообщении группы.

Новая дивидендная политика вступает в силу 14 марта 2017 года и заменяет собой политику, применявшуюся со 2 марта 2016 года.

Группа будет распределять избыточные денежные средства между акционерами ежеквартально по решению совета директоров.

«При этом целевой уровень дивидендных выплат для каждого квартала каждого финансового года составляет 50% чистой прибыли, полученной за предыдущий финансовый квартал согласно финансовой отчетности по МСФО за соответствующий период, при условии исполнения группой действующих в тот или иной момент времени финансовых обязательств (ковенант), требований в отношении минимального уровня нормативного капитала, прочих действующих требований органов пруденциального надзора и обязательств по обеспечению платежеспособности», — отмечается в сообщении TCS Group.

Завтра Тинькофф Банк опубликует отчетность за 4 кв. 2016 г. по МСФО. Мы не ждем, что чистая прибыль существенно изменится относительно прошлого квартала, и ROAE может составить около 40% (против 43% в 3 кв.). Кредитный портфель, согласно нашим расчетам, прибавит 4% за квартал, а маржа снизится примерно на 30 б.п. до 25,5%. В результате чистый процентный доход также может увеличиться на 4% квартал к кварталу. В 3 кв. банк реклассифицировал страховые комиссии и комиссии за SMS-оповещения, и комиссионный доход в 4 кв., как и в предыдущем, предположительно, составит около 10% от суммарного операционного дохода.

Ожидаем стоимость риска за весь год по нижней границе прогноза менеджмента. Мы оцениваем стоимость риска в 8,2%, то есть примерно на уровне 3 кв., а по итогам года банк, таким образом, может показать значение, равное 8,6%, почти по нижней границе прогноза руководства (8,5; 9,5%). Коэффициент Расходы/Доходы, как мы ожидаем, вырастет до 43% в 4 кв., а за полный 2016 г. он увеличится на 3,5 п.п. до 42,6% банк инвестировал в развитие финансового супермаркета и наращивал расходы на привлечение клиентов.

Сохраняем рекомендацию ДЕРЖАТЬ. Менеджмент уже представлял цели на текущий год – прибыль в размере 13–14 млрд руб. (предполагает увеличение на 30–40% год к году), стоимость риска в районе 10%, рост чистых кредитов на 15–20% и стоимость фондирования, равную 9%. В ходе телефонной конференции, возможно, будут внесены некоторые уточнения. Также интерес может представлять повышение регулятором коэффициентов для взвешивания по риску необеспеченных потребкредитов – ранее менеджмент оценивал эффект в размере минус 1 п.п. достаточности капитала и не менял своих прогнозов по чистой прибыли. Мы подтверждаем рекомендацию ДЕРЖАТЬ бумаги Тинькофф Банка.

Уралсиб

TCS Group завтра опубликует результаты по МСФО за 4К16 и 2016 год. Согласно консенсус-прогнозу, предоставленному банком, чистая прибыль составит 2,7 млрд руб. (+30% г/г; -7% кв/кв) за 4К16 и 10 млрд руб. за 2016 год (против 1,9 млрд руб. за 2015). Это предполагает ROE 36,9% за оба периода. Ранее банк представил прогноз, согласно которому чистая прибыль составит 9-10 млрд руб. Чистый процентный доход составит 9,2 млрд руб. (+16% г/г; +3% кв/кв) за 4К16 и 33,7 млрд руб. за 2016 (+20% г/г), а чистая процентная маржа — 23,8%. Отчисления в резервы на возможные убытки по кредитам должны составить 2,5 млрд руб. за 4К16 при стоимости риска 8,4% и 10 млрд руб. за 2016 (против 15 млрд руб за 2015) при стоимости риска 9,4%. Общие активы должны вырасти на 23% г/г до 172 млрд руб. за счет роста кредитного портфеля. Наши собственные ожидания близки к консенсус-прогнозу, но мы не исключаем, что банк может приятно удивить ростом финансовых показателей благодаря снижению операционных затрат и отчислений в резервы. В связи с этим мы ожидаем нейтральной/позитивной реакции рынка на результаты. Телеконференция начнется в 17:00 по московскому времени, тел.: 8 800 500 9283; +44 (0)330 336 9105, ID: +44 (0)330 336 9105.

АТОН

http://smart-lab.ru/blog/385008.php

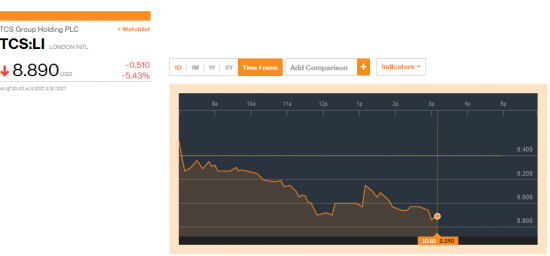

А что это за распродажа 8 марта акций Тинькофф в Лондоне? -5,4% сегодня. Карты продолжают расти быстрее сектора. Тинькофф Банк вчера опубликовал финансовую отчетность за январь по РСБУ. Розничные кредиты прибавили 3,1% за месяц (самый быстрый рост с октября 2015 г.), а год к году – 17%, практически на уровне декабря. Чистые кредиты увеличились на 24% относительно значения годичной давности. Карточный портфель вырос на 2,6% месяц к месяцу, вдвое опередив сектор (плюс 1,2% за месяц, или 0,9% без учета Сбербанка).

Карты продолжают расти быстрее сектора. Тинькофф Банк вчера опубликовал финансовую отчетность за январь по РСБУ. Розничные кредиты прибавили 3,1% за месяц (самый быстрый рост с октября 2015 г.), а год к году – 17%, практически на уровне декабря. Чистые кредиты увеличились на 24% относительно значения годичной давности. Карточный портфель вырос на 2,6% месяц к месяцу, вдвое опередив сектор (плюс 1,2% за месяц, или 0,9% без учета Сбербанка).

Сезонный спад в депозитах более выражен, чем обычно. Депозиты, напротив, сократились, впервые с декабря 2014 г.; снижение составило 4,2% месяц к месяцу, а рост год к году замедлился до 28% с 34% в декабре. Сезонный спад в январе характерен для всего сектора, но Тинькофф показал более существенное снижение (вклады по сектору в целом за месяц сократились на 0,8%, или на 0,6% за вычетом переоценки). Впрочем, до этого банк демонстрировал опережающую динамику по сравнению с отраслевыми показателями. За январь банк, согласно российским стандартам бухучета, заработал 1,7 млрд руб., что означает двукратный рост год к году, кроме того, этот результат превосходит месячные показатели прошлого года. Менеджмент приводит в качестве факторов роста увеличение чистого процентного дохода

(благодаря более низкой стоимости фондирования), улучшение качества кредитного портфеля, а также прирост выручки от новых направлений бизнеса в финансовом супермаркете.

Руководство подтвердило прогнозы на 2017 г. Коэффициент достаточности капитала Н1.2 повысился до 8,7% с 8,6% в декабре. Менеджмент также напомнил, что оставляет в силе свои прогнозы на 2017 г., несмотря на планы ЦБ ужесточить рисковые коэффициенты для необеспеченных кредитов. Также было объявлено, что у банка нет необходимости выходить на рынки акционерного капитала, что еще раз опровергает более ранние сообщения в СМИ о потенциальном SPO. Расписки Тинькофф Банка сейчас торгуются несколько выше ценового уровня, который мы считаем справедливым.

Уралсиб

TCS GROUP ОТМЕНИЛА SPO

TCS GROUP ОТМЕНИЛА SPO

Interfax со ссылкой на неназванные источники сообщил, что TCS Group отменила свои планы по размещению акций на сумму $60-70 млн в рамках SPO.

Учитывая, что официального объявления о SPO не было, только слухи, банк никак не комментирует эту новость. В любом случае новость является позитивной, поскольку она снимает риск навеса акций. Мы подтверждаем рекомендацию ПОКУПАТЬ по акциям банка.

АТОН Тинькофф официально прокомментировал новый проект ЦБ

Тинькофф официально прокомментировал новый проект ЦБ

Банк не меняет свои прогнозы на год.

Влияние на достаточность капитала в 2017 г. может составить около 1 п.п. В связи с публикацией нового, более строгого проекта поправок к инструкции 139-И, предполагающих более высокие коэффициенты риска для необеспеченных кредитов с высокой полной стоимостью (мы уже писали об этом – см. Russian Informer от 6 февраля), Тинькофф Банк выпустил официальный комментарий. В нем указывается, что проект еще может быть изменен по итогам обсуждения банковским сообществом и ЦБ, но в общем случае Тинькофф видит возможное влияние не только на частные банки, но и на восстановление потребительского кредитования в целом в системе. В то же время, даже если проект будет принят в текущем виде, то есть с увеличением коэффициента для кредитов с ПСК 30–35% в три раза, эффект будет сильно распределен во времени, а в 2017 г. показатель Н1 банка может потерять около 1 п.п.

Сохраняем рекомендацию ДЕРЖАТЬ. Поскольку Тинькофф Банк сохраняет достаточно высокую рентабельность и может таким образом поддерживать запас капитала, менеджмент на данный момент не видит необходимости пересматривать официальный прогноз на 2017 г. в части роста и прибыльности (планируется рост чистых кредитов на 15–20% и чистая прибыль в размере 13–14 млрд руб.). Мы также пока оставляем в силе свои прогнозы, чуть более консервативные, чем у менеджмента (чистая прибыль 12 млрд руб.), и подтверждаем рекомендацию ДЕРЖАТЬ.

Уралсиб

Тинькофф Банк | ТКС Холдинг - факторы роста и падения акций

- История роста, постоянно растущие показатели (07.02.2020)

- Самая высокая рентабельность среди российских банков (10.08.2020)

- Доля некредитного бизнеса выше 50% - диверсификация и снижение риска (29.08.2022)

- Могут поставить рекорд по прибыли в 2023 году (20.10.2023)

- Страховой бизнес хорошо растет и уже входит в топ-10 в стране. (20.10.2023)

- Банк стоит дороже остальных по мультипликаторам (29.08.2022)

- Рост кредитного портфеля в 2022 году замедлился - соответственно рост тоже (29.08.2022)

- Кипрская компания под санкциями. (20.10.2023)

- Дивиденды пока маловероятны (20.10.2023)

- Качество кредитного портфеля в 2022 году снизилось и пока не восстановилось до уровней 2021 года. (20.10.2023)

Тинькофф Банк | ТКС Холдинг - описание компании

Банк ТКС“class A” share a nominal value of $0.04/share and carrying one vote.

“class B” share a nominal value of $0.04/share and carrying 10 votes.

class A = 119,291,268

class B = 80,014,224

Total = 199,305,492

On 25 October 2013 the Group completed an IPO of its “Class A” ordinary shares in the form of global depository receipts (GDRs) listed on the London Stock Exchange plc.

On 2 July 2019 the Group completed a secondary public offering (SPO) of its “class A” shares in the form of GDRs.

On 28 October 2019 the Group’s GDRs started trading also on the Moscow Exchange.

По состоянию на 3 кв.2020 у Тинька:

59% выручки — кредитный доход (остальное — комиссии)

60% из них — это кредитные карты

то есть только треть доходов обеспечивают кредитки

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций