Кто сказал, что банки не прибыльны? Обзор отчета Тинькофф за 1 кв.

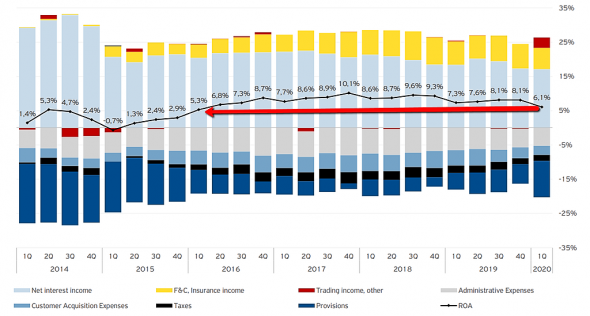

Тинькофф банк отчитался за первый квартал 2020 года. Процентные доходы, как локомотив формирования прибыли банка, выросли на 38% год к году до 31,5 млрд рублей. Комиссионные доходы составили 10,2 млрд рублей, что на 30,8% выше показателей прошлого года. В целом, даже в условиях развития пандемии, банк поработал в первом квартале хорошо.

Самая оперативная информация у меня в Telegram «ИнвестТема»

Аналогично Сбербанку и ВТБ, Тинькофф нарастил резервы под кредитные убытки и прочие резервы. За первый квартал сумма составила 15,6 млрд рублей. Ситуация с пандемией продолжает ухудшаться. Кредитоспособность населения падает, что неминуемо вызовет череду неплатежей. Плюс распоряжения властей, касающиеся кредитных каникул, будут способствовать расходованию резервов. Дополнительной нагрузкой на финансовые показатели стал убыток от курсовых разниц на сумму 6,8 млрд рублей. Но даже это не смогло утянуть прибыль ниже прошлогодних значений. Наоборот, чистая прибыль компании выросла на 26% до 9 млрд рублей.

На фоне сильных показателей за первый квартал, логичным стало решение совета директоров о выплате промежуточных дивидендов за 1 квартал в размере 0,14$ на акцию. При текущем курсе — 10,3 рубля или 1% доходности. Закрытие реестра 28 мая. Также, руководство Банка отзывает свои прогнозы на 2020 год, из-за неопределенной ситуации, вызванной пандемией. Однако, Банк уверен в прибыльности Группы в 2020 году, а ожидаемая годовая дивидендная доходность останется на уровне 4%.

Несмотря на хорошую отчетность, я продолжаю пристально следить за отчетами банков. Жду результатов за второй квартал, который, по моему мнению, выдастся не из легких. Преимущества Тинькофф Банка с лихвой перекрываются низкими дивидендами и неопределенностью с дальнейшей судьбой руководства. Пока, в портфель бумаги TCS Group не покупаю и жду цену в районе 12$ за акцию

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций