Пока нет по котировка сразу видно будет!

Ставлю на 7.65р на преф.

| Число акций ао | 35 726 млн |

| Число акций ап | 7 702 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 1 747,7 млрд |

| Выручка | 917,4 млрд |

| EBITDA | – |

| Прибыль | 841,9 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 2,1 |

| P/S | 1,9 |

| P/BV | 0,3 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сургутнефтегаз Календарь Акционеров | |

| 22/04 СД - Повестка дня: «О проведении годового общего собрания акционеров" | |

| Прошедшие события Добавить событие | |

Сургутнефтегаз акции

ао: 34.175₽ +3.88%ап: 68.39₽ -0.43%

-

А я вот распродал почти весь ступеньками, отличный среднесрочный трейд получился, купить прошлым летом по 31 под дивы и распродать со средней 40,15, признаю, что не додержал до 42, как хотел, последняя ступенька по 40.7 запланирована, но риски коррекции растут, на отчёте и дивах фиксировать прибыль будут по большому количеству позиций

А я вот распродал почти весь ступеньками, отличный среднесрочный трейд получился, купить прошлым летом по 31 под дивы и распродать со средней 40,15, признаю, что не додержал до 42, как хотел, последняя ступенька по 40.7 запланирована, но риски коррекции растут, на отчёте и дивах фиксировать прибыль будут по большому количеству позиций

Какие антикризисные бумаги стоит держать в портфеле? - Финам

Какие антикризисные бумаги стоит держать в портфеле? - Финам

В ходе онлайн-конференции «Глобальное замедление – мировая экономика в тупике?» на сайте Finam.ru аналитики рассмотрели возможные защитные отрасли и акции на российской бирже, которые могли бы спасти инвесторов в случае кризиса.

Давид Парцхаладзе, автор стратегии «Кутузовская» на Comon, считает, что нужно смотреть на акции эмитентов, которые способны благоприятно реагировать на рост доллара (желательно, чтобы производимый продукт компании не сильно колебался в цене). «Отмечу „Полюс“, „ФосАгро“, „префы“ „Сургутнефтегаза“, „АЛРОСА“ (хотя у нее за первые пару месяцев продажи снизились г/г). Возможно, есть смысл вкладываться в короткие еврооблигации, если вы боитесь падения всего рынка», — прокомментировал эксперт.

Андрей Кочетков, ведущий аналитик «Открытие Брокер», согласен, что антикризисными бумагами на рынке принято считать «Полюс», «Сургутнефтегаз» и энергетиков. «Я бы ещё предложил включить ГМК „Норникель“, но его доходы также сильно зависят от мирового спроса на металлы», — отмечает он.

читать дальше на смартлабе В 2019 году самыми интересными в плане дивидендов станут бумаги нефтяников - Локо-Банк

В 2019 году самыми интересными в плане дивидендов станут бумаги нефтяников - Локо-Банк

В 2019, скорее всего, самыми интересными для получения дивидендов станут бумаги нефтегазового сектора, в частности, наиболее выгодной может стать покупка «префов» «Сургутнефтегаза». (доходность около 18%) Еще одна компания, способная предоставить хорошую выгоду по дивидендам — «Сбербанк», т.к. в этом году банк вряд ли станет жертвой жестких политических санкций.

В пятерку лучших акций 2018 года вошли, к примеру, «НОВАТЭК», «Татнефть», «ЛУКОЙЛ», «Роснефть» и «Газпром нефть» (от 42% до 67% доходности), однако делать такие же ставки в 2019 году нельзя, т.к. компании аутсайдеры, к примеру, в любой момент могут дать впечатляющий рост по акцизной доходности.

Люшин Андрей

«Локо-Банк»

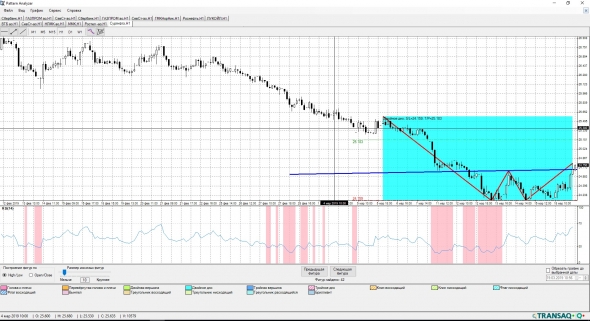

читать дальше на смартлабе Сигнал по Сургутнефтегаз ао

Сигнал по Сургутнефтегаз аоАнализ графика проведен с помощью аналитической программы по автоматическому анализу биржевых графиков PATTERN ANALYZER.

Программа Pattern Analyzer обнаружила на графике Сургнфгз ао, H1 новый торговый сигнал (графический паттерн):

Название фигуры: Двойное дно

Тип сделки: покупка

Стоп-лосс: 24, 15

читать дальше на смартлабе

Не могу понять, почему ЕБИДА меньше прибыли, она же рассчитывается до вычета расходлов и налогов?

Иванов Иван, простая арифметика, ебида может быть меньше прибыли если графа «проценты полученные» много больше «процентов уплаченных» Не могу понять, почему ЕБИДА меньше прибыли, она же рассчитывается до вычета расходлов и налогов?

Не могу понять, почему ЕБИДА меньше прибыли, она же рассчитывается до вычета расходлов и налогов?

Народ — а что спекулятивно ловить в обычке — 60 копеек дивов в год, что ли ...

Сципион, если спекулятивно сейчас в обычке — баксовый лой на промежутке пары лет, рублевый лой на промежутке год. Вероятность отскока процентов на 10-15 очень высокая, однако от каких точно уровней никто не знает, какой то крупной нерез похоже выхдоит из сургута на трепе о борьбе США с личными финансами великого. Фундаментально добыча/каппа и P/E просто шикарные. Мега позитивом будет даже если кубышку своруют и не будут копить новую, соответственно прибыль пустят на развитие или дивы. Короче и техника и фундаментал за как минимум отскок.

Что касается префа — этот год по рублю можем закрыть и лучше прошлого, соответственно дивы по префам и обычке могут сравнятся как и цена, такое уже было… Народ — а что спекулятивно ловить в обычке — 60 копеек дивов в год, что ли. На капу в суре менеджменту плевать, байбэков нет — я так понимаю почти вся обычка уже давно распихана по разным конторам и являет собой чисто инструмент контроля над компанией. Надеяться то, что будут дербанить кубышку и раздадут в виде дивов — это просто смешно, так как есть куча способов вывести ее целиком в нужные руки. Типа очень дешевая бумага, поэтому обязательно отскочит и будет гораздо дороже — если бы так всегда было — многие бы озолотились на таких историях, а в реальности очень часто бывает, что дешевое становится еще дешевле. Кроме того, сейчас на рынке есть другие интересные истории, а если в этому году произойдет столь ожидаемый многими обвал на фондовых рынках — этих историй станет гораздо больше. Тем не менее пробовал в прошлом году спекулировать немного в суробчке и быстро свалил оттуда — профит копеечный, а геморроя масса. Кому как — я ее и по 20 не возьму.

Народ — а что спекулятивно ловить в обычке — 60 копеек дивов в год, что ли. На капу в суре менеджменту плевать, байбэков нет — я так понимаю почти вся обычка уже давно распихана по разным конторам и являет собой чисто инструмент контроля над компанией. Надеяться то, что будут дербанить кубышку и раздадут в виде дивов — это просто смешно, так как есть куча способов вывести ее целиком в нужные руки. Типа очень дешевая бумага, поэтому обязательно отскочит и будет гораздо дороже — если бы так всегда было — многие бы озолотились на таких историях, а в реальности очень часто бывает, что дешевое становится еще дешевле. Кроме того, сейчас на рынке есть другие интересные истории, а если в этому году произойдет столь ожидаемый многими обвал на фондовых рынках — этих историй станет гораздо больше. Тем не менее пробовал в прошлом году спекулировать немного в суробчке и быстро свалил оттуда — профит копеечный, а геморроя масса. Кому как — я ее и по 20 не возьму.

Ребят, объясните новичку такую вещь. Если такая существенная разница в прибыли по Сургуту между «обычкой» и «префами» (это видят и признают практически все трейдеры и аналитики) то какой смысл вообще покупать «обычку»?

Василий Пупкин, какой смысл вообще покупать сургут

Дмитрий Вебсмит, вот и я не пойму. Всё вокруг кричат: «префы Сургута», «большие дивиденды» и по. А «обычку» вообще кто-то покупает? Здесь есть такие?

Василий Пупкин, вы не знаете пойдет акция вверх или вниз. В том случае, если купите и она пойдет вниз у вас два варианта. Первый — фиксация убытка. Второй — ожидание роста. Второй вариант более привлекателен. В этом случае просадка займет бог знает сколько времени, и в случае с обычкой, вы будете получать дивидендами всего 60 копеек, а в случае с префом, вы будете получать минимум 60 копеек, максимум 7% от чистой прибыли (средний процент с 13ого года). К примеру, если посмотрите последний отчет www.surgutneftegas.ru/investors/reporting/promezhutochnaya-bukhgalterskaya-finansovaya-otchetnost/, то увидите, что чистая прибыль за 2018ый составила 598 млрд.руб. Префов 7,7 млрд, итого на преф ожидается 5 рублей 50 копеек максимум, что составляет почти 14% от текущей цены префа 40 рублей. Так что держать преф имеет смысл, держать обычку смысла нет.

По стоимости бумаги. С 2013ого года средний дивиденд по префу составил 3,5 рубля. Ставка цб 7,75%. Покупать бумагу, чья див.доходность ниже ставки цб для дивидендного инвестора бессмысленно. В данном случае при текущей цене префа 40 рублей 3.5 рубля составляют 8,8%, что незначительно отличается от ставки цб, тем не менее выше.

Денег у сургута 124 ярда (денежные средства и денежные эквиваленты), если на обычку дивы традиционно будут 60 копеек, то на префы у сургута остается 13 рублей, а мы прикинули, что дивы будут 5.5 рублей. Т.е деньги на выплату дивидендов у сургута есть.

Дмитрий Вебсмит, спасибо за столь подробный ответ. Начинаю шурупить, что к чему.

Василий Пупкин, пожалуйста

Дмитрий Вебсмит, а ещё такой вопрос к вам. Есть шансы, что обычка существенно вырастет? Вообще были в истории Сургута ралли вверх именно по обычке или она годами болтается как г в проруби? Я почему спрашиваю — вся информация по обычке Сургута настолько негативная, что уже задумываюсь, не продать ли её при выходе в 0 или даже с небольшими убытками…

Василий Пупкин, хз. Главный принцип не теряй. Чтоб не терять доля одной бумаги не должна быть более 10% от вложенных денег. Плечо использовать нельзя. Однажды купленная бумага один фиг когда ни будь выйдет из просадки. Тогда и подумаете продавать ее или нет.

Дмитрий Вебсмит, конечно, когда нибудь выйдет из просадки любая бумага. Главное ждать и верить) Интересно, а вто бедолаги, что газик по 350 покупали до сих пор ждут или ..??

Михаил FarEast, Резать надо было позу при снижении цены, вышли бы в кэш с потерями, потом можно было перезайти либо на плечи пройти дно. газик может когда ни будь и выстрелит, но по рентабельности и дивидендам сейчас отстойная контора

газик может когда ни будь и выстрелит, но по рентабельности и дивидендам сейчас отстойная контора

Ребят, объясните новичку такую вещь. Если такая существенная разница в прибыли по Сургуту между «обычкой» и «префами» (это видят и признают практически все трейдеры и аналитики) то какой смысл вообще покупать «обычку»?

Василий Пупкин, какой смысл вообще покупать сургут

Дмитрий Вебсмит, вот и я не пойму. Всё вокруг кричат: «префы Сургута», «большие дивиденды» и по. А «обычку» вообще кто-то покупает? Здесь есть такие?

Василий Пупкин, вы не знаете пойдет акция вверх или вниз. В том случае, если купите и она пойдет вниз у вас два варианта. Первый — фиксация убытка. Второй — ожидание роста. Второй вариант более привлекателен. В этом случае просадка займет бог знает сколько времени, и в случае с обычкой, вы будете получать дивидендами всего 60 копеек, а в случае с префом, вы будете получать минимум 60 копеек, максимум 7% от чистой прибыли (средний процент с 13ого года). К примеру, если посмотрите последний отчет www.surgutneftegas.ru/investors/reporting/promezhutochnaya-bukhgalterskaya-finansovaya-otchetnost/, то увидите, что чистая прибыль за 2018ый составила 598 млрд.руб. Префов 7,7 млрд, итого на преф ожидается 5 рублей 50 копеек максимум, что составляет почти 14% от текущей цены префа 40 рублей. Так что держать преф имеет смысл, держать обычку смысла нет.

По стоимости бумаги. С 2013ого года средний дивиденд по префу составил 3,5 рубля. Ставка цб 7,75%. Покупать бумагу, чья див.доходность ниже ставки цб для дивидендного инвестора бессмысленно. В данном случае при текущей цене префа 40 рублей 3.5 рубля составляют 8,8%, что незначительно отличается от ставки цб, тем не менее выше.

Денег у сургута 124 ярда (денежные средства и денежные эквиваленты), если на обычку дивы традиционно будут 60 копеек, то на префы у сургута остается 13 рублей, а мы прикинули, что дивы будут 5.5 рублей. Т.е деньги на выплату дивидендов у сургута есть.

Дмитрий Вебсмит, спасибо за столь подробный ответ. Начинаю шурупить, что к чему.

Василий Пупкин, пожалуйста

Дмитрий Вебсмит, а ещё такой вопрос к вам. Есть шансы, что обычка существенно вырастет? Вообще были в истории Сургута ралли вверх именно по обычке или она годами болтается как г в проруби? Я почему спрашиваю — вся информация по обычке Сургута настолько негативная, что уже задумываюсь, не продать ли её при выходе в 0 или даже с небольшими убытками…

Василий Пупкин, хз. Главный принцип не теряй. Чтоб не терять доля одной бумаги не должна быть более 10% от вложенных денег. Плечо использовать нельзя. Однажды купленная бумага один фиг когда ни будь выйдет из просадки. Тогда и подумаете продавать ее или нет.

Дмитрий Вебсмит, конечно, когда нибудь выйдет из просадки любая бумага. Главное ждать и верить) Интересно, а вто бедолаги, что газик по 350 покупали до сих пор ждут или ..??

Михаил FarEast, у моего близкого человека был куплен Газпром по 290. Насколько я знаю, держит.

Ребят, объясните новичку такую вещь. Если такая существенная разница в прибыли по Сургуту между «обычкой» и «префами» (это видят и признают практически все трейдеры и аналитики) то какой смысл вообще покупать «обычку»?

Василий Пупкин, какой смысл вообще покупать сургут

Дмитрий Вебсмит, вот и я не пойму. Всё вокруг кричат: «префы Сургута», «большие дивиденды» и по. А «обычку» вообще кто-то покупает? Здесь есть такие?

Василий Пупкин, вы не знаете пойдет акция вверх или вниз. В том случае, если купите и она пойдет вниз у вас два варианта. Первый — фиксация убытка. Второй — ожидание роста. Второй вариант более привлекателен. В этом случае просадка займет бог знает сколько времени, и в случае с обычкой, вы будете получать дивидендами всего 60 копеек, а в случае с префом, вы будете получать минимум 60 копеек, максимум 7% от чистой прибыли (средний процент с 13ого года). К примеру, если посмотрите последний отчет www.surgutneftegas.ru/investors/reporting/promezhutochnaya-bukhgalterskaya-finansovaya-otchetnost/, то увидите, что чистая прибыль за 2018ый составила 598 млрд.руб. Префов 7,7 млрд, итого на преф ожидается 5 рублей 50 копеек максимум, что составляет почти 14% от текущей цены префа 40 рублей. Так что держать преф имеет смысл, держать обычку смысла нет.

По стоимости бумаги. С 2013ого года средний дивиденд по префу составил 3,5 рубля. Ставка цб 7,75%. Покупать бумагу, чья див.доходность ниже ставки цб для дивидендного инвестора бессмысленно. В данном случае при текущей цене префа 40 рублей 3.5 рубля составляют 8,8%, что незначительно отличается от ставки цб, тем не менее выше.

Денег у сургута 124 ярда (денежные средства и денежные эквиваленты), если на обычку дивы традиционно будут 60 копеек, то на префы у сургута остается 13 рублей, а мы прикинули, что дивы будут 5.5 рублей. Т.е деньги на выплату дивидендов у сургута есть.

Дмитрий Вебсмит, спасибо за столь подробный ответ. Начинаю шурупить, что к чему.

Василий Пупкин, пожалуйста

Дмитрий Вебсмит, а ещё такой вопрос к вам. Есть шансы, что обычка существенно вырастет? Вообще были в истории Сургута ралли вверх именно по обычке или она годами болтается как г в проруби? Я почему спрашиваю — вся информация по обычке Сургута настолько негативная, что уже задумываюсь, не продать ли её при выходе в 0 или даже с небольшими убытками…

Василий Пупкин, хз. Главный принцип не теряй. Чтоб не терять доля одной бумаги не должна быть более 10% от вложенных денег. Плечо использовать нельзя. Однажды купленная бумага один фиг когда ни будь выйдет из просадки. Тогда и подумаете продавать ее или нет.

Дмитрий Вебсмит, мне тоже нравится этот принцип, делить акции на примерно равные части. Но у меня портфель большой, а в деньгах ограничен, поэтому у меня процесс ребалансировки занимает несколько месяцев. Плечи — боже упаси! Плечи по моему, только полные дураки используют. Или наоборот, гении. И то и другое не мой случай. Спасибо вам, приятно пообщаться с адекватным человеком!

Василий Пупкин, :)

Ребят, объясните новичку такую вещь. Если такая существенная разница в прибыли по Сургуту между «обычкой» и «префами» (это видят и признают практически все трейдеры и аналитики) то какой смысл вообще покупать «обычку»?

Василий Пупкин, какой смысл вообще покупать сургут

Дмитрий Вебсмит, вот и я не пойму. Всё вокруг кричат: «префы Сургута», «большие дивиденды» и по. А «обычку» вообще кто-то покупает? Здесь есть такие?

Василий Пупкин, вы не знаете пойдет акция вверх или вниз. В том случае, если купите и она пойдет вниз у вас два варианта. Первый — фиксация убытка. Второй — ожидание роста. Второй вариант более привлекателен. В этом случае просадка займет бог знает сколько времени, и в случае с обычкой, вы будете получать дивидендами всего 60 копеек, а в случае с префом, вы будете получать минимум 60 копеек, максимум 7% от чистой прибыли (средний процент с 13ого года). К примеру, если посмотрите последний отчет www.surgutneftegas.ru/investors/reporting/promezhutochnaya-bukhgalterskaya-finansovaya-otchetnost/, то увидите, что чистая прибыль за 2018ый составила 598 млрд.руб. Префов 7,7 млрд, итого на преф ожидается 5 рублей 50 копеек максимум, что составляет почти 14% от текущей цены префа 40 рублей. Так что держать преф имеет смысл, держать обычку смысла нет.

По стоимости бумаги. С 2013ого года средний дивиденд по префу составил 3,5 рубля. Ставка цб 7,75%. Покупать бумагу, чья див.доходность ниже ставки цб для дивидендного инвестора бессмысленно. В данном случае при текущей цене префа 40 рублей 3.5 рубля составляют 8,8%, что незначительно отличается от ставки цб, тем не менее выше.

Денег у сургута 124 ярда (денежные средства и денежные эквиваленты), если на обычку дивы традиционно будут 60 копеек, то на префы у сургута остается 13 рублей, а мы прикинули, что дивы будут 5.5 рублей. Т.е деньги на выплату дивидендов у сургута есть.

Дмитрий Вебсмит, спасибо за столь подробный ответ. Начинаю шурупить, что к чему.

Василий Пупкин, пожалуйста

Дмитрий Вебсмит, а ещё такой вопрос к вам. Есть шансы, что обычка существенно вырастет? Вообще были в истории Сургута ралли вверх именно по обычке или она годами болтается как г в проруби? Я почему спрашиваю — вся информация по обычке Сургута настолько негативная, что уже задумываюсь, не продать ли её при выходе в 0 или даже с небольшими убытками…

Василий Пупкин, хз. Главный принцип не теряй. Чтоб не терять доля одной бумаги не должна быть более 10% от вложенных денег. Плечо использовать нельзя. Однажды купленная бумага один фиг когда ни будь выйдет из просадки. Тогда и подумаете продавать ее или нет.

Дмитрий Вебсмит, мне тоже нравится этот принцип, делить акции на примерно равные части. Но у меня портфель большой, а в деньгах ограничен, поэтому у меня процесс ребалансировки занимает несколько месяцев. Плечи — боже упаси! Плечи по моему, только полные дураки используют. Или наоборот, гении. И то и другое не мой случай. Спасибо вам, приятно пообщаться с адекватным человеком!

Ребят, объясните новичку такую вещь. Если такая существенная разница в прибыли по Сургуту между «обычкой» и «префами» (это видят и признают практически все трейдеры и аналитики) то какой смысл вообще покупать «обычку»?

Василий Пупкин, какой смысл вообще покупать сургут

Дмитрий Вебсмит, вот и я не пойму. Всё вокруг кричат: «префы Сургута», «большие дивиденды» и по. А «обычку» вообще кто-то покупает? Здесь есть такие?

Василий Пупкин, вы не знаете пойдет акция вверх или вниз. В том случае, если купите и она пойдет вниз у вас два варианта. Первый — фиксация убытка. Второй — ожидание роста. Второй вариант более привлекателен. В этом случае просадка займет бог знает сколько времени, и в случае с обычкой, вы будете получать дивидендами всего 60 копеек, а в случае с префом, вы будете получать минимум 60 копеек, максимум 7% от чистой прибыли (средний процент с 13ого года). К примеру, если посмотрите последний отчет www.surgutneftegas.ru/investors/reporting/promezhutochnaya-bukhgalterskaya-finansovaya-otchetnost/, то увидите, что чистая прибыль за 2018ый составила 598 млрд.руб. Префов 7,7 млрд, итого на преф ожидается 5 рублей 50 копеек максимум, что составляет почти 14% от текущей цены префа 40 рублей. Так что держать преф имеет смысл, держать обычку смысла нет.

По стоимости бумаги. С 2013ого года средний дивиденд по префу составил 3,5 рубля. Ставка цб 7,75%. Покупать бумагу, чья див.доходность ниже ставки цб для дивидендного инвестора бессмысленно. В данном случае при текущей цене префа 40 рублей 3.5 рубля составляют 8,8%, что незначительно отличается от ставки цб, тем не менее выше.

Денег у сургута 124 ярда (денежные средства и денежные эквиваленты), если на обычку дивы традиционно будут 60 копеек, то на префы у сургута остается 13 рублей, а мы прикинули, что дивы будут 5.5 рублей. Т.е деньги на выплату дивидендов у сургута есть.

Дмитрий Вебсмит, спасибо за столь подробный ответ. Начинаю шурупить, что к чему.

Василий Пупкин, пожалуйста

Дмитрий Вебсмит, а ещё такой вопрос к вам. Есть шансы, что обычка существенно вырастет? Вообще были в истории Сургута ралли вверх именно по обычке или она годами болтается как г в проруби? Я почему спрашиваю — вся информация по обычке Сургута настолько негативная, что уже задумываюсь, не продать ли её при выходе в 0 или даже с небольшими убытками…

Василий Пупкин, хз. Главный принцип не теряй. Чтоб не терять доля одной бумаги не должна быть более 10% от вложенных денег. Плечо использовать нельзя. Однажды купленная бумага один фиг когда ни будь выйдет из просадки. Тогда и подумаете продавать ее или нет.

Дмитрий Вебсмит, конечно, когда нибудь выйдет из просадки любая бумага. Главное ждать и верить) Интересно, а вто бедолаги, что газик по 350 покупали до сих пор ждут или ..??

Михаил FarEast, когда газик стоил 350, дивиденд был 5 рублей. Полтора процента. Никто в здравом уме покупать бы не стал. Кто купил, один хрен когда ни будь закроет в нуль. Или уже вышли с убытком

Ребят, объясните новичку такую вещь. Если такая существенная разница в прибыли по Сургуту между «обычкой» и «префами» (это видят и признают практически все трейдеры и аналитики) то какой смысл вообще покупать «обычку»?

Василий Пупкин, какой смысл вообще покупать сургут

Дмитрий Вебсмит, вот и я не пойму. Всё вокруг кричат: «префы Сургута», «большие дивиденды» и по. А «обычку» вообще кто-то покупает? Здесь есть такие?

Василий Пупкин, вы не знаете пойдет акция вверх или вниз. В том случае, если купите и она пойдет вниз у вас два варианта. Первый — фиксация убытка. Второй — ожидание роста. Второй вариант более привлекателен. В этом случае просадка займет бог знает сколько времени, и в случае с обычкой, вы будете получать дивидендами всего 60 копеек, а в случае с префом, вы будете получать минимум 60 копеек, максимум 7% от чистой прибыли (средний процент с 13ого года). К примеру, если посмотрите последний отчет www.surgutneftegas.ru/investors/reporting/promezhutochnaya-bukhgalterskaya-finansovaya-otchetnost/, то увидите, что чистая прибыль за 2018ый составила 598 млрд.руб. Префов 7,7 млрд, итого на преф ожидается 5 рублей 50 копеек максимум, что составляет почти 14% от текущей цены префа 40 рублей. Так что держать преф имеет смысл, держать обычку смысла нет.

По стоимости бумаги. С 2013ого года средний дивиденд по префу составил 3,5 рубля. Ставка цб 7,75%. Покупать бумагу, чья див.доходность ниже ставки цб для дивидендного инвестора бессмысленно. В данном случае при текущей цене префа 40 рублей 3.5 рубля составляют 8,8%, что незначительно отличается от ставки цб, тем не менее выше.

Денег у сургута 124 ярда (денежные средства и денежные эквиваленты), если на обычку дивы традиционно будут 60 копеек, то на префы у сургута остается 13 рублей, а мы прикинули, что дивы будут 5.5 рублей. Т.е деньги на выплату дивидендов у сургута есть.

Дмитрий Вебсмит, спасибо за столь подробный ответ. Начинаю шурупить, что к чему.

Василий Пупкин, пожалуйста

Дмитрий Вебсмит, а ещё такой вопрос к вам. Есть шансы, что обычка существенно вырастет? Вообще были в истории Сургута ралли вверх именно по обычке или она годами болтается как г в проруби? Я почему спрашиваю — вся информация по обычке Сургута настолько негативная, что уже задумываюсь, не продать ли её при выходе в 0 или даже с небольшими убытками…

Василий Пупкин, хз. Главный принцип не теряй. Чтоб не терять доля одной бумаги не должна быть более 10% от вложенных денег. Плечо использовать нельзя. Однажды купленная бумага один фиг когда ни будь выйдет из просадки. Тогда и подумаете продавать ее или нет.

Дмитрий Вебсмит, конечно, когда нибудь выйдет из просадки любая бумага. Главное ждать и верить) Интересно, а вто бедолаги, что газик по 350 покупали до сих пор ждут или ..??

Сургутнефтегаз - факторы роста и падения акций

- Компания стоит дешевле, чем объем наличных денег на её счетах. Правда у миноритариев пока нет шансов к тому, чтобы получить доступ к этому кэшу, поэтому рынок оценивает бумагу без него. (09.06.2017)

- Любое улучшение т.н. корпоративного управления в компании может вызвать существенную переоценку акций - акции могут вырасти более чем в 2 раза. (29.06.2017)

- Не ясно кто контролирует 40% уставного капитала Сургутнефтегаза. (29.06.2017)

- Полная информационная закрытость и непрозрачность (13.01.2020)

- Сургутнефтегаз вот уже много лет платит дивиденд 0,60-0,80 руб на обыкновенную акцию (23.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций