Обзванивают, хоть кто-нибудь бы купил это…

| Число акций ао | 62 млн |

| Номинал ао | 25 руб |

| Тикер ао |

|

| Капит-я | 223,7 млрд |

| Выручка | 207,4 млрд |

| EBITDA | 63,0 млрд |

| Прибыль | 14,5 млрд |

| Дивиденд ао | – |

| P/E | 15,5 |

| P/S | 1,1 |

| P/BV | -131,6 |

| EV/EBITDA | 4,8 |

| Див.доход ао | 0,0% |

| Самолет Календарь Акционеров | |

| 25/04 отчёт МСФО за 2023 год | |

| Прошедшие события Добавить событие | |

Самолет акции

-

❗️🇷🇺#SMLT

❗️🇷🇺#SMLT

ДЕВЕЛОПЕР «САМОЛЕТ» РАССМАТРИВАЕТ УВЕЛИЧЕНИЕ ДОЛИ АКЦИЙ НА БИРЖЕ ДО 30-40% ЗА 1,5 ГОДА — КОМПАНИЯ _ ТАСС

Хайп по IPO самолета колоссальный. Заявку кинул, поучаствую, спекулятивно, может на хайпе и стрельнет.

Георгий Харитонов, на какую сумму участвуешь?

Я пока сомневаюсь, но на хайпе может выстрелить!

Роман Ранний, Отменил заявку :))) чего то мне кажется, будет как с совкомвлотом, разместят на хайпе на хаях и сольют

Хайп по IPO самолета колоссальный. Заявку кинул, поучаствую, спекулятивно, может на хайпе и стрельнет.

Георгий Харитонов, на какую сумму участвуешь?

Я пока сомневаюсь, но на хайпе может выстрелить! Хайп по IPO самолета колоссальный. Заявку кинул, поучаствую, спекулятивно, может на хайпе и стрельнет.

Хайп по IPO самолета колоссальный. Заявку кинул, поучаствую, спекулятивно, может на хайпе и стрельнет. Самолет - интересная компания с вполне понятными и хорошими перспективами - Московские партнеры

Самолет - интересная компания с вполне понятными и хорошими перспективами - Московские партнеры

IPO ГК «Самолет» фигурирует сейчас в каждом третьем вопросе, который я получаю.

Постараюсь тезисно поделиться своими мыслями по этому поводу.

Прежде всего, сам факт проведения IPO на российском рынке не может не радовать. Вслед за «Совкомфлотом» размещается еще одна крупная компания. Не будем упоминать обстоятельства, связанные с IPO «Совкомфлота». Просто порадуемся второму подряд размещению на нашем рынке – оно того стоит. Тем более, что это первое частное IPO c 2017 г.

Теперь, собственно, о самом размещении и о «Самолете».

Вот некоторые детали: заявки уже принимаются брокерами, торги стартуют, как ожидается, 29 октября 2020 г. Тикер – SMLT. Ценовой диапазон составляет 950-1100 руб. за бумагу. Всего компания предложит инвесторам около 5% акционерного капитала.

Исходя из цены размещения компания оценивает себя в 57–66 млрд руб. Таким образом, если экстраполировать результаты за 1 полугодие, по прогнозному мультипликатору P/S компания оценивает себя примерно 1,3х-1,5х. Это сопоставимо с оценкой на недавнем размещении «Совкомфлота». По EV/EBITDA оценка получается в диапазоне 9,1-10,2х. Вполне в соответствии с реалиями нашего рынка.

Авто-репост. Читать в блоге >>> IPO Самолета — выглядит выгоднее сектора

IPO Самолета — выглядит выгоднее сектора

Группа «Самолет» – объявлен ценовой диапазон IPO

Самолет объявил ценовой диапазон 950-1 100 руб. за акцию, что эквивалентно оценке pre-money equity 57-66 млрд руб.

Сопоставим оценку с активами компании. По оценкам июля-сентября 2020 года, земельные банки топовых игроков в секторе оцениваются следующим образом:

Получается, что на IPO оценка Самолета предполагает неплохой апсайд к сектору (обычно апсайд выше 20% мы считаем привлекательным). В зависимости от цены на IPO, апсайд получается от 25% до 34%.

Авто-репост. Читать в блоге >>> 👷 IPO ПАО «ГК «Самолет» - #SMLT

👷 IPO ПАО «ГК «Самолет» - #SMLT

IPO Группы «Самолет» на Московской бирже состоится 29 октября 2020 года, на данный момент идет сбор заявок. Первый день торгов – 2 ноября 2020 года. Тикер — $SMLT. ВТБ Капитал выступает единственным глобальным координатором и совместным букраннером Предложения. BCS Global Markets выступает совместным букраннером Предложения.

Группа «Самолет», основанная в 2012 году, является системообразующим предприятием российской экономики, одним из крупнейших российских девелоперов, входит в топ-10 застройщиков по объему текущего строительства и по итогам 2019 года заняла 5-е место в стране по объему ввода жилья в эксплуатацию. Компания создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Проекты Компании отличаются продуманной организацией жилых пространств, мест общего пользования и развитой социальной инфраструктурой.

Группа «Самолет» является одной из самых быстрорастущих на рынке недвижимости за счет нескольких факторов, отличающих ее от конкурентов: эффективности бизнес-модели asset light, профессионального подхода к комплексному освоению территорий, успешной практики создания совместных предприятий с владельцами земельных участков и высоких темпов строительства с применением современных технологий.

Авто-репост. Читать в блоге >>> На мой взгляд рискованно. Плюсом у компании — родственные связи. Минусом — отсутствие собственных производственных предприятий. В активе только земля. ИМХО.

На мой взгляд рискованно. Плюсом у компании — родственные связи. Минусом — отсутствие собственных производственных предприятий. В активе только земля. ИМХО.

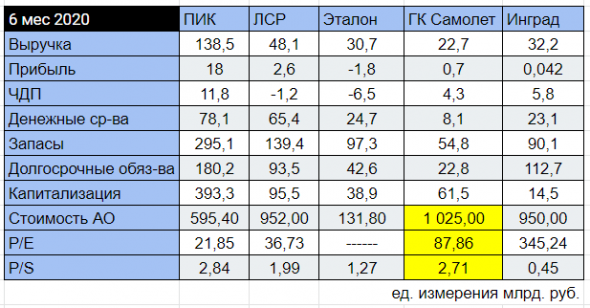

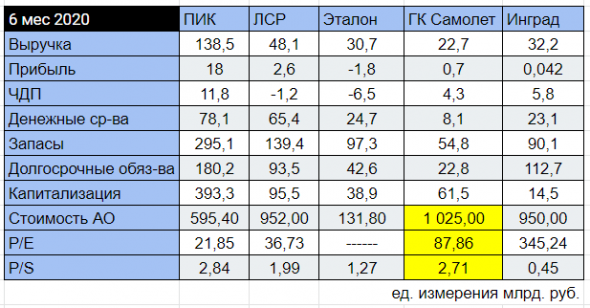

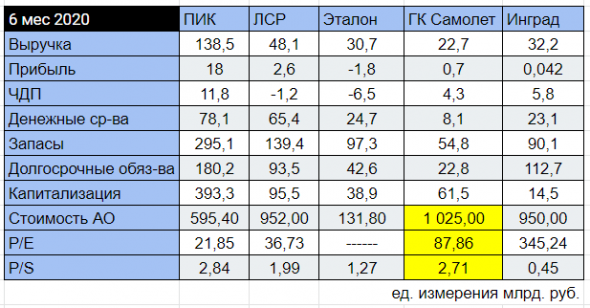

ГК Самолет и конкуренты.

В преддверии IPO ГК Самолет решил рассмотреть и сравнить финансовые результаты за полгода компаний ПИК, ЛСР, Эталон, ИНГРАД и самой ГК Самолет. Цель данного поста попытаться понять, насколько дороже/дешевле оценивают ГК Самолет относительно конкурентов.

Из таблички можно увидеть следующее:$PIKK — Большая выручка, прибыль, хороший ЧДП (чистый денежный поток), много налички на счетах. Из плохого — сильная закредитованность, высокая капитализация.

$LSRG — Довольно неплохо, радует объем денежных средств, за счет которых можно погасить более чем ⅔ долгосрочных обязательств. Напрягает невысокая прибыль, отрицательный ЧДП.

$ETLN — В целом по показателям отрицательный ЧДП, убыток, огромное кол-во запасов (непроданной недвижимости) ну в связи с этим невысокая капитализация.

Если учесть, что 25% данной компании принадлежит $AFKS, можно объяснить выплату дивидендов при отрицательном ЧДП и прибыли (Система можно сказать доит свои дочерние и контролируемые предприятия).

Авто-репост. Читать в блоге >>>

Даниил Николаев, не понимаю почему все хают пик, ведь стоит сформировать очередную сводную таблицу, сравнить значения статей между собой, как всё становится на свои места. Считаю бизнес ± сбалансированным

Serj90, пик хорош, не спорю. И цена на него тоже, будьте любезны раскошелиться.

ГК Самолет и конкуренты.

В преддверии IPO ГК Самолет решил рассмотреть и сравнить финансовые результаты за полгода компаний ПИК, ЛСР, Эталон, ИНГРАД и самой ГК Самолет. Цель данного поста попытаться понять, насколько дороже/дешевле оценивают ГК Самолет относительно конкурентов.

Из таблички можно увидеть следующее:$PIKK — Большая выручка, прибыль, хороший ЧДП (чистый денежный поток), много налички на счетах. Из плохого — сильная закредитованность, высокая капитализация.

$LSRG — Довольно неплохо, радует объем денежных средств, за счет которых можно погасить более чем ⅔ долгосрочных обязательств. Напрягает невысокая прибыль, отрицательный ЧДП.

$ETLN — В целом по показателям отрицательный ЧДП, убыток, огромное кол-во запасов (непроданной недвижимости) ну в связи с этим невысокая капитализация.

Если учесть, что 25% данной компании принадлежит $AFKS, можно объяснить выплату дивидендов при отрицательном ЧДП и прибыли (Система можно сказать доит свои дочерние и контролируемые предприятия).

Авто-репост. Читать в блоге >>>

Даниил Николаев, не понимаю почему все хают пик, ведь стоит сформировать очередную сводную таблицу, сравнить значения статей между собой, как всё становится на свои места. Считаю бизнес ± сбалансированным ГК Самолет и конкуренты.

ГК Самолет и конкуренты.В преддверии IPO ГК Самолет решил рассмотреть и сравнить финансовые результаты за полгода компаний ПИК, ЛСР, Эталон, ИНГРАД и самой ГК Самолет. Цель данного поста попытаться понять, насколько дороже/дешевле оценивают ГК Самолет относительно конкурентов.

Из таблички можно увидеть следующее:$PIKK — Большая выручка, прибыль, хороший ЧДП (чистый денежный поток), много налички на счетах. Из плохого — сильная закредитованность, высокая капитализация.

$LSRG — Довольно неплохо, радует объем денежных средств, за счет которых можно погасить более чем ⅔ долгосрочных обязательств. Напрягает невысокая прибыль, отрицательный ЧДП.

$ETLN — В целом по показателям отрицательный ЧДП, убыток, огромное кол-во запасов (непроданной недвижимости) ну в связи с этим невысокая капитализация.

Если учесть, что 25% данной компании принадлежит $AFKS, можно объяснить выплату дивидендов при отрицательном ЧДП и прибыли (Система можно сказать доит свои дочерние и контролируемые предприятия).

Авто-репост. Читать в блоге >>>

Читаю новости и не вижу даты размещения. Подскажите кто знает?

васильев, 29.10

Возможно что-то не правильно посчитал, но исходя из данных смартлаба, P/BV будет примерно 10? И по моим подсчётам из отчёта, P/E примерно 40-45?

Возможно что-то не правильно посчитал, но исходя из данных смартлаба, P/BV будет примерно 10? И по моим подсчётам из отчёта, P/E примерно 40-45?

Так ли это?

История с Совкомфлотом повторится и здесь, интересно?)

Russia-n-Roul, здесь потенциал падения ещё больше. Но лохов, после совкомфлота, осталось немного. Созданы предпосылки для успешного IPO Самолета - Промсвязьбанк

Созданы предпосылки для успешного IPO Самолета - Промсвязьбанк

Самолет рассматривает возможность SPO через 12-18 месяцев

Девелопер Самолет рассматривает возможность SPO через 12-18 месяцев, сообщила компания. Ранее в компании отмечали, что среднесрочной задачей Самолета в новом статусе публичной компании будет доведение доли акций в свободном обращении до 30-40%.

Улучшение ситуации на рынке недвижимости, при наличии стабильной ситуации на рынках капитала, создают предпосылки для успешного IPO Самолета и последующего увеличения доли акций в свободном обращении для улучшения ликвидности. Мы позитивно оцениваем возможное размещение Самолета. На наш взгляд, у инвесторов появится еще одна интересная бумага в секторе недвижимости для инвестирования на долгосрочную перспективу. По нашим оценкам, стоимость акционерного капитала составит 60,7 млрд руб.

Промсвязьбанк

Авто-репост. Читать в блоге >>> люди добрые, подскажите, локап период какой? и бывает ли он на нашем рынке в IPO вообще? пользуюсь ВТБ.

люди добрые, подскажите, локап период какой? и бывает ли он на нашем рынке в IPO вообще? пользуюсь ВТБ. «Самолет» заходит на IPO. Перед размещением акций девелопер предупредил о рисках

«Самолет» заходит на IPO. Перед размещением акций девелопер предупредил о рисках

Реновация жилья в Москве в будущем может сократить продажи квартир застройщиками, предупредила ГК «Самолет» инвесторов перед IPO, назначенным на следующую неделю. Другие риски для девелоперов — освоение площадок рядом с аэропортами и протесты градозащитников. Программа мэрии окажет влияние на застройщиков только через пять лет, а протестные настроения уже не так сильны, как раньше, успокаивают эксперты.

www.kommersant.ru/doc/4541170

ГК Самолет объявляет ценовой диапазон IPO в 950 — 1100 руб за одну акцию

ГК Самолет объявляет ценовой диапазон первичного публичного предложения обыкновенных акций Компании.

ПРЕДПОЛАГАЕМЫЕ ПАРАМЕТРЫ ПРЕДЛОЖЕНИЯ

• Ценовой диапазон Предложения установлен между 950 руб. и 1 100 руб. за одну акцию, что соответствует предполагаемой оценке акционерного капитала Компании до Предложения в диапазоне от 57 млрд руб. до 66 млрд руб.;

• В рамках Предложения будут предложены до 3 078 968 обыкновенных акций Компании (совместно – «Акции»), предложенных ООО «Юридическое Агентство «Московия» (далее — «Продающий акционер»), подконтрольным одному из основных акционеров Компании Павлу Голубкову. В рамках ценового диапазона объем Предложения соответствует от 2,9 млрд руб. до 3,4 млрд руб. при условии размещения всех Акций в рамках Предложения;

• Предполагается, что по итогам Предложения и открытой подписки, доля акций в свободном обращении составит 5% от увеличенного акционерного капитала;

Авто-репост. Читать в блоге >>>

редактор Боб, тикер то ктонить узнал какой будет?

Тимофей Мартынов, ⚡️ IPO Группы «Самолет»

IPO Группы «Самолет» на Московской бирже состоится 29 октября 2020 года под тикером SMLT и кодом ISIN RU000A0ZZG02.

ГК Самолет объявляет ценовой диапазон IPO в 950 — 1100 руб за одну акцию

ГК Самолет объявляет ценовой диапазон первичного публичного предложения обыкновенных акций Компании.

ПРЕДПОЛАГАЕМЫЕ ПАРАМЕТРЫ ПРЕДЛОЖЕНИЯ

• Ценовой диапазон Предложения установлен между 950 руб. и 1 100 руб. за одну акцию, что соответствует предполагаемой оценке акционерного капитала Компании до Предложения в диапазоне от 57 млрд руб. до 66 млрд руб.;

• В рамках Предложения будут предложены до 3 078 968 обыкновенных акций Компании (совместно – «Акции»), предложенных ООО «Юридическое Агентство «Московия» (далее — «Продающий акционер»), подконтрольным одному из основных акционеров Компании Павлу Голубкову. В рамках ценового диапазона объем Предложения соответствует от 2,9 млрд руб. до 3,4 млрд руб. при условии размещения всех Акций в рамках Предложения;

• Предполагается, что по итогам Предложения и открытой подписки, доля акций в свободном обращении составит 5% от увеличенного акционерного капитала;

Авто-репост. Читать в блоге >>>

редактор Боб, тикер то ктонить узнал какой будет? Акции Самолета оценены справедливо - Финам

Акции Самолета оценены справедливо - Финам

«Самолет» является одним из крупнейших российских девелоперов, входит в топ-10 застройщиков по объему текущего строительства, и по итогам 2019 года занял 5-е место в стране по объему ввода жилья в эксплуатацию. Земельный банк компании, по оценке Cushman & Wakefield, превышает 15 млн кв. м, совокупной стоимостью порядка 176,9 млрд руб.

Цена размещения в 950-1100 руб. за одну акцию предполагает оценку капитализации в диапазоне 57-66 млрд руб., что сопоставимо с нашей оценкой капитализации компании в 59,4 млрд руб. при цене в 990 руб. за одну бумагу. Таким образом, потенциал к средней цене размещения составляет 3,6% без учета дивидендов.

Мы считаем, что акции «Самолета» справедливо оценены. Дальнейший потенциал роста бумаг видим в реализации будущих проектов, количество которых к 2024 году компания намерена увеличить до 23, а также ввести порядка 1,8 млн кв. м в эксплуатацию.

Пырьева Наталия

ГК «Финам»

Стоит отметить, что операционные результаты за 9 месяцев 2020 года выглядят весьма оптимистично. Так, объём реализации недвижимости в денежном выражении увеличился на 21% до 41 млрд руб. и 348 тыс. кв. м., при этом продажи в Москве выросли на 125%, до 13,7 млрд руб. и 101,5 тыс. кв. м.

Авто-репост. Читать в блоге >>> Самолет объявил, что планирует разместиться по 950-1100 руб./акция, оценив себя в 57-66 млрд руб.

Самолет объявил, что планирует разместиться по 950-1100 руб./акция, оценив себя в 57-66 млрд руб.

Это очень много, р/е 16-20, выше выручки за 2019.

Тимофей Мартынов,

Группа компаний «Самолет»

Номинал 25 руб.

60 000 400 + 50 000 000 (допка 08.10.2020) = 110 000 400 Обыкновенных акций

e-disclosure.ru/portal/event.aspx?EventId=t-C5rDJBC7EiyWRLVqNxAjQ-B-B

e-disclosure.ru/portal/files.aspx?id=36419&type=1

Размещая акции по 1000 руб капитализация ГК Самолет составит 110 млрд руб.

Прибыль мсфо 6 мес 2020г: 688 млн руб

Прогнозная прибыль мсфо 2020г: 1,3 млрд руб — P/E 84,6

Самолет - факторы роста и падения акций

- На рынке недвижимости Московской области сложился серьезный дефицит предложения - всего 1 млн м2 против 3,5-4 млн м2 в 2016 году. (22.12.2021)

- Продажи компании растут, несмотря на окончание программы льготной ипотеки и рост процентных ставок (02.05.2023)

- На конец 2022 года Самолет - самый быстрорастущий девелопер в России (02.05.2023)

- Компания обещает довести объем продаж к 2024 году до 3,2 млн м2, что даст выручку 500+ млрд руб. Это в 8 раз больше чем выручка 2020 года. (02.05.2023)

- Риск того, что ипотечный спрос сильно упадет в 2023-2024 году после изменения программ льготной ипотеки, и исчерпания будущего спроса за счет активных покупок в прошлых годах. (02.05.2023)

- Компания планировала SPO весной 2023 года, при этом Free Float вырастет до 40%. (02.05.2023)

- У Компании высокий долг, который перекрывается деньгами на эскроу счетах. По долгам начисляют проценты, по эскроу нет. (02.05.2023)

Самолет - описание компании

ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

IPO Группы Самолет состоялось в октябре 2020 года Группа на Московской бирже.

Это IPO стало первым за последние 10 лет среди российских девелоперов.

Цена IPO была 950 рублей (по нижней границе диапазона 950-1100 руб) Капитализация по цене размещения = 57 млрд руб Всего продали 3,1 млн акций (на 2,945 млрд), free float=5% 70% объема купили физики Первый день торгов = 29 октября 2020 года.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций