| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 346,4 млрд |

| Выручка | 707,8 млрд |

| EBITDA | 283,2 млрд |

| Прибыль | 34,4 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 10,1 |

| P/S | 0,5 |

| P/BV | 8,3 |

| EV/EBITDA | 2,8 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Ростелеком Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Ростелеком акции

-

Ростелеком – рсбу/ мсфо

Ростелеком – рсбу/ мсфо

3 282 997 929 Обыкновенных акций = 271,964 млрд руб

209 565 147 Привилегированных акций = 15,508 млрд руб

www.company.rt.ru/ir/corporate_governance/docs/Изменения_в_Устав_(увеличение_УК).pdf

Капитализация на 19.05.2020г: 287,471 млрд руб

Общий долг 31.12.2017г: 308,645 млрд руб/ мсфо 310,865 млрд руб

Общий долг 31.12.2018г: 355,234 млрд руб/ мсфо 395,671 млрд руб

Общий долг 31.12.2019г: 424,290 млрд руб/ мсфо 645,335 млрд руб

Общий долг на 31.03.2020г: 489,798 млрд руб/ мсфо 708,554 млрд руб

Выручка 2017г: 291,037 млрд руб/ мсфо 305,329 млрд руб

Выручка 1 кв 2018г: 71,757 млрд руб/ мсфо 76,203 млрд руб

Выручка 2018г: 305,939 млрд руб/ мсфо 320,239 млрд руб

Выручка 1 кв 2019г: 73,061 млрд руб/ мсфо 110,225 млрд руб

Выручка 2019г: 319,726 млрд руб/ мсфо 337,421 млрд руб

Выручка 1 кв 2020г: 76,255 млрд руб/ мсфо 121,613 млрд руб

Прибыль 1 кв 2017г: 1,338 млрд руб/ Прибыль мсфо 3,150 млрд руб

Прибыль 2017г: 9,019 млрд руб/ Прибыль мсфо 14,050 млрд руб

Убыток 1 кв 2018г: 727,53 млн руб/ Прибыль мсфо 3,864 млрд руб

Прибыль 2018г: 5,381 млрд руб/ Прибыль мсфо 15,012 млрд руб

Прибыль 1 кв 2019г: 764,46 млн руб/ Прибыль мсфо 7,667 млрд руб

Прибыль 6 мес 2019г: 3,454 млрд руб/ Прибыль мсфо 9,950 млрд руб

Прибыль 9 мес 2019г: 6,922 млрд руб/ Прибыль мсфо 16,362 млрд руб

Убыток 2019г: 3,363 млрд руб/ Прибыль мсфо 16,474 млрд руб

Прибыль 1 кв 2020г: 2,094 млрд руб/ Прибыль мсфо 7,712 млрд руб

www.company.rt.ru/ir/results_and_presentations/financials/IFRS/2020/1/

Ростелеком — Дивидендная история

smart-lab.ru/uploads/images/05/04/57/2020/05/20/679e9a.png 4 факта из отчетности Ростелекома после присоединения Tele2

4 факта из отчетности Ростелекома после присоединения Tele2

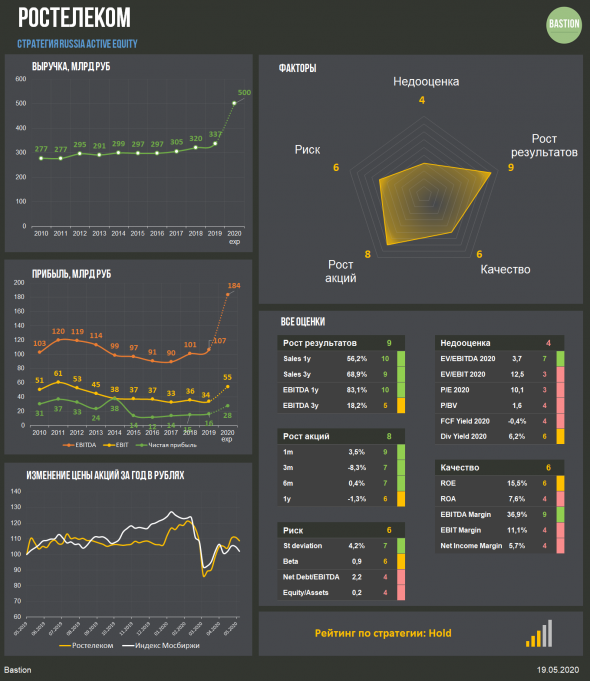

В начале 2020 года Ростелеком полностью консолидировал мобильного оператора Tele2, что привело к значительным изменениям в финансовых показателях компании.▫️Выручка в I квартале составила ₽121 млрд, год назад без учета Tele2 — ₽79 млрд. Приобретение мобильного оператора в 1,5 раза увеличило масштаб компании. Ожидается, что бизнес Tele2 продолжит расти темпом на 10-20% год, тогда как Ростелеком до 2020 года рос всего на 2-5% в год. Благодаря приобретению госкомпания может начать трансформацию в «акцию роста».

▫️Операционная прибыль выросла более чем 2 раза — с 8 до 19 млрд, чистая прибыль — лишь на 40% до ₽7,7 млрд. Разница объясняется ростом расходов на обслуживание процентов из-за увеличения долга.

▫️После консолидации Tele2 долг Ростелекома вырос почти в 2 раза до ₽429 млрд. Коэффициент долговой нагрузки Долг/EBITDA 2020 — 2,2х. Это высокий уровень для компаний российского рынка. Рост долга — плата за желание расти через приобретение мобильного оператора.

Авто-репост. Читать в блоге >>> Ростелеком показал сильные финрезультаты на фоне консолидации Tele2 - Атон

Ростелеком показал сильные финрезультаты на фоне консолидации Tele2 - Атон

Сильные финансовые результаты «Ростелекома» за 1К20 на фоне консолидации Tele2 и хорошей динамики в сегменте цифровых услуг. Рост выручки составил 10%, OIBDA – 13% (на 3% и 8% выше прогноза соответственно).

Хотя долговая нагрузка в 1К20 увеличилась до 2.2x по коэффициенту чистый долг/EBITDA, это все еще комфортный показатель по отраслевым стандартам. При этом FCF продемонстрировал заметное улучшение в годовом сопоставлении, хотя и остался отрицательным.

Учитывая рост мобильной выручки на 16% и увеличение числа активных пользователей мобильного интернета на 36%, результаты Tele2 вдохновляют в сравнении с другими игроками телеком-сектора в России и, несомненно, сегмент становится сильным драйвером для всего бизнеса. Цифровой сегмент продолжает показывать устойчивый рост, прибавив 63% в 1К.

Дима Виктор

«Атон»

Выручка за 1К20 выросла на 10.3% г/г до 121.6 млрд руб., что практически соответствует консенсус-прогнозу. Динамику выручки поддержали VPN-сервисы (+34% г/г до 7.0 млрд руб.) на фоне роста спроса со стороны клиентов B2B/G. Выручка мобильного сегмента увеличилась на 16% (до 41.0 млрд руб.) за счет роста потребления мобильных данных и традиционных голосовых услуг. Цифровая выручка прибавила 63% благодаря расширению масштабов проектов Умный город, решений для электронного правительства, а также развития облачных услуг и дата-центров. 5% роста обеспечили ШПД-сервисы благодаря улучшению операционной динамики (рост ARPU и числа абонентов в секторе B2B). Выручка от ТВ-услуг увеличилась на 2% до 9.5 млрд руб. Худшую динамику, как и ожидалось, показал сегмент фиксированной связи и услуги по пропуску трафика, выручка в которых снизилась на 10% и 28% г/г соответственно. С точки зрения клиентских сегментов, более половины выручки пришлось на индивидуальных абонентов (+5% г/г), хотя сегмент B2B/G показал самый высокой рост (+26% г/г).

Авто-репост. Читать в блоге >>>

Ростелеком - объединит розничные сети с Tele2

Ростелеком - объединит розничные сети с Tele2

президент "Ростелекома" Михаил Осеевский:«Одна из наших инициатив, которую мы формализовали буквально на прошлой неделе – мы приняли решение объединить розничные сети „Ростелекома“ и Tele2 в одном юридическом лице для того, чтобы проводить единую политику оптимизации. Считаем, что это даст нам хороший результат – и с точки зрения операционных, финансовых результатов, а самое главное – с точки зрения качества нашей работы с клиентами»

«Думаю, что мы к концу года уже сможем рассказать о том, каких результатов в этом направлении мы добились»

источник

Авто-репост. Читать в блоге >>>

Михаил П, а допку учитываете?

Жека Аксельрод, как допка может влиять на долг?

Михаил П, я на ваш вопрос про дивиденды

Михаил П, еще же нужно аренду учитывать. По новым правилам МСФО

Жека Аксельрод, с арендой куда ни шло. Но они в презентации и материалах чистый долг без аренды считают. Думаю, и для показателя (долг)/OIBDA аренду не учитывают.

Михаил П, компания может считать как угодно. Я в базе сравниваю компании по одному принципу. Мне делать исключения очень недуобно. По итогам 2019 менеджмент будет рекомендовать выплатить 5 руб на обыкновенную и привилегированную акцию. ГОСА должно пройти в августе.

По итогам 2019 менеджмент будет рекомендовать выплатить 5 руб на обыкновенную и привилегированную акцию. ГОСА должно пройти в августе.

Див политика «Ростелекома» предусматривает выплату не менее 75% FCF и одновременно не менее 5 руб на акцию. Рекомендуемые менеджментом дивиденды за 2019 год составят 77% свободного денежного потока.

Авто-репост. Читать в блоге >>>

Жека Аксельрод, много странных цифр. Откуда чистый долг 455 млрд? Он же 393 млрд. Это вообще не понятно: «Если FCF прибавит 50% до 34 млрд рублей, то дивиденды 7,3 рубля.

Если FCF прибавит 50% до до 40 млрд, то дивиденды составят 8,5 рублей.

Может ли компания направить 40 млрд. на дивиденды?» 40 млрд на дивиденды — это космос (по 11+ руб на акцию). Это нужно поднять тарифы на высококонкурентном рынке, проскочить девальвацию, избавиться от расходов типа Яровой и т.д.

Михаил П, еще же нужно аренду учитывать. По новым правилам МСФО

Авто-репост. Читать в блоге >>>

Жека Аксельрод, много странных цифр. Откуда чистый долг 455 млрд? Он же 393 млрд. Это вообще не понятно: «Если FCF прибавит 50% до 34 млрд рублей, то дивиденды 7,3 рубля.

Если FCF прибавит 50% до до 40 млрд, то дивиденды составят 8,5 рублей.

Может ли компания направить 40 млрд. на дивиденды?» 40 млрд на дивиденды — это космос (по 11+ руб на акцию). Это нужно поднять тарифы на высококонкурентном рынке, проскочить девальвацию, избавиться от расходов типа Яровой и т.д.

Михаил П, а допку учитываете?

Авто-репост. Читать в блоге >>>

Жека Аксельрод, много странных цифр. Откуда чистый долг 455 млрд? Он же 393 млрд. Это вообще не понятно: «Если FCF прибавит 50% до 34 млрд рублей, то дивиденды 7,3 рубля.

Если FCF прибавит 50% до до 40 млрд, то дивиденды составят 8,5 рублей.

Может ли компания направить 40 млрд. на дивиденды?» 40 млрд на дивиденды — это космос (по 11+ руб на акцию). Это нужно поднять тарифы на высококонкурентном рынке, проскочить девальвацию, избавиться от расходов типа Яровой и т.д.

Плюс конторы в том, что она не страдает от covid19 а только выигрывает на фоне увеличения цифровых услуг

Тимофей Мартынов, я не был бы уверен так. Сколько малого и среднего бизнеса повымрет, закрыв договора на услуги связи? Не думаю, что это компенсируется ростом потребления со стороны домосидельцев.

Выручка за 1кв2020 выросла до 121.6 млрд руб (+10.3% к 110.2 млрд за 1кв2019)

Выручка за 1кв2020 выросла до 121.6 млрд руб (+10.3% к 110.2 млрд за 1кв2019)

Операционная прибыль 18.9 млрд (+12.7 к 16.8 млрд)

Финансовые расходы 8.3 млрд (8.1 млрд)

Убыток от курсовых разниц -1.4 млрд (прибыль 0.8 млрд)

Чистая прибыль 7.7 млрд (практически не изменилась 7.7 млрд)

Чистые денежные средства от операционной деятельности +17 млрд распределены на

капзатраты -26 млрд, приобретение дочерних компаний -113.4 млрд, увеличение долга +68 млрд, увеличение уставного капитала +66 млрд

Денежные средства увеличились на 8.3 млрд до 28.2 млрд

Свободный денежный поток составил -5.9 млрд

(чистые ДС от операционной деятельности 17 млрд за вычетом нетто приобретений ОС -24.4 млрд,

госсубсиди1 +1.23 млрд, полученных процентов +0.2 млрд)

Выручка от услуги «Мобильная связь» — 41 млрд (+16.3 %), ШПД 22 млрд (+4.5%),

«Цифровые сервисы» 12.5 млрд (+62.7%), ТВ 9.5 млрд (+1.7%), «Телефония» 14.2 млрд (-10.5%)

Основные статьи роста: мобильная связь (+5.7 млрд) и циврофые сервисы (+4.8 млрд)

Показатель OIBDA вырос до 47.1 млрд (+12.5 % к 41.9 млрд)

Чистый долг вырос до 393 млрд руб

В отчетности нашла отражение сделка по консолидации 55% Теле2

(в обмен на 10% квазиказначейских акций РТ стоимостью 24 млрд, допэмиссии акций РТ на 66 млрд руб, оплату 42 млрд «живыми» деньгами)

Напомню, что дивидендная политика исходит из (Чистый долг)/OIBDA меньше 2.5 (сейчас 2.2),

75% свободного денежного потока, не менее 5 руб на акцию

Ростелеком - будет рекомендовать дивиденды в размере 5 руб/акция - Осеевский

Ростелеком - будет рекомендовать дивиденды в размере 5 руб/акция - Осеевский

глава Ростелекома Михаил Осеевский:

ГОСА планируется провести в первой половине августа.«Приняли решение не отходить от нашей дивидендной политики. Будем рекомендовать совету директоров выплатить дивиденды по итогам работы в 2019 году, исходя из 5 рублей на одну обыкновенную и привилегированную акцию»

Компания не ожидает увеличения капзатрат в 2020 году в связи с коронавирусом.

источник

Авто-репост. Читать в блоге >>> Сколько за Ростелекомом слежу — ничего не происходит.

Сколько за Ростелекомом слежу — ничего не происходит.

Ну да, присоединили Теле2. Окей, дивиденд похоже никак особо не изменится.

Другое дело, что это как облигация.

И чем дешевле ты ее купишь (в марте давали купить), тем больше будет твой доход

Менеджмент подконтрольного

Менеджмент подконтрольного

государству оператора связи Ростелеком будет

рекомендовать дивиденды по итогам 2019 года в размере 5 рублей

на акцию, сказал глава компании Михаил Осеевский.

росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.

Долгожданная консалидация TELE2:

В соответствии с учетной политикой группы приобретение Tele2 Россия учтено по методу объединения бизнеса под общим контролем. В соответствии с данным методом объединение бизнеса, возникающее от передачи доли в компаниях, находящихся под контролем акционеров, контролирующих группу, учитывается, как если бы такое объединение состоялось на начало самого раннего из представленных в отчетности сравнительных периодов, или, если позднее, с момента, на который был установлен общий контроль; для этой цели сравнительная информация пересматривается. Таким образом, консолидированные финансовые данные за 2019 год были пересмотрены и в них были включены показатели Tele2 Россия таким образом, как если бы приобретение Tele2 Россия было завершено 1 января 2019 г.

Мы пересчитывать не будем, наоборот, с интересом посмотрим на эффект.

Выручка выросла до 121 млрд. Психологический выход за соточку! Операционная прибыль удвоилась. Теперь Ростелеком, действительно стала росТЕЛЕком’омом.

Авто-репост. Читать в блоге >>>

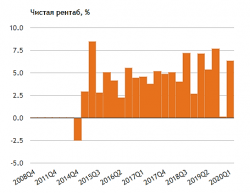

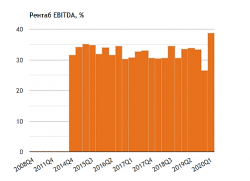

Жека Аксельрод, чистая рентабельность не особо поднялась

а вот рентабельность ебитда скакнула вверх

росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.

Долгожданная консалидация TELE2:

В соответствии с учетной политикой группы приобретение Tele2 Россия учтено по методу объединения бизнеса под общим контролем. В соответствии с данным методом объединение бизнеса, возникающее от передачи доли в компаниях, находящихся под контролем акционеров, контролирующих группу, учитывается, как если бы такое объединение состоялось на начало самого раннего из представленных в отчетности сравнительных периодов, или, если позднее, с момента, на который был установлен общий контроль; для этой цели сравнительная информация пересматривается. Таким образом, консолидированные финансовые данные за 2019 год были пересмотрены и в них были включены показатели Tele2 Россия таким образом, как если бы приобретение Tele2 Россия было завершено 1 января 2019 г.

Мы пересчитывать не будем, наоборот, с интересом посмотрим на эффект.

Выручка выросла до 121 млрд. Психологический выход за соточку! Операционная прибыль удвоилась. Теперь Ростелеком, действительно стала росТЕЛЕком’омом.

Авто-репост. Читать в блоге >>>

Жека Аксельрод, ага, а я сначала и запутался, почему у них прошлые результаты вдруг поменялись росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.

росТЕЛЕком. Обзор финансовых показателей по МСФО за 1-й квартал 2020 года. Рассмотрим возможность роста дивидендов.Долгожданная консалидация TELE2:

В соответствии с учетной политикой группы приобретение Tele2 Россия учтено по методу объединения бизнеса под общим контролем. В соответствии с данным методом объединение бизнеса, возникающее от передачи доли в компаниях, находящихся под контролем акционеров, контролирующих группу, учитывается, как если бы такое объединение состоялось на начало самого раннего из представленных в отчетности сравнительных периодов, или, если позднее, с момента, на который был установлен общий контроль; для этой цели сравнительная информация пересматривается. Таким образом, консолидированные финансовые данные за 2019 год были пересмотрены и в них были включены показатели Tele2 Россия таким образом, как если бы приобретение Tele2 Россия было завершено 1 января 2019 г.

Мы пересчитывать не будем, наоборот, с интересом посмотрим на эффект.

Выручка выросла до 121 млрд. Психологический выход за соточку! Операционная прибыль удвоилась. Теперь Ростелеком, действительно стала росТЕЛЕком’омом.

Авто-репост. Читать в блоге >>>

Ростелеком - факторы роста и падения акций

- Компания платит стабильные дивиденды не менее 5 рублей на акцию. (20.03.2018)

- в июле 2021 Осеевский заикнулся о повышении дивидендов до 5,5-6 рублей - сдвинулись с мертвой точки, на которой стояли несколько лет. (16.08.2021)

- Фокус развития на цифровых сервисах (15.10.2023)

- Стратегия 2025 подразумевает увеличение выручки с уровня 2020 года до 700 млрд руб и удвоение прибыли. В 2022 году CEO говорил о том, что цели будут достигнуты быстрее. (15.10.2023)

- Дешевле МТС примерно на 40% по различным мультипликаторам. (15.10.2023)

- Внутри есть отдельные компании, которые могут стоить существенно дороже на рынке отдельно от Ростелекома. (20.10.2023)

- Доходы от фиксированной связи постоянно падают (19.06.2017)

- На рынке интернет услуг жесткая конкуренция (19.06.2017)

- 35% кредитов и займов по плавающей ставке (30.06.2023). (15.10.2023)

- Долг высоковат - (1,8хEBITDA) (30.06.2023) (15.10.2023)

- Госа и дивидендов за 2022 год до сих пор нет (15.10.2023)

Ростелеком - описание компании

Ростелеком — оператор связи России.35% выручки приходится на мобильную связь

17% выручки на предоставление услуг интернета

14% оптовые услуги

13% выручки — цифровые услуги

7% выручки — услуги телевидения

Телефония занимает всего 9%.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций