Это сбивают цену к 7 февраля?

Rupeople, просто напряжение падает, и защитные акции сразу не нужны…

| Число акций ао | 474 млн |

| Номинал ао | 0.03 руб |

| Тикер ао |

|

| Капит-я | 155,1 млрд |

| Выручка | 100,4 млрд |

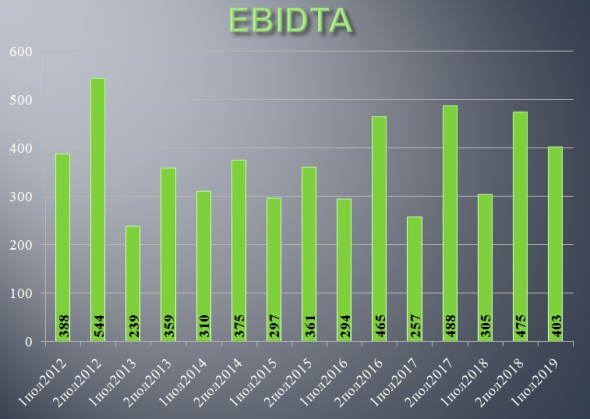

| EBITDA | 43,0 млрд |

| Прибыль | 20,1 млрд |

| Дивиденд ао | – |

| P/E | 7,7 |

| P/S | 1,5 |

| P/BV | – |

| EV/EBITDA | 3,6 |

| Див.доход ао | 0,0% |

| Полиметалл Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Это сбивают цену к 7 февраля?

Полиметалл раскрывает информацию о долгосрочной программе поощрения сотрудников:

В соответствии с условиями долгосрочной программы поощрения сотрудников («Программа LTIP») было выпущено 41 999 обыкновенных акций без номинала определенным лицам, никто из которых не является директором компании или лицом, осуществляющим управленческие функции (“PDMR”).Какой прогноз стоимости акции справедливой?) так и не нашел нигде, рассчитан рост или зря стал акционером?

Какой прогноз стоимости акции справедливой?) так и не нашел нигде, рассчитан рост или зря стал акционером?

Ewgeny, Если нефть польется дальше после отскока, то драгметалы будут расти и если паника вокруг кроновируса будет присутствовать. Если нефть развернется то скорее да вы стали инвестором))) но сильно много все равно не потеряете.

Какой прогноз стоимости акции справедливой?) так и не нашел нигде, рассчитан рост или зря стал акционером?

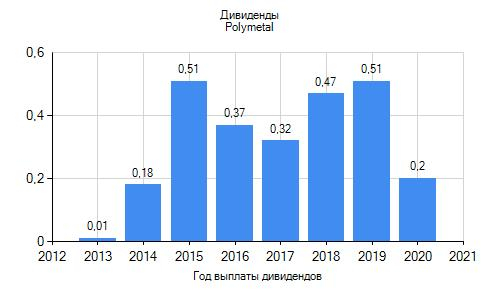

Доходность составляет приблизительно 1.2%, т.е. ничего кардинально не меняет для инвестиционного профиля Полиметалла, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 8.1x против 6.3x у Полюса и 7.2x у крупных золотодобывающих компаний — мы сохраняем НЕЙТРАЛЬНЫЙ рейтинг с учетом дорогой оценки. Дата отсечки — 13 февраля, выплата намечена на 5 марта. Дивидендная политика Полиметалла предусматривает выплату в качестве дивидендов 50% чистой прибыли.Атон

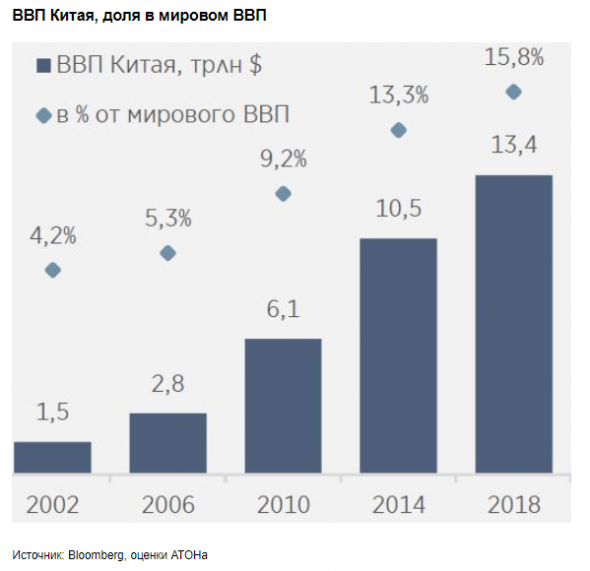

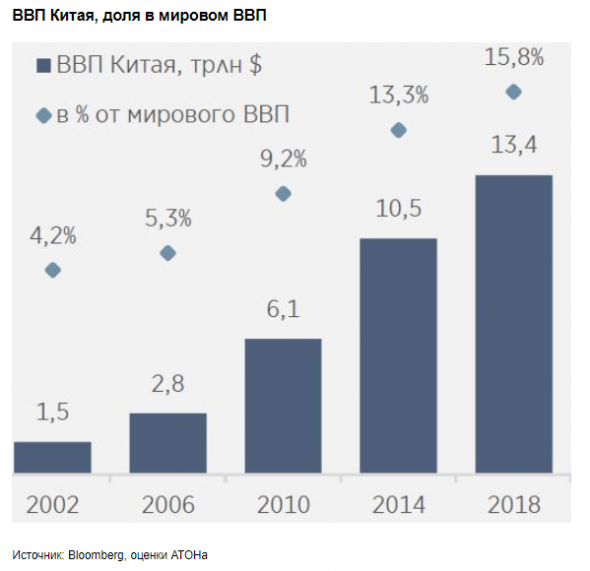

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.Атон

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.Атон

ЭКС-ДИВИДЕНДНАЯ ДАТА: 13 Февраля 2020 года

ДАТА ЗАКРЫТИЯ РЕЕСТРА: 14 Февраля 2020 года

Годовой объем производства золота несмотря на снижение в 4м кв. из-за плановой остановки производства Амурского ГМК (АГМК) оказался лучше прогноза компании: 1,614 млн. унций (+3% г/г) против 1,55 млн. унций. Высокие производственные показатели были достигнуты главным образом за счет увеличения добычи на проекте Кызыл при снижении на других активах. На 2020-2021 Полиметалл в качестве целевого ориентира установил уровень 1,6 млн. унц. С 2022г. объем производства возрастет за счет Нежданинского месторождения и АГМК-2. В 2019г. рост натуральных показателей был поддержан увеличением цен золота на мировом рынке, что положительно сказалось на выручке. Сильные показатели позволяют рассчитывать на стабильную выплату дивидендов. Благоприятной остается и уровень долговой нагрузки. Компания намеревается поддержать коэффициент чистый долг / EBITDA на уровне ниже 1,5x.Промсвязьбанк

Полиметалл в очередной раз перевыполнил собственный план производства. Компания подтвердила прогноз производства на 2020-21 на уровне 1.6 млн. унций в золотом эквиваленте в год. Капзатраты, как ожидается, составят $475 млн, что на $50 млн выше предыдущего прогноза. Мы сохраняем оптимизм по золоту в долгосрочной перспективе, но оставляем НЕЙТРАЛЬНЫЙ рейтинг по Полиметаллу из-за уже высокого мультипликатора EV/EBITDA (8.1x против среднего уровня по отрасли 5.2x для компаний средней капитализации и 7.3x для лидеров).Атон

Объем производства в IV кв. упал на 15% и составил 383 тыс. унций. Данное снижение произошло на фоне плановой остановки производства АГМК в отчетном квартале, что в свою очередь, является частью мероприятий по проекту АГМК-2, отмечают в компании. Несмотря на это, по итогам 2019 г. объем производства увеличился на 3% по сравнению с 2018 г. и составил 1614 тыс. унций в золотом эквиваленте. Тем самым, золотодобытчик перевыполнил производственный план в 1,55 млн унций на 4%. За прошедший год производство золота увеличилось на 8%, а производство серебра продемонстрировало отрицательную динамику и снизилось на 15%, что связано с продажей части активов золотодобытчика и запланированного снижения содержаний на Дукате. Выручка Полиметалла выросла на 19% и составила $2,2 млрд, чему способствовали увеличение продаж на фоне роста цен на золото.

Положительная динамика производственных показателей обусловлена, высокими результатами Кызыла и стабильными результатами остальных предприятий компании, а также положительной динамикой цен на золото. При этом, как отметили в компании, в IV кв. удалось сгенерировать значительный FCF, который был направлен на сокращение долга до $1,48 млрд. В связи с этим, показатель Net debt/EBITDA ожидается меньше 1,5x.

Производство в 2019 году выросло на 3% по сравнению с 2018 годом и на 4% превысило первоначальный производственный план в 1,55 млн унций, составив 1 614 тыс. унций в золотом эквиваленте. Высокие производственные показатели Кызыла на фоне стабильных результатов остальных предприятий с избытком компенсировали продажу ряда активов. Производство на предприятиях, продолжающих свою деятельность, выросло на 14% по сравнению 2018 годом и составило 1 609 тыс. унций в золотом эквиваленте.

Производство в золотом эквиваленте в IV квартале снизилось на 15% по сравнению с аналогичным периодом 2018 года на предприятиях, продолжающих свою деятельность, и составило 383 тыс. унций. В основном это следствие снижения производительности АГМК в отчетном квартале в результате плановой остановки производства, что стало частью мероприятий по проекту АГМК-2.

Российский рынок смотрит в сторону коррекции — Invest Heroes

Рынки, очевидно, верят в risk on по итогам 15 декабря, но в выходные идти в неизвестность страшно, что заметно по коррекции даже S&P, который обычно держится бодро. Тем не менее, в росте рынков и emerging markets лежит идея деэскалации в торговых войнах (мол, хуже уже не будет), и если Трамп просто отложит пошлины или стороны подпишут какое-то соглашение, развивающее взаимную торговлю, логично увидеть рост рынков до Нового Года, плюс этому помогает сделка USMCA. В новом году инвесторы тогда будут ждать деталей по новым шагам, и, если их не поступит, могут зафиксировать прибыль.

Ушел Лужков… задумался о том, что лет через 10 нынешние политики и олигархи почти также почти все сменятся — жизнь человеческая не бесконечна, и мы можем увидеть даже передел власти.

Сырье и валюта

Нефть на распутье: если рынок позитивно оценит торговую сделку или перенос тарифов для ее обсуждения на 1кв 2020, то пойдем хорошо вверх, и наоборот. В перовом случае РТС, FXCN, нефть, конечно же, хорошо порастут, а золото пойдет на $1420. На графике я бы изобразил это так:

Авто-репост. Читать в блоге >>>