| Число акций ао | 216 млн |

| Номинал ао | 0.0780882 руб |

| Тикер ао |

|

| Капит-я | 883,1 млрд |

| Выручка | 906,0 млрд |

| EBITDA | 131,7 млрд |

| Прибыль | -15,7 млрд |

| Дивиденд ао | 143,55 |

| P/E | -56,1 |

| P/S | 1,0 |

| P/BV | -6,4 |

| EV/EBITDA | 8,1 |

| Див.доход ао | 3,5% |

| OZON | ОЗОН Календарь Акционеров | |

| 10/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 143,55 руб/акция | |

| 19/12 OZON: последний день с дивидендом 143.55 руб | |

| 22/12 OZON: закрытие реестра по дивидендам 143.55 руб | |

| Прошедшие события Добавить событие | |

OZON | ОЗОН акции

-

📦 Ozon меняет тарифы для продавцов маркетплейса

📦 Ozon меняет тарифы для продавцов маркетплейса

Лучший телеграм с прибылными сигналами👇

t.me/+zKWzSLivmAk4MDIy

$OZON

С 15 сентября комиссии за продажу товаров вырастут и составят от 1,5% до 6% от их цены, в зависимости от категории товара. При этом транспортировка заказов в пункты выдачи, постаматы и доставка курьером подешевеют до 2% от стоимости товара.

Как в компании сообщили RB, мера направлена на стимулирование продавцов лучше распределять свою продукцию по складам для удовлетворения спроса. Изменения не коснутся тех, кто соблюдает рекомендации Ozon.

❗️Хочешь торговать в "+"? Тогда заходи в мой телеграм! Там самы прибыльные сделки, аналитика и разборы. Таких вы никогда не увидите🚀 t.me/+zKWzSLivmAk4MDIy

Авто-репост. Читать в блоге >>>

Перспективы Ozon во второй половине года позитивны — Велес КапиталКотировки Ozon, как и других отечественных IT-компаний, в прошлом году зна...

stanislava,

Доля маркетплейса в Яндексе очень быстро растет.(поиск и такси растут на 25-40%, а Яндекс Маркет на 90-100%) А доля сторонних сервисов в Озоне (Озон-Банк и т.д.) тоже начинает расти. Поэтому через 2-3 года их вполне можно будет сравнивать.

Плюс Яндекс последние 20 лет каждые пол года кого нибудь поглощает. Дилавери клаб год назад был поглащен.

Ждем следующих покупок, например условный ситилинк. Тогда доля Яндекс Маркета в большом яндексе вырастет еще сильнее. Рекомендации по акциям: OZON - "держать"

Рекомендации по акциям: OZON - "держать"

OZON: рейтинг «держать» от Finam:

цель: ₽3055.0

потенциал: +6.3%

дата: 30.08.2023

цена на дату: ₽2874.5

обоснование: в 2023 г. Ozon планирует увеличить общий оборот товаров на 80–90%. Рост может быть достигнут за счет агрессивного расширения логистических мощностей и промоактивности. Менеджмент считает, что увеличение рыночной доли на текущий момент является важной стратегической целью. С начала года бумаги Ozon подорожали более чем в 2 раза, их апсайд от текущих значений выглядит ограниченным.

источник: finam.ruПишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Авто-репост. Читать в блоге >>> Перспективы Ozon во второй половине года позитивны - Велес Капитал

Перспективы Ozon во второй половине года позитивны - Велес Капитал

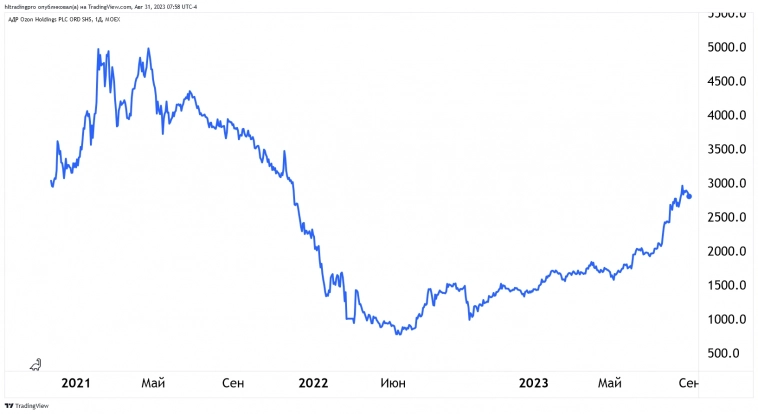

Котировки Ozon, как и других отечественных IT-компаний, в прошлом году значительно просели после начала всем известных событий. Падение зачастую составляло 2-3 раза от уровней середины 2021 г. По мере того, как неизвестность понемногу рассеивалась, и стало понятно, что компания продолжает демонстрировать сильные операционные и финансовые результаты, котировки начали восстанавливаться. То есть существенный рост котировок, который мы наблюдали, отчасти связан с эффектом низкой базы. Сейчас Ozon все еще почти в 2 раза дешевле, чем в апреле 2021 г., даже несмотря на рост с опережением рынка и улучшение рентабельности бизнеса.

Ozon, по сути, единственный в России чистый e-commerce игрок, акции которого торгуются на бирже и доступны для покупки. У инвесторов есть также Яндекс в качестве альтернативы, но у него куда больше сторонних бизнесов и проектов помимо онлайн-торговли.

Во втором квартале компания продемонстрировала очень быстрый рост оборота с опережением прогнозов, но это было достигнуто благодаря существенному увеличению инвестиций. Инвестиции привели к более слабой динамике рентабельности, чем изначально ожидалось. Инвесторы сейчас весьма внимательно смотрят на рентабельность Ozon, и поэтому реакция на результаты была умеренно негативная.

Авто-репост. Читать в блоге >>> Высокие темпы роста Ozon уже отражены в котировках - Финам

Высокие темпы роста Ozon уже отражены в котировках - Финам

В 2023 г. Ozon планирует увеличить общий оборот товаров (GMV) на 80–90% г/г, до рекордных 1,5 трлн руб. Рост, существенно опережающий темпы развития российского e-commerce (+30% по оценкам АКИТ), может быть достигнут за счет агрессивного расширения логистических мощностей и промоактивности. Менеджмент считает, что увеличение рыночной доли на текущий момент является важной стратегической целью, то есть во 2П23 мы можем увидеть ухудшение операционной рентабельности, которая достигла максимальных значений в 1К23. С начала года бумаги Ozon подорожали более чем в два раза, их апсайд от текущих значений выглядит ограниченным.

С момента выпуска аналитического обзора по бумагам Ozon в апреле с рейтингом «Покупать» АДР укрепились на 70%, а менеджмент дважды увеличил прогноз по росту GMV в 2023 г. Мы повышаем целевую цену АДР до 3055,0 руб., при этом, по нашим оценкам, улучшение прогнозов уже в большей мере отражено в котировках. Рейтинг — «Держать», апсайд — 6,3%.

Буйлакова Анна

Авто-репост. Читать в блоге >>>

Дюша Метелкин, У них выручка росла за счет подключения зарубежных(китайских) магазинов в последнее время. Поэтому выручка росла, а прибыль н...

Сергей Казаченко, мне кажется Озону пофиг на курс, это магазин должен конвертировать рубли, которые он здесь получил.

А что касается подключения китайских магазинов — не знал

Сергей Казаченко, почему припадает? Скорее вырасти должна, выгоднее на Озоне будет тариться?

Дюша Метелкин, У них выручка росла за счет подключения зарубежных(китайских) магазинов в последнее время. Поэтому выручка росла, а прибыль нет так как ее съедали перечисления зарубеж и разница курсов валют.

Nordstream, Если изменят выручка припадет

Сергей Казаченко, почему припадает? Скорее вырасти должна, выгоднее на Озоне будет тариться?

В правительстве активно обсуждают новый уровень порога беспошлинной торговли: Минэк, Минпромторг и ФАС выступили за снижение порога до €500,...

Nordstream, Если изменят выручка припадет В правительстве активно обсуждают новый уровень порога беспошлинной торговли: Минэк, Минпромторг и ФАС выступили за снижение порога до €500, Минфин и ФТС - сразу до €200.— РБК

В правительстве активно обсуждают новый уровень порога беспошлинной торговли: Минэк, Минпромторг и ФАС выступили за снижение порога до €500, Минфин и ФТС - сразу до €200.— РБК

В правительстве активно обсуждают новый уровень порога беспошлинной торговли. Минэкономразвития, Минпромторг и Федеральная антимонопольная служба (ФАС) выступили за снижение порога до €500, Минфин и Федеральная таможенная служба (ФТС) — сразу до €200.

Сейчас любой товар, заказанный для личных нужд из-за рубежа, не облагается пошлиной, если его стоимость не превышает €1000 в рублевом эквиваленте.

Подробнее на РБК:

www.rbc.ru/technology_and_media/30/08/2023/64eddd0d9a7947f0d8e836c1?from=from_main_4

Авто-репост. Читать в блоге >>> Гендир Вайлдберрис заняла первое место в рейтинге Форбс.

Гендир Вайлдберрис заняла первое место в рейтинге Форбс.

1. Татьяна Бакальчук

Генеральный директор Wildberries

7 млрд. долл.

Возраст: 48 лет

Образование: Московский государственный областной социально-гуманитарный институт

Семейное положение: замужем, семеро детей

Основатель и собственник Wildberries, крупнейшего онлайн-ритейлера в России. Выручка головной компании, ООО «Вайлдберриз», в 2022 году выросла на 41%, до 317 млрд рублей, а чистая прибыль превысила 10 млрд рублей. Общий оборот от продажи товаров и услуг в прошлом году увеличился на 98%, до 1,67 трлн рублей. По итогам 2022 года совокупная площадь всех логистических объектов компании превысила 2,7 млн кв. м. Еще 850 000 кв. м складских помещений находилось на разных этапах строительства. На самих же складах Wildberries одновременно хранится более 350 млн различных товаров. Компания отправляет своим потребителям более 10 млн товаров ежедневно. До марта 2022 года Wildberries имела представительства в 18 государствах, в том числе в США, Великобритании, Германии, Франции, Италии и Испании. К лету 2023 года список стран, где, помимо России, работает компания, сократился до шести — это Казахстан, Белоруссия, Армения, Узбекистан, Киргизия и Израиль. future vs past: OZON and M.Video

future vs past: OZON and M.VideoКстати, интересно то, что по выручке и ебитде за посдедние 4 квартала М.Видео и ОЗОН практически оказались равны.

Только одна компания (угадайте какая), стоит в 16 раз дороже другой.

Этот пример иллюстрирует насколько вектор движения бизнеса имеет более колоссальное значение по сравнению с оценкой компании по текущим (прошлым) метрикам.

И я тут не хочу сказать, что MVID дешевый, а OZON дорогой и т.п. Просто делюсь наблюдением

Авто-репост. Читать в блоге >>> Правительство может ввести штрафы для маркетплейсов за продажу контрафактной продукции уже с 1 сентября — Известия

Правительство может ввести штрафы для маркетплейсов за продажу контрафактной продукции уже с 1 сентября — Известия

Правительство может ввести штрафы для маркетплейсов за продажу контрафактной продукции уже с 1 сентября. Речь идет о товарах, которые не имеют обязательной маркировки. Новое правило коснется обуви, фототехники, шин, парфюма, молочной продукции и упакованной воды. Штраф предусмотрен до 300 тыс руб.

Маркетплейсы поддержали предложение регулятора. Так, в Wildberries сказали, что уже применяют меры против появления на площадке сомнительной продукции. В «Яндекс.Маркет» сообщили, что только за три последних месяца обнаружили около 500 продавцов контрафакта.

Штраф можно будет получить по итогам проверки контрольно-надзорных органов. Поводом для нее может стать жалоба покупателя.

«Сейчас проект проходит регламентные процедуры, и озвучивать сроки его вступления в силу преждевременно. Рассчитываем, что он будет принят в ближайшее время», — сказали «Известиям» в Минпромторге.

iz.ru/1564467/evgeniia-pertceva/oborotnyi-moment-marketpleisy-otvetiat-za-torgovliu-nelegalnymi-tovarami

Авто-репост. Читать в блоге >>> Ozon: Рентабельность под давлением, но долгосрочные перспективы позитивные

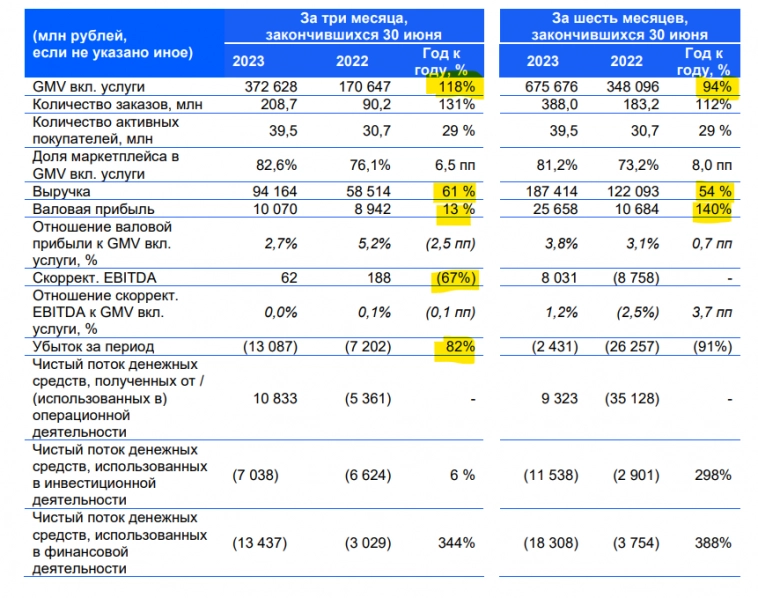

Ozon: Рентабельность под давлением, но долгосрочные перспективы позитивныеВ среду компания Ozon отчиталась о финансовых результатах за 2 кв. 2023 г. Рост GMV ускорился до 118% г/г (для сравнения: прирост в предыдущем квартале составил 71% г/г). При этом EBITDA была существенно ниже ожиданий — 62 млн руб. против 8 млрд руб. в предыдущем квартале. По причине более слабых результатов на уровне прибыли, чем ожидалось, расписки Ozon корректировались на 3%. Подробнее о том, почему у компании такие показатели и как мы смотрим на перспективы Ozon, читайте в статье.

Давление на рентабельность связано с инвестициями в целях захвата доли рынка.

1. GMV (оборот от продаж) вырос на 118% г/г, до 372,6 млрд руб., что было выше наших ожиданий. Компании удалось ускорить темпы роста GMV (прирост в предыдущем квартале составил 71% г/г).

Ozon повысил прогнозы по темпам роста GMV в 2023 г. с 70% до 80-90%. В настоящий момент компания ставит в приоритет захват доли рынка.

Она отмечает, что рост GMV был в 2,2 раза быстрее рынка. Соответственно, рост рынка во 2 кв. составил 54% г/г. Ранее прогноз по росту рынка e-commerce на 2023 г. был 34% г/г, но, вероятно, по итогам года прирост будет выше (Ozon, как один из ключевых игроков, сам драйвит рост рынка).

Авто-репост. Читать в блоге >>> OZON отчёт за 2-й квартал

OZON отчёт за 2-й квартал

OZON отчёт за 2-й квартал.

С августа прошлого года котировки ОZON выросли уже на 150%, и недавно достигли цены IPO. При этом с тех пор бизнес значительно масштабировался и даже впервые показал чистую прибыль, а не убыток. Что принёс для компании второй квартал?

Очередной квартал темпы прироста выручки увеличиваются. При этом на вопрос о том, почему Wildberries растёт планомерно, а OZON урывисто, то большими темпами, чем главный конкурент, то меньшими, финансовый директор Игорь Герасимов ответил так:

“В структуре рынка есть два очень крупных игрока, и есть остальные намного меньше. Они и будут меньше не потому, что они какие-то там плохие или хорошие, а потому что первые два не будут сидеть сложа руки. И уже не столь важно кто будет условным “№1” OZON или WILDBERRIES. Если мы будем больше Wildberries, они будут огромной компанией всё равно, равно, как и наоборот. В какие-то промежутки времени одна компания будет расти быстрее другой, в какие-то наоборот. Обе компании уже огромные, чем-то эта история уже начинает напоминать ситуацию в ритейле с X5 и Магнитом”

Авто-репост. Читать в блоге >>> Ozon уже не только e-commerce.

Ozon уже не только e-commerce.Обожаю свой клуб, лучшая инвестиция. Благодаря клубу получается чуть-ли не несколько раз в неделю встречаться с владельцами и представителями компаний.

24.08 за кадром 2 часа лично общался с Игорем (CFO Ozon) и Замирой (IR). Понимаю, что фото стремное, но реально вспомнил, когда уже провожал гостей.

Что интересного получилось узнать? (из того, о чем можно писать)

• Все инвест блогеры российского сегмента интернета не понимают, что нужно спрашивать у Ozon. Они просто не понимают масштаб бизнеса и скрытую стоимость. Ozon сейчас это как Tesla по 200, а Tesla по 200 это не только производитель автомобилей, это подписка на сервисы, технологии аккумуляторов, автопилот, и литьевые месторождения.

• Главное, о чем нужно следить и о чем в публичном поле решили не рассказывать это Ozon банк. Озон банк будет давать дохода значительно больше, чем основной бизнес. Дело в том, что e-commerce полностью знает все о своих покупателях и продавцах. Кредитование продавцов будет с минимальными просрочками и максимально возможной маржой, т.к.

Авто-репост. Читать в блоге >>> 📦 #OZON: смещение фокуса на GMV.

📦 #OZON: смещение фокуса на GMV.⚡️ На днях маркетплейс отчитался за II квартал 2023 года.

📈Основной рост пришелся на показатель GMV: +118% г/г за счет инвестиций.

📊Подробнее о клиентах:

🔹 Количество заказов: 209 млн (+131% г/г)

🔹 Количество активных покупателей: 39,5 млн (+29% г/г)

💰Выручка выросла на 61% г/г, составив 14,9 млрд рублей.

🔽Операционные расходы снизились до 5,0% от GMV во II квартале 2023 (9,9% во II квартале 2022)

📉Скорректированная EBITDA осталась положительной и составила 0,1 млрд руб. (0,2 млрд руб — II квартал 2022)

📌 Процесс инвестиций в рост GMV и увеличения доли рынка продолжается: это должно позволить компании занять лидирующие позиции на рынке онлайн-торговли.

Мы сохраняем позитивный взгляд и держим бумаги в своих стратегиях.

Авто-репост. Читать в блоге >>> 🌐 Топ-10 интернет-площадок по среднесуточному охвату в июле 2023 года, млн человек

🌐 Топ-10 интернет-площадок по среднесуточному охвату в июле 2023 года, млн человек

1️⃣💬 Whatsapp — 80.2 млн

2️⃣💸 Яндекс — 66.7 млн

3️⃣🕸 Google — 63.2 млн

4️⃣💬 Telegram — 54.3 млн

5️⃣💬 ВКонтакте — 52.6 млн

6️⃣📹 YouTube — 52.1 млн

7️⃣💸 Sberbank — 43.3 млн

8️⃣📹 TikTok — 31.9 млн

9️⃣🆕❇️ Дзен — 31.6 млн

1️⃣0️⃣🆕 🛍 Wildberries — 23.5 млн

Июль'23 vs июль’22 (Y/Y):

По относительному приросту:

1️⃣🛍 Wildberries: +70.3%

2️⃣💬 Telegram: +30.9%

3️⃣🕸 Google: +11.3%

4️⃣💸 Sberbank: +11.2%

5️⃣💬 Whatsapp: +10.6%

По абсолютному приросту:

1️⃣💬 Telegram: +12.8 млн

2️⃣🛍 Wildberries: +9.7 млн

3️⃣💬 Whatsapp: +7.7 млн

4️⃣🕸 Google: +6.4 млн

5️⃣📹 YouTube: +4.5 млн

Источник: Mediascope Cross Web, Вся Россия, 12+, Desktop&Mobile.

посещаемость Вайлдберрис выросла на 70% за год и компания вышла в топ-10. Озон в топ-10 даже не попал.

Озон наращивает убыток и поднимает прогноз по росту товарооборота

Озон наращивает убыток и поднимает прогноз по росту товарооборота

Озон представил финансовые результаты за 2-ой квартал и полугодие.Отчет вышел неоднозначным. С одной стороны мы видим ускорение темпов роста товарооборота. С другой стороны мы видим прирост выручки вдвое ниже, чем товарооборот, также видим сокращение EBITDA и рост убытков.

Уже второй раз в этом году подняли прогноз по росту товарооборота. Весной подняли прогноз с 60% до 70%, теперь ориентируют на рост GMV на уровне 80-90%.

Авто-репост. Читать в блоге >>> Российские компании столкнулись с проблемами на бирже Казахстана. Они не могут найти маркетмейкеров для поддержания ликвидности торгов - Ведомости

Российские компании столкнулись с проблемами на бирже Казахстана. Они не могут найти маркетмейкеров для поддержания ликвидности торгов - Ведомости

Ритейлеры Ozon, O’Key и агрохолдинг «Русагро» получили листинг на Астанинской международной бирже (AIX) еще в марте – июле, но торги их бумагами до сих пор не начались.

Для Ozon и «Русагро» препятствием стал поиск маркетмейкера, который поддержал бы ликвидность торгов, рассказали представители компаний.

Наличие такой проблемы для российских компаний подтвердил также представитель AIX. Представитель O’Key не ответил на запрос СМИ.

Источник: www.vedomosti.ru/investments/articles/2023/08/25/991812-rossiiskie-kompanii-stolknulis-s-problemami-na-birzhe-kazahstana

Авто-репост. Читать в блоге >>> Опубликованные финансовые результаты Ozon за 2 квартал положительны - Ренессанс Капитал

Опубликованные финансовые результаты Ozon за 2 квартал положительны - Ренессанс Капитал

Ozon – Результаты за 2кв23

Возросшие инвестиции, но значительно более быстрый рост оборота

Результаты Ozon за 2кв23 показали возросшие инвестиции в рост, что привело к снижению рентабельности по сравнению с предыдущими кварталами. Однако это также привело к значительному ускорению роста GMV до 118% по сравнению со 2 кварталом 2022 года, и компания повысила свой прогноз роста GMV в 2023 году до 80–90% (с 70%), ожидая при этом положительный показатель скорректированной EBITDA.

Мы считаем, что несколько более низкая, чем ожидалось ранее, краткосрочная рентабельность скорее всего приведет к заметно более высокой прибыли в среднесрочной перспективе, поэтому мы оцениваем сегодняшние результаты положительно.

Панарин Кирилл

Лазаричева Марьяна

«Ренессанс Капитал»

Мы повысили наши прогнозы по GMV на 2023 и 2024 годы на 10% и 14%, соответственно.

Авто-репост. Читать в блоге >>> Один из лидеров розничной торговли не порадовал инвесторов 😢

Один из лидеров розничной торговли не порадовал инвесторов 😢

📈 Второй квартал 2023 года для Ozon под эгидой роста, но убытков

👉 Общий оборот вырос на 118% год к году

👉 За 2 квартал рост покупателей на 131%

🔥 Чистый убыток +82% г/г хуже консенсус-прогноза чистого убытка в 4.7 млрд

🎙️ Звонок с инвесторами так же не оставил поводов для радости и вот почему 👇

⚡️Нет цели торопится выйти в большую прибыль

⚡️ Желание провести редомициляцию есть, но пока без точных дат

⚡️ Байбэк проводить не планируем

📈 в общем, задранная история на разовой чистой прибыли начинает сдуваться 🤷♂️

Интересно, а тут есть те, кто торгует в качестве поставщика или владельца пвз озон? Отзовитесь, как дела изнутри у Озон? 💸

🐳- держу

🔥 покупаю

👍 шорт

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> 🟢 OZON: терпение, только терпение

🟢 OZON: терпение, только терпение

Ozon — ведущая универсальная площадка электронной коммерции (маркетплейс) в России. Занимает лидирующие позиции по объёму оборота от продаж и количеству представленных товаров на собственной торговой платформе.

✅В ноябре 2020 года компания провела IPO на Московской бирже, тикер, вы не поверите, $OZON.

✅Рынок электронной коммерции, на котором осуществляет свою деятельность $OZON – один из самых динамично развивающихся, один из самых высокотехнологичных.

К e-commerce относится покупка и продажа товаров и услуг через интернет, мобильные приложения и онлайн-сервисы, интернет-маркетинг, онлайн-обработка заказов и пр… Крупнейший участник рынка электронной коммерции в мире — Китай. Россия не входит в топ-10.

✅ Важно понимать, что Россия потенциал рынка понимает и хочет продвигать свои компании. Вот тому свидетельство: Президент поручил продвигать российские маркетплейсы за рубежом. Это фактор долгосрочного потенциала развития для $OZON.

✅Компания управляет крупной торговой платформой Ozon.ru, где представлены миллионы наименований товаров во множестве категорий.

Авто-репост. Читать в блоге >>> OZON Holdings PLC

OZON Holdings PLC

As of December 31, 2022 – 216,413,733 ordinary shares and 2 Class A shares were outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/1822829/000119312523115002/d445088d20f.htm

Капитализация на 24.08.2023г: 619,917 млрд руб

Общий долг на 31.12.2020г: 75,351 млрд руб

Общий долг на 31.12.2021г: 210,730 млрд руб

Общий долг на 31.12.2022г: 301,468 млрд руб

Общий долг на 31.03.2023г: 295,474 млрд руб

Общий долг на 30.06.2023г: 314,169 млрд руб

Выручка 2019г: 60,104 млрд руб

Выручка 6 мес 2020г: 44,162 млрд руб

Выручка 2020г: 104,350 млрд руб

Выручка 6 мес 2021г: 70,425 млрд руб

Выручка 2021г: 178,215 млрд руб

Выручка 6 мес 2022г: 122,093 млрд руб

Выручка 2022г: 277,115 млрд руб

Выручка 1 кв 2023г: 93,250 млрд руб

Выручка 6 мес 2023г: 187,414 млрд руб

Убыток от курсовой разницы 2019г: 213 млн руб

Прибыль от курсовой разницы 6 мес 2020г: 53 млн руб

Убыток от курсовой разницы 2020г: 1,984 млрд руб

Убыток от курсовой разницы 6 мес 2021г: 1,383 млрд руб

Убыток от курсовой разницы 2021г: 108 млн руб

Прибыль от курсовой разницы 6 мес 2022г: 10,875 млрд руб

Прибыль от курсовой разницы 2022г: 4,963 млрд руб

Убыток от курсовой разницы 6 мес 2023г: 2,310 млрд руб

Убыток 2019г: 19,363 млрд руб

Убыток 6 мес 2020г: 8,978 млрд руб

Убыток 2020г: 22,264 млрд руб

Убыток 6 мес 2021г: 21,967 млрд руб

Убыток 2021г: 56,779 млрд руб

Убыток 1 кв 2022г: 19,055 млрд руб

Убыток 6 мес 2022г: 26,257 млрд руб

Убыток 9 мес 2022г: 36,775 млрд руб (-10,2 млрд – убыток от пожара)

Убыток 9 мес 2022г: 46,975 млрд руб

Убыток 2022г: 48,677 млрд руб (-10,2 млрд – эффект 3 кв)

Убыток 2022г: 58,877 млрд руб

Прибыль 1 кв 2023г: 10,656 млрд руб

Убыток 6 мес 2023г: 2,431 млрд руб

www.sec.gov/Archives/edgar/data/1822829/000119312523218438/d519579dex991.htm

ir.ozon.com/#

OZON | ОЗОН - факторы роста и падения акций

- Продажи OZON растут очень быстрыми темпами (22.07.2021)

- Рынок интернет-торговли стремительно растет (22.07.2021)

- Вышли в плюс по EBITDA (29.08.2022)

- OZON за 20 лет существования не удалось выйти на прибыль и пока лишь предстоит доказать свою способность быть прибыльной компанией (22.07.2021)

- Большие темпы роста рынка требуют опережающих вложений в инфраструктуру, расходы и инвестиции будут тянуть компанию в убыток еще минимум несколько лет. (22.07.2021)

- Поскольку в текущую капитализацию заложены очень высокие ожидания роста, цена акций может быть очень волатильна, особенно если в какой-то момент темпы роста продаж компании упадут или замедлятся. (22.07.2021)

OZON | ОЗОН - описание компании

Ozon.ru — онлайн ритейлер.Компания провела IPO в 2020 году.

В результате IPO в компанию было привлечено $990млн, а капитализация компании составила $7,1 млрд.

Всего компания Ozon продала 33 млн ADS по цене $30.

В течение первого торгового дня 24 ноября 2020 года стоимость бумаг достигала $43,5, а по итогам торгов составила $40,18, что на 34% выше стоимости размещения.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций