| Число акций ао | 1 611 млн |

| Число акций ап | 219 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 193,6 млрд |

| Выручка | 236,2 млрд |

| EBITDA | 65,4 млрд |

| Прибыль | 16,6 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 11,6 |

| P/S | 0,8 |

| P/BV | 0,6 |

| EV/EBITDA | 4,7 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| НКНХ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НКНХ акции

ао: 108.95₽ 0%ап: 82.54₽ -0.02%

-

Сущфакт вышел. Источник www.nknh.ru/investors/information/facts/index.php Совдир будет заседать 13 февраля. В частности Пункт 8 повестки дня «Об утверждении актуализированного Бизнес-плана ПАО „Нижнекамскнефтехим“ до 2025 года».

Сущфакт вышел. Источник www.nknh.ru/investors/information/facts/index.php Совдир будет заседать 13 февраля. В частности Пункт 8 повестки дня «Об утверждении актуализированного Бизнес-плана ПАО „Нижнекамскнефтехим“ до 2025 года».

НКНХ-п растёт, кто, что знает

Радченко Иван, думаю тарят потихоньку в надежде на дивиденды в этом году.ведь два года не платили.хотя не факт что в этом заплатят!

Вадим Джог, ясно, ну так они нормально выросли

Радченко Иван, Строятся потихоньку.Рынок это учитывает!

НКНХ-п растёт, кто, что знает

Радченко Иван, думаю тарят потихоньку в надежде на дивиденды в этом году.ведь два года не платили.хотя не факт что в этом заплатят!

Вадим Джог, ясно, ну так они нормально выросли

НКНХ-п растёт, кто, что знает

Радченко Иван, думаю тарят потихоньку в надежде на дивиденды в этом году.ведь два года не платили.хотя не факт что в этом заплатят!

НКНХ увеличивает инвестпрограмму. Будет построена установка по производству метанола мощностью 500 тыс. тонн в год. Предприятие потребляет 250 тыс. тонн этого продукта за год, покупая его на стороне. Метанол является сырьём для производства изопренового каучука, производство которого будет увеличено до 330 тыс. тонн в год. Источник www.business-gazeta.ru/article/409613

НКНХ увеличивает инвестпрограмму. Будет построена установка по производству метанола мощностью 500 тыс. тонн в год. Предприятие потребляет 250 тыс. тонн этого продукта за год, покупая его на стороне. Метанол является сырьём для производства изопренового каучука, производство которого будет увеличено до 330 тыс. тонн в год. Источник www.business-gazeta.ru/article/409613

вот что мне втб отправляет как рекомендацию уже 2 месяца… НКНХ ап — покупка 34, цель 40, стоп на 29, риск -14,7%

Префы НКНХ торгуются с p/e=2,2. Компания может вернуться к выплате дивидендов по итогам 2018 г. Исходя из прогноза прибыли (28 млрд руб.) и привычного payout(30%), дивидендная доходность префов составляет 14%

Дмитрий C, а на основании чего они решили, что компания может вернуться к выплате?

Григорий, цель выполнена, спасибо втб, только вот не послушал их и не купил

Дмитрий C, минимум 60 должна стоить префа при дивах.

Григорий, мне кажется кут ключевой вопрос 60 рублей за преф при каких дивах?

вот что мне втб отправляет как рекомендацию уже 2 месяца… НКНХ ап — покупка 34, цель 40, стоп на 29, риск -14,7%

Префы НКНХ торгуются с p/e=2,2. Компания может вернуться к выплате дивидендов по итогам 2018 г. Исходя из прогноза прибыли (28 млрд руб.) и привычного payout(30%), дивидендная доходность префов составляет 14%

Дмитрий C, а на основании чего они решили, что компания может вернуться к выплате?

Григорий, цель выполнена, спасибо втб, только вот не послушал их и не купил

Дмитрий C, минимум 60 должна стоить префа при дивах.

вот что мне втб отправляет как рекомендацию уже 2 месяца… НКНХ ап — покупка 34, цель 40, стоп на 29, риск -14,7%

Префы НКНХ торгуются с p/e=2,2. Компания может вернуться к выплате дивидендов по итогам 2018 г. Исходя из прогноза прибыли (28 млрд руб.) и привычного payout(30%), дивидендная доходность префов составляет 14%

Дмитрий C, а на основании чего они решили, что компания может вернуться к выплате?

Григорий, цель выполнена, спасибо втб, только вот не послушал их и не купил Завершаются пусконаладочные работы на объектах нового производства изопренового каучука с увеличением его производства до 333 тыс. тонн в год. НКНХ — мировой лидер в производстве этого продукта с долей 47,2% глобального рынка в 2017 году. То есть компания будет продолжать доминировать на мировом рынке изопренового каучука. Источник http://www.rupec.ru/news/39639

Завершаются пусконаладочные работы на объектах нового производства изопренового каучука с увеличением его производства до 333 тыс. тонн в год. НКНХ — мировой лидер в производстве этого продукта с долей 47,2% глобального рынка в 2017 году. То есть компания будет продолжать доминировать на мировом рынке изопренового каучука. Источник http://www.rupec.ru/news/39639

4 квартал может быть очень неплохим для компании: нефть валится, а это значит, что нефтяники не поднимут цену на сырьё для «Нижнекамскнефтехима».

4 квартал может быть очень неплохим для компании: нефть валится, а это значит, что нефтяники не поднимут цену на сырьё для «Нижнекамскнефтехима».

Посчитал примерную экономическую эффективность строительства «Нижнекамскнефтехимом» собственной ПГУ-ТЭС мощностью 495 МВт. Сейчас НКНХ потребляет 360 МВт. Затраты на покупку тепло- и электроэнергии у компании в 2018 году будут примерно 24 млрд. руб. Следовательно, эти же затраты на 495 МВт равны примерно 32 млрд. руб. в год. ПГУ-ТЭС будет построена в 2021 году, плюс инфляция (10% за 3 года) — получается 36 млрд. руб. в год как минимум: во столько можно оценить затраты НКНХ на отопление и электроэнергию в 2021 году. Эти затраты будут являться выручкой построенной ПГУ-ТЭС, то есть выручку будущей ПГУ-ТЭС можно принять за 36 млрд. руб. в год. В структуре себестоимости производства электро- и теплоэнергии генерирующих компаний, работающих на газе, затраты на топливо составляют от 40% выручки (ТГК-1) до 60% выручки (Квадра). Принял среднюю — 50% от выручки составят затраты на топливо в структуре себестоимости производства электро- и теплоэнергии будущей ПГУ-ТЭС НКНХ. Следовательно, они будут в районе 18 млрд. руб. в год. ПГУ-ТЭС будет работать на смеси природного и топливного газов. Природный газ ПГУ-ТЭС будет покупать, а топливный газ — нет, так как он является побочным продуктом производства НКНХ. Этот топливный газ будет использоваться в качестве топлива для производства электро- и теплоэнергии. Доля топливного газа — 51%, 49% — природный газ. Получается, что вместо 18 млрд. руб. год затрат на топливо, ПГУ-ТЭС будет платить всего 9 млрд. руб. в год за природный газ Газпрому, а вторая половина — 9 млрд. руб. в год и будет экономическим эффектом от постройки собственной генерации, что существенно для НКНХ.

khornickjaadle, это тянет не отдельный пост!

Тимофей Мартынов, Спасибо, напишу в блог.

Посчитал примерную экономическую эффективность строительства «Нижнекамскнефтехимом» собственной ПГУ-ТЭС мощностью 495 МВт. Сейчас НКНХ потребляет 360 МВт. Затраты на покупку тепло- и электроэнергии у компании в 2018 году будут примерно 24 млрд. руб. Следовательно, эти же затраты на 495 МВт равны примерно 32 млрд. руб. в год. ПГУ-ТЭС будет построена в 2021 году, плюс инфляция (10% за 3 года) — получается 36 млрд. руб. в год как минимум: во столько можно оценить затраты НКНХ на отопление и электроэнергию в 2021 году. Эти затраты будут являться выручкой построенной ПГУ-ТЭС, то есть выручку будущей ПГУ-ТЭС можно принять за 36 млрд. руб. в год. В структуре себестоимости производства электро- и теплоэнергии генерирующих компаний, работающих на газе, затраты на топливо составляют от 40% выручки (ТГК-1) до 60% выручки (Квадра). Принял среднюю — 50% от выручки составят затраты на топливо в структуре себестоимости производства электро- и теплоэнергии будущей ПГУ-ТЭС НКНХ. Следовательно, они будут в районе 18 млрд. руб. в год. ПГУ-ТЭС будет работать на смеси природного и топливного газов. Природный газ ПГУ-ТЭС будет покупать, а топливный газ — нет, так как он является побочным продуктом производства НКНХ. Этот топливный газ будет использоваться в качестве топлива для производства электро- и теплоэнергии. Доля топливного газа — 51%, 49% — природный газ. Получается, что вместо 18 млрд. руб. год затрат на топливо, ПГУ-ТЭС будет платить всего 9 млрд. руб. в год за природный газ Газпрому, а вторая половина — 9 млрд. руб. в год и будет экономическим эффектом от постройки собственной генерации, что существенно для НКНХ.

khornickjaadle, это тянет не отдельный пост! Посчитал примерную экономическую эффективность строительства «Нижнекамскнефтехимом» собственной ПГУ-ТЭС мощностью 495 МВт. Сейчас НКНХ потребляет 360 МВт. Затраты на покупку тепло- и электроэнергии у компании в 2018 году будут примерно 24 млрд. руб. Следовательно, эти же затраты на 495 МВт равны примерно 32 млрд. руб. в год. ПГУ-ТЭС будет построена в 2021 году, плюс инфляция (10% за 3 года) — получается 36 млрд. руб. в год как минимум: во столько можно оценить затраты НКНХ на отопление и электроэнергию в 2021 году. Эти затраты будут являться выручкой построенной ПГУ-ТЭС, то есть выручку будущей ПГУ-ТЭС можно принять за 36 млрд. руб. в год. В структуре себестоимости производства электро- и теплоэнергии генерирующих компаний, работающих на газе, затраты на топливо составляют от 40% выручки (ТГК-1) до 60% выручки (Квадра). Принял среднюю — 50% от выручки составят затраты на топливо в структуре себестоимости производства электро- и теплоэнергии будущей ПГУ-ТЭС НКНХ. Следовательно, они будут в районе 18 млрд. руб. в год. ПГУ-ТЭС будет работать на смеси природного и топливного газов. Природный газ ПГУ-ТЭС будет покупать, а топливный газ — нет, так как он является побочным продуктом производства НКНХ. Этот топливный газ будет использоваться в качестве топлива для производства электро- и теплоэнергии. Доля топливного газа — 51%, 49% — природный газ. Получается, что вместо 18 млрд. руб. в год затрат на топливо, ПГУ-ТЭС будет платить всего 9 млрд. руб. в год за природный газ Газпрому, а вторая половина — 9 млрд. руб. в год и будет экономическим эффектом от постройки собственной генерации, что существенно для НКНХ.

Посчитал примерную экономическую эффективность строительства «Нижнекамскнефтехимом» собственной ПГУ-ТЭС мощностью 495 МВт. Сейчас НКНХ потребляет 360 МВт. Затраты на покупку тепло- и электроэнергии у компании в 2018 году будут примерно 24 млрд. руб. Следовательно, эти же затраты на 495 МВт равны примерно 32 млрд. руб. в год. ПГУ-ТЭС будет построена в 2021 году, плюс инфляция (10% за 3 года) — получается 36 млрд. руб. в год как минимум: во столько можно оценить затраты НКНХ на отопление и электроэнергию в 2021 году. Эти затраты будут являться выручкой построенной ПГУ-ТЭС, то есть выручку будущей ПГУ-ТЭС можно принять за 36 млрд. руб. в год. В структуре себестоимости производства электро- и теплоэнергии генерирующих компаний, работающих на газе, затраты на топливо составляют от 40% выручки (ТГК-1) до 60% выручки (Квадра). Принял среднюю — 50% от выручки составят затраты на топливо в структуре себестоимости производства электро- и теплоэнергии будущей ПГУ-ТЭС НКНХ. Следовательно, они будут в районе 18 млрд. руб. в год. ПГУ-ТЭС будет работать на смеси природного и топливного газов. Природный газ ПГУ-ТЭС будет покупать, а топливный газ — нет, так как он является побочным продуктом производства НКНХ. Этот топливный газ будет использоваться в качестве топлива для производства электро- и теплоэнергии. Доля топливного газа — 51%, 49% — природный газ. Получается, что вместо 18 млрд. руб. в год затрат на топливо, ПГУ-ТЭС будет платить всего 9 млрд. руб. в год за природный газ Газпрому, а вторая половина — 9 млрд. руб. в год и будет экономическим эффектом от постройки собственной генерации, что существенно для НКНХ.

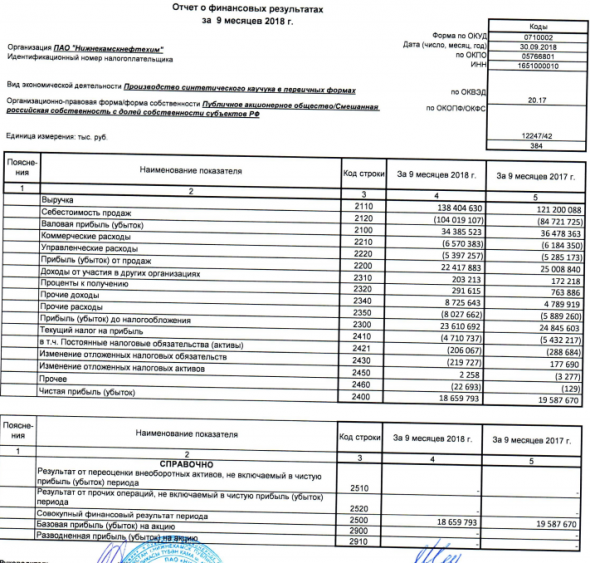

Нижнекамскнефтехим — чистая прибыль по РСБУ за 9 мес -5% г/г

Нижнекамскнефтехим — чистая прибыль по РСБУ за 9 мес -5% г/г

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471549

читать дальше на смартлабе

редактор Боб, За 1 квартал 2018 уменьшение ЧП на 22%, за 1 полугодие 2018 уменьшение ЧП на 19%, за 9 месяцев 2018 ЧП сократилась на 5%. Постепенно восстанавливает маржу компания, падение которой произошло из-за резкого удорожания сырья в этом году.

ПАО «Нижнекамскнефтехим»

Принятие решения об утверждении программы облигаций

Сообщение о принятии решения об утверждении программы облигаций

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное Акционерное Общество «Нижнекамскнефтехим»

1.2. Сокращенное фирменное наименование эмитента: ПАО «Нижнекамскнефтехим»

1.3. Место нахождения эмитента: Российская Федерация, Республика Татарстан, город Нижнекамск

1.4. ОГРН эмитента: 1021602502316

1.5. ИНН эмитента: 1651000010

1.6. Уникальный код эмитента, присвоенный регистрирующим органом: 00096-A

1.7. Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации: www.e-disclosure.ru/portal/company.aspx?id=197; www.nknh.ru/

1.8. Дата наступления события (существенного факта), о котором составлено сообщение (если применимо): 26.10.2018

2. Содержание сообщения

2.1. Орган управления эмитента, принявший решение об утверждении программы облигаций, и способ принятия решения (указывается вид общего собрания (годовое или внеочередное) в случае, если органом управления эмитента, принявшим решение об утверждении программы облигаций, является общее собрание участников (акционеров) эмитента, а также форма голосования (совместное присутствие или заочное голосование): Совет директоров, заочное голосование.

2.2. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение об утверждении программы облигаций:

Дата окончания приема бюллетеней для голосования: 26.10.2018

Адрес, по которому направлялись бюллетени: ул. Соболековская, зд. 23, оф. 129, г. Нижнекамск, Нижнекамский муниципальный район, Республика Татарстан, Российская Федерация, 423574.

2.3. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение об утверждении программы облигаций:

26 октября 2018 г., Протокол № 04.

2.4. Кворум и результаты голосования по вопросу о принятии решения об утверждении программы облигаций:

В голосовании по вопросам повестки дня приняли участие 10 (десять) из 11 (одиннадцать) членов Совета директоров. Кворум для рассмотрения и принятия решений по вопросам повестки дня имелся.

Результаты голосования: За — 9; Против — 0; Воздержался — 1. Решение принято.

2.5. Максимальная сумма номинальных стоимостей облигаций, которые могут быть размещены в рамках программы облигаций:

40 000 000 000 (Сорок миллиардов) российских рублей включительно или эквивалент этой суммы в иностранной валюте.

2.6. Максимальный срок погашения облигаций, размещаемых в рамках программы облигаций:

3 650 (Три тысячи шестьсот пятьдесят) дней с даты начала размещения выпуска биржевых облигаций в рамках Программы биржевых облигаций.

2.7. Срок действия программы облигаций:

Бессрочная.

2.8. В случае если в ходе эмиссии облигаций, размещаемых в рамках программы облигаций, предполагается регистрация (представление бирже) проспекта таких облигаций, — сведения об указанном обстоятельстве:

Проспект ценных бумаг предоставляется на биржу одновременно с Программой биржевых облигаций.

3. Подпись

3.1. Заместитель Генерального директора — начальник Управления по корпоративной собственности ПАО «Ниижнекамскнефтехим» (Доверенность №89-Дов от 20.03.2018 г.)

И.В. Ларионов

3.2. Дата 27.10.2018г.

www.e-disclosure.ru/portal/event.aspx?EventId=LUOxVozfN0aMVdZ9BfsE1g-B-B

Бух, Логичное и верное решение выпустить облиги. Вероятность допэмиссии акций снизилась. ПАО «Нижнекамскнефтехим»

ПАО «Нижнекамскнефтехим»

Принятие решения об утверждении программы облигаций

Сообщение о принятии решения об утверждении программы облигаций

1. Общие сведения

1.1. Полное фирменное наименование эмитента (для некоммерческой организации – наименование): Публичное Акционерное Общество «Нижнекамскнефтехим»

1.2. Сокращенное фирменное наименование эмитента: ПАО «Нижнекамскнефтехим»

1.3. Место нахождения эмитента: Российская Федерация, Республика Татарстан, город Нижнекамск

1.4. ОГРН эмитента: 1021602502316

1.5. ИНН эмитента: 1651000010

1.6. Уникальный код эмитента, присвоенный регистрирующим органом: 00096-A

1.7. Адрес страницы в сети Интернет, используемой эмитентом для раскрытия информации: www.e-disclosure.ru/portal/company.aspx?id=197; www.nknh.ru/

1.8. Дата наступления события (существенного факта), о котором составлено сообщение (если применимо): 26.10.2018

2. Содержание сообщения

2.1. Орган управления эмитента, принявший решение об утверждении программы облигаций, и способ принятия решения (указывается вид общего собрания (годовое или внеочередное) в случае, если органом управления эмитента, принявшим решение об утверждении программы облигаций, является общее собрание участников (акционеров) эмитента, а также форма голосования (совместное присутствие или заочное голосование): Совет директоров, заочное голосование.

2.2. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение об утверждении программы облигаций:

Дата окончания приема бюллетеней для голосования: 26.10.2018

Адрес, по которому направлялись бюллетени: ул. Соболековская, зд. 23, оф. 129, г. Нижнекамск, Нижнекамский муниципальный район, Республика Татарстан, Российская Федерация, 423574.

2.3. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение об утверждении программы облигаций:

26 октября 2018 г., Протокол № 04.

2.4. Кворум и результаты голосования по вопросу о принятии решения об утверждении программы облигаций:

В голосовании по вопросам повестки дня приняли участие 10 (десять) из 11 (одиннадцать) членов Совета директоров. Кворум для рассмотрения и принятия решений по вопросам повестки дня имелся.

Результаты голосования: За — 9; Против — 0; Воздержался — 1. Решение принято.

2.5. Максимальная сумма номинальных стоимостей облигаций, которые могут быть размещены в рамках программы облигаций:

40 000 000 000 (Сорок миллиардов) российских рублей включительно или эквивалент этой суммы в иностранной валюте.

2.6. Максимальный срок погашения облигаций, размещаемых в рамках программы облигаций:

3 650 (Три тысячи шестьсот пятьдесят) дней с даты начала размещения выпуска биржевых облигаций в рамках Программы биржевых облигаций.

2.7. Срок действия программы облигаций:

Бессрочная.

2.8. В случае если в ходе эмиссии облигаций, размещаемых в рамках программы облигаций, предполагается регистрация (представление бирже) проспекта таких облигаций, — сведения об указанном обстоятельстве:

Проспект ценных бумаг предоставляется на биржу одновременно с Программой биржевых облигаций.

3. Подпись

3.1. Заместитель Генерального директора — начальник Управления по корпоративной собственности ПАО «Ниижнекамскнефтехим» (Доверенность №89-Дов от 20.03.2018 г.)

И.В. Ларионов

3.2. Дата 27.10.2018г.

www.e-disclosure.ru/portal/event.aspx?EventId=LUOxVozfN0aMVdZ9BfsE1g-B-B

Проанализировал структуру инвестиций компании. Большая часть денег вкладывается в расширение производства (каучуки, ЭП-600) и меньшая — в модернизацию, снижение себестоимости (проекты строительства установки метанола и новой электростанции). Такая экономическая политика способствует росту чистой прибыли компании.

Проанализировал структуру инвестиций компании. Большая часть денег вкладывается в расширение производства (каучуки, ЭП-600) и меньшая — в модернизацию, снижение себестоимости (проекты строительства установки метанола и новой электростанции). Такая экономическая политика способствует росту чистой прибыли компании.

Приблизительно посчитал финансы НКНХ. Постройка ЭП-600 по затратам примерно 75 ярдов, из них 65 дают немцы в виде кредита (807 млн. евро, средний курс 80 руб.), 10 ярдов (15%) собственные средства НКНХ. Компания 2 года не платила дивов — это ок. 16 ярдов экономии. 6 ярдов (16-10), возможно уйдут на завершение реконструкции установки изопрена (завершение работ в конце этого года). Больше крупных проектов у компании нет. Вывод: дивы за 2018 год вполне возможны.

Приблизительно посчитал финансы НКНХ. Постройка ЭП-600 по затратам примерно 75 ярдов, из них 65 дают немцы в виде кредита (807 млн. евро, средний курс 80 руб.), 10 ярдов (15%) собственные средства НКНХ. Компания 2 года не платила дивов — это ок. 16 ярдов экономии. 6 ярдов (16-10), возможно уйдут на завершение реконструкции установки изопрена (завершение работ в конце этого года). Больше крупных проектов у компании нет. Вывод: дивы за 2018 год вполне возможны.

Приблизительно посчитал, что, возможно, будет представлять собой НКНХ в 2025 году. К этому времени компания должна завершить 2 крупных инвест-проекта: увеличение производства каучука (300 тыс. тонн) и постройка первой очереди олефинового комплекса (600 тыс. тонн). Будет завершено и множество других, меньших по размеру, проектов. Выручка примерно 300 ярдов, чистая прибыль ок. 40-45 ярдов. Долг, на момент завершения строительства первой очереди олефинового комплекса — 50-60 ярдов. Перспективы, думаю, у компании неплохие для инвестора-долгосрочника с целью 150 руб. за акцию обыкновенную.

Приблизительно посчитал, что, возможно, будет представлять собой НКНХ в 2025 году. К этому времени компания должна завершить 2 крупных инвест-проекта: увеличение производства каучука (300 тыс. тонн) и постройка первой очереди олефинового комплекса (600 тыс. тонн). Будет завершено и множество других, меньших по размеру, проектов. Выручка примерно 300 ярдов, чистая прибыль ок. 40-45 ярдов. Долг, на момент завершения строительства первой очереди олефинового комплекса — 50-60 ярдов. Перспективы, думаю, у компании неплохие для инвестора-долгосрочника с целью 150 руб. за акцию обыкновенную.

Посмотрел отчеты данной компании, что то мне не бросились в глаза следы великих строек. Подскажите пожалуйста где можно увидеть следы великих строек.

Геннадий,

1. а почему вы думаете что там должна быть великая стройка?

2. CAPEX более менее постоянный последние 5 лет (в баксах) smart-lab.ru/q/NKNC/f/y/MSFO/capex/

Тимофей Мартынов, так им ведь только недавно одобрили кредит на 800 млн. Евро. Значит скоро начнется строительство. Как я понял, это будет новый олефиновый комплекс мощностью 1,2 млн.т этилена. Стройка займет около 4 лет.

Vitusman, спасибо, что расширили мой кругозор!

НКНХ - факторы роста и падения акций

- Олефиновый комплекс ЭП-600 будет запущен на полную мощность в 2026 году, может дать прибавку к прибыли. (23.05.2023)

- В прошлом Сибур уже был замечен за недружественным выдавливанием миноритариев из дочерних структур: https://smart-lab.ru/blog/694041.php (04.05.2023)

- НКНХ выдал Сибуру кредит 12 млрд руб по итогам 2022 года (04.05.2023)

- Цены на продукцию в 2023 году упали, экспорт каучука в Европу закрыли в 2023 году, объемы быстро перенаправить в Азию не получится. (23.05.2023)

- в 2023-2024 компания будет осуществлять массивные инвестиции в ЭП-600, которые могут помешать выплачивать высокие дивиденды (23.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

НКНХ - описание компании

ПАО «Нижнекамскнефтехим» — одна из крупнейших нефтехимических компаний Европы, занимает лидирующие позиции по производству синтетических каучуков и пластиков в Российской Федерации. Входит в Группу компаний ТАИФ. Основные производственные мощности расположены в г. Нижнекамске, Татарстан. Компания основана в 1967 году.В 2022 году:

👉31% выручки — синтетические каучуки

👉34% выручки — пластики

👉23% выручки — экспорт в дальнее зарубежье

В ассортименте выпускаемой продукции — более ста наименований. Основу товарной номенклатуры составляют:

— синтетические каучуки общего и специального назначения;

— пластики: полистирол, полипропилен и полиэтилен;

— мономеры, являющиеся исходным сырьем для производства каучуков и пластиков;

— другая нефтехимическая продукция (окись этилена, окись пропилена, альфа-олефины, поверхностно-активные вещества и т.п.).

Компания занимает ведущую позицию среди отечественных производителей синтетических каучуков, пластиков и этилена.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций