Тезисы из интервью Председателя правления Московской биржи Юрия Денисова

До конца года мы ждем порядка 15 млн человек.

Средний

чек (средний объем сделки) все еще очень высок, хотя и постепенно снижается. Если в 2019 году он был в районе 90 тыс. руб., то в прошлом году он уменьшился до 50 тыс. руб., а сейчас — на уровне 36 тыс. руб. Это связано с тем, что на биржу пришел массовый инвестор.

С учетом развития бизнеса, с учетом роста акционерной

стоимости компании инвестиции в акции остаются интересными.

Правильная инвестиция — это инвестиция на несколько лет.

Брокер обязательно должен проводить риск-профилирование.

Возможности биржи по ограничению дневного колебания цены — это эффективный механизм охлаждения пыла инвесторов.

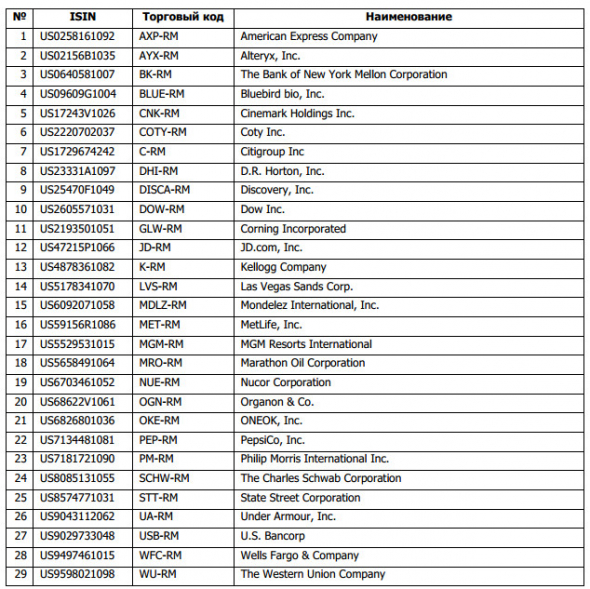

В сентябре мы планируем запустить торговлю иностранными ценными бумагами в валюте

Планируем повысить темпы добавления новых инструментов, чтобы выйти на показатель около 500 бумаг до конца года. Еще около 200 бумаг добавим в начале следующего года, чтобы покрыть 99% основного интереса физических лиц.

Потенциально у нас могут появиться акции азиатских компаний в азиатской валюте. Кроме того, этим летом мы планируем начать торги фьючерсами на иностранные акции, в первую очередь китайских компаний.

Сейчас мы хотим добавить торговлю на рынке акций с семи утра. Но все будет зависеть не только от нашей готовности, но и от готовности инфраструктуры, от готовности брокеров. Думаю, утреннюю сессию на рынке акций мы запустим ближе к концу года. План такой: мы сначала допустим акции из индекса Мосбиржи, это 44 бумаги, и примерно столько же иностранных акций, а дальше будем смотреть на интерес инвесторов и добавлять новые акции.

Мы также планируем расширить время торгов двумя классами

облигаций,

ОФЗ и

еврооблигациями, до 23:50 и сделать это уже в начале осени.

В итоге к концу года большинством инструментов на биржевых рынках можно будет торговать практически 17 часов: с 7 утра до 23:50 вечера.

Мы технологически в принципе готовы двигаться дальше и запускаться, допустим, с 4–5 часов утра.

В целом мы ждем, я думаю, десятки [размещений] в ближайшие годы. До конца года мы можем увидеть около десяти [

IPO и SPO].

Индексы нам интересны и по фармацевтическим, и по медицинским, и по нефтеперерабатывающим компаниям — большое количество отраслей.

Мы разработали вместе с брокерами и банками новые подходы с точки зрения механизмов отрицательных цен.

Неквалифицированные инвесторы должны получать доступ только к самым качественным и надежным продуктам.

Глава Мосбиржи — РБК: «Не стоит полагаться на мнения в социальных сетях» :: Финансы :: РБК (rbc.ru)Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций