ВЗГЛЯД: Акции Магнита — одни из фаворитов фондового рынка — «Атон»

Роман Ранний, активизация аналитиков в 99% случаев приводит к закрытию об толпу ими своей позиции. что похоже сегодня и реализуют

| Число акций ао | 102 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 309,1 млрд |

| Выручка | 3 256,2 млрд |

| EBITDA | 180,2 млрд |

| Прибыль | 24,4 млрд |

| Дивиденд ао | – |

| P/E | 12,7 |

| P/S | 0,1 |

| P/BV | 11,1 |

| EV/EBITDA | 4,1 |

| Див.доход ао | 0,0% |

| Магнит Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВЗГЛЯД: Акции Магнита — одни из фаворитов фондового рынка — «Атон»

Отчет по МСФО оказался позитивным. По итогам первого полугодия общая выручка ретейлера возросла на 7,7%, до 822,2 млрд руб. (розничная выручка выросла на 7,7%, до 801,6 млрд руб.). Чистая прибыль за первое полугодие увеличилась на 34,6% в годовом сопоставлении, до 22,9 млрд руб.

EBITDA снизилась во втором квартале на 0,7%, до 30,25 млрд руб. (за 6 месяцев 2021 года выросла на 8,8%, до 57,928 млрд руб.), рентабельность этого показателя составила 7,1% против 7,9% годом ранее. Рентабельность по EBITDA за первое полугодие 2021 года выросла на 7 б. п. год к году и составила 7%. Валовая прибыль во втором квартале увеличилась на 5,5% в годовом сопоставлении, до 99,5 млрд руб. (по итогам полугодия — выросла на 7,3%, до 192,57 млрд руб.), валовая рентабельность составила 23,4%.

Сопоставимые продажи (LFL) во втором квартале увеличились на 5,2% на фоне роста трафика на 10% и снижения среднего чека на 4,4% на фоне высокой базы 2020 года

Общий долг ретейлера увеличился на 57,8% в отчетном квартале за счет дополнительных заимствований для финансирования ускорения программы развития и приобретения розничной сети «Дикси» и составил 265,5 млрд руб. «Включение» Дикси в 3 квартале может временно несколько снизить операционные показатели.

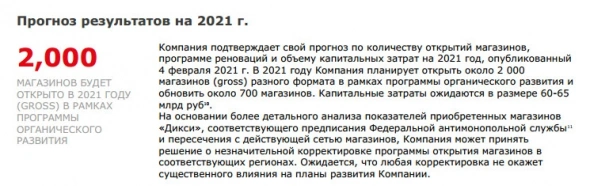

Общий объем капитальных затрат за первые шесть месяцев 2021 года составил 25,6 млрд руб. по сравнению с 12,3 млрд руб. в 1 полугодии 2020 года (рост в 2 раза год к году). Увеличение обусловлено ускорением программы развития. В этом году «Магнит» планирует открыть 2 тыс. магазинов (без учета закрытий) и обновить около 700 точек.

Сегодня Магнит объявил о выплате дивидендов по результатам 2020 года в размере около 25 млрд руб. или 245,31 руб. на одну обыкновенную акцию, совокупная выплата дивидендов составит 50 млрд руб. (490,62 руб. на одну обыкновенную акцию), что на 61% выше объема выплаты за предыдущий год

«Магнит» начал производство готовой кулинарии для магазинов формата у дома на базе супермаркетов «Магнит Семейный».

Пилотный проект реализован почти в 50 магазинах в Краснодаре и Мурманске, покупателям доступен широкий ассортимент готовых блюд.

Продукция готовится на уже имеющихся мощностях супермаркетов «Магнит Семейный», дополнительно было приобретено только упаковочное оборудование.

«Магнит» рассматривает и альтернативные варианты развития проекта, в частности через строительство собственных фабрик-кухонь

«Магнит» запустил производство готовой кулинарии для магазинов у дома — ПАО «Магнит» (magnit.com)

Прибыль по МСФО снизилась год к году и маржа просела...

Поставщики задирают цены, Магнит не может всё это транслировать нищим покупателям, приходится жертвовать маржой.(

Компания подтвердила прогноз на 2021, предполагающий открытие 2 000 магазинов на валовой основе и обновление 700 магазинов. Капзатраты прогнозируются на уровне 60-65 млрд руб.Атон

Чистая прибыль — это будущие дивиденды?

Ключевые операционные и финансовые показатели за 2 квартал 2021 года

● Общая выручка выросла на 9,6% год к году до 424,3 млрд руб.;

● Чистая розничная выручка увеличилась на 9,1% год к году и составила 413,7 млрд руб.;

● Сопоставимые продажи (LFL) увеличились на 5,2% на фоне роста трафика на 10,0% и снижения среднего чека на 4,4%;

● Компания открыла (gross) 519 магазинов (308 магазинов у дома, один супермаркет и 210 дрогери). В результате продолжающейся кампании по повышению операционной эффективности закрыты 75 магазинов. Таким образом, было открыто 444 магазина (net), общее количество магазинов сети по состоянию на 30 июня 2021 г. составило 22 344;

● Торговая площадь Компании увеличилась на 142 тыс. кв. м. Общая торговая площадь составила 7 748 тыс. кв. м (рост 6,3% год к году);

● Компания выполнила редизайн 143 магазинов (131 магазина у дома и 12 супермаркетов). По состоянию на 30 июня 2021 г., доля новых магазинов и магазинов, прошедших редизайн, составила 74% магазинов у дома, 34% супермаркетов и 59% магазинов дрогери;

● Валовая прибыль увеличилась на 5,5% год к году до 99,5 млрд руб., валовая рентабельность составила 23,4% в результате повышения рентабельности промо мероприятий, снижения потерь и положительного влияния структуры форматов, частично нивелированных незначительным ростом логистических затрат и доли промо;

● Показатель EBITDA составил 30,3 млрд руб. Рентабельность по EBITDA составила 7,1% на фоне динамики валовой рентабельности и жесткого

контроля затрат;

● Чистая прибыль составила 12,1 млрд руб. Рентабельность чистой прибыли

составила 2,8%.

«Магнит» объявляет о росте общей выручки на 9,6%, сопоставимых продаж на 5,2% и 7,1% рентабельности по EBITDA во 2 квартале 2021 года — ПАО «Магнит» (magnit.com)

Магнит продемонстрирует рост чистой розничной выручки во 2 квартале на 8,3% — Велес Капитал

«Магнит» представит свои операционные и неаудированные финансовые результаты за 2К 2021 г. в четверг 29 июля. Мы полагаем, что ритейлер продемонстрирует ускорение роста продаж по сравнению с предыдущим кварталом на фоне выхода из периода высокой базы сравнения. Рентабельность EBITDA, согласно нашим расчетам, находилась на вполне здоровом уровне в 7,2%, что соответствует цели компании на текущий год. Этот квартал станет последним отчетным периодом, когда в результатах не учтен приобретенный бизнес «Дикси». Наша текущая рекомендация для акций «Магнита» «Покупать» с целевой ценой 6 314 руб. за бумагу.

По нашим оценкам, «Магнит» продемонстрирует рост чистой розничной выручки на 8,3% г/г, до 410,7 млрд руб. Мы ожидаем, что ускорение роста относительно начала года произойдет во всех основных форматах ритейлера, но в большей степени коснется магазинов у дома. В марте этого года темпы роста продаж замедлились до 1,8% г/г, так как в аналогичный период прошлого года наблюдался период ажиотажного спроса на товары с длительными сроками хранения. Как сообщал менеджмент Магнита, негативный эффект начал ослабевать во второй половине апреля. За первые 26 дней апреля темп роста розничных продаж соответствовал среднему показателю за 1К, то есть был на уровне 6,3% г/г. Мы ожидаем, что каждый последующий месяц был сильнее и наблюдалось дальнейшее ускорение роста в мае и июне.Михайлин Артем

ИК «Велес Капитал»

Согласно нашим расчетам, темпы роста торговой площади ускорились с 4,5% г/г в 1К, до 6,4% г/г 2К. Это связано с ожидаемым увеличением числа открытий относительно предыдущего года и предшествующего квартала. Цель компании на 2021 г. открыть 2 тыс. новых магазинов (gross) во всех форматах против 1,3 тыс. в прошлом году и обновить еще 700. Рост сопоставимых продаж, по нашим оценкам, был вблизи 5%, а прежние структурные тренды изменились на противоположные. Мы ожидаем роста трафика при снижении среднего чека, что также подтверждало руководство компании на основе результатов апреля. Дополнительное положительное влияние на LFL-продажи мог оказывать высокий уровень продуктовой инфляции, которая во 2К составила более 7% г/г.

Мы полагаем, что рентабельность валовой прибыли упала на 0,8 п.п. г/г, до 23,6%. Во 2К 2020 г. низкая доля промо и существенный рост плотности продаж позволили продемонстрировать лучший результат по рентабельности за последние несколько лет. Рентабельность EBITDA при этом могла снизится на 0,7 п.п. г/г, до 7,2%. Несмотря на снижение рентабельности EBITDA г/г стоит отметить, что показатель в 7,2% выше значения за весь 2020 г. и 1К 2021 г. Чистая прибыль, на наш взгляд, сократилась на 6,5% г/г, до 12 млрд руб.

В день выхода результатов менеджмент «Магнита» проведет конференц-звонок. Он назначен на 16:00 по московскому времени. Мы ожидаем, что руководство ритейлера больше расскажет о последних тенденциях на рынке, развитии новых форматов и ближайших планах. Начиная с 3К «Магнит» начнет консолидировать «Дикси» и будет отражать ее показатели в своих операционных и финансовых результатах. В компании не ожидают в связи с этим существенного влияния на ранее обозначенные прогнозы. Прежние планы по открытиям, обновлениям, капитальным затратам и рентабельности остаются в силе.

Авто-репост. Читать в блоге >>>