Акции ММК привлекательны для покупки - Велес Капитал

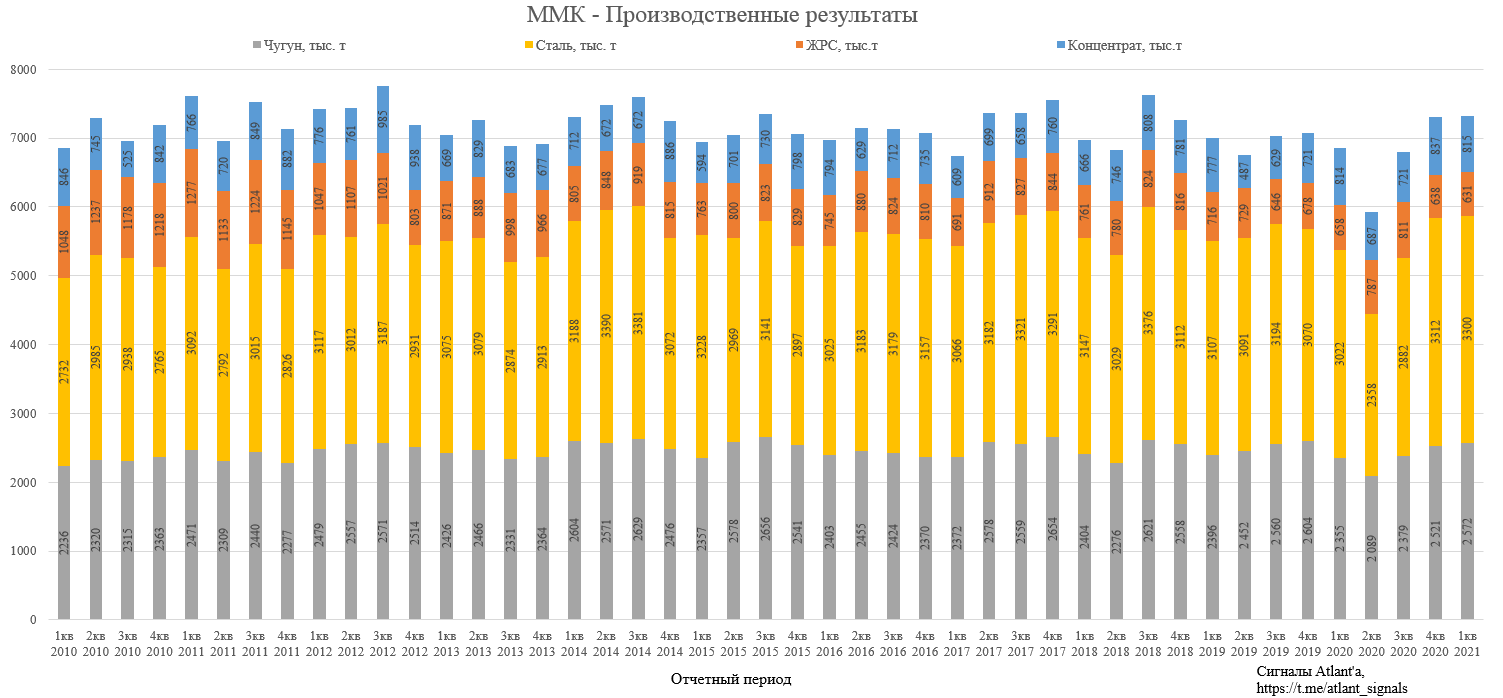

ММК нарастил выплавку чугуна на 9,2% относительно 1 квартала 2020 года — до 2 572 тыс. тонн, сообщила компания.

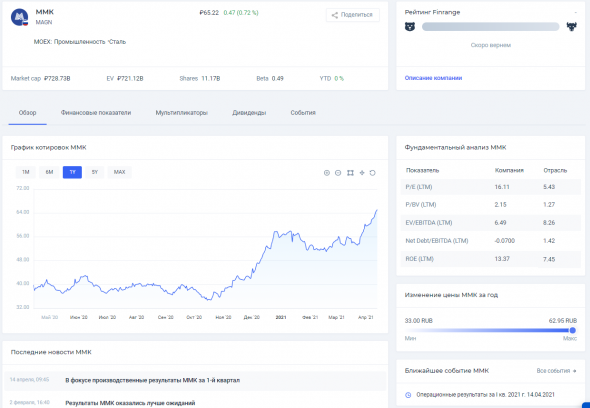

ММК представил сильные операционные результаты за 1-й квартал 2021 г. С учетом резкого роста цен реализации финансовые результаты компании будут ударными. Дополнительным драйвером роста котировок выступает возможное возвращение ММК в индекс MSCI Russia в августе 2021 г. Мы подтверждаем рекомендацию «Покупать» для акций компании с целевой ценой на уровне 76,4 руб.

Сучков Василий

ИК «Велес Капитал»

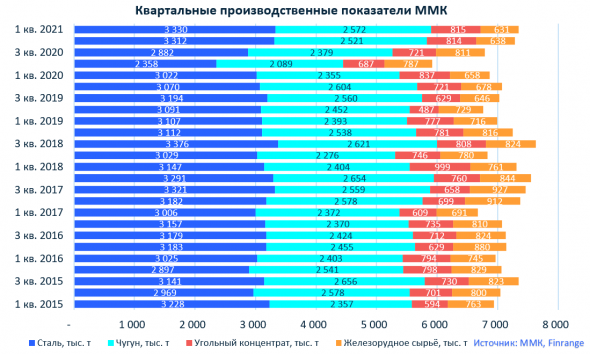

Производство. В 1-м квартале 2021 г. производство стали выросло на 9% г/г, до 3,3 млн т., в результате отсутствия капитальных ремонтов и завершения модернизации стана 2 500. Добыча коксующегося угля увеличилась на 4% г/г. Производство железорудного концентрата осталось неизменным, а железорудного сырья – снизилось на 4% г/г.

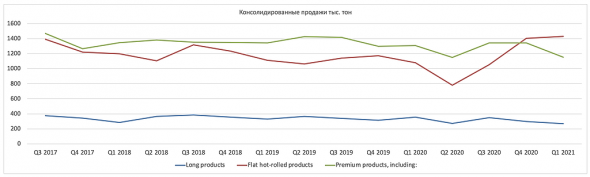

Продажи. В 1-м квартале 2021 г. продажи стальной продукции выросли на 6% г/г, до 2,9 млн т., на фоне высокой загрузки стана 2 500. При этом доля продукции с высокой добавленной стоимостью снизилась до 40% вследствие падения производства на стане 5 000 и реконструкции стана 1 700. Во 2-м квартале 2021 г. ММК ожидает рост продаж и доли продукции с ВДС в результате распродажи накопленной на складе продукции и завершения ремонтных работ на стане 1 700.

Цены. Средние цены реализации ожидаемо догнали мировые бенчмарки и установили многолетний рекорд. В 1-м квартале 2021 г. цена реализации стальной продукции возросла на 24% к/к, до 713 долл. за т. Более высокие значения наблюдались лишь в 2011 г., когда цена реализации стальной продукции ММК поднималась выше 800 долл. за т. Во 2-м квартале 2021 г. цены сохранятся на высоком уровне благодаря началу строительного сезона.

Состояние отрасли. Мировые цены на сталь продолжают рост на фоне дефицита предложения. ММК отмечает, что цены в США и ЕС цены достигли максимумов 2008 г., а в Турции – 2011 г. Власти Китая представили план по снижению выплавки стали на местных сталелитейных предприятиях, что придало новые импульс росту цен. Цены на железную руду остаются высокими, что оказывает давление на рентабельность ММК, обеспеченному собственным железорудным сырьем лишь на 17%. В то же время стоимость коксующегося угля за пределами Китая остается крайне низкой вследствие затяжной торговой войны между Китаем и Австралией, что играет на руку ММК.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций

</a

</a