ЛУКОЙЛ не спешит расставаться с Litasco

ЛУКОЙЛ перенес продажу трейдингового подразделения Litasco, которая планировалась на этот год. О намерении продать непрофильный актив нефтекомпания объявила еще в прошлом году, но пока окончательного решения не принято. Кроме того, осложнить продажу нефтетрейдера может разбирательство между Litasco и судоходной Palmali, которая требует от трейдера $2 млрд в Высоком суде Англии.

www.kommersant.ru/doc/3663744

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 5 411,9 млрд |

| Выручка | 7 928,0 млрд |

| EBITDA | – |

| Прибыль | 1 155,0 млрд |

| Дивиденд ао | 945 |

| P/E | 4,7 |

| P/S | 0,7 |

| P/BV | 0,9 |

| EV/EBITDA | – |

| Див.доход ао | 12,1% |

| Лукойл Календарь Акционеров | |

| 06/05 LKOH: последний день с дивидендом 498 руб | |

| 07/05 LKOH: закрытие реестра по дивидендам 498 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

7811₽ -0.12%

-

Алекперов пообещал акционерам «Лукойла» непрерывный рост дивидендов

Алекперов пообещал акционерам «Лукойла» непрерывный рост дивидендов

«Лукойл» провел годовое общее собрание акционеров в Москве в своем офисе на Сретенском бульваре. «В этом году «Лукойл» отмечает своеобразный юбилей: 20 лет непрерывного роста дивидендов. Наша дивидендная политика гарантирует акционерам непрерывный рост дивидендов как минимум на величину рублевой инфляции», – сказал президент компании. Дивиденды компания выплачивает из свободного денежного потока без использования заемного капитала, подчеркнул Алекперов.

www.vedomosti.ru/business/articles/2018/06/21/773417-alekperov-poobeschal-aktsioneram

ЛУКОЙЛ - ожидает финансовые результаты во II квартале 2018 года не ниже I квартала

ЛУКОЙЛ - ожидает финансовые результаты во II квартале 2018 года не ниже I квартала

ЛУКОЙЛ ожидает финансовые результаты во втором квартале 2018 года не ниже первого квартала.

Первый вице-президент компании Александр Матыцын:«Начало года было очень хорошим для нас, уже в первом квартале компания показала сильные финансовые результаты. Так, показатель EBITDA после операционного дохода, он в целом по группе вырос на 6% и составил 220 миллиардов рублей. Второй квартал ожидается не хуже»

Прайм ЛУКОЙЛ - совет директоров планирует 19 июля обсудить погашение казначейских акций

ЛУКОЙЛ - совет директоров планирует 19 июля обсудить погашение казначейских акций

Совет директоров ЛУКОЙЛ планирует 19 июля обсудить вопрос погашения казначейских акций.

Первый вице-президент компании Александр Матыцын на пресс-конференции:

«Мы планируем, что на совете директоров, который состоится 19 июля, вынесем вопрос о внеочередном собрании акционеров, которое позволит начать процесс погашения казначейских акций»

Прайм ЛУКОЙЛ - не планирует менять инвестпрограмму на 2018-2019 гг на уровне $8 млрд в год

ЛУКОЙЛ - не планирует менять инвестпрограмму на 2018-2019 гг на уровне $8 млрд в год

ЛУКОЙЛ не планирует менять инвестпрограмму на 2018 и 2019 годы, и оставит ее на уровне 8 миллиардов долларов в год.

Алекперов:

«Мы уже сказали, что мы три года зафиксировали (цену на нефть — ред.) 50 долларов (за баррель — ред.) и 8 миллиардов долларов инвестиций в течение года. И в этом году 8, и на следующий год 8. Если будут дополнительные объемы финансовых средств поступать, да, они будут накапливаться. Если будут хорошие объекты для приобретений, да, готовы эти приобретения сделать. Но сегодня мы не меняем свою инвестиционную программу, она рассчитана на 8 миллиардов долларов»

Прайм

Погашение акций - позитивный момент для котировок Лукойла

Погашение акций - позитивный момент для котировок Лукойла

Акционеры ЛУКОЙЛа могут осенью рассмотреть изменение уставного капитала из-за погашения казначейских акций

Акционеры ЛУКОЙЛа могут уже осенью рассмотреть вопрос об изменении уставного капитала компании в связи с планируемым погашением казначейских акций. «Процедура (погашения казначейских акций — ИФ) пока готовится, так как процесс состоит из двух составляющих. 12% от уставного капитала будут погашены, 5% депонируется на мотивацию менеджмента. Поэтому там есть сложности, которые оформляются юридически», — сообщил в интервью Интерфаксу президент ЛУКОЙЛа Вагит Алекперов. Уставный капитал ЛУКОЙЛа составляет 21 млн 264 тыс. 81 руб. 37,5 копейки и состоит из 850 млн 563 тыс. 255 штук обыкновенных именных акций номиналом 0,025 руб. каждая.

В настоящее время у ЛУКОЙЛа около 141 млн квазиказначейских акций (примерно 16,6% капитала). Компания может погасить 100 млн акций (около 12%), остальное направит на программу стимулирования менеджмента. Погашение акций позитивный момент для котировок ЛУКОЙЛа, т.к. акций в обращении становится меньше, а стоимость компании остается неизменной, что увеличивает цену одной акции.

Промсвязьбанк «Лукойл» отказался от бурения на Таймыре

«Лукойл» отказался от бурения на Таймыре

«Лукойл» не будет продолжать бурение на Восточно-Таймырском участке из-за его бесперспективности, сообщил президент компании Вагит Алекперов в интервью «Интерфаксу». «Мы считаем, что пробуренная скважина и имеющаяся сейсмика не дают основания полагать, что там есть нефтегазовая провинция», – сказал Алекперов. По его словам, уже принято решение демонтировать и вывезти буровую, но компания пока оставит за собой лицензию для проведения «уже камеральной работы без бурения дополнительной скважины».

www.vedomosti.ru/business/articles/2018/06/19/773174-lukoil-ne-budet-prodolzhat-burenie-na-taimire

ЛУКОЙЛ отказывается от бурения на Таймыре

ЛУКОЙЛ отказывается от бурения на Таймыре

19.06.2018, 11:22

ЛУКОЙЛ решил не продолжать бурение на Восточно-Таймырском участке, за который в 2015 году боролся с государственной «Роснефтью». Компания считает проект бесперспективным. Об этом в интервью «Интерфаксу» сообщил президент ЛУКОЙЛа Вагит Алекперов.

«Мы приняли решение демонтировать и вывезти буровую. Мы считаем, что пробуренная скважина и имеющаяся сейсмика не дают основания полагать, что там есть нефтегазовая провинция»,— сказал господин Алекперов. «Мы пока оставим за собой лицензию для проведения уже камеральной работы без бурения дополнительной скважины»,— добавил он.

Первую скважину на Восточно-Таймырском ЛУКОЙЛ пробурил в 2017 году, не получив коммерческих запасов нефти. В итоге скважину признали «сухой», компания списала из-за этого около 9 млрд руб. При этом ЛУКОЙЛ собирался продолжить бурение, в 2019 году компания планировала бурить вторую скважину.

www.kommersant.ru/doc/3662202 Ослабление условий соглашения ОПЕК+ может поддержать российских нефтяников

Ослабление условий соглашения ОПЕК+ может поддержать российских нефтяников

Потенциальный пересмотр условий соглашения ОПЕК+ уже начал оказывать влияние на котировки нефти, способствуя, на наш взгляд, росту их волатильности и повышению давления на них.

Мы полагаем, что все российские компании смогут довольно быстро нарастить добычу, чтобы выбрать свои квоты. Стоит отметить, что еще в мае «Роснефть» заявила о том, что в течение двух месяцев сможет увеличить добычу на 150 тыс. барр. в сутки. Между тем «Газпром нефть» недавно отметила, что компания может увеличить добычу на 37–40 тыс. барр. в сутки, если квоты ОПЕК будут повышены; в противном случае объем добычи в годовом сопоставлении не изменится. «ЛУКОЙЛ» во время пресс-конференции 29 мая заявил, что компания может быстро восстановить половину сокращенной из-за соглашения ОПЕК+ добычи.

ВТБ Капитал

Жесткие рамки соглашения ОПЕК+ вкупе с продолжающимся снижением рентабельности переработки практически лишили российские нефтяные компании инструментов роста и факторов, на основе которых инвесторы могли бы принимать инвестиционные решения. Ослабление ограничений по добыче могло бы оказать поддержку крупнейшим игрокам отрасли, несмотря на то, что такая ситуация способствовала бы росту волатильности и повышению давления на нефтяные котировки. 15.06.2018 12:30

15.06.2018 12:30

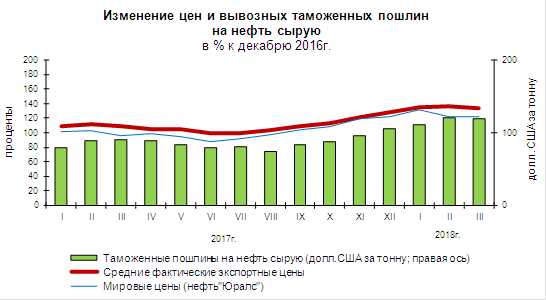

Средняя цена на нефть Urals за период мониторинга с 15 мая по 14 июня 2018 года составила $75,21977 за баррель, или $549,1 за тонну.

Согласно расчетам Минфина России экспортная пошлина на нефть в РФ с 1 июля 2018 года повысится на $7,3 и составит $139,1 за тонну.

Пошлина на высоковязкую нефть повысится до $23 с $21,7

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне.

Пошлина на светлые нефтепродукты и масла составит $41,7 за тонну, на темные — $139,1.

Пошлина на экспорт товарного бензина повысится до $ 41,7, прямогонного (нафта) — до$ 76,5 с $72,4 за тонну.

Пошлина на сжиженный газ остается на нулевом уровне.

Пошлина на кокс повысится до $9 с $8,5 за тонну.

В настоящее время экспортная пошлина на нефть составляет $131,8 за тонну.

www.minfin.ru/ru/press-center/?#

Наивным почитателям Грэма на заметку.

Наверно богатым как шейх представляют люди, впервые прочитавшие книгу «Разумный инвестор».

Сегодня прочитал пост Гайд по краткому анализу. Очередная попытка наивного толкования Грэма. Покупка по низким коэффициентам. Это в России не работает.

Сухие цифры по Газпрому:

Рыночная цена сегодня 141 руб.

Рыночная цена 5 лет назад (13.06.2013) 112,98 руб. Отличная, надо сказать, цена. Почти минимум за много лет.

Прибыль на акцию за 5 лет (МСФО) 165,37 руб.

Дивиденд за 5 лет 38,37 руб. (без вычета налога).

Вопрос: почему цена акции Газпрома выросла всего на 28 рублей если компания реинвестировала в себя 127 рублей?

Для сравнения цифры по Лукойлу (возьму средний бизнес, не буду травмировать Новатэками и Сберами):

Рыночная цена сегодня 4140 руб.

Рыночная цена 5 лет назад (13.06.2013) 1842,5 руб. Тоже очень неплохая цена но будут и получше.

Прибыль на акцию за 5 лет (МСФО+GAAP за 2013) 2159,44 руб.

Дивиденд за 5 лет 852 руб. (без вычета налога).

PS: Я совершенно не против Грэма. Ровно наоборот. Я считаю что только стоимостное инвестирование — это разумное инвестирование. Но, друзья мои, неужели вы думаете что можно механически посчитать коэффициенты и превзойти рынок и профессиональных инвесторов. Можно. Но не у нас. И не потому что рынок у нас очень эффективный. Отнюдь. Потому что рынок у нас не очень рыночный.

PPS: Единственный коэффициент, который у нас работал в прошлом — это дивидендная доходность. Что будет в будущем, кто знает?

Александр Здрогов, согласен с Вашим подходом. Стоит добавить только капексы из прибыли за 5 лет, сравнить с остатком прибыли без дивов и сразу будет видна разница их долгосрочной эффективности для акционеров у Газпрома и Лукойла (см. отчёт уволенных аналитиков Сбера — они как раз об этом). Кстати Лукойл далеко не самая эффективная нефтяная компания -но всё-таки. Наивным почитателям Грэма на заметку.

Наивным почитателям Грэма на заметку.

Наверно богатым как шейх представляют люди, впервые прочитавшие книгу «Разумный инвестор».

Сегодня прочитал пост Гайд по краткому анализу. Очередная попытка наивного толкования Грэма. Покупка по низким коэффициентам. Это в России не работает.

Сухие цифры по Газпрому:

Рыночная цена сегодня 141 руб.

Рыночная цена 5 лет назад (13.06.2013) 112,98 руб. Отличная, надо сказать, цена. Почти минимум за много лет.

Прибыль на акцию за 5 лет (МСФО) 165,37 руб.

Дивиденд за 5 лет 38,37 руб. (без вычета налога).

Вопрос: почему цена акции Газпрома выросла всего на 28 рублей если компания реинвестировала в себя 127 рублей?

Для сравнения цифры по Лукойлу (возьму средний бизнес, не буду травмировать Новатэками и Сберами):

Рыночная цена сегодня 4140 руб.

Рыночная цена 5 лет назад (13.06.2013) 1842,5 руб. Тоже очень неплохая цена но будут и получше.

Прибыль на акцию за 5 лет (МСФО+GAAP за 2013) 2159,44 руб.

Дивиденд за 5 лет 852 руб. (без вычета налога).

PS: Я совершенно не против Грэма. Ровно наоборот. Я считаю что только стоимостное инвестирование — это разумное инвестирование. Но, друзья мои, неужели вы думаете что можно механически посчитать коэффициенты и превзойти рынок и профессиональных инвесторов. Можно. Но не у нас. И не потому что рынок у нас очень эффективный. Отнюдь. Потому что рынок у нас не очень рыночный.

PPS: Единственный коэффициент, который у нас работал в прошлом — это дивидендная доходность. Что будет в будущем, кто знает? EIA повысило прогноз цены нефти Brent в 2018 году до $71,06 за баррель

EIA повысило прогноз цены нефти Brent в 2018 году до $71,06 за баррель

12.06.2018

Управление энергетической информации Минэнерго США (EIA) повысило прогноз по средней цене нефти марки Brent в 2018 году с $70,68 до $71,06 за баррель. Это следует из ежемесячного обзора, опубликованного на сайте ведомства

В 2019 году EIA прогнозирует цену Brent на уровне $67,74 против $65,98 за баррель в майском прогнозе. Прогноз по средней цене нефти марки WTI на 2018 год при этом понижен с $65,58 до $64,53 за баррель.

Международное энергетическое агентство (МЭА) прогнозирует увеличение мирового спроса на нефть в 2019 году по сравнению с 2018 годом на 1,4 млн баррелей в сутки. Рост спроса в 2018 году, по предположениям МЭА, составит тоже 1,4 млн баррелей в сутки. Такая же цифра приводилась в майском прогнозе. Закрытие див. гэпов

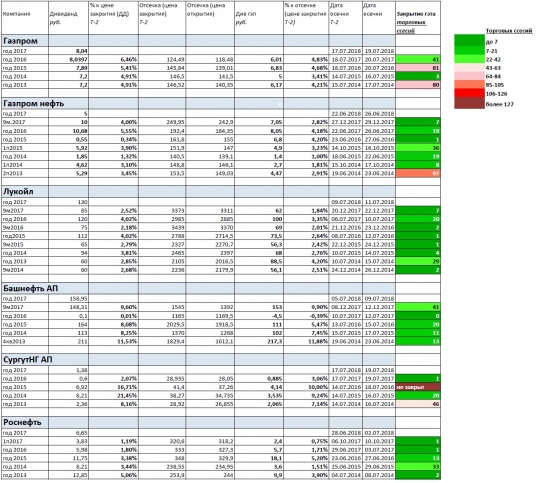

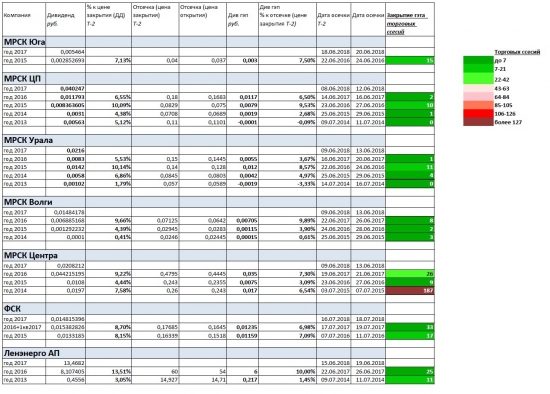

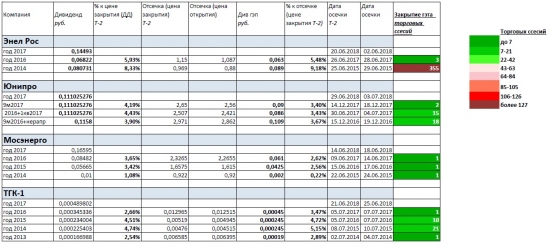

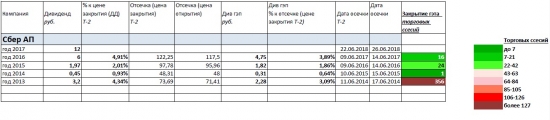

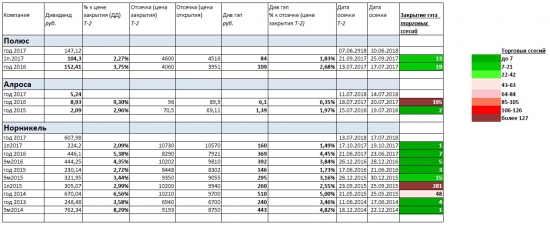

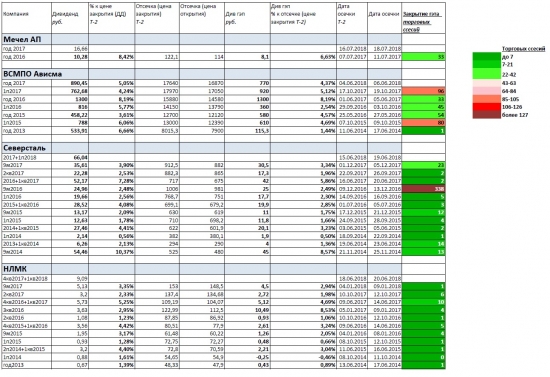

Закрытие див. гэпов

Добрый день. Хотелось на практике посмотреть сколько времени требуется той или иной бумаге для закрытия дивидендного гэпа. Так как подобной статьи в интернете я не нашел, решил провести собственное следование. Всего 5 часов работы и вот что у меня получилось:

Нефтянка

Сети

Генерация

Банк(и)

Горнодобыча

Металлургия

И так, какие можно сделать выводы:

1. Дивидендный гэп как правило меньше самого дивиденда (если говорить об открытии торгов)

2. Быстрее всего восстанавливаются компании из металлургического сектора, а так же малоликвидные МРСКашки

3. Следствие из п.2 быстрее всего восстанавливаются компании дающие квартальные дивиденды

4. Играя в дивидендные игры можно сильно обжечься если не смотреть на фундаментальные показатели компании и на внешнюю конъюнктуру (пример Сургутнефтегаза)

Благодарю за внимание, надеюсь статья была вам полезна!

Удачных торгов!

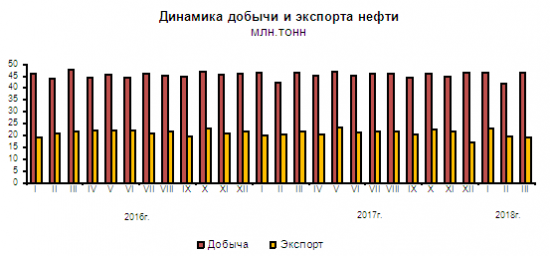

Росстат: О состоянии рынка нефти в I квартале 2018 года.

Росстат: О состоянии рынка нефти в I квартале 2018 года.

Удельный вес экспорта нефти в общем объеме российского экспорта в I квартале 2018г. составил 27,4%, в экспорте топливно-энергетических товаров – 42,5% (в I квартале 2017г., соответственно, 27,8% и 43,0%).

Подробнее: www.gks.ru/bgd/free/B04_03/IssWWW.exe/Stg/d03/106.htm 01.06.2018 11:24

01.06.2018 11:24

Средняя цена нефти марки Urals по итогам января – мая 2018 года составила $67,91 за баррель. В 2017 году средняя цена на Urals в январе – мае составила $51,29 за баррель.

Средняя цена на нефть марки Urals в мае 2018 года сложилась в размере $74,86 за баррель, что в 1,52 раза выше, чем в мае 2017 года ($49,14 за баррель).

www.minfin.ru/ru/press-center/?id_4=36136&area_id=4&page_id=2119&popup=Y# Четверг, 31 мая 2018 г.

Четверг, 31 мая 2018 г.

Время Событие Фактическое Прогноз Предыдущее

17:30 Запасы сырой нефти -3,620M -0,400M 5,778M

17:30 Импорт нефти -0,959M н/д 1,376M

17:30 Данные по запасам нефти в Кушинге -0,556M н/д -1,123M

17:30 Объем производства дистиллятного топлива 0,358M н/д -0,093M

17:30 Недельные запасы дистиллятов по данным EIA 0,643M н/д -0,951M

17:30 Объем производства бензина 0,381M н/д -0,410M

17:30 Данные по запасам мазута -0,808M н/д 0,451M

17:30 Запасы бензина -0,534M н/д 1,883M

17:30 Загруженность нефтепереработки в США 93,9% против 91,8% неделей ранее

17:30 Потребление нефти в США +0,527 млн барр/день до 17,155 млн барр/день

17:30 Добыча нефти в США на неделе 19-25 мая 10,769 млн барр в день против 10,725 млн барр на предыдущей неделе ОПЕК+ не будет повышать добычу нефти до 2019 г.

ОПЕК+ не будет повышать добычу нефти до 2019 г.

30.05.2018 23:55

Москва, 30 мая — «Вести.Экономика». Организация стран-экспортеров нефти и другие ведущие нефтедобывающие страны мира намерены придерживаться текущего соглашения по сокращению объемов добычи нефти до конца 2018 г.

Об этом со ссылкой на источник в одной из стран Персидского залива сообщило агентство Reuters. В комментариях агентству источник отметил, что соглашение ОПЕК+ по сокращению объемов добычи продолжит выполняться, но если на рынке «появится физическая нехватка предложения», его параметры могут быть пересмотрены. При этом, как отмечается, в ОПЕК выступают за постепенное повышение объемов добычи.

«Саудовская Аравия, ОПЕК и страны вне ОПЕК продолжат свое сотрудничество в этом году и в дальнейшем. Это не временное сотрудничество, а долгосрочная кооперация ради стабильности нефтяного рынка.

В случае если на рынке появится нехватка предложения, нефтедобывающие страны скоординируют свои действия и примут необходимые решения. Соглашение ОПЕК+ продолжит действовать. Однако объемы сокращения добычи могут быть изменены, в случае если появится физическая нехватка предложения.

Саудовская Аравия выступает за постепенный подход в повышении добычи для компенсации каких-либо незапланированных нарушений поставок. Решение о времени и объемах повышения добычи будут приняты, когда министры проведут встречу в июне. Повышение добычи будет определяться рыночными условиями, и все цифры, которые до сих пор назывались по поводу объемов или времени повышения добычи, являются не более чем спекуляцией».

До этого в СМИ распространялись прогнозы о том, что страны ОПЕК+ могут принять решение о повышении добычи нефти на заседании, которое состоится 22 июня в Вене.

www.vestifinance.ru/articles/102117 Валютный инсайд обсудили публично. Стороны обменялись официальными заявлениями

Валютный инсайд обсудили публично. Стороны обменялись официальными заявлениями

Инсайдерский скандал с участием бывшего сотрудника компании ЛУКОЙЛ и трейдера, действовавшего от имени и в интересах кипрского брокера Ronin Europe, получил продолжение. Обе компании выступили с заявлениями, в которых отрицали какое-либо отношение к этой истории. Впрочем, пояснения оказались излишними: все изложенные факты очевидны и ничего не добавляют к пониманию ситуации.

www.kommersant.ru/doc/3644555

ЛУКОЙЛ ответил на заявление ЦБ об инсайде при валютных операциях

ЛУКОЙЛ ответил на заявление ЦБ об инсайде при валютных операциях

"Лукойл" после заявления ЦБ об инсайде заявил, что не продавал валюту на бирже.

«В связи с информацией, опубликованной в пресс-релизе Центрального банка РФ (Банк России) от 29 мая 2018г., Пресс-служба ПАО «ЛУКОЙЛ» сообщает, что все операции по покупке и продаже валюты осуществляются ЛУКОЙЛом не на биржевом рынке, а исключительно на основании прямых соглашений с высокорейтинговыми (ведущими) российскими банками», – говорится в пресс-релизе нефтяного гиганта.

www.lukoil.ru/PressCenter/Pressreleases/Pressrelease?rid=221741

Дивидендная доходность Лукойла в этом году может вырасти до 5,6%

Дивидендная доходность Лукойла в этом году может вырасти до 5,6%

Стоит напомнить, что в марте, во время проведения Дня инвестора в Лондоне, представители «ЛУКОЙЛа» говорили о том, что 50% от дополнительного денежного потока компания планирует направить на обратный выкуп акций (вдобавок к выплате дивидендов), а оставшиеся 50% – реинвестировать.

Исходя из чувствительности свободного денежного потока «ЛУКОЙЛа», представленной в презентации стратегии компании, мы рассчитали, что, если компания утвердит такую политику в отношении свободного денежного потока начиная с 2п18, тогда уже в этом году на обратный выкуп акций может быть затрачено около 0,4 млрд долл. (+14% к уже объявленным 3 млрд долл.).

ВТБ Капитал

Погашение 100 млн казначейских акций (оставшиеся будут использованы в программе мотивации менеджмента), как мы полагаем, не окажет влияния на дивиденды компании за 2018 г., поскольку дивидендная политика «ЛУКОЙЛа» предполагает выплату большего из двух: дивиденды на акцию за прошлый год (215 руб./акцию в 2017 г.), скорректированные с учетом инфляции, или 25% от чистой прибыли по МСФО. Согласно нашему базовому сценарию (средняя цена Brent – 61,80 долл./барр., курс USDRUB – 59,10), даже в случае погашения 100 млн акций первое из двух превысит дивиденды, рассчитанные исходя из коэффициента дивидендных выплат в размере 25% от чистой прибыли по МСФО. Однако если такая конъюнктура рынка (Brent 75,4, рубль 62,9) сохранится до конца года, 25% от чистой прибыли по МСФО превысят объем дивидендных выплат за прошлый год с учетом инфляции (236 руб./акц. против 230 руб./акц.), в результате чего дивидендная доходность вырастет до 5,6% (против 5,5%) по нашим расчетам. Итоги телеконференции Лукойла умеренно позитивны для акций

Итоги телеконференции Лукойла умеренно позитивны для акций

Лукойл: итоги телеконференции по результатам за 1К18

Выкуп акций и погашение казначейство пакета. ЛУКОЙЛ намерен как можно скорее завершить погашение казначейских акций, отчет о ходе погашения должен быть представлен в течение следующих двух месяцев. Компания уточнила, что может запустить программу выкупа акций размером $3.0 млрд уже в 2П18, но никаких подробностей о графике реализации выкупа не было представлено.

Возможность быстро компенсировать сокращение добычи при отмене соглашения ОПЕК+. ЛУКОЙЛ отметил, что если обязательства по сокращению добычи нефти по соглашению ОПЕК+ будут сняты после встречи 22 июня, компания может быстро восстановить половину сокращенной добычи (примерно 15-17 тыс. барр. в сутки, по нашим оценкам). Для восстановления оставшейся части потребуется больше времени, поскольку необходимо дополнительное бурение.

Прогноз по добыче на 2018. Поскольку ограничения добычи по соглашению ОПЕК+ все еще сохраняются, ЛУКОЙЛ подтвердил свой прогноз на 2018: добыча углеводородов должна вырасти всего на 1-2% по сравнению с аналогичным периодом прошлого года (примерно до 2 300 тыс бнэ в сутки), в основном за счет более высокой добычи на узбекских активах.

Планы по капзатратам на 2018 остаются без изменений и по-прежнему соответствуют заявленным в стратегии 500 млрд руб. ($8.0 млрд).

Проекты развития. Среди подробной обновленной информации по проектам мы выделяем Западную Курну-2: компания подтвердила, что проект имеет все шансы достичь «полки» в 800 тыс барр. в сутки к 2025, учитывая, что добыча уже достигла 400 тыс барр. в сутки.

Умеренно ПОЗИТИВНО для акций, на наш взгляд, поскольку ЛУКОЙЛ подтвердил, что рассматривает возможность приступить к программе выкупа акций в размере $3.0 млрд во 2П18 и активно работает над проектом погашения казначейских акций — подтверждаем рекомендацию ПОКУПАТЬ.

АТОН ЦБ обнаружил инсайд при продаже валютной выручки «Лукойла»

ЦБ обнаружил инсайд при продаже валютной выручки «Лукойла»

ЦБ выявил факты использования инсайдерской информации при продаже валютной выручки «Лукойла» в декабре 2015 г. Регулятор обратил внимание на резкие ценовые колебания и резкое искажение рыночной конъюнктуры, которые происходили в небольшие интервалы времени, рассказал руководитель департамента противодействия недобросовестным практикам ЦБ Валерий Лях (цитата по ТАСС). Речь идет о сделках с валютными инструментами «доллар – рубль» с расчетами «сегодня» и «завтра», указал он.

www.vedomosti.ru/finance/articles/2018/05/29/771154-tsb-lukoila

www.kommersant.ru/doc/3643918

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Ходят слухи о том, что Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию (13.10.2023)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций