| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 821,2 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,0 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 17,0% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

Подъем котировок Лукойла - это реакция на стратегию компании

Подъем котировок Лукойла - это реакция на стратегию компании

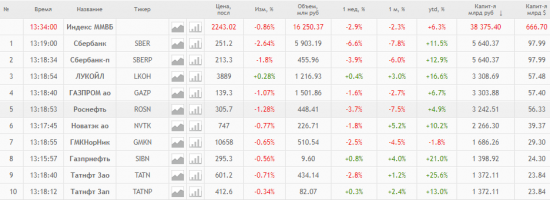

На торгах Московской биржи в среду «ЛУКОЙЛ» ненадолго обогнал по капитализации «Газпром», став тем самым второй по этому показателю компанией России.

Акции «ЛУКОЙЛа», крупнейшей частной нефтяной компании России, в среду обогнали по капитализации бумаги «Газпрома». Подъем котировок «ЛУКОЙЛа» – это реакция на стратегию компании, которая была обнародована на прошлой неделе. «ЛУКОЙЛ» обещал направлять на выплаты акционерам половину дополнительных доходов при стоимости нефти выше $50 за баррель. К тому же больше нет риска, что квазиказначейский пакет акций компании попадет на рынок.

Разуваев Александр

Как известно, 16,6% акций «ЛУКОЙЛа» принадлежит кипрской компании Lukoil Investments Ltd. «ЛУКОЙЛ» намерен погасить 12% акций, остальное направит на программу стимулирования менеджмента. Есть и ещё один «бычий» фактор: можно ожидать дополнительных покупок от фондов после пересмотра веса бумаг компании в индексе MSCI в мае текущего года. Долгосрочные глобальные инвесторы, особенно в период геополитической напряженности, достаточно холодно относятся к «красным фишкам» – акциям государственных компаний. В России только две крупные частные нефтяные компании – «ЛУКОЙЛ» и «Сургутнефтегаз», при этом рынок полагает, что рано или поздно «Сургутнефтегаз» будет поглощен «Роснефтью».

Ну и в заключение, сравним показатели «ЛУКОЙЛа» и «Роснефти», чтобы сделать правильный вывод. В 2017 году «Роснефть» добыла 225,5 млн тонн нефти, что в 2,5 раза больше, чем смог добыть «ЛУКОЙЛ». «Роснефть» дешева или «ЛУКОЙЛ» дорог?! Мы думаем, что «Роснефть» дешева. Мы рекомендуем постепенно продавать акции «ЛУКОЙЛа», перекладываясь в «Роснефть». «Газпром» более рискован из-за проблем украинского транзита и опасений появления американского СПГ в Европе.

ГК «Альпари» ЛУКОЙЛ - получит 25% в совместном проекте с Eni в Мексике

ЛУКОЙЛ - получит 25% в совместном проекте с Eni в Мексике

Доля ЛУКОЙЛа в проекте разработки нефтегазового месторождения в Мексике составит 25%, а итальянской Eni — 75%.ЛУКОЙЛ и Eni во вторник выиграли тендер на участок углеводородов номер 28 на нефтяной провинции Куэнкас-дель-Сурэсте, на шельфе Мексиканского залива, предложив участие государства на уровне 65%, коэффициент добавленных инвестиций — 1,5 и платеж в размере 59,8 миллиона долларов.

Всего ЛУКОЙЛ подавал заявки по четырем участкам (номера 28, 30, 31 и 33), однако по остальным компании победить не удалось.

ЛУКОЙЛ уже является партнером Eni по трем блокам углеводородов в Мексике. Кроме того, в июне 2017 года LUKOIL International Upstream Holding стал победителем тендера по нефтяному блоку в прибрежных водах Мексиканского залива этой нефтяной провинции. ЛУКОЙЛ предложил долю роялти в размере 75%.

Прайм Борьба за акции Лукойла еще впереди

Борьба за акции Лукойла еще впереди

На торгах Московской биржи в среду «ЛУКОЙЛ» ненадолго обогнал по капитализации «Газпром», став тем самым второй по этому показателю компанией России.

На Московской бирже акции «ЛУКОЙЛа» подросли на 0,54% до 3900 рублей, капитализация компании достигла 3,317 трлн руб. Капитализация «Газпрома» (-0,6%, бумаги упали до отметки 140 рублей) снизилась до 3,314 трлн рублей. Капитализация «Роснефти» (-1%) составила к 10.30 мск – 3,281 трлн руб.

Первое место по капитализации по-прежнему занимает «Сбербанк» (с учетом обоих типов акций) – около 5,711 трлн рублей.

Настроения на российском рынка пока не очень. В первую очередь это связано с колебаниями на мировых рынках. Конечно, не на руку нашим индексам и обострение политической ситуации. Под влияние геополитики попал и рубль. Российская валюта в настоящий момент сдает позиции, несмотря на то, что марка нефти Brent удерживается вблизи отметки $70.

«ЛУКОЙЛ» имеет все шансы обогнать «Газпром» по капитализации. Надо сказать, что «Газпром» слишком политизирован: акции компании сильно зависят от политических движений. Если отношения с Европы продолжат расходиться, то, конечно, это отразится на контрактах компании. Бизнес «ЛУКОЙЛа» изолирован от политики. Я думаю, что борьба за эту компанию еще впереди, это вообще «лакомый кусочек». В пользу «ЛУКОЙЛа» также говорят и финансовые отчёты. У «Газпрома» слишком сильно растут расходы, которые не покрывают прибыль, полученную с продаж. А точнее покрывают не так, как хотелось бы. Акции компании достаточно давно находятся в боковом движении и не на очень хороших позициях. На текущий момент ничего не говорит в пользу того, что бумаги смогут вернуться к своим старым ценам.

Корчевинин Александр

УК МДМ Лукойл стал дороже Газпрома

Лукойл стал дороже Газпрома

Капитализация Лукойла превысила капитализацию Газпрома и Роснефти. Что это, скидка за неэффективность? Прибыль у Газпрома выше, такие показатели как запасы нефти и газа у Роснефти и Газпрома самые высокие в мире, но не капа не растет.

Прозрачность и предсказуемость политики Лукойла делают свое дело!

«Лукойл» в консорциуме с Eni выиграл тендер на нефтяной участок в Мексике

«Лукойл» в консорциуме с Eni выиграл тендер на нефтяной участок в Мексике

«Лукойл» в составе консорциума с итальянской ENI выиграла тендер на участок углеводородов в мексиканской провинции Куэнкас дель Сурэсте. Как передает корреспондент РИА Новости с тендера, консорциум предложил участие государства на уровне 65%, коэффициент добавленных инвестиций — 1,5, платеж в размере 59,8 миллиона долларов. (Прайм)

«Лукойл» стоит дороже «Роснефти»

«Лукойл» стоит дороже «Роснефти»

«Роснефть», крупнейшая публичная нефтяная компания мира по запасам, выбыла из тройки российских лидеров по капитализации, уступив свое место «Лукойлу», следует из данных Московской биржи. С момента IPO «Роснефти» в 2006 г. она всегда была дороже «Лукойла». Рокировка произошла во вторник в 12.50 мск. По итогам торгов «Лукойл» подорожал на 2,05% к уровню закрытия в понедельник до 3,298 трлн руб., а «Роснефть» – на 0,52% до 3,281 трлн руб. Таким образом «Роснефть» опустилась на четвертое место в списке самых дорогих по капитализации российских компаний, «Лукойл» занял третье, а «Газпром» – второе с капитализацией 3,333 трлн руб. На первом месте Сбербанк со стоимостью более 5,786 трлн руб. (Ведомости) Подведены итоги эксперимента. Лукойл вошел в «Хороший портфель». Подробнее с экспериментом можно ознакомиться тут

Подведены итоги эксперимента. Лукойл вошел в «Хороший портфель». Подробнее с экспериментом можно ознакомиться тут

Большую часть новой программы выкупа Лукойл реализует уже в этом году

Большую часть новой программы выкупа Лукойл реализует уже в этом году

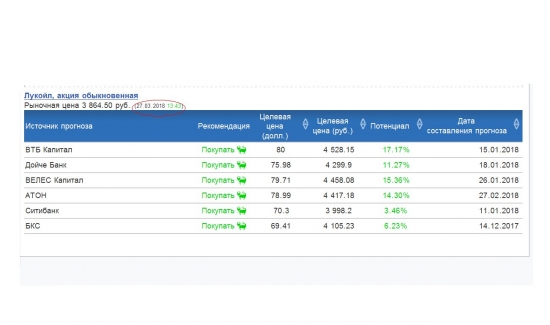

Аналитики ИК «Велес Капитал» повысили оценку стоимости акций Лукойла:

Мы повысили оценку стоимости акций «ЛУКОЙЛа», обновив прогнозы после презентации стратегии развития компании, а также на основе финансовой отчетности за 2017 года. Основные изменения нашей модели коснулись прогноза капитальных затрат, оценку которых дал менеджмент на презентации.

Согласно прогнозам менеджмента, капитальные затраты в ближайшие 10 лет составят 80 млрд долл. или 8 млрд долл. ежегодно, в том числе и в текущем году. Эта цифра ниже наших ожиданий — 9,7 млрд долл. в год. На наш взгляд, этот прогноз является наиболее позитивным моментом презентации, а сами цифры находятся существенно ниже исторических значений. Снижение CapEx обусловлено прохождением пиковой фазы инвестиций, когда «ЛУКОЙЛ» нес высокие затраты в рамках проекта Западная Курна-2 и программы модернизации НПЗ.

В результате мы ожидаем более высокого свободного денежного потока группы по сравнению с предыдущей версией оценки, поэтому повышаем целевую стоимость акции «ЛУКОЙЛа» на 7%, до 4 766 руб., и подтверждаем рекомендацию «Покупать».

«ЛУКОЙЛ» сообщил, что планирует распределять среди акционеров дополнительный доход, полученный при цене выше 50 долл. за баррель (эта цифра заложена в бюджете компании) через выкуп акций, которые будет погашать. В теории, с точки зрения влияния на доход акционера, выкуп акций отличается от дивидендов лишь налоговой составляющей при условии погашения выкупленных акций.

Мы используем это положение, чтобы показать, что получит акционер, если «ЛУКОЙЛ» будет распределять половину доходов свыше 50 долл. за баррель. Согласно нашим расчетам, при текущих котировках и курсе рубля к доллару доп. доход компании составляет 220 млрд руб., таким образом, распределению акционерам подлежит 110 млрд руб. Для сравнения в 2016 г. «ЛУКОЙЛ» направил на дивиденды 166 млрд руб., т.е. распределение 50% доп. дохода эквивалентно росту дохода акционера на 66% при прочих равных.

ИК «Велес Капитал»

Объем первой программы выкупа составляет 3 млрд долл. или 172 млрд руб. в течение 5 лет, однако исходя из наших расчетов и намерения менеджмента распределять 50% доп. дохода, уже в 2018 г. компания реализует большую часть этой программы. Лукойл: День инвестора: елей на душу

Лукойл: День инвестора: елей на душу

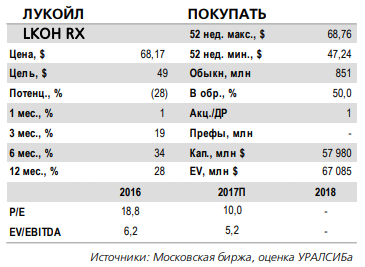

Лукойл представил Стратегию 2027

В прошлую пятницу ЛУКОЙЛ провел свой День инвестора в Лондоне. На мероприятии присутствовал менеджмент компании во главе с основным акционером и президентом компании Вагитом Алекперовым. Компания подробно и в деталях представила свою Стратегию 2027, рассказав о различных аспектах, которые мы обсудим ниже. Подводя итог, скажем, что презентация оставила очень хорошее впечатление, фактически предоставив всю информацию, которую инвесторам традиционно нравится слышать. Мы подтверждаем рекомендацию ПОКУПАТЬ для ЛУКОЙЛа и целевую цену $78 за GDR.

Все, что вы хотели услышать, или мудрый консерватизм...

Поскольку цена на нефть очень волатильна, и эта волатильность скорее всего сохранится в долгосрочной перспективе, ЛУКОЙЛ в своей инвестиционной политике в 2018-27 будет придерживаться прогноза в $50/барр. Это поможет компании поддерживать достаточный FCF для обеспечения прогрессивной дивидендной политики в перспективе. Кроме того, компания сосредоточится на рентабельности, а не на физическом росте добычи, сделав упор на высокорентабельную добычу – в результате этого рост среднегодовой добычи углеводородов на 1% будет транслироваться в CAGR EBITDA на баррель 5% к 2020 году, а затем 2-3%. ЛУКОЙЛ не планирует масштабных инвестиций в переработку, будет поддерживать капзатраты на уровне поддержки, а также займется оптимизацией затрат и дальнейшим усилением каналов сбыта. Для достижения этих целей компании понадобятся годовые капзатраты на уровне около $8 млрд, что предполагает ориентацию в первую очередь на Россию (80% капвложений) и сохранение чрезвычайно избирательной и консервативной позиции в отношении международных проектов.

… дивиденды при любой ситуации на рынке, и...

Компания будет поддерживать достаточный FCF для роста дивидендов, при этом темпы роста будут не ниже рублевой инфляции. Между тем менеджмент подчеркнул, что исторически компания в значительной степени обгоняет уровень инфляции и ожидает, что дивиденды за 2017 продемонстрируют темпы роста выше инфляции в годовом сопоставлении. Это позволяет компании сохранять уверенность в выплате дивидендов «при любой ситуации на рынке».

… разделение выигрыша от высоких цен на нефть с акционерами

В случаях, когда фактическая цена на нефть будет превышать консервативный прогноз $50/барр., компания будет распределять половину дополнительных денежных потоков между инвесторами. Это будет осуществляться путем выкупа акций с рынка: компания считает это более эффективным способом, чем выплата специальных дивидендов. Еще 50% будет реинвестироваться в новые проекты компании. Эта принципиально новая идея в стратегии ЛУКОЙЛа подразумевает дополнительный потенциал роста дивидендов компании при базовом сценарии (до $50/барр.), поскольку выкупленные акции будут погашаться, таким образом, увеличивая дивиденды на акцию в перспективе.

История консервативной стабильностиПредставленная стратегия до 2027 фактически позволяет отнести ЛУКОЙЛ к консервативным и стабильным компаниям с хорошо предсказуемым бизнесом, сохраняющей надежность в плохие времена, с низкой долговой нагрузкой и с очень низкой долей рискованных и капиталоемких проектов. Мы считаем, что компания сказала все, что инвесторы обычно хотят слышать от крупных российских нефтяных компаний:

АТОН

1) отсутствие одержимости ростом объемов любой ценой и в любые сроки;

2) фокус на рентабельность;

3) консервативная и избирательная политика капзатрат.

4). самая низкая доля переработки в России;

5) де-факто гарантия растущих дивидендов с дополнительным потенциалом роста благодаря выкупам;

6). лучшие практики корпоративного управления и совпадение интересов менеджмента с интересами миноритарных акционеров. Учитывая все это, мы сохраняем оптимистичную позицию по ЛУКОЙЛу, нашу рекомендацию ПОКУПАТЬ и целевую цену $78 за GDR.

Лукойл - выкуп акций – дополнительный канал распределения прибыли

Лукойл - выкуп акций – дополнительный канал распределения прибыли

Компания планирует консервативный органический рост добычи при умеренных капзатратах

Приоритет – добывающие проекты с налоговыми льготами в РФ. В пятницу ЛУКОЙЛ провел День инвестора, на котором представил среднесрочные планы и долгосрочную стратегию компании. Приоритетом инвестиционной программы остается сектор разведки и добычи, а в его рамках – месторождения в РФ, пользующиеся льготным режимом налогообложения. ЛУКОЙЛ планирует средний рост добычи углеводородов на 1% в год в течение 10 лет без учета доли компании в реализации иракских проектов. При этом капиталовложения компании составят в среднем 8 млрд долл. в год в течение десяти лет, из которых на сектор разведки и добычи придется около 85%.

Органический рост добычи с минимальными рисками потерь на разведке. ЛУКОЙЛ планирует обеспечить рост добычи углеводородов главным образом за счет органического роста, используя существующую базу запасов. Компенсация естественного снижения добычи планируется за счет месторождений каспийского и балтийского шельфа, проектов в Тимано-Печоре и уральском регионе, месторождений с трудноизвлекаемыми запасами и вязкой нефтью, а также небольших месторождений в Западной Сибири. На долю проектов с высоким геологическим риском придется не более 20% бюджета геологоразведочных работ. Мощности первичной переработки не планируется наращивать, но выход светлых нефтепродуктов должен быть повышен на российских НПЗ компании с 69% в 2017 г. до 71% в 2020 г. и 76% с 2026 г.

Выкуп акций – дополнительный канал распределения прибыли. ЛУКОЙЛ исходит в среднесрочном и долгосрочном планировании из цены нефти Brent 50 долл./барр. Компания планирует направлять половину свободного денежного потока, полученного за счет более высокой, чем прогнозная, фактической цены нефти, на выплаты акционерам в виде обратного выкупа акций, который менеджмент считает наиболее эффективным инструментом повышения акционерной стоимости. Совет директоров планирует в ближайшее время утвердить первую программу обратного выкупа на 3 млрд долл. на пять лет. Распределение дополнительного СДП произойдет в дополнение к погашению квазиказначейских акций (около 17% акционерного капитала) и к действующей дивидендной политике. Мы рекомендуем ПОКУПАТЬ акции компании.

Уралсиб Лукойл планирует наращивать дивиденды на уровень не менее инфляции

Лукойл планирует наращивать дивиденды на уровень не менее инфляции

ЛУКОЙЛ с высокой вероятностью начнет buyback в 2018 г.

ЛУКОЙЛ планирует с высокой вероятностью в текущем году начать программу buyback, сообщил первый вице-президент НК Александр Матыцын на Дне инвестора в Лондоне. По его словам, приобретение акций будет осуществляться на дочернее общество в силу специфики российского законодательства. В дальнейшем эти акции будут погашаться. ЛУКОЙЛ планирует направить на buyback $2-3 млрд в течение пяти лет.

Исходя из текущей капитализации ЛУКОЙЛа, на buyback будет направлено 3,5-5,2% от нее. С учетом того, что выкуп акций будет осуществляться без привязки к конкретным датам, в периоды снижения котировок компания вполне может их поддержать. ЛУКОЙЛ озвучил свои планы по дивидендам и планирует наращивать их на уровень не менее инфляции. За 2017 года рынок ждет суммарных выплат от ЛУКОЙЛа в 210 руб./акцию (+7,7% к 2016 году), дивидендная доходность оценивается в 5,4%.

Промсвязьбанк ЛУКОЙЛ обещал акционерам дополнительные выплаты при цене нефти выше $50

ЛУКОЙЛ обещал акционерам дополнительные выплаты при цене нефти выше $50

ЛУКОЙЛ представил долгосрочную стратегию развития до 2027. «Мы планируем в равных частях направить [средства] на дополнительное распределение акционерам в виде обратного выкупа акций и реинвестирования», — отметил Матыцин. По его словам, дивиденды будут расти минимум на уровне инфляции, но по итогам 2017 года менеджмент будет рекомендовать заплатить даже больше. По итогам 2016 года ЛУКОЙЛ направил на дивиденды 166 млрд руб., а за девять месяцев 2017 года — 72,3 млрд руб. (РБК) ЛУКОЙЛ хочет вернуться к покупке активов. Годовые инвестиции компании составят $8 млрд

ЛУКОЙЛ хочет вернуться к покупке активов. Годовые инвестиции компании составят $8 млрд

ЛУКОЙЛ снова хочет вернуться к покупкам добычных активов в РФ и за рубежом, а также направлять 80% инвестиций в российские проекты. При целевом ориентире цены на нефть в $50 за баррель в течение десяти лет ЛУКОЙЛ будет каждый год направлять на инвестиции $8 млрд, рассчитывая увеличивать дивиденды на уровень инфляции. В целом стремительного роста производства нефти компания не ожидает, рассчитывая прибавлять в добыче углеводородов по 1% в год в основном за счет газовых проектов. (Коммерсант)

Вагит Алекперов думает о своем преемнике. Им не станет близкий родственник

Вагит Алекперов думает о своем преемнике. Им не станет близкий родственник

Глава и основной акционер ЛУКОЙЛа Вагит Алекперов заявил, что думает о своем преемника на посту руководителя компании. Господин Алекперов подчеркнул, что им не станет его близкий родственник. Он также сообщил, что позаботился о том, чтобы его наследники не раздробили его пакет в ЛУКОЙЛе, и этот пакет передан в траст. ( Коммерсант) (Ведомости) ЛУКОЙЛ нацелен на Россию и на добычу. Компания одобрила консервативную стратегию на десятилетку

ЛУКОЙЛ нацелен на Россию и на добычу. Компания одобрила консервативную стратегию на десятилетку

ЛУКОЙЛ намеревается сконцентрироваться на инвестициях в добычные проекты в России в ближайшую десятилетку, отведя зарубежным проектам место на периферии и ограничив инвестпрограмму $8 млрд в год. Пока же ЛУКОЙЛ будет возвращать деньги акционерам, пообещав им наращивать дивиденды темпом не ниже инфляции, а также выкупить собственные акции на $3 млрд в ближайшие пять лет и частично погасить казначейский пакет. (Коммерсант) Обзор результатов "ПАО Лукойл"

Обзор результатов "ПАО Лукойл"

Лукойл отчитался за 2017 год. Сводим данные в табличку по полугодиям, смотрим что получилось:

Акционерный капитал вырос, чистый долг снизился — отлично

Выручка +14% г/г, во втором полугодии темпы роста выше — хорошо

Операционная прибыль +21% г/г — рост как за счёт выручки, так и за счет повышения эффективности (маржа +0,5 п.п.), второе полугодие намного лучше первого — тут тоже все отлично

EBITDA +14% г/г — аналогично выручке — хорошо

Чистая прибыль выросла в 2 раза — отлично

Свободный денежный поток -3% г/г — плохо. При том, что кап.затры выросли не так уж значительно г/г, всего на 3%.

В целом по отчетности — всё очень неплохо, но если заглянем откуда такой рост чистой прибыли, то видим:

Положительно сальдо прочих расходов и значительное снижение убытка по курсовым разницам. Вроде ничего плохого, но становится понятно, что чистая прибыль тут может скакать в 2 раза год от года и как показатель эффективности, для Лукойла, её использовать нецелесообразно.

Соответсвенно P/E не смотрим

Считаем мультипликаторы:

Для сравнения с прошлым годом использовал цену акций на 1 апреля 2017

EV/EBITDA = 5,0 против 4,6 в прошлом году — компания стала дороже

P/BV = 0,9 против 0,7 в прошлом году — оценка капитала тоже подтянулась

Выходит, что за год стоимость компании выросла на 37%, а зарабатывать она стала больше всего на 15-20%.

Заглянем в производство:

Добыча не растёт — обвиним во всём ОПЕК.

Большой плюс — это дивиденды, Лукойл платит исправно, если допустить, что дивиденды за 2017 год составят порядка 225 рублей, то получим див.доходность 5,8% от текущих котировок.

Попробуем подсчитать, сколько бы мы заработали купив акцию в 2010:

Дивиденды за 7 лет, после вычета НДФЛ

Дивиденды за 7 лет, после вычета НДФЛС учетом прогнозных дивидендов на 2017 получаем 188% за 7 лет или в среднем 9,5% годовых. Неплохо

В день инвесторов менеджмент сделал кучу обещаний — выполнят или нет, мы не знаем, поэтому в расчёт не берем.

Глядя только на факты:

— Компания продолжает расти и стабильно радует акционеров дивидендами

— Не стоит впадать в эйфорию от роста чистой прибыли

— В целом, я бы сказал, что бумага оценена «по рынку», если покупать, то ради дивидендов

— Из плюсов стоит отметить, что это компания частная, крупнейшая частная компания в РФ. Чем частное лучше государственного — думаю очевидно

— Из минусов — хорошие результаты 17 года показаны при довольно высоких ценах на нефть, при падении барреля и нестабильности рубля результаты будут хуже

https://vk.com/@b.stockholder-obzor-pao-lukoil Итоги вчерашнего дня инвестора Лукойла и мнение Goldman Sachs о компании по его итогам:

Итоги вчерашнего дня инвестора Лукойла и мнение Goldman Sachs о компании по его итогам:

t.me/intrinsic_value/59 Главный риск в Лучке для меня — это Сеча, который, когда всё угомонится с Системой, возьмётся за Лук…

Главный риск в Лучке для меня — это Сеча, который, когда всё угомонится с Системой, возьмётся за Лук…

Менеджмент «Лукойла» за 2017 г. планирует рекомендовать рост дивидендов выше инфляции

Менеджмент «Лукойла» за 2017 г. планирует рекомендовать рост дивидендов выше инфляции

www.finanz.ru/novosti/aktsii/menedzhment-lukoyla-za-2017-g-planiruet-rekomendovat-rost-dividendov-vyshe-inflyacii-1019160782 Целевая цена бумаг Лукойла составляет 4458 рублей

Целевая цена бумаг Лукойла составляет 4458 рублей

23 марта «ЛУКОЙЛ» провел «День инвестора» в Лондоне, на котором озвучил основные направления развития компании на среднесрочную и долгосрочную перспективу.

На наш взгляд, практически вся представленная информация не содержала сюрпризов и в той или иной форме была известна рынку и, как следствие, заложена в котировках акций компании. Ниже мы рассмотрим параметры стратегии.

— Инвестиции «ЛУКОЙЛа» в ближайшие 10 лет составят 80 млрд долл.

На наш взгляд, это самая позитивная информация из представленного. «ЛУКОЙЛ» ожидает капитальные затраты в среднем 8 млрд долл. в год, что существенно ниже среднего исторического значения и нашего прогноза – 9,7 млрд долл. в год. Прогноз низких капитальных затрат объясняется прохождением пикового периода, когда «ЛУКОЙЛ» нес серьезные расходы, инвестируя в Западную Курну-2 и модернизацию НПЗ. Информация стала для нас приятным сюрпризом и поводом для пересмотра оценки компании.

— «ЛУКОЙЛ» планирует направлять половину доходов при цене выше 50 долл. за баррель на дивиденды и выкуп акций.

Наряду с прогнозом капитальных затрат, мы считаем эту информацию одной из наиболее важных в представленной стратегии. Согласно нашим расчетам, дополнительные доходы «ЛУКОЙЛа» при текущей цене на нефть (69 долл. за баррель) и курсе рубля к доллару (57 руб. / долл.) составляют 220 млрд руб., из которых половину, а именно — 110 млрд руб., компания планирует распределять среди акционеров. Мы считаем, это солидной цифрой: для сравнения, на дивиденды в 2016 г. «ЛУКОЙЛ» направил 166 млрд руб.

— «ЛУКОЙЛ» планирует увеличивать дивиденды при любой рыночной конъюнктуре.

Мы считаем, что это повторение ранее известной дивидендной политики: компания гарантировала рост дивидендов минимум на величину инфляции в РФ.

— Среднегодовой темп роста добычи углеводородов до 2027 г. составит 1%.

Цифра выглядит реалистичной ввиду того, что новые высокомаржинальные проекты будут компенсировать падение добычи на основных активах в Западной Сибири. Доля этих проектов выросла с 13% в 2015 г. до текущих 21%.

— «ЛУКОЙЛ» заинтересован в приобретении добывающих активов, но не рассматривает покупку перерабатывающих мощностей.

— Компания ожидает, что свободный денежный поток будет положительным при любой конъюнктуре.

Наши расчеты также показывают, что FCFF «ЛУКОЙЛа» будет находиться «в плюсе» в первую очередь из-за прохождения периода пиковых инвестиций.

— При формировании стратегии «ЛУКОЙЛ» исходил из цены на нефть в 50 долл. за баррель.

На наш взгляд, 50 долл. за баррель – это консервативный сценарий, и в ближайшее время не появится предпосылок для снижения нефти до такого уровня: соглашение ОПЕК+, сильный спрос на нефть в мире, кризис в Венесуэле и рост геополитических рисков из-за противостояния Ирана и США оказывают мощную поддержку нефтяным котировкам.

— «ЛУКОЙЛ» планирует увеличивать EBITDA в сегменте Upstream на 5% ежегодно до 2020 г.

Мы считаем это реалистичным сценарием ввиду роста доли высокомаржинальных активов, налоговых льгот для новых месторождений и мер по снижению себестоимости добычи.

— «ЛУКОЙЛ» не планирует увеличивать нефтеперерабатывающие мощности. Ожидает роста свободного денежного потока в этом сегменте в 2 раза к 2027 г.

Мы считаем, что у «ЛУКОЙЛа» невысокий потенциал развития нефтепереработки по сравнению, например, с «Роснефтью» или «Сургутнефтегазом». Компания недавно завершила большую часть программы модернизации НПЗ, доля мазута в общем выпуске в 2017 г. составила 13%, поэтому, на первый взгляд, планы выглядят оптимистичными.

— Л. Федун: соглашение ОПЕК+ следует продлить на 2019 г.

Мы считаем, это наиболее реалистичным сценарием в условиях стремительного роста добычи нефти в США, которые ускорили темп роста в текущем году на фоне высоких цен на нефть.

— «ЛУКОЙЛ» планирует увеличить добычу в текущем году на 1-2% без учета Западной Курны-2.

Мы считаем этот прогноз оптимистичным вариантом ввиду соглашения ОПЕК+, из-за которого российские нефтегазовые компании в этом году в лучшем случае покажут небольшой рост добычи.

— Ориентиром долговой нагрузки является нахождение соотношения «Чистый долг / EBITDA» до 2028 г. в пределах 0,5-1.

«ЛУКОЙЛ» всегда был компанией с высокой финансовой устойчивостью, поэтому сообщение подтверждает стратегию не наращивать заемный капитал.

Резюмируя, мы считаем, что по большей части «ЛУКОЙЛ» представил уже известную информацию, однако данные по капитальным вложениям и намерении компании распределять среди акционеров дополнительные доходы должны способствовать росту котировок компании. Наш текущий прогноз целевой цены акции «ЛУКОЙЛа» составляет 4 458 руб. за акцию, что соответствует потенциалу роста на уровне 14%, исходя из текущих котировок. Мы ставим наш таргет на пересмотр с целью повышения, в котором будет отражен более низкий размер капитальных затрат.

Сидоров Александр

ИК «Велес Капитал» Лукойл должен быть у ОПЕК на хорошем счету

Лукойл должен быть у ОПЕК на хорошем счету

Как и ожидалось, совет директоров ЦБ РФ на заседании 23 марта снизил ключевую ставку на 0,25 б.п. до 7,25%.

На фоне встречной монетарной политики ФРС и Банка России, привлекательность рублёвых инструментов продолжает понемногу снижаться. Тем не менее, дифференциал по ставкам с развитыми рынками – еврозоной, США, Британией и Японией – остаётся по-прежнему значительным, а риски в российских государственных долговых бумагах продолжают снижаться на фоне повышения отечественных суверенных рейтингов. В то же время, путём снижения стоимости денег Банк России пытается решать, в первую очередь, социальную задачу удешевления кредитов в условиях исторически низкой инфляции.

Рынки снижаются на опасениях глобальной торговой войны. Негатив на площадках, к моему опасению, может вылиться в ультра-негатив в виде полноценной коррекции американского индекса NASDAQ (а за ним — и всех остальных) по причине вероятного продолжения обвала котировок акций Facebook. «Безопасной гаванью» индекс МосБиржи при таком сценарии, как показывает история, быть не сможет.

«ЛУКОЙЛ» сегодня обогнал «Газпром» по капитализации, подорожав до 3,293 трлн руб. Компания планирует половину доходов, полученных при цене нефти выше $50 за баррель, распределять акционерам. В среду «ЛУКОЙЛ» опубликовал отчетность, которая лично меня очень порадовала. Начнём с того, что чистый долг «ЛУКОЙЛа» сократился в 2017 году почти на 35% — до 285,97 млрд рублей, а отношение чистого долга к EBITDA при этом снизилось с 0,62 до 0,34. При этом, в отличие от своих российских конкурентов – прежде всего, «Роснефти», – «ЛУКОЙЛ» продемонстрировал рост эффективности удельной добычи, не повышая сам объём добычи, как того требовали договорённости между ОПЕК и Россией. Теперь «ЛУКОЙЛ» должен быть у ОПЕК на хорошем счету. По методу сравнительного анализа у акций «ЛУКОЙЛа» по факту данной публикации переместился вверх таргет — теперь он составляет порядка 4020 рублей за акцию. Более высокого роста мы не ожидаем, поскольку акции уже весьма долгое время до публикации годового отчёта укреплялись опережающими по сравнению с компаниями-аналогами темпами.

Рожанковский Владимир

Из торговых идей, я бы рекомендовал «шортить» «Фейсбук» и держать длинные позиции в «префах» «Башнефти».

УК «Горизонт»

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций