| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 853,7 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,1 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 16,9% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

ЛУКОЙЛ недосчитался запасов. Компания компенсировала только 64% добычи

ЛУКОЙЛ недосчитался запасов. Компания компенсировала только 64% добычи

Выросшие в 2017 году цены на нефть негативно сказались на приросте запасов ЛУКОЙЛа: 500 млн баррелей нефтяного эквивалента при добыче 800 млн баррелей. Так, компания недосчиталась более 150 млн баррелей нефтяного эквивалента на иракской Западной Курне-2, где получает сырье в качестве оплаты по сервисному контракту. В перспективе ЛУКОЙЛ обещает ежегодно компенсировать около 70–75% своей добычи, но без новых месторождений компании это будет сделать трудно. (Коммерсант) Динамика акций Лукойла до конца года может быть лучше отраслевого индекса и индекса МосБиржи

Динамика акций Лукойла до конца года может быть лучше отраслевого индекса и индекса МосБиржи

Геннадий Федотов, член правления «ЛУКОЙЛа», приобрел на Московской бирже 13 февраля 27 463 обыкновенных акций «ЛУКОЙЛа» на сумму 102 436 440,74 руб.

Менеджмент «ЛУКОЙЛа» в феврале активизировал покупки акций собственной компании. Одной из последних стала новость, что член правления Г. Федотов приобрел на Московской бирже 15 февраля 27 463 обыкновенных акций «ЛУКОЙЛа» на сумму 102,4 млн. руб. Исходя из сообщений компании, всего с 29 января члены органов управления скупили более 243 тыс. акций на сумму более 902 млн. руб.

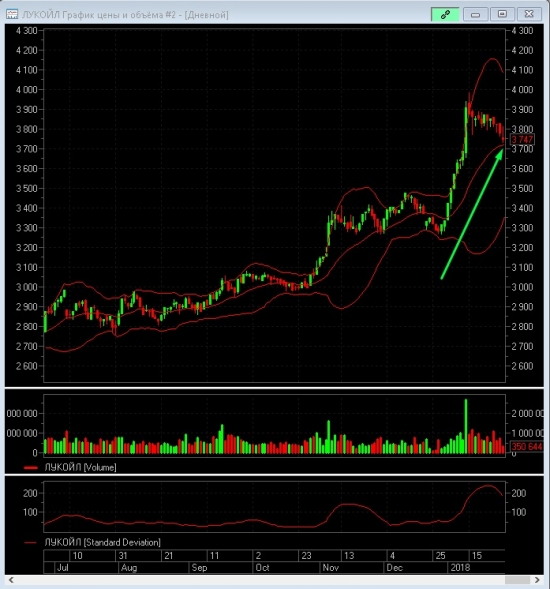

Доля покупок менеджмента в первой половине февраля составила примерно 2,4% биржевого оборота и не влияла на рынок. В процентном отношении данные покупки также не велики и составили всего 0,03% уставного капитала. Тем не менее, рыночные цены акций компании в 2018г. обновили исторический максимум в рублевом выражении и в первой половине февраля продолжали оставаться в районе исторических максимумов. Текущая цена составляет около 3760 руб. против максимума 15 января 2018г. 3985 руб. за акцию. Сам факт наращивания покупок на высоком рынке свидетельствует о том, что в компании видят фундаментальную недооцененность акций и потенциал роста их стоимости.

Достижению исторических максимумов котировок акций в январе способствовали ряд корпоративных новостей. В январе менеджмент объявил о погашении до 10% казначейских акций из казначейского пакета в чуть более 16% акций. Еще до 40 млн. акций из казначейского пакета или 5,5% УК предполагалось депонировать на мотивацию менеджмента. По оценке «Ведомости», доля владения менеджмента после погашения казначейских акций может составить 46%.

Кроме того, поддержку акциям компании оказала информация о программе обратного выкупа buy back, размер которой может достичь 2-3 млрд. долл. в течение 5 лет. Текущие цены акций в рублях находятся в районе исторических максимумов. Если оценивать текущие котировки акций в долларах, то цены находятся на уровне максимумов 2013г. (66-67 долл. за акцию) и примерно на 10% ниже максимумов 2011г. (73,96 долл. за акцию).

Динамика цен акций «ЛУКОЙЛа» опережает динамику отраслевого индекса. Так, с начала года котировки акций в рублях выросли на 13%, а за последние 12 месяцев – на 16%. При этом отраслевой индекс Нефти и газа МосБиржи с начала года вырос на 9,8%, а за последние 12 месяцев – всего на 5,1%. Несмотря на сравнительно высокую корреляцию цен акций «ЛУКОЙЛа» в долларах с ценами на нефть смеси Brent, динамика котировок акций «ЛУКОЙЛа» до конца года может оставаться лучше отраслевого индекса и индекса МосБиржи.

Беденков Дмитрий

ИК «РУСС-ИНВЕСТ» ЛУКОЙЛ - запасы по стандартам SEC составили 16 млрд барр. н. э., 75% - нефть

ЛУКОЙЛ - запасы по стандартам SEC составили 16 млрд барр. н. э., 75% - нефть

Запасы «Лукойла» по стандартам SEC по итогам 2017 года составили 16 млрд баррелей нефтяного эквивалента, 75% из которых — нефть, прирост запасов составил 501 млн баррелей нефтяного эквивалента (н. э.)

В связи с разработкой газовых проектов в Узбекистане и Большехетской впадине доля разбуренных запасов газа выросла с 36% до 47%.

Рост более чем на 30% среднегодовой цены на нефть в 2017 году привел к сокращению запасов Компании по зарубежным проектам, реализуемым на основе СРП и сервисных контрактов. В частности, запасы Компании по проекту Западная-Курна-2 снизились на 153 млн барр. н.э.

Завершен также подсчет условных ресурсов по категории 3C по классификации PRMS (Система управления углеводородными ресурсами). Объем условных ресурсов на 31 декабря 2017 года составил 13,7 млрд барр. н.э.

пресс-релиз ЛУКОЙЛ - начнет погашение казначейских акций во второй половине 2018 года

ЛУКОЙЛ - начнет погашение казначейских акций во второй половине 2018 года

ЛУКОЙЛ планирует завершить все необходимые процедуры для погашения казначейских акций во второй половине текущего года.

Вагит Алекперов:«Решение принято о погашении, оно меняться не будет. В середине года, до конца года начнем погашение. Скорее, вторая половина года, когда процедуры все пройдем»

Отмечается, что компания приняла решение о погашении, так как сформировала достаточные финансовые резервы, которые позволяют без проблем пройти ближайшие годы. При этом ЛУКОЙЛ не видит необходимости в размещении данного пакета.

buy back:

Обратный выкуп акций начнется в любой момент при появлении свободных средств.«У нас срок до пяти лет, в любое время, как будут свободные деньги»

Изменения в устав компании по поводу сокращения казначейских акций будут внесены на годовом собрании акционеров.

Финанз ЛУКОЙЛ - определит дальнейшую судьбу Litasco в третьем квартале 2018 года

ЛУКОЙЛ - определит дальнейшую судьбу Litasco в третьем квартале 2018 года

ЛУКОЙЛ в третьем квартале 2018 года примет решение о дальнейшей судьбе своей трейдинговой «дочки» Litasco.

Глава компании Вагит Алекперов:«Нам совет директоров поручил еще раз доложить о дальнейших действиях. Поэтому менеджмент работает над анализом рынка, и какие будут выводы, скорее всего, будет доложено в третьем квартале»

В начале января совет директоров ЛУКОЙЛ одобрил продажу до 20% акций Litasco ее менеджменту.

Прайм ЛУКОЙЛ - вице-президент компании Федотов купил 27,5 тыс акций компании на 102,4 млн руб

ЛУКОЙЛ - вице-президент компании Федотов купил 27,5 тыс акций компании на 102,4 млн руб

Вице-президент ЛУКОЙЛ по экономике и планированию Геннадий Федотов купил 27,5 тысячи обыкновенных акций компании на 102,4 миллиона рублей.

Сделка была проведена 13 февраля на Московской бирже.

2.4. Размер доли соответствующего лица в уставном капитале эмитента до изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежавших данному лицу обыкновенных акций такого акционерного общества до изменения: 0,008% (0,008%)

2.5. Размер доли соответствующего лица в уставном капитале эмитента после изменения, а в случае, если эмитентом или указанной организацией является акционерное общество, — также размер доли принадлежащих данному лицу обыкновенных акций такого акционерного общества после изменения: 0,011% (0,011%)

Прайм ЛУКОЙЛ - дивиденды за 2017 г будут выше выплат 2016 г на уровень инфляции

ЛУКОЙЛ - дивиденды за 2017 г будут выше выплат 2016 г на уровень инфляции

Дивиденды ЛУКОЙЛ за 2017 год будут выше выплат 2016 года на уровень инфляции.

Глава компании Вагит Алекперов в кулуарах Российского инвестиционного форума:«Дивидендную политику мы менять не будем, индексация на рост инфляции. У нас это утверждено, мы это будем соблюдать. В этом году дивиденды будут выше, чем в прошлом году с поправкой на инфляцию»

Ранее сообщалось, что ЛУКОЙЛ в ближайшие 10 лет будет наращивать дивиденды минимум на уровень инфляции.

Прайм В этом году показатели Лукойла будут находиться под давлением соглашения ОПЕК+

В этом году показатели Лукойла будут находиться под давлением соглашения ОПЕК+

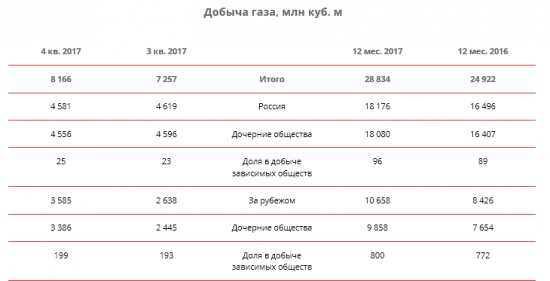

В четвертом квартале 2017 года среднесуточная добыча углеводородов Группой «ЛУКОЙЛ» без учета проекта Западная Курна-2 составила 2 284 тыс. барр. н. э./сут, увеличившись на 2,9% по сравнению с третьим кварталом 2017 года. Рост добычи связан с развитием газовых проектов, сообщила компания.

Среднесуточная добыча углеводородов за 2017 год выросла на 2,4% по сравнению с 2016 годом, до 2 234 тыс. барр. н. э./сут.

Мы считаем новость нейтральной для компании, так как данные несильно отличаются от показателей за 9 месяцев 2017 г. по динамике, а указанные негативные факторы давно известны.

Сидоров Александр

Мы ожидаем, что в текущем году операционные показатели будут по-прежнему находиться под давлением соглашения по ограничению добычи нефти ОПЕК+, однако степень снижения добычи группы будет ниже ввиду того, что фактор компенсационной нефти по Западной Курне-2, практически себя отыграл.

Поддержку показателям окажет рост добычи на новых проектах компании, которые будут компенсировать снижение добычи на основных активах в Западной Сибири. В результате мы ожидаем, что добыча жидких углеводородов «ЛУКОЙЛа» в 2018 г. снизится на 1% против 5% по итогам 2017 г.

ИК «Велес Капитал» ЛУКОЙЛ - в 2017г снизил добычу нефти на 5%, до 87,4 млн тонн

ЛУКОЙЛ - в 2017г снизил добычу нефти на 5%, до 87,4 млн тонн

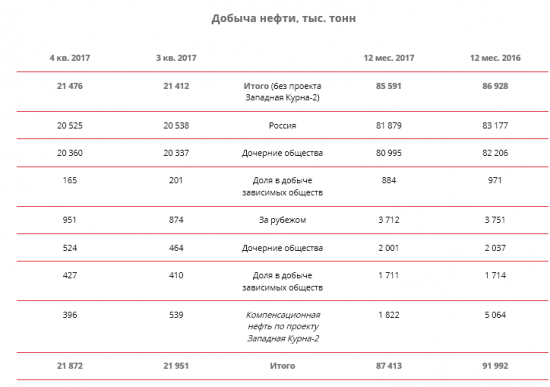

За 2017 год добыча нефти без учета проекта Западная Курна-2 составила 85,6 млн тонн, в том числе в четвертом квартале 2017 года было добыто 21,5 млн тонн нефти. С января 2017 года объем и динамика добычи нефти Группой «ЛУКОЙЛ» в основном определяются внешними ограничениями объемов добычи российских компаний.

Добыча газа Группой «ЛУКОЙЛ» в четвертом квартале 2017 года выросла по сравнению с третьим кварталом 2017 года на 12,5%, до 8,2 млрд куб. м. В результате, добыча газа за 2017 год составила 28,8 млрд куб. м, что на 15,7% выше показателя 2016 года.

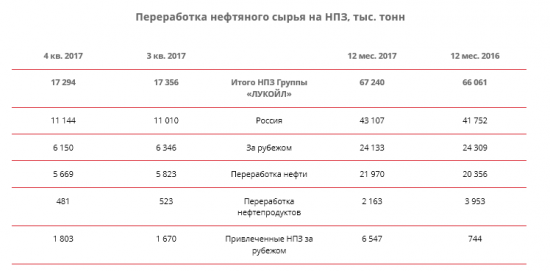

Объем переработки нефтяного сырья на НПЗ Группы «ЛУКОЙЛ» в четвертом квартале 2017 года остался практически на уровне предыдущего квартала и составил 17,3 млн тонн. В 2017 году было переработано 67,2 млн тонн сырья, что на 1,8% превышает показатель 2016 года.

пресс-релиз

ЛУКОЙЛ - старший вице-президент компании купил 28,4 тыс акций на 105 млн руб, другой член правления - на 45 млн руб

ЛУКОЙЛ - старший вице-президент компании купил 28,4 тыс акций на 105 млн руб, другой член правления - на 45 млн руб

Старший вице-президент по добыче нефти и газа ЛУКОЙЛа Азат Шамсуаров купил 28,4 тысячи обыкновенных акций компании на 105 миллионов рублей.Сделка была проведена 7 февраля на Московской бирже. Таким образом, доля Шамсуарова в капитале компании выросла до 0,0098% с 0,0065%.

Член правления С. Никитин приобрел на внебиржевом рынке 7 февраля 2018 года 11919 обыкновенных акций ПАО «ЛУКОЙЛ» на сумму 44 999 946,12 руб.

Его доля изменилась с 0,014% до 0,015%

сообщение

сообщение ЛУКОЙЛ - решение о buy back не связано с риском враждебного поглощения

ЛУКОЙЛ - решение о buy back не связано с риском враждебного поглощения

Решение ЛУКОЙЛа об обратном выкупе акций (buyback) не связано с риском враждебного поглощения. Об этом заявил глава компании Вагит Алекперов.

В январе совет директоров ЛУКОЙЛа одобрил погашение части казначейских акций и программу обратного выкупа акций (buy back). Как сообщил тогда Алекперов, компания планирует потратить на buy back 2-3 миллиарда долларов за пять лет, а казначейские акции на 10% уставного капитала будут погашены до конца текущего года. Со слов Алекперова, после погашения его доля в ЛУКОЙЛе составит около 30%, вице-президента компании Леонида Федуна — около 10%.

Прайм

ЛУКОЙЛ - старший вице-президент Воробьев купил 41,3 тыс акций компании на 150 млн руб

ЛУКОЙЛ - старший вице-президент Воробьев купил 41,3 тыс акций компании на 150 млн руб

Старший вице-президент ЛУКОЙЛ Вадим Воробьев купил 41,334 тысячи обыкновенных акций компании на 150,006 миллиона рублей.Сделка была проведена 6 февраля 2018 года на Московской бирже.

Доля Воробьева в ЛУКОЙЛе до покупки акций компании составляла 0,014%, после — 0,019%.

сообщение

Лукойл - решение по строительству газохимического комплекса нейтрально для компании

Лукойл - решение по строительству газохимического комплекса нейтрально для компании

Лукойл построит газохимический комплекс в Ставропольском крае

ЛУКОЙЛ принял инвестиционное решение по строительству нефтехимического комплекса в Буденновске, Ставропольском крае, рядом с существующим нефтехимическим заводом Ставролен. Капзатраты оцениваются в 120 млрд руб. (~$2.1 млрд). Согласно ранее обсуждавшимся планам, мощность комплекса должна составить в районе 1-3 млрд куб м в год. Комплекс будет перерабатывать газ, поставляемый с месторождений Северного Каспия, в основном с Ракушечного и им. Кувыкина, и будет производить карбамид на первом этапе, а потом полиэтилен и полипропилен. В настоящий момент ЛУКОЙЛ использует на Ставролене попутный нефтяной газ, поставляемый с месторождения им. Филановского.

Строительство газохимического комплекса рядом со Ставроленом ранее уже обсуждалось ЛУКОЙЛом и поэтому не является неожиданностью. Это эффективный и оптимальный способ использования и монетизации газа в России, поскольку ЛУКОЙЛ не имеет доступа на экспортные рынки и СПГ-проектов, учитывая 100%-ую монополию Газпрома на трубопроводы. Мы считаем новость НЕЙТРАЛЬНОЙ для ЛУКОЙЛа на данный момент.

АТОН «Лукойл» инвестирует 120 млрд рублей в строительство газохимического комплекса

«Лукойл» инвестирует 120 млрд рублей в строительство газохимического комплекса

«В Буденновске на «Ставролене» мы рассматриваем проекты, связанные с газохимией, потому что газ, поступающий с каспийских месторождений, мы бы хотели не только отправлять в систему «Газпрома», но и, имея уникальный нефтехимический комплекс, расширить его и создать там производство продукции из природного газа», – рассказывал совладелец и президент «Лукойла» Вагит Алекперов в интервью «Интерфаксу» в январе 2018 г. 5 февраля он представил этот проект президенту России Владимиру Путину. «Лукойл» готов потратить на строительство комплекса 120 млрд руб. ($2,1 млрд по текущему курсу). (Ведомости) ЛУКОЙЛ — инвестиции в проект по строительству ГХК в Ставропольском крае составят порядка 120 млрд рублей.

ЛУКОЙЛ — инвестиции в проект по строительству ГХК в Ставропольском крае составят порядка 120 млрд рублей.

ЛУКОЙЛ принял решение по строительству газохимического комплекса (ГХК) в Ставропольском крае.

Вагит Алекперов в ходе встречи с Путиным:«Мы подготовили новый комплексный проект – это комплексное освоение Северного Каспия. На сегодняшний день газопровод уходит в район Буденновска. Принято инвестиционное решение о строительстве там газохимического комплекса, у которого будет два направления – это химикаты; вторая очередь – полиэтилен, полипропилен… Инвестиционное решение принято, сейчас ведется подготовка. Сейчас работаем на уровне правительства. Местные власти поддерживают»

«Этот комплекс будет стоить почти 120 миллиардов рублей, работающих будет 600 человек, а строителей – более трех тысяч».

РНС

ЛУКОЙЛ — президент компании Алекперов приобрел акции на 373 млн рублей

Президент ЛУКОЙЛ Вагит Алекперов на внебиржевом рынке приобрел 100 тыс. акций компании на 373,4 млн рублей.

Таким образом, доля акций, которой он владеет напрямую, выросла с 2,464% до 2,476%. Сделка произошла 31 января.

Также ЛУКОЙЛ сообщил, что вице-президент ЛУКОЙЛа Леонид Федун приобрел акций ЛУКОЙЛ на общую сумму 7,597 млн рублей, а его доля возросла с 1,1763% до 1,1765%. Федун приобрел акции на Московской бирже 30 января. Одновременно его жена Марина Федун приобрела также на бирже 18 акций на общую сумму 67 тыс. рублей.

сообщение

сообщение

редактор Боб, 67 тыс. рублей, улыбнуло))) ЛУКОЙЛ - президент компании Алекперов приобрел акции на 373 млн рублей

ЛУКОЙЛ - президент компании Алекперов приобрел акции на 373 млн рублей

Президент ЛУКОЙЛ Вагит Алекперов на внебиржевом рынке приобрел 100 тыс. акций компании на 373,4 млн рублей.

Таким образом, доля акций, которой он владеет напрямую, выросла с 2,464% до 2,476%. Сделка произошла 31 января.

Также ЛУКОЙЛ сообщил, что вице-президент ЛУКОЙЛа Леонид Федун приобрел акций ЛУКОЙЛ на общую сумму 7,597 млн рублей, а его доля возросла с 1,1763% до 1,1765%. Федун приобрел акции на Московской бирже 30 января. Одновременно его жена Марина Федун приобрела также на бирже 18 акций на общую сумму 67 тыс. рублей.

сообщение

сообщение Пойдёт ли Лукойл ещё выше?

Пойдёт ли Лукойл ещё выше?

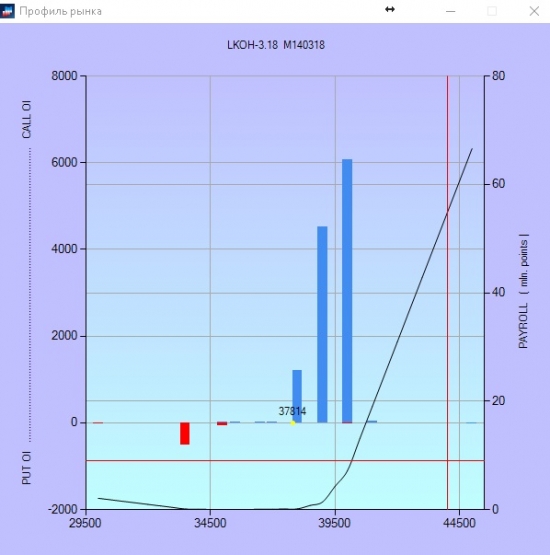

Рассматриваю вариант движения вверх по лукойлу еще рублей на 200-300. Или выше.

А привлекло меня, помимо фундаментально привлекательности, вот что.

Первое. Бумага находится около горячо мной любимой 21 ЕМА на дневном графике. Возле которой часто бывают остановки — боковички.

Второе. Любопытный факт — это необычно большой открытый интерес по коллам. При этом я сам продал несколько колов в районе теор.цены. И меня внезапно сожрали с какой-то необычной нервозностью :)

Будем посмотреть, что получится. Меры дополнительной налоговой поддержки были бы благоприятны для Лукойла и Газпром нефти

Меры дополнительной налоговой поддержки были бы благоприятны для Лукойла и Газпром нефти

Обсуждение отрицательного акциза для НПЗ в России отложено

Коммерсант сообщает, что Минфин предлагает отложить обсуждение внедрения отрицательного акциза для российской нефтеперерабатывающей промышленности на период после выборов президента, которые намечены на март 2018. Минфин предлагает ввести отрицательный акциз для российских НПЗ в качестве меры поддержки, хотя критерии и детали пока не определены. Минэнерго уже предложило свою развернутую позицию — для предоставления обратного акциза следует использовать три ключевых параметра: 1). Глубина переработки свыше 65% и/или наличие вторичных процессов. 2). Объемы поставок светлых нефтепродуктов на внутренний рынок. 3). Логистическое отставание. Все крупные нефтяные компании в основном поддержали эти предложения, поскольку они исходят из схожих критериев, при этом Татнефть, которая владеет самым современным НПЗ ТАНЕКО, предполагает более строгие критерии. Тем временем, Минфин предлагает отменить экспортную пошлины на нефтепродукты, чтобы заменить ее отрицательным акцизом — и Минэнерго, и нефтяные компании выступают резко против этого предложения.

Обсуждения отрицательного акциза для российской нефтепереработки продолжаются уже достаточно давно, после начала налогового маневра в нефтяной отрасли. Поскольку детали пока неизвестны, слишком рано оценивать последствия для акций нефтяных компаний. Меры дополнительной налоговой поддержки были бы благоприятны для крупных производителей, при этом самые выгодные позиции с этой точки зрения занимают ЛУКОЙЛ и Газпром нефть, поскольку они характеризуются самой значительной долей переработки, имеют высокую глубину переработки и высокий выход светлых нефтепродуктов.

АТОН Дивиденды Лукойла за 2017 год могут составить 125 рублей на акцию

Дивиденды Лукойла за 2017 год могут составить 125 рублей на акцию

Ряд корпоративных новостей и недавнее ралли цен на нефть позволили котировкам акций «ЛУКОЙЛа» обновить исторический максимум в начале текущего года. Однако, согласно нашим расчетам, потенциал роста акций реализован не полностью, и мы присваиваем им рекомендацию «покупать» (Справедливая цена – 4458 руб.).

«ЛУКОЙЛ» завершил интенсивную фазу инвестиций, которая оказывала негативное влияние на свободный денежный поток в предыдущие годы в первую очередь в результате вложений в Западную Курну-2 и программы по модернизации НПЗ группы.

Мы ожидаем роста FCFF в среднесрочном периоде, что повысит инвестиционную привлекательность компании. Также более высокий FCFF дает основания ожидать более высоких дивидендов в будущем при прочих равных.

Сидоров Александр

Мы прогнозируем более высокие показатели в сегменте Downstream в результате роста доли продукции с высокой добавленной стоимостью. Помимо более высокой цены к этой продукции применяется более низкая экспортная пошлина, при этом внутренний рынок сбыта позволяет сгладить колебания мировых цен на нефть, т.к. цены выражены в рублях и практически не подвержены высокой волатильности.

Мы рассчитываем на более умеренные темпы снижения добычи нефти в среднесрочной перспективе, т.к. основной фактор – размер получаемой по компенсации нефти в Иракском проекте, который ранее отрицательно влиял на показатель, – практически себя исчерпал. Негативная динамика в Западной Сибири, по нашим оценкам, будет компенсироваться добычей на новых месторождениях.

В целом, мы ожидаем сохранения благоприятной рыночной конъюнктуры, которая сложилась в результате действий стран-участниц сделки ОПЕК+, однако отмечаем сохраняющиеся риски снижения цен на нефть в результате разморозки ранее нерентабельных проектов по добыче сланцевой нефти в США и общемировой тенденции увеличения инвестиций в отрасль. Мы прогнозируем рост EBITDA «ЛУКОЙЛа» по итогам 2017 г. на 15% до 842 млрд руб. и в 2018 г. – на 13% до 974 млрд руб.

«ЛУКОЙЛ» придерживается политики постоянного роста дивидендных выплат, что выгодно выделяет компанию среди остальных представителей отрасли, и в 2018 г. мы ожидаем продолжения этого тренда. Согласно нашим оценкам, дивиденды компании по итогам 2017 г. составят 125 руб. (+4% г./г.) на акцию в дополнение к уже выплаченным 85 руб. на акцию по итогам 9 месяцев 2017 г., что соответствует годовой дивидендной доходности на уровне 5,4% исходя из суммарной величины.

По итогам 2018 г. мы прогнозируем рост суммарных дивидендов на 7% до 225 руб., что соответствует годовой доходности на уровне 5,8%. Стоит отметить, что дивидендная политика «ЛУКОЙЛа» гарантирует их ежегодный рост минимум на величину годовой инфляции в РФ.

«Велас Капитал»

ЛУКОЙЛ - пересмотрит инвестпрограмму, если соглашение ОПЕК+ будет продлено

ЛУКОЙЛ - пересмотрит инвестпрограмму, если соглашение ОПЕК+ будет продлено

ЛУКОЙЛ пересмотрит свою инвестиционную программу, если соглашение о сокращении добычи нефти ОПЕК+ будет продлено еще на год.

Вагит Алекперов, выступая на сессии в рамках экономического форума в Давосе.:

«Если это будет продлено еще на год, то нам надо пересматривать свои инвестиционные программы, потому что готовить потенциал, который не вовлекается в экономические процессы — это неразумно»

«Поэтому я надеюсь, что в середине этого года мы найдем паллиатив, который позволит нам четко понимать наши перспективы и сбалансировать нашу инвестиционную программу с теми задачами, которые будут ставить перед нами наши министерства»

Прайм Суд взыскал с астраханского филиала Сбербанка 229,39 млн руб. в пользу "дочки" ЛУКОЙЛа

Суд взыскал с астраханского филиала Сбербанка 229,39 млн руб. в пользу "дочки" ЛУКОЙЛа

Арбитражный суд Поволжского округа (г. Казань) постановил взыскать с астраханского филиала Сбербанка в пользу компании "Лукойл-Нижневолжскнефть" (на 100% принадлежит ЛУКОЙЛу) 229,39 млн руб. по банковской гарантии, выданной астраханскому судостроительному заводу «Красные баррикады».

«Поволжский суд постановил: решение Арбитражного суда Астраханской области и постановление Двенадцатого арбитражного апелляционного суда (г. Саратов) изменить, взыскав с астраханского филиала Сбербанка России в пользу „Лукойл-Нижневолжскнефть“ денежные средства по банковской гарантии в размере 229,39 млн рублей и судебные расходы по уплате государственной пошлины в сумме 200 тыс. рублей»

Завод «Красные баррикады» под гарантии Сбербанка получил финансирование от истца на строительство платформы жилого модуля №1 для месторождения им. Филановского на Каспийском море и не исполнил своих обязательств. После этого компания «Лукойл-Нижневолжскнефть» подала иск в Астраханский арбитражный суд, который в июле прошлого года частично удовлетворил иск компании и постановил взыскать со Сбербанка 147,6 млн рублей. Истец не согласился с решением суда и подал апелляцию, добиваясь выплаты полной суммы иска. В сентябре 2017 года Двенадцатый арбитражный апелляционный суд оставил без изменения решение суда первой инстанции, после чего компания подала кассационную жалобу.

ТАСС

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций