| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 831,5 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,0 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 17,0% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

А по мне так, Рынок живет будущим, ставки низкие, коронавирус не вечен, вот и покупают когда дёшего.

А по мне так, Рынок живет будущим, ставки низкие, коронавирус не вечен, вот и покупают когда дёшего.

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

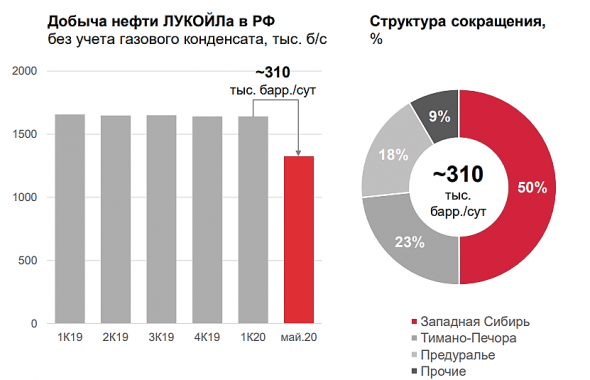

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Спрашиваю, не потому, что считаю, что они должны стоить 3000 и ниже, а потому что сам не разобрался

Тимофей Мартынов, Необязательно. Дивы выросли в 2 раза, количество акций по-моему уменьшилось. Растут дивы — растут акции. Пример Кока-Колы классический. Курс акций растёт адекватно росту див за 32 года — и дивы и курс выросли у Колы примерно в 23 раза.

khornickjaadle, ну да, регулярный обратный выкуп и погашение, новая дивполитика, околонулевые ставки — а куда идти-то?, плюс общее увеличение денежной массы. Добавляем, что это одна из немногих компаний, которой не плевать на цену акций и лояльная к минорам, отсюда популярность и вес в индексе. Ну и роботы, что при росте нефти будут бумаги отрабатывать. Да и дешевая она по сектору.

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Спрашиваю, не потому, что считаю, что они должны стоить 3000 и ниже, а потому что сам не разобрался

Тимофей Мартынов, Необязательно. Дивы выросли в 2 раза, количество акций по-моему уменьшилось. Растут дивы — растут акции. Пример Кока-Колы классический. Курс акций растёт адекватно росту див за 32 года — и дивы и курс выросли у Колы примерно в 23 раза.

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Тимофей Мартынов,

Ставка ЦБ была 10,5%, как вариант

iPatrick, да, об этом подумал. Есть что-то еще?

Тимофей Мартынов,

Дивы были в 3 раза меньше

iPatrick, ну так они и по итогам 2020 будут меньше

Тимофей Мартынов,

По прогнозам они все равно будут больше в 1,7 раза чем в 16-м.

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Тимофей Мартынов,

Ставка ЦБ была 10,5%, как вариант

iPatrick, да, об этом подумал. Есть что-то еще?

Тимофей Мартынов,

Дивы были в 3 раза меньше

iPatrick, ну так они и по итогам 2020 будут меньше

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Тимофей Мартынов,

Ставка ЦБ была 10,5%, как вариант

iPatrick, да, об этом подумал. Есть что-то еще?

Тимофей Мартынов,

Дивы были в 3 раза меньше

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Тимофей Мартынов,

Ставка ЦБ была 10,5%, как вариант

iPatrick, да, об этом подумал. Есть что-то еще?

Объясните мне такую вещь...

Объясните мне такую вещь...

Сейчас цены на нефть как в 2016-м году.

Курс бакса на 10% выше, чем в 2016-м.

Добыча нефти у Лукойла будет минимум на 20% ниже чем в 2016-м.

Почему акции Лукойла должны стоить дороже 3000 руб?

Спрашиваю, не потому, что считаю, что они должны стоить 3000 и ниже, а потому что сам не разобрался

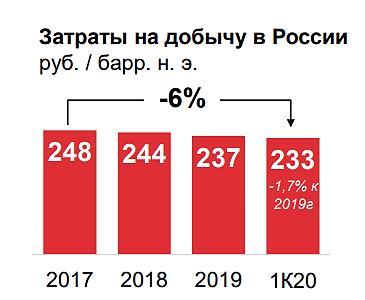

При нефти $16 в апреле, цена нефти для Лукойла составила $14,2.

При нефти $16 в апреле, цена нефти для Лукойла составила $14,2.

То есть суммарное падение с 63 до 16 составляет -75%

У Лукойла 22,7 -> 14,2 только -38% снижение цены Вот картинка, которая показывает, как снижается цена нефти для Лукойла:

Вот картинка, которая показывает, как снижается цена нефти для Лукойла:

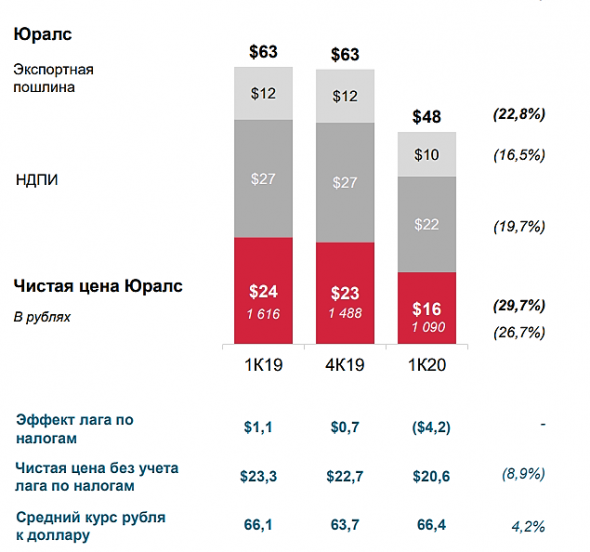

При падении цены нефти с $63 до $48, нефть за вычетом налогов упала с $22,7 до $20,6, то есть всего на $2.

Причем половина этого падения компенсируется ростом курса доллара к рублю.

Вот такой интересный механизм.

Таким образом, при падении цен в основном страдает бюджет наш, а не нефтяной бизнес.

Интересно, насколько сильно Лукойл сократит добычу нефти с учетом сделки ОПЕК и сокращения -23% по всей России...

Интересно, насколько сильно Лукойл сократит добычу нефти с учетом сделки ОПЕК и сокращения -23% по всей России...

Падение цен тоже видимо скажется больше всего на 2 квартале.

Однако, насколько я понимаю, уйдет эффект налогового лага.

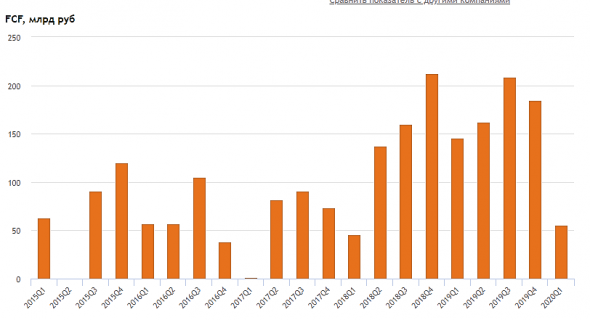

Когда цены на нефть падают, начинает резко снижаться налоги с барреля, поэтому это должно немного компенсировать во 2 квартале Интересно, что несмотря на падение цен на нефть, Лукойл завершил квартал с положительным СДП

Интересно, что несмотря на падение цен на нефть, Лукойл завершил квартал с положительным СДП

smart-lab.ru/q/LKOH/f/q/MSFO/fcf/

ЛУКОЙЛ МСФО 1кв2020 Убыток, ОПЕК, алмазы и газ

Чистый убыток за 1кв2020 45,784 млрд. руб против прибыли 149,79 млрд. руб за 1кв2019. Хотя выручка минус 10% до 1,666 трлн. руб.

Потихоньку набежало по всем статьям

Операционная прибыль рухнула в 4,84 раза до 40,125 млрд руб.

Курсовые разницы от пересчета иностранных операций составили 315,622 млрд руб. И их могут впоследствии реклассифицированы в состав прибылей.

В результате падения мировых цен на углеводороды в марте 2020 стоимость запасов нефти и нефтепродуктов за 1кв2020 была списана до чистой стоимости реализации (92 млрд руб в составе статьи «Стоимость приобретенных нефти, газа и продуктов их переработки»).

На что можно обратить внимание сегодня:

— Добыча газа минус 18% в основном из-за сокращения спроса на газ со стороны Китая в связи с коронавирусом (40% от проектной мощности в Узбекистане).

— Суд с ФАС по поводу продажи в 2017 алмазного актива не окажет существенного негативного влияния на финансовое состояние. Хотя речь идет о странных $1,05 млрд выплаченных Открытию (на 24.05.2017 это 59,4 млрд руб).

— снизил добычу в Ираке на Западная Курна-2 на 70 тыс. б/с в рамках сделки ОПЕК+, а в России на 310 тыс. б/с.

— ЛУКОЙЛ по итогам стресс-теста признал обесценение по активам на 37 млрд руб., из них 29 млрд. руб. — переработка за рубежом.

— увеличил производство нефтепродуктов на своих НПЗ на 1,4% до 16 млн т. Минус 21% высокосернистого мазута, +3 % выход светлых нефтепродуктов до 74%.

— купили долю в проекте Marine XII в Республике Конго.

— Капитальные затраты +33,7 % до 130 млрд руб за год (при этом незавершенного капитального строительства +17,3 % на 433,953 млрд руб).

— Краткосрочные кредиты и займы за 3мес +32,4 % до 172,5 млрд руб.

— Долгосрочная задолженность по кредитам и займам за 3мес +22,2 % до 516,8 млрд руб.

— 06.05.2020 ЛУКОЙЛ выпустил неконвертируемые облигации на 1,5 млрд долл. (109,09 млрд руб.), купон 3,875%.

Базовый убыток на акцию составил минус 71,11 руб. (а за 1кв2019 была прибыль 215,71 руб)

Денежные средства и их эквиваленты +12,6 % до 500,653 млрд руб. Радует, что 434,034 млрд руб — в долларах!

Свободный денежный поток минус 61,9 % до 55,5 млрд руб.

Отчет за 2кв уже испортил май… Но магия потенциального отскока и новые FCF-ные дивиденды пересилят отчет. Зато к концу июля будет интересно.

jata, приз 500 руб твой,

Ирак договорился с иностранными компаниями, включая «Лукойл», снизить добычу в июне

Ирак договорился с иностранными компаниями, включая «Лукойл», снизить добычу в июне

«Лукойл» дополнительно снизит добычу нефти на проекте «Западная Курна-2» на 50 тысяч баррелей в сутки, начиная с 13 июня, до 275 тысяч баррелей в сутки. При этом в мае российская компания уже снизила производство по просьбе иракского Миннефти на 70 тысяч баррелей в сутки.

1prime.ru/oil/20200615/831622775.html

Прогнал «Лукойл» по чеклисту, который предложил Бенджамин Грэм в книге «Разумный инвестор» для оценки акций промышленных компаний. Результаты опубликовал здесь fundamental-analysis.ru/moex/neft-i-gaz/lukoil

Zzznoked, только насколько я помню, Грэм писал, что любые неамериканские акции это уже риск. Прогнал «Лукойл» по чеклисту, который предложил Бенджамин Грэм в книге «Разумный инвестор» для оценки акций промышленных компаний. Результаты опубликовал здесь fundamental-analysis.ru/moex/neft-i-gaz/lukoil

Прогнал «Лукойл» по чеклисту, который предложил Бенджамин Грэм в книге «Разумный инвестор» для оценки акций промышленных компаний. Результаты опубликовал здесь fundamental-analysis.ru/moex/neft-i-gaz/lukoil

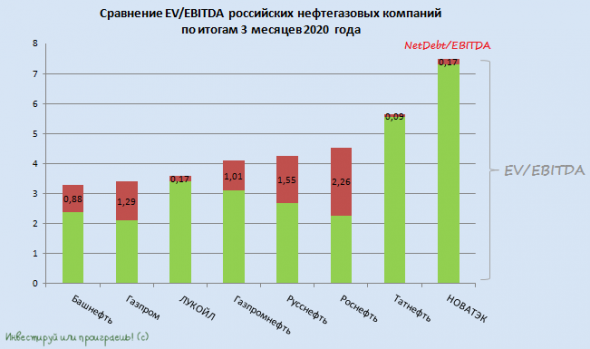

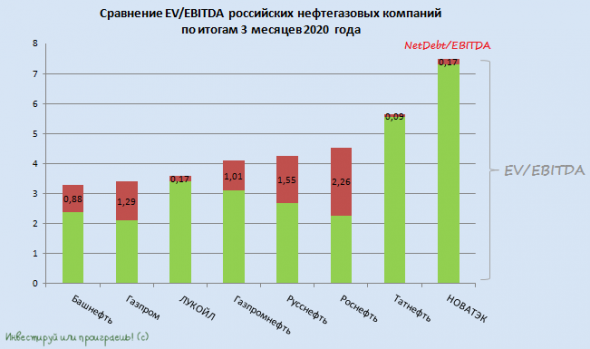

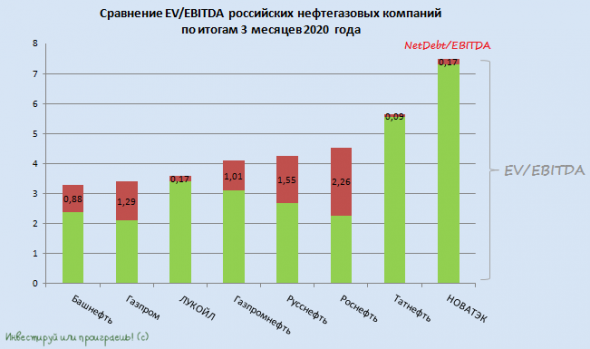

Подводим итоги 1 кв. 2020 года для российского нефтегаза

🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

Авто-репост. Читать в блоге >>>

Козлов Юрий, фуфло

Подводим итоги 1 кв. 2020 года для российского нефтегаза

🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

Авто-репост. Читать в блоге >>>

Козлов Юрий, Подводим итоги 1 кв. 2020 года для российского нефтегаза

Подводим итоги 1 кв. 2020 года для российского нефтегаза🧮 Большинство российских публичных нефтедобывающих компаний отчитались по МСФО за 1 кв. 2020 года, за исключением разве что Русснефти, которая публикует свои финансовые результаты раз в полгода, и Газпрома, которого устанешь ждать и который традиционно с большим опозданием представляет цифры. А потому самое время обновить расклад сил в этом секторе и посмотреть, как внезапно обрушившийся коронавирусный кризис начинает сказываться на финансовых мультипликаторах компаний и не открываются ли инвестиционные возможности, которыми нужно воспользоваться?

Начнём с того, что именно нефтянка оказалась одной из самых пострадавших отраслей за последние месяцы, а мы с вами узнали, что котировки цен на чёрное золото могут быть не только околонулевыми, но и отрицательными. Более того, второй квартал для этой отрасли может оказаться ещё хуже, учитывая вынужденное снижение добычи российскими компаниями в рамках ОПЕК++, на фоне весьма осторожного восстановления котировок цен на нефть, достаточно крепкого рубя и негативных последствий от пандемии коронавируса, в полной мере проявившиеся именно с 1 апреля.

Авто-репост. Читать в блоге >>>

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций