| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 446,8 млрд |

| Выручка | 1 359,8 млрд |

| EBITDA | 182,4 млрд |

| Прибыль | 135,9 млрд |

| Дивиденд ао | 0,326 |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,5 |

| EV/EBITDA | -0,5 |

| Див.доход ао | 7,6% |

| ИнтерРАО Календарь Акционеров | |

| 31/05 IRAO: последний день с дивидендом 0,325999263608 руб | |

| 03/06 IRAO: закрытие реестра по дивидендам 0,325999263608 руб | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

«Интер РАО»IRAO -0,27% и SAP создадут совместное предприятие «Интер РАО – Платформа» для разработки новых программных продуктов для российской электроэнергетики на основе платформы SAP, сообщается в пресс-релизе компании SAP.

«Интер РАО»IRAO -0,27% и SAP создадут совместное предприятие «Интер РАО – Платформа» для разработки новых программных продуктов для российской электроэнергетики на основе платформы SAP, сообщается в пресс-релизе компании SAP.

«Интер РАО» и компания SAP объявляют о создании совместного предприятия под названием «Интер РАО – Платформа» для реализации проектов в электроэнергетике и трансфера передовых мировых технологий… В рамках совместного предприятия предполагается создание новых программных продуктов на основе инновационной платформы SAP", — говорится в сообщении.

Уточняется, что новая бизнес-модель, позволит обеспечить безопасное и экономически эффективное для партнеров и российских электроэнергетических компаний распространение, внедрение и эксплуатацию новых продуктов.

«Мы следуем курсу на импортозамещение и уже сегодня создаем новую бизнес-модель энергетики, внедряем, в том числе совместно с SAP, перспективные технологии… Помимо технической реализации ряда проектов, эксперты „Интер РАО“ оценят экономическую отдачу новых технологий и возможность предложить отрасли новые решения с гарантированной окупаемостью», — заявил председатель правления «Интер РАО» Борис Ковальчук.

«Мы рады работать над цифровой трансформацией электроэнергетики с таким сильным партнером, как „Интер РАО“… Уверен, что мы создадим уникальные не только для России, но и для других стран решения», — отметил генеральный директор SAP CIS Павел Гонтарев.

1prime.ru/INDUSTRY/20171012/828011288.html

Интересный момент Интер РАО — ФСК ЕЭС…

Ремора, все таки считаете компания сильно недооценена? Судя и по цене и по активам конечно взять не грех на 5-8%…

Интересный момент Интер РАО — ФСК ЕЭС… :)

Интересный момент Интер РАО — ФСК ЕЭС… :)

Обратите внимание на

рыночную капитализацию Интер РАО = 390 млрд.р.

У ФСК ЕЭС 20% от УК Интер РАО, получается на балансе ФСК акций ИРАО на 78 млрд.р.

Рыночная капитализация ФСК ЕЭС составляет 220 млрд.р.

Реальный собственный капитал ФСК ЕЭС составляет более 750 млрд.р.…

доля в ИРАО по рыночной цене сейчас составляет грубо 10% от реального Собственного капитала ФСК ЕЭС…

==============

Если исходить из рыночной капитализации ФСК, то тут доля Интера (бумажная) составляет 1\3… и если исключить стоимость пакета ИРАО из рыночной капы, то на долю реальных активов из рыночной цены приходится всего 142 млрд.р.!

Хоть в реальности по отчетам величина Чистых активов в ФСК ЕЭС выше, чем ЧА Интер РАО рынок оценивает остальные провода, подстанции и другие активы ФСК ЕЭС в 2 раза ниже.

Дивиденды в соотношении к рыночной стоимости акций в ФСК ощутимо выше, годовая Чистая прибыль на порядок выше…

а рыночная оценка ниже…

интересное соотношение получается… :) чистая математика 3 класс средней школы = сложение, вычитание, деление ...

и смешная оценка прибыльной компании.

люди разучились считать или стадо лемингов мигрирует по указке Карабаса Барабаса именуемого в рыночных кругах кукловодом?

smart-lab.ru/blog/425397.php

Минэнерго РФ предложило компенсировать группе ПАО «Интер РАО» часть затрат на поставки электроэнергии в Абхазию

Минэнерго РФ предложило компенсировать группе ПАО «Интер РАО» часть затрат на поставки электроэнергии в Абхазию

Минэнерго РФ предложило компенсировать группе ПАО «Интер РАО» часть затрат на поставки электроэнергии в Абхазию в 2016-2017 гг. По оценке Минэнерго, размер выпадающих доходов «Интер РАО» составил около 249,5 млн руб. в 2016 году и примерно 498,5 млн руб. в 2017 году. Как отмечается в пояснительной записке к проекту, «Интер РАО» уже получило субсидию на это в размере 221,8 млн руб. Минэнерго предлагает выделить компании 27,7 млн руб. за поставки в 2016 году, еще около 498,5 млн руб. — за поставки в 2017 году. (Финмаркет) Китайский автопром будет принудительно выпускать электромобили

Китайский автопром будет принудительно выпускать электромобили

Министерство промышленности и информационных технологий Китая выпустило распоряжение: к 2019 году 10% продаваемых компаниями машин должны либо быть электромобилями, либо гибридными.

В противном случае производителей ждет штраф. Как сообщает «Коммерсант», к 2020 году квота будет увеличена до 12%, а еще через пять лет доля выпускаемых гибридных или полностью электрических автомобилей должна достичь 25%. Кроме того, власти рассматривают вопрос, когда можно будет запретить двигатели внутреннего сгорания.

Представленные сегодня планы затрагивают только компании, производящие или импортирующие на территорию Китая свыше 30 тысяч автомобилей ежегодно. При этом местные производители получат государственные субсидии, а для зарубежных компаний, выпускающих «электрички», готовятся упрощенные правила выхода на китайский рынок.

==============

Многие автопроизводители во всем мире заявляют о переходе на выпуск электромобилей и гибридов! Это открывает огромный потенциал для элекроэнергетических компаний. При этом на фондовом рынке ММВБ некоторые электроэнергетики торгуются по ценам ниже плинтуса, как будто они находятся на грани банкротства или по уши в убытках.

Давайте прикинем, какие электроэнергетические компании могут очень хорошо выиграть от роста потребляемой электроэнергии и т.д.

1. Россети = уже идет установка сети электрозаправок в РФ. Но Россети — Холдинг и на их балансе лишь акции дочек, которые непосредственно занимаются передачей электроэнергии и получают за это живые деньги. Электрозаправки в основном будут устанавливать дочерние компании.

2. ФСК ЕЭС = уже заявила о установке ЭЗП на Дальнем Востоке (именно там граница с КНР). Так же ФСК монополист Магистральных сетей и увеличение потребления = рост выручи и Чистой прибыли самой крупной дочки Сетей.

3. МРСК — в регионах будут установлены их ЭЗП.

Так же выиграют генерации (в частности Русгидро) и Интер РАО как поставщик ЭЭ за рубеж… :)

Если посмотрим на реальную балансовую стоимость акций энергетиков и рыночную, то тут нельзя не отметить ФСК ЕЭС.

Цена акций в рынке 17,3к.! по балансу 78к. Чистых активов приходится на каждую акцию. Номинал 50к. Компания увеличивает Чистую прибыль уже 4 года подряд. Только за прошлый год она составила 106 млрд.р. по РСБУ! при этом рыночная капитализация ПАО ФСК всего 220 млрд.р. дивидендные выплаты растут 3 года подряд. и за прошлый год они составили более 8% на акцию.

Долгосрочные перспективы у электроэнергетических компаний впечатляющие, цены на акции некоторых компаний бороздят дно и при этом многие страны ищут возможность перехода на более экологичную энергию… альтернативы электричеству в данный момент нет.

Успевайте понять тренд Господа и он вам даст хороший доход в будущем… :)

Энергетика Ковальчука: как миноритарии «Мосэнергосбыта» борются с «Интер РАО»

Энергетика Ковальчука: как миноритарии «Мосэнергосбыта» борются с «Интер РАО»

Forbes выяснил, в чем суть корпоративного спора «Мосэнергосбыта» с миноритариями и какое отношение он имеет к бизнес-империи Юрия Ковальчука

В июне 2015 года Борис Ковальчук, предправления «Интер РАО» и сын владельца банка «Россия» Юрия Ковальчука, заявил о желании возглавляемого им холдинга консолидировать 100% компании «Мосэнергосбыт» (МЭС). В начале сентября 2017 года, холдинг объявил о том, что наконец собрал 95,17% акций МЭС и имеет право принудительного выкупа акций у миноритариев (так называемый сквиз-аут).

Сделать это будет не просто. Миноритарии МЭС уже год пытаются доказать в судах, что «Интер РАО» получил право на сквиз-аут в обход закона. Проиграв в двух инстанциях, миноритарии в среду, 20 сентября, победили в кассации. Forbes разобрался в причинах корпоративного спора.

www.forbes.ru/kompanii/345089-energetika-kovalchuka-kak-minoritarii-mosenergosbyta-boryutsya-s-inter-rao Публичное акционерное общество «Интер РАО ЕЭС»: 28.09.2017, 12:00 — Заседание Совета Директоров

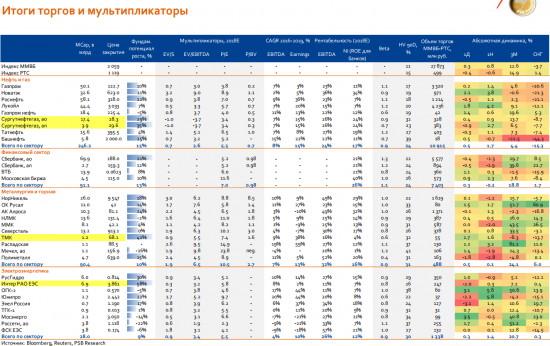

Публичное акционерное общество «Интер РАО ЕЭС»: 28.09.2017, 12:00 — Заседание Совета Директоров Самый большой потенциал в акциях по мнению ПСБ

Самый большой потенциал в акциях по мнению ПСБ

По мнению аналитиков ПСБ самый большой потенциал в акциях Сургута, ТМК и ИнтерРАО

Добавление акций в среднесрочный портфель. Часть 2. Мысли по Газпрому. Опционы.

Добавление акций в среднесрочный портфель. Часть 2. Мысли по Газпрому. Опционы.

Купил «Интер РАО» и НКНХ ап. В портфеле сейчас 15 акций. Стоят заявки еще на две позиции. За два с половиной месяца портфель вырос на 14 %.

Помимо финансовых показателей в Интер РАО есть интрига. 100 млрд кеша на счетах. В нынешних условиях, когда акционерам очень нужны деньги, есть большой шанс на выплату этих денег через дивиденды, несмотря на инвестпрограмму.

В Газпроме скупщик выставляет офера по 45 000 лотов. Если их начнут мести (появится другой скупщик) то акция легко улетит на 10 % — 15 %. В том числе и на закрытие шортов. Опционов проданных там почти нет, «держать» будет некому.

«Интер РАО» соберет всю Москву. Энергохолдинг до конца года получит 100% «Мосэнергосбыта»

«Интер РАО» соберет всю Москву. Энергохолдинг до конца года получит 100% «Мосэнергосбыта»

«Интер РАО» консолидировало более 95% акций «Мосэнергосбыта» и до конца года планирует провести принудительный выкуп акций у миноритариев. На это холдингу потребуется потратить еще около 0,5 млрд руб. Будет ли проводиться консолидация энергосбытовых активов «Интер РАО» на базе «Мосэнергосбыта», в холдинге еще не определились, но, по оценке экспертов, эта идея привлекательна. (Коммерсант) Интер РАО - увеличило долю в Мосэнергосбыте

Интер РАО - увеличило долю в МосэнергосбытеИнтер РАО увеличило долю в Мосэнергосбыте до 95,17% с 84,83%.

Из 95,17% акций в прямом распоряжении Интер РАО находятся почти 37,6%, в косвенном — 57,6%.

Согласно законодательству, Интер РАО теперь обязано выкупить акции миноритарных акционеров по их требованию.

Представитель компании подтвердил планы по выкупу акций.

Прайм

сообщение Интер РАО - ведет переговоры по продаже доли в Экибастузской ГРЭС-2 с тремя претендентами

Интер РАО - ведет переговоры по продаже доли в Экибастузской ГРЭС-2 с тремя претендентами

Интер РАО ведет переговоры по продаже доли в Экибастузской ГРЭС-2 (Казахстан)

Ддиректор компании по связям с общественностью Антон Назаров.«Сейчас есть три реальных претендента, три финалиста, с которыми ведутся переговоры в продвинутой фазе»

«коридор цены уже понятен». «Но расчет аналитиков по моделям, в основном, не соответствует действительности»,

БигПауэрньюс Тимофей Мартынов, Есть такая вероятность. Прибыль энергосбытов будет регулироваться по-новому с 1 июля 2018 года. Вводится эталон по прибыли, а, если компания заработает прибыли больше эталона, то может оставить её в своём распоряжении. Хорошая статья об этом www.kommersant.ru/doc/3366219.

Тимофей Мартынов, Есть такая вероятность. Прибыль энергосбытов будет регулироваться по-новому с 1 июля 2018 года. Вводится эталон по прибыли, а, если компания заработает прибыли больше эталона, то может оставить её в своём распоряжении. Хорошая статья об этом www.kommersant.ru/doc/3366219.

Менеджмент «Интер РАО» также рассматривает покупку энергосбытовых компаний в России с целью увеличить свою долю рынка. Бюджет на эти покупки не раскрывается.

Не означает ли это что энергосбыты будут дорожать? «Интер РАО» может увеличить дивиденды до 30–35% чистой прибыли Компания досрочно выполнила стратегию 2020 года, у нее на счетах много свободных средств

«Интер РАО» может увеличить дивиденды до 30–35% чистой прибыли Компания досрочно выполнила стратегию 2020 года, у нее на счетах много свободных средств

www.vedomosti.ru/business/articles/2017/09/07/732738-inter-rao-dividendi

Русгидро, ОГК-2, Юнипро и Интер РАО - отмена механизма потолка цены для КОМ является позитивной новостью для акций генерирующих компаний

Русгидро, ОГК-2, Юнипро и Интер РАО - отмена механизма потолка цены для КОМ является позитивной новостью для акций генерирующих компаний

Правительство отменило потолок цены на рынке мощности

Премьер-министр России Дмитрий Медведев 2 сентября подписал постановление, согласно которому отменяется потолок цены на мощность в рамках долгосрочного конкурентного отбора мощности (КОМ), который проводится ежегодно на четыре года вперед с года проведения соответствующего КОМ. В этом году Россия проведет КОМ в двух ценовых зонах на 2021, заявки от генераторов собираются 11-15 сентября. Предыдущие правила предполагали установку ценового диапазона (верхнего и нижнего предела цены), который определялся Системным оператором на основе прогноза по спросу и предложению на мощность в обеих ценовых зонах. Для КОМ-2021 ценовые диапазоны были установлены в размере 119-163 тыс руб./МВт/месяц для 1-ой ценовой зоны (Европейская Россия и Урал) и 163-228 тыс руб./МВт/месяц для 2-ой ценовой зоны (Сибирь). Теперь отмена потолка цены позволяет конечной цене КОМ быть выше верхней границы в случае дефицита мощности. Это вряд ли случится в 1-ой зоне, но может случиться в Сибирской ценовой зоне, где Минэнерго ожидает роста спроса на 2,8 ГВт вплоть до 42,5 ГВт в 2021 после расширения локальных мощностей по производству алюминия. С учетом вышесказанного, цена на KOM-2021 во 2-ой зоне может оказаться намного выше по сравнению с уровнем 2020. Кроме того, новые правила предусматривают индексацию цены КОМ с учетом фактической инфляции (минус 0,1%).

Отмена механизма потолка цены для КОМ может быть первым шагом на пути к созданию благоприятной конъюнктуры для инвестиций в модернизацию старых мощностей, что активно лоббируется российскими генераторами и обсуждается с ключевыми министерствами. Поскольку отмена потолка цены вряд ли сильно скажется на цене KOM-2021 в 1-ой ценовой зоне, новость ПОЗИТИВНА для акций генерирующих компаний, у которых есть активы в Сибири, т.е. Русгидро, ОГК-2, Юнипро и Интер РАО. Вместе с тем, поскольку до 2021 еще довольно далеко, и рынок пока не учитывает этот год в ценах, мы считаем, что реакция рынка будет сдержанной.

АТОН Интер РАО - сильное падение чистой прибыли связано с высокой базой 2016 года

Интер РАО - сильное падение чистой прибыли связано с высокой базой 2016 года

Чистая прибыль Интер РАО по МСФО в I полугодии рухнула вдвое, до 29,9 млрд руб

Интер РАО за счет роста средних цен реализации и увеличения продаж электроэнергии смогла показать положительную динамику выручки. Однако, рост операционных расходов оказался выше (в основном из роста тарифов на передачи, а также признания обесценения основных средств ТГК-11), что стало причиной снижения EBITDA. Сильное падение чистой прибыли связано с высокой базой 2016 года, когда в отчетности компании был отражен доход от продажи Иркутскэнерго.

Промсвязьбанк Забил поквартальный отчет ИнтерРАО

Забил поквартальный отчет ИнтерРАО

smart-lab.ru/q/IRAO/f/q/MSFO/

В этом квартале в презентации они что-то не указали своб.ден.поток свой:( Презентация ИнтерРАО 2 квартал 2017

Презентация ИнтерРАО 2 квартал 2017

www.interrao.ru/upload/iblock/ba2/IFRS_1H17_rus_final.pdf Аналитики считают результаты телеконференции нейтральными для акций Интер РАО

Аналитики считают результаты телеконференции нейтральными для акций Интер РАО

Интер РАО: телеконференция по итогам результатов за 2К17

Мы выделяем наиболее важные моменты.

Прогноз по финансовым результатам на 2017. Показатель EBITDA в 2017 должен составить 95-100 млрд руб., что чуть выше текущего консенсус-прогноза в 93 млрд руб. Компания прогнозирует, что чистая прибыль в 2017 составит 45-50 млрд руб.

Капзатраты в 2017. Прогноз в 30 млрд руб., представленный на телеконференции по итогам за 1К17, был подтвержден.

Модернизация старых мощностей. Интер РАО видит себя самым крупным игроком в части модернизации среди российских генераторов в перспективе и в настоящий момент делит свои проекты модернизации на три группы: поузловая модернизация (4,9 ГВт), «глубокая» модернизация (2,1 ГВт) и переход с традиционного цикла к ПГУ (0,6 ГВт). Интер РАО предлагает финансировать первую, самую крупную, группу проектов модернизации за счет механизма КОМ (конкурентный отбор мощности), где она считает справедливым необходимым уровнем цену мощности в 160 тыс руб./МВт/месяц. Интер РАО ожидает, что новый механизм будет применен для KOM-2022, который будет проведен в следующем году — заявки на KOM-2021 принимаются до 15 сентября 2017. Оставшиеся проекты модернизации, включая переход к ПГУ, должны компенсироваться за счет механизма ДПМ', параметры которого еще обсуждаются.

Нет планов по консолидации калининградских проектов. Интер РАО заверила, что ни ее совет директоров, ни Роснефтегаз, ни правительство не обсуждали какую-либо потенциальную покупку четырех ТЭС, строительство которых ведется в Калининградской области. Активы принадлежат Роснефтегазу (владеет 28% Интер РАО), и Интер РАО сообщила, что совокупные капзатраты на эти проекты составляют 100 млрд руб. (без учета НДС), запуск в эксплуатацию этих ТЭС планируется в начале 2018-2019 гг. Все проекты реализовываются в рамках модифицированного механизма ДПМ, который применяется в неценовой зоне.

Дивиденды. Компания подтвердила точку зрения, что с прошлого года на ее чистую прибыль, а значит и дивиденды (она выплачивает 25% от чистой прибыли по МСФО) сильно повлияла продажа доли 40% в Иркутскэнерго, ее чистая прибыль в 2017 продемонстрирует негативную динамику г/г, что приведет к более низким дивидендам г/г. Прогноз компании по чистой прибыли на уровне 45-50млрд руб. предполагает дивиденды на акцию 0,108-0,120 руб., что соответствует очень низкой дивидендной доходности 2,8-3,1%.

Поскольку мы услышали мало новой информации, мы не ожидаем какой-либо существенной реакции рынка и считаем результаты телеконференции НЕЙТРАЛЬНЫМИ.

АТОН Интер РАО - финансовые результаты за 1 полугодие являются ожидаемыми рынком и нейтральны для акций компании

Интер РАО - финансовые результаты за 1 полугодие являются ожидаемыми рынком и нейтральны для акций компании

Интер РАО опубликовала финансовые результаты по МСФО за 1П17

Выручка достигла 437,3 млрд руб. (+4% г/г) за счет роста продаж мощности в рамках ДПМ, наряду с повышением тарифов в сбытовом сегменте и ростом тарифов на тепловую энергию. Скорректированная EBITDA составила 47,4 млрд руб. (-7,6% г/г), преимущественно отражая ухудшение результатов в сегменте зарубежных активов Интер РАО, связанное с продажей активов в Армении и ТЭС Мтквари в Грузии. Укрепление рубля также негативно сказалось на рентабельности зарубежного дивизиона. Трейдинговый сегмент стал еще одной причиной ослабления EBITDA, в основном из-за укрепления рубля и сокращения объемов поставок в Белоруссию и Грузию. EBITDA в сегменте электрогенерации осталась неизменной г/г, кроме того, Интер РАО удалось увеличить EBITDA сбытового сегмента на феноменальные 17,9%. Чистая прибыль составила 31,8 млрд руб. (+19,5% г/г). Компания увеличила свой показатель FCF до 7,4 млрд руб. на 61% г/г в основном за счет снижения капзатрат на 9% г/г (12,3 млрд руб.), а также сокращения выплаченных процентов до 1,2 млрд руб. с 5,9 млрд руб. (-80% г/г). Судя про прошлому году, EBITDA за 1П17 предполагает годовой показатель 93,0 млрд руб., который выглядит близким к текущему консенсус-прогнозу. Компания сохраняет положительную чистую денежную позицию 79 млрд руб. против 74,7 млрд руб. в конце предыдущего квартала.

Мы считаем результаты в целом ожидаемыми рынком, а значит НЕЙТРАЛЬНЫМИ для акций.

АТОН

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза (08.07.2021)

- Имея чистую денежную позицию 340 млрд (1кв 2021 г.), на 30.06.23г. уже 452 млрд.руб. компания одна из немногих, кто выигрывает от роста процентных ставок ЦБ РФ (16.10.2023)

- Ожидаем, что даже с высоким Capex, у компании не изменится чистый долг, т.е. денег от операционной деятельности будет достаточно (16.10.2023)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы до 2028 года (одно лишь строительство Новоленской ТЭС оценивается в 257 млрд.руб.) Ожидаю за 2023 год capex - 70 млрд.руб (16.10.2023)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций