Интер РАО опубликовала результаты за III квартал.

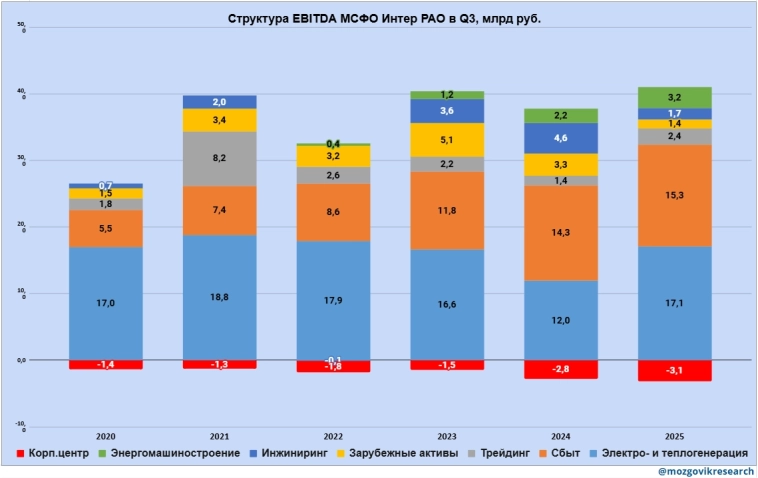

Скорректированная EBITDA выросла на 4% г/г до 35,6 млрд руб. Скорректированная чистая прибыль едва снизилась — на 4% г/г до 31,4 млрд руб., но осталась на высоком уровне.

Инвестрасходы за квартал достигли 33 млрд руб. Денежная масса на балансе чуть снизилась (но не критично) до 436 млрд руб.

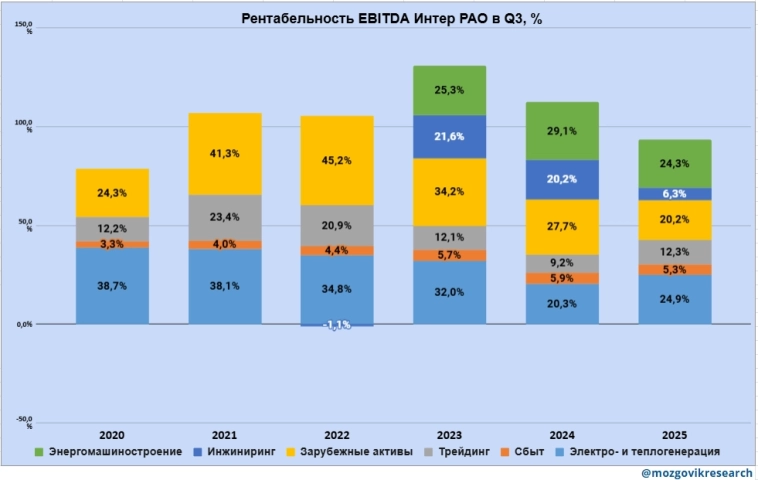

Динамика в разных сегментах отличается. Мы заметили в III квартале хорошую динамику в генерации, но замедление роста EBITDA в сбытовом подразделении.

Сегмент «Строительство и инжиниринг» и зарубежные активы оказались хуже г/г, а энергомашиностроение и трейдинг, напротив, улучшили результаты.

Мы считаем, что компания спокойно проходит инвестиционный цикл. Накопленная денежная подушка по-прежнему обеспечивает существенный процентный доход (хотя он немного снизился — до 21 млрд руб.). После коррекции в стоимости акции Интер РАО ожидаемый дивидендный доход стал двухзначным, что оправдывает наше внимание к прибыли (компания платила 25% от чистой прибыли по МСФО). Далее на горизонте 2027–2028 гг. ввод новых мощностей сможет серьезно улучшить финансовый результат.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций