| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 443,6 млрд |

| Выручка | 1 359,8 млрд |

| EBITDA | 182,4 млрд |

| Прибыль | 135,9 млрд |

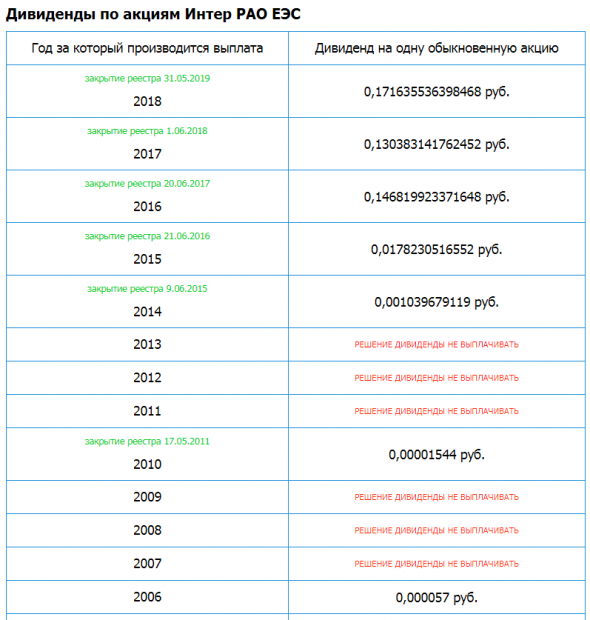

| Дивиденд ао | 0,326 |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,5 |

| EV/EBITDA | -0,5 |

| Див.доход ао | 7,7% |

| ИнтерРАО Календарь Акционеров | |

| 31/05 IRAO: последний день с дивидендом 0,325999263608 руб | |

| 03/06 IRAO: закрытие реестра по дивидендам 0,325999263608 руб | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

… ЧТО, БЛЕАТб, НЕ ТАК С ИНТЕРОМ?????????

Одна тут отдыхаешь?, посмотрите на курсовой рост за инвестиционный период. Сопоставьте. Сравните.

Он стабильный и с максимальной (из генераторов) динамикой.

В конечном итоге, какая разница в какой из карманов вам поступят деньги ) Эх если бы они могли деньги вывести с банка Пересвет, эх какие были бы дивы… а так они там пылятся

Эх если бы они могли деньги вывести с банка Пересвет, эх какие были бы дивы… а так они там пылятся

© Interfax 17:46 25.11.2019

РОССИЯ-ИНТЕР/РАО-ДИВИДЕНДЫ

Интер РАО нацелена на рост дивидендов в абсолютном значении при любом сценарии

Москва. 25 ноября. ИНТЕРФАКС — ПАО «Интер РАО» (MOEX: IRAO) нацелена на

рост дивидендных выплат в абсолютном значении при любом сценарии, говорится в

материалах «ВТБ капитала» по итогам встречи с менеджментом компании в рамках

форума «Россия зовёт!».

Pinkin, они и в прошлом году так же говорили и в позапрошлом. Мне тут на днях ВТБ выкатил аналитику, что даже если Интер будет распределять 50% от прибыли, этого будет недостаточно для роста бумаги. ЧТО, БЛЕАТб, НЕ ТАК С ИНТЕРОМ????????? Будет по 4 рубля, тогда для инвестора она интересна. Или дивы пусть поднимают. А пока Обещают обещать пока…

Будет по 4 рубля, тогда для инвестора она интересна. Или дивы пусть поднимают. А пока Обещают обещать пока… Интер РАО - отчет без сюрпризов, в фокусе новая стратегия - Финам

Интер РАО - отчет без сюрпризов, в фокусе новая стратегия - Финам

«Интер РАО» — энергетический холдинг с присутствием в разных сегментах отрасли – генерации, сбыте, трейдинге, строительстве энергообъектов и др. Выручка в 2018 г. достигла рекордных 963 млрд руб. Около 2/3 EBITDA формируется за счет генерации. Контрольный пакет находится у государства.

Мы подтверждаем рекомендацию «держать». Акции на данном этапе вполне справедливо оценены рынком. В долгосрочной перспективе IRAO обладает более высоким потенциалом, который реализуется после улучшения дивидендного профиля. Увеличение норм выплат может быть прописано в новой стратегии.

Прибыль акционеров выросла за 9 мес. на 16,5%, достигнув 64 млрд руб. Денежный поток составил ~40 млрд руб. (+31%), чистая ликвидность на балансе с начала года увеличилась на 8,5%, до 181 млрд руб.

По прогнозам менеджмента, EBITDA вырастет в 2019 г. на 10-15% до ~133-139 млрд руб. Чистая прибыль, согласно Bloomberg, составит 81,1 млрд руб. (+15% г/г).

Прогнозный дивиденд 2019П 0,194 руб. (+13%) предполагает доходность 4,3%. Доходность небольшая, но это сейчас малорелевантно, так как для инвесторов ожидания повышения норм выплат в будущем стали важнее, чем ближайший дивиденд. В долгосрочном периоде драйверами роста станут участие в программе модернизации, быстрая индексация цен на мощность в КОМ, оптимизация мощностей, а также повышение норм выплат.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>>

По отчету ИнтерРАО: отчет в целом вышел нейтральный. Выручка в 3кв2019 к 3кв2018 увеличилась на 2,5%, EBITDA прибавила сразу 76%, а вот чистая прибыль сократилась на 3,6%. За 9мес ситуация более ровная: рост выручки составил 9,5%, EBITDA — на 21%, а чистая прибыль на 16%. EBITDA LTM (за скользящий год) достигла 140 млрд. рублей. Долг отрицательный, но куда пойдут эти деньги — это отдельная история. CAPEX постепенно сокращается, всего 24 млрд рублей за год. Есть позитивный момент в виде отсутствия штрафа за несвоевременное введение Приморской ТЭС.

В компании много довольно существенных неопределенных моментов — планы по казначейскому пакету акций, по Ерковецкой эл.станции, и самое главное — по перспективам дивидендной политики. Ключ в капитализации в размере дивидендов, как мы видим по множеству примеров. Сейчас компания платит только 25% от прибыли на дивиденды. В случае перехода к выплате 50%, дивиденды удвоятся, соответственно и дивдоходность приблизится к 8%, что при снижающихся ставках совсем неплохо. В остальном компания оценена не дорого и не дешево: стоит 6 годовых прибылей, EV/EBITDA почти 3.

Относительно других компаний сектора дороже компания оценена к балансу — примерно 0,9 от балансовой стоимости, хотя многие конкуренты стоят по 0,5. Но это все не столь важно. ИнтерРАО — отличный рентабельный устойчивый бизнес, и когда менеджмент захочет платить хотя бы 50% прибыли акционерам — тогда акции будут стоить существенно дороже, но до тех пор апсайд небольшой.

Grigory Saveliev, приз твой! Следующим катализатором для акций Интер РАО станет День инвестора в мае - Атон

Следующим катализатором для акций Интер РАО станет День инвестора в мае - Атон

Интер РАО опубликовала результаты за 9M19 по МСФО

Выручка увеличилась на 9.5% г/г до 754 млрд руб. (точно совпав с консенсус-прогнозом Интерфакса), EBITDA выросла на 21% до 106 млрд руб. (в рамках консенсуса). Рост был поддержан преимущественно сегментом генерации, на котором позитивно сказался не только рост цен на РСВ, но также и вклад Калининградских ТЭС, надбавка к цене ДПМ на нескольких ТЭЦ и сильная динамика трейдингового сегмента. Чистая прибыль достигла 65 млрд руб. (+16.2% г/г, чуть ниже консенсуса). На телеконференции менеджмент сообщил, что Интер РАО проведет День инвестора в мае 2020, где представит свои планы, в том числе относительно казначейских акций и дивидендной политики.

Объявленные результаты совпали с консенсусом и нейтральны для динамики акций. Похоже, что следующим катализатором для бумаги станет День инвестора в мае.

Атон

Авто-репост. Читать в блоге >>> По отчету ИнтерРАО: отчет в целом вышел нейтральный. Выручка в 3кв2019 к 3кв2018 увеличилась на 2,5%, EBITDA прибавила сразу 76%, а вот чистая прибыль сократилась на 3,6%. За 9мес ситуация более ровная: рост выручки составил 9,5%, EBITDA — на 21%, а чистая прибыль на 16%. EBITDA LTM (за скользящий год) достигла 140 млрд. рублей. Долг отрицательный, но куда пойдут эти деньги — это отдельная история. CAPEX постепенно сокращается, всего 24 млрд рублей за год. Есть позитивный момент в виде отсутствия штрафа за несвоевременное введение Приморской ТЭС.

По отчету ИнтерРАО: отчет в целом вышел нейтральный. Выручка в 3кв2019 к 3кв2018 увеличилась на 2,5%, EBITDA прибавила сразу 76%, а вот чистая прибыль сократилась на 3,6%. За 9мес ситуация более ровная: рост выручки составил 9,5%, EBITDA — на 21%, а чистая прибыль на 16%. EBITDA LTM (за скользящий год) достигла 140 млрд. рублей. Долг отрицательный, но куда пойдут эти деньги — это отдельная история. CAPEX постепенно сокращается, всего 24 млрд рублей за год. Есть позитивный момент в виде отсутствия штрафа за несвоевременное введение Приморской ТЭС.

В компании много довольно существенных неопределенных моментов — планы по казначейскому пакету акций, по Ерковецкой эл.станции, и самое главное — по перспективам дивидендной политики. Ключ в капитализации в размере дивидендов, как мы видим по множеству примеров. Сейчас компания платит только 25% от прибыли на дивиденды. В случае перехода к выплате 50%, дивиденды удвоятся, соответственно и дивдоходность приблизится к 8%, что при снижающихся ставках совсем неплохо. В остальном компания оценена не дорого и не дешево: стоит 6 годовых прибылей, EV/EBITDA почти 3.

Относительно других компаний сектора дороже компания оценена к балансу — примерно 0,9 от балансовой стоимости, хотя многие конкуренты стоят по 0,5. Но это все не столь важно. ИнтерРАО — отличный рентабельный устойчивый бизнес, и когда менеджмент захочет платить хотя бы 50% прибыли акционерам — тогда акции будут стоить существенно дороже, но до тех пор апсайд небольшой. Драйвером роста акций Интер РАО может стать изменение дивидендной политики - Промсвязьбанк

Драйвером роста акций Интер РАО может стать изменение дивидендной политики - Промсвязьбанк

«Интер РАО» представила сильный финансовый отчет за 9 месяцев 2019 года по МСФО, который оказался лучше ожиданий рынка. Компания продемонстрировала рост основных финансовых показателей благодаря увеличению платы за мощность по ДПМ, выработке электроэнергии и благоприятной ценовой конъюнктуре на рынке на сутки вперед (РСВ) в первой половине года.

Выручка за отчетный период составила 753,8 млрд руб. (+9,5% г/г), EBITDA – 105,9 млрд руб. (+21,2% г/г), чистая прибыль – 64,7 млрд руб. (+16,2% г/г).

Увеличение выручки обусловлено, в частности, ростом платы за мощность по договорам о предоставлении мощности (ДПМ), а также благоприятной ценовой конъюнктурой на рынке на сутки вперед (РСВ) в первом полугодии.

Рост EBITDA обеспечен в основном получением надбавки к цене ДПМ для Черепетской ГРЭС, Южноуральской ГРЭС и Уренгойской ГРЭС, увеличением выработки на ряде станций, а также вводом в эксплуатацию станций в Калининградской области. Позитивный вклад в показатель сегмента получен и за счет оптимизации расходов: снижения затрат на текущий ремонт по сравнению с сопоставимым периодом и уменьшения расходов на персонал. Кроме того, в отчетном периоде признан единовременный доход в рамках возмещения убытков поставщиком.

Авто-репост. Читать в блоге >>> Интер РАО - ожидает увеличения прибыли в 2019 г.

Интер РАО - ожидает увеличения прибыли в 2019 г.

Представитель топ-менеджмента ИнтерРАО, отвечая на вопрос о прогнозе по размеру чистой прибыли группы в 2019 г.:

Идет большая работа в конце года, очень большая по группе в понимании того, какие будут переоценки, какие будут результаты. Это очень сложные для прогнозирования категории. В целом ориентируемся, что динамика будет положительная с учетом роста операционных результатов

источник

Авто-репост. Читать в блоге >>> Интер РАО - прогноз по росту EBITDA в 2019 г. на 10-15% сохранен. Пересмотра див. политики не будет

Интер РАО - прогноз по росту EBITDA в 2019 г. на 10-15% сохранен. Пересмотра див. политики не будет

член правления компании ИнтерРАО Евгений Мирошниченко в ходе телефонной конференции с аналитиками рассказал, что «Интер РАО» сохраняет прогноз по темпам роста показателя EBITDA по итогам этого года на уровне 10-15% в сравнении с 2018 годом.

Прогноз по уровню EBITDA по итогам 2020 года в компании еще не утвержден.

Менеджмент не планирует пересматривать дивидендную политику компании

источник

Авто-репост. Читать в блоге >>>

Прибыль Интер РАО может составить 80-87 млрд рублей в 2019 году - Фридом Финанс

Прибыль Интер РАО может составить 80-87 млрд рублей в 2019 году - Фридом Финанс

Результаты «Интер РАО» за 9 месяцев почти совпали с нашими ожиданиями. Выручка компании увеличилась на 9,5%, до 753 млрд руб. Показатель EBITDA достиг 105 млрд руб., что на 21% больше, чем за аналогичный период в прошлом, а прибыль увеличилась на 16%, до 64 млрд руб.

Положительная динамика выручки обусловлена увеличением платы за мощность по новым договорам, ростом среднеотпускных цен, а также увеличением объемов трейдинга. Увеличение показателя EBITDA в ключевых сегментах обусловлено опережающим ростом доходов вследствие ввода в эксплуатацию объектов и ростом тарифов и поступлений по договорам мощности на фоне в целом подконтрольных расходов. Обязательства компании сократились на 68%, до 3 млрд руб. Чистый долг группы достиг 181 млрд руб. Объем капзатрат по группе снизился на 15%, до 15,2 млрд рублей.

Ранее «Интер РАО» раскрыла производственные показатели. Выработка электроэнергии существенно не изменилась, составила 89,8 млрд кВт*ч, что обусловлено действием разнонаправленных факторов, как вводом новых мощностей, так и выводом энергоблоков. Отпуск тепла снизился на 4,5% на фоне сокращенного отопительного сезона.

Авто-репост. Читать в блоге >>> Интер РАО ЕЭС – рсбу/ мсфо

Интер РАО ЕЭС – рсбу/ мсфо

Общий долг 31.12.2016г: 7,941 млрд руб/ мсфо 163,689 млрд руб

Общий долг 31.12.2017г: 37,763 млрд руб/ мсфо 177,573 млрд руб

Общий долг 31.12.2018г: 70,746 млрд руб/ мсфо 243,109 млрд руб

Общий долг на 30.06.2019г: 70,878 млрд руб/ мсфо 221,515 млрд руб

Общий долг на 30.09.2019г: 104,529 млрд руб/ мсфо 204,878 млрд руб

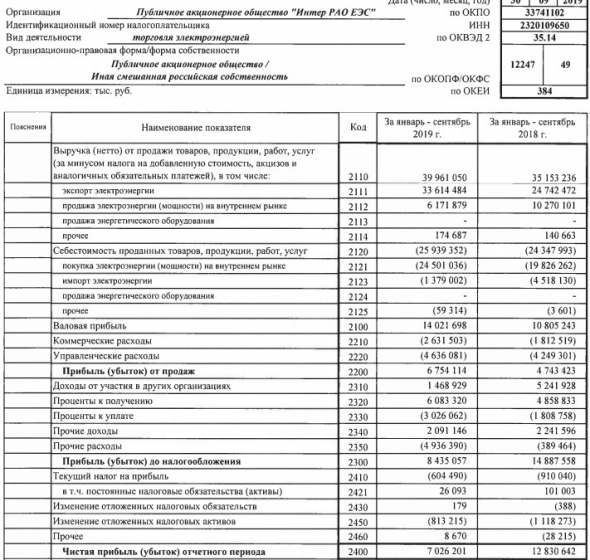

Выручка 2016г: 43,180 млрд руб/ мсфо 868,182 млрд руб

Выручка 9 мес 2017г: 31,51 млрд руб/ мсфо 621,078 млрд руб

Выручка 2017г: 40,975 млрд руб/ мсфо 869,204 млрд руб

Выручка 9 мес 2018г: 35,153 млрд руб/ мсфо 688,228 млрд руб

Выручка 2018г: 53,901 млрд руб/ мсфо 962,582 млрд руб

Выручка 1 кв 2019г: 16,611 млрд руб/ мсфо 281,446 млрд руб

Выручка 6 мес 2019г: 28,865 млрд руб/ мсфо 520,523 млрд руб

Выручка 9 мес 2019г: 39,961 млрд руб/ мсфо 753,809 млрд руб

Прибыль 2016г: 97,475 млрд руб/ Прибыль мсфо 61,312 млрд руб

Прибыль 9 мес 2017г: 5,438 млрд руб/ Прибыль мсфо 41,457 млрд руб

Прибыль 2017г: 15,669 млрд руб/ Прибыль мсфо 54,662 млрд руб

Прибыль 1 кв 2018г: 1,293 млрд руб/ Прибыль мсфо 22,621 млрд руб

Прибыль 6 мес 2018г: 7,941 млрд руб/ Прибыль мсфо 38,296 млрд руб

Прибыль 9 мес 2018г: 12,830 млрд руб/ Прибыль мсфо 55,687 млрд руб

Прибыль 2018г: 18,939 млрд руб/ Прибыль мсфо 71,675 млрд руб

Прибыль 1 кв 2019г: 3,305 млрд руб/ Прибыль мсфо 31,170 млрд руб

Прибыль 6 мес 2019г: 5,507 млрд руб/ Прибыль мсфо 47,944 млрд руб

Прибыль 9 мес 2019г: 7,026 млрд руб/ Прибыль мсфо 64,711 млрд руб

Прибыль 2019г: ____________ / Прибыль мсфо 80 млрд руб – Прогноз

www.interrao.ru/investors/financial-information/financial-reporting/#377

Дивы за 2019г будут в районе 19 коп/акц (чистый див доход 3,58% по текущей)

Интер РАО поддерживает хорошие результаты

Интер РАО поддерживает хорошие результаты

Финансовые результаты компании по итогам 9 мес 2019г:

Выручка +9,4% до 753,8 млрд руб

Операционная прибыль +21% до 77,1 млрд рублей

Чистая прибыль +16,3% до 64,7 млрд рублей

Отчетность — позитивная

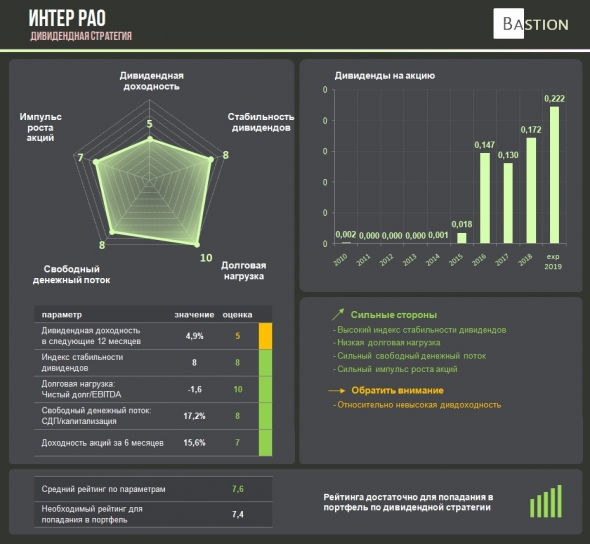

Дивиденды

Компания выплачивает 25% от прибыли по МСФО в качестве дивидендов. За 2018 год выплатили акционерам 17,9 млрд руб или 17,1 копейки на акцию, доходность к текущим ценам — 3,8%. За счет увеличения прибыли дивиденды за 2019 год должны оказаться выше. Мы ожидаем выплаты в 22,2 коп на акцию, доходность к текущим ценам немного ниже среднего — 4,9%.

Ранее Минфин предлагал вдвое увеличить коэффициент выплат для Интер РАО, что стало бы позитивным сигналом для акций. Однако окончательного решения пока принято не было.

Стратегия

Несмотря на невысокую доходность акций Интер РАО, мы отмечаем хорошую стабильность выплат за последние 5 лет, отрицательную долговую нагрузку и очень сильный свободный денежный поток, который за последние 12 месяцев составил около 97,6 млрд рублей, то есть почти в 5 раз больше ожидаемых дивидендов.

Авто-репост. Читать в блоге >>> Интер РАО - чистая прибыль по МСФО за 9 мес +16% г/г

Интер РАО - чистая прибыль по МСФО за 9 мес +16% г/г

Выручка Группы ИнтерРАО за 9 мес по МСФО выросла на 9,5% (65,6 млрд рублей) и составила 753,8 млрд рублей

Операционные расходы возросли по сравнению с сопоставимым периодом на 54,8 млрд рублей (8,7%) и составили 686,6 млрд рублей, что ниже динамики роста выручки.

Показатель EBITDA составил 105,9 млрд рублей, увеличившись на 21,2%.

Чистая прибыль за 9 месяцев 2019 года составила 64,7 млрд рублей, увеличившись относительно сопоставимого периода на 9,0 млрд рублей.

Совокупные активы увеличились на 12,1 млрд рублей (1,7%) и составили 740,7 млрд рублей.

Капитал увеличился на 50,3 млрд рублей (10,4%) и составил 535,8 млрд рублей.

Кредиты и займы уменьшились на 68,2%, до 3,1 млрд рублей. Обязательства по аренде с учётом доли в совместных предприятиях выросли на 7,0 млрд рублей и составили 57,1 млрд рублей.

релиз

Авто-репост. Читать в блоге >>> Рынок сдержанно воспримет результаты Интер РАО - Велес Капитал

Рынок сдержанно воспримет результаты Интер РАО - Велес Капитал

«Интер РАО» представит результаты по МСФО 15 ноября. Конференц-звонок назначен в этот же день на 12:00 МСК.

Мы ожидаем традиционно сильные результаты с ростом EBITDA на 18,2% и чистой прибыли на 13,8%.

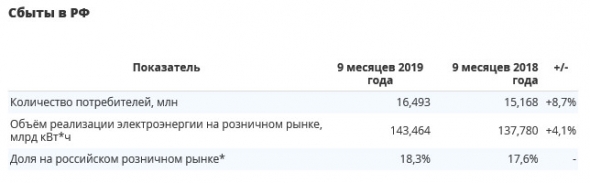

По нашим расчетам, в 3К19 основной вклад в рост внесли сбытовой сегмент (объем от реализации вырос на 4,1% г/г), а также Трейдинг благодаря росту экспортных поставок. Основной сегмент — Генерация также внес умеренный позитивный вклад благодаря росту выработки в РФ на 1,9%.

Конференц-звонок. Мы не ожидаем, что после публикации результатов за 9 месяцев менеджмент поделится информацией о стратегических планах. Впереди еще 2 важные даты: Investor Day 2 декабря, а также годовые результаты'19 (февраль-март 2020 г.). Скорее всего, средне- и долгосрочные планы менеджмента могут быть частично раскрыты на этих этапах. Тем не менее, возможно, менеджмент поделится деталями о ДПМ-2 проектах и даст ориентир по ожидаемым показателям на 2019 г.

Мы считаем, что рынок сдержанно воспримет результаты Интер РАО, т.к. внимание участников рынка приковано к M&A проектам компании, а также к возможному повышению коэффициента дивидендных выплат в среднесрочной перспективе.

Адонин Алексей

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>> Почему тут на сайте указана сегодняшняя дата отчета по МСФО? На сайте компании же завтра отчет!!!

Почему тут на сайте указана сегодняшняя дата отчета по МСФО? На сайте компании же завтра отчет!!!

www.interrao.ru/investors/calendar/

Фундаментальный анализ акций «Интер РАО». Фаворит в секторе

Фундаментальный анализ акций «Интер РАО». Фаворит в секторе

essencemarkets.com/2019/11/07/fundamentalnyj-analiz-aktsij-inter-rao-favorit-v-sektore Увеличение выработки электроэнергии Интер РАО внесет положительный вклад в финансовые результаты - Промсвязьбанк

Увеличение выработки электроэнергии Интер РАО внесет положительный вклад в финансовые результаты - Промсвязьбанк

Интер РАО по итогам 9 месяцев увеличила выработку электроэнергии на 1% г/г

Интер РАО по итогам 9 месяцев увеличила выработку электроэнергии на 1% г/г – до 97 млрд кВт*ч в целом по группе, коэффициент использования установленной мощности (КИУМ) вырос до 44,7% (+0,7 п.п.). Производство электроэнергии увеличилось благодаря российскому сегменту генерации, где выработка выросла на 1,9% г/г – до 89,8 млрд кВт*ч на фоне более высокой востребованности в энергосистеме электроэнергии, вырабатываемой Костромской, Харанорской, Кармановской ГРЭС, а также Затонской ТЭЦ. В результате КИУМ в российском сегменте вырос до 47,2% (+0,9 п.п.), доля в выработке электроэнергии в России увеличилась до 11,2% (+0,1 п.п.). В зарубежных активах выработка снизилась на 9,4% г/г – до 7,2 млрд кВт*ч, КИУМ снизился до 27% (-1,4 п.п.). Снижение выработки электроэнергии в основном связано с нахождением ТЭС Тракия в резерве в 2019 году и передачей электростанции государству в июне 2019 года.

Компания использовала конъюнктуру рынка и продемонстрировала положительную динамику по основным показателям операционной деятельности, увеличив производство электроэнергии в России и ее экспорт, что внесет положительный вклад в финансовый результат.

Промсвязьбанк

Авто-репост. Читать в блоге >>> ИнтерРАО - выработка электроэнергии за 9 мес +1% г/г

ИнтерРАО - выработка электроэнергии за 9 мес +1% г/г

Группа «Интер РАО» опубликовала результаты производственной деятельности по итогам 9 месяцев 2019 года.

Авто-репост. Читать в блоге >>> Интер РАО - чистая прибыль по РСБУ за 9 мес снизилась на 45% г/г

Интер РАО - чистая прибыль по РСБУ за 9 мес снизилась на 45% г/г

Интер РАО — чистая прибыль по РСБУ за 9 мес снизилась на 45% г/г

отчет

Авто-репост. Читать в блоге >>>

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза (08.07.2021)

- Имея чистую денежную позицию 340 млрд (1кв 2021 г.), на 30.06.23г. уже 452 млрд.руб. компания одна из немногих, кто выигрывает от роста процентных ставок ЦБ РФ (16.10.2023)

- Ожидаем, что даже с высоким Capex, у компании не изменится чистый долг, т.е. денег от операционной деятельности будет достаточно (16.10.2023)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы до 2028 года (одно лишь строительство Новоленской ТЭС оценивается в 257 млрд.руб.) Ожидаю за 2023 год capex - 70 млрд.руб (16.10.2023)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций