Прибыль 2018г: 1,033 млрд руб (+123% г/г)

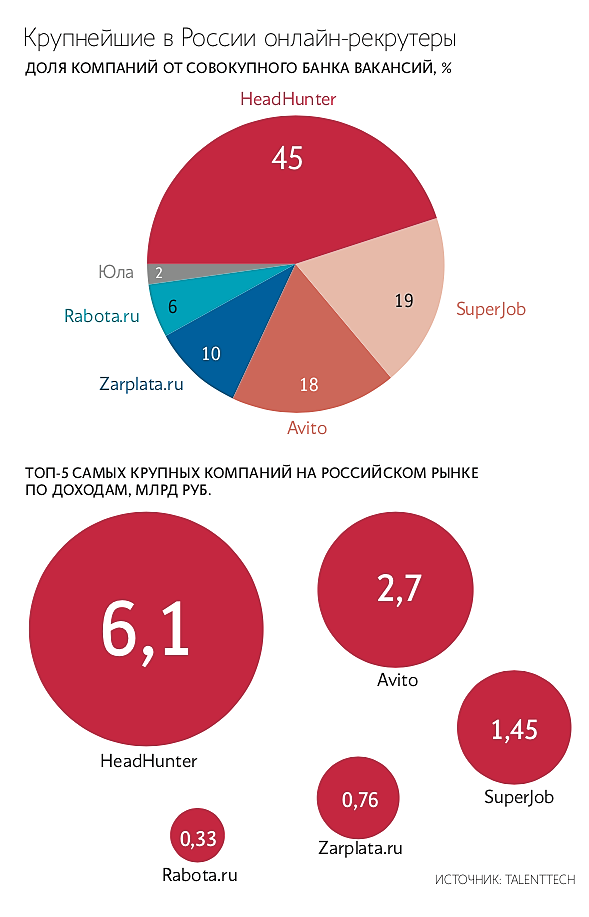

HeadHunter Group PLC — является ведущей онлайн-платформой по подбору персонала в России и регионе СНГ, ориентируется на поиск соискателей работы с работодателями. Предлагает потенциальным работодателям и вербовщикам платный доступ к нашей обширной базе данных CV и платформе объявлений о вакансиях. Предоставляет соискателям и работодателям портфель услуг с добавленной стоимостью, ориентированный на их потребности в подборе персонала. Бренд и мощь платформы компании позволяет генерировать значительный трафик, более 86% которого был бесплатным для компании по состоянию на ноябрь 2018 года, согласно внутренним данным и был третьим по посещаемости веб-сайтом по трудоустройству и занятости в мире по состоянию на январь 1, 2019, согласно последним доступным данным от SimilarWeb. База данных CV содержит 22,1 миллиона, 26,4 миллиона и 36,2 миллиона резюме (без учета Украины) по состоянию на 31 декабря 2016, 2017 и 2018 годов, соответственно, рост частично благодаря приобретению Job.ru в январе 2018 года, и платформе компании, размещенной на хостинге, в среднем более 344 000, 398 000 и 559 000 рабочих мест (за исключением Украины) в годы, закончившиеся 31 декабря 2016, 2017 и 2018 годов, соответственно. По данным LiveInternet, за годы, закончившиеся 31 декабря 2016, 2017 и 2018 годов, платформа компании насчитывала соответственно 16,7 млн, 17,5 млн и 20,0 млн. Уникальных посетителей в месяц.

Компания была основана в 2000 году. Штаб-квартира находится в городе Никосия, Республика Кипр. По состоянию на 31 декабря 2018 года в компании работало 683 сотрудника.

Head Hunter Group PLC

Par value ordinary share €0.002

Number of shares authorized and issued 50,000,000 акций

https://www.sec.gov/Archives/edgar/data/835271/000119312519119873/d692508df6.htm

Общий долг на 31.12.2016г: 7,277 млрд руб

Общий долг на 31.12.2017г: 10,215 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Выручка 2015г: 3,104 млрд руб

Выручка 2016г: 3,740 млрд руб

Выручка 2017г: 4,733 млрд руб

Выручка 2018г: 6,118 млрд руб

Операционная прибыль 2015г: 1,472 млрд руб

Операционная прибыль 2016г: 1,133 млрд руб

Операционная прибыль 2017г: 1,383 млрд руб

Операционная прибыль 2018г: 2,099 млрд руб

Прибыль 2015г: 1,276 млрд руб

Убыток 2016г: 29,35 млн руб

Прибыль 2017г: 462,80 млн руб

Прибыль 2018г: 1,033 млрд руб (+123% г/г)

https://www.sec.gov/Archives/edgar/data/1721181/000119312519078569/d651152df1a.htm

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций