Дивы за 2017г будут в районе 350 руб.

Марэк, как посчитал? какой процент от ебитды?

| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 444,3 млрд |

| Выручка | 1 172,0 млрд |

| EBITDA | 589,6 млрд |

| Прибыль | 210,7 млрд |

| Дивиденд ао | 9,1533 |

| P/E | 11,6 |

| P/S | 2,1 |

| P/BV | 4,4 |

| EV/EBITDA | 5,3 |

| Див.доход ао | 5,7% |

| ГМК Норникель Календарь Акционеров | |

| 22/04 Предварительные операционные результаты по итогам 1 кв 2024 г. | |

| Прошедшие события Добавить событие | |

Прогноз результатов «Норникеля» за II полугодие по МСФО

Отличная жара, штопором вниз

Странно, что сегодня никто не запостил.

Завтра будет жара в акциях Норникеля.

Прогноз результатов "Норникеля" за II полугодие по МСФО: чистая прибыль вырастет на 88%

Аналитики ФГ БКС

В центре внимания инвесторов окажутся коэффициент дивидендных выплат и прогнозы менеджмента. Мы считаем, что рынок позитивно отреагирует на результаты и прогнозы компании.

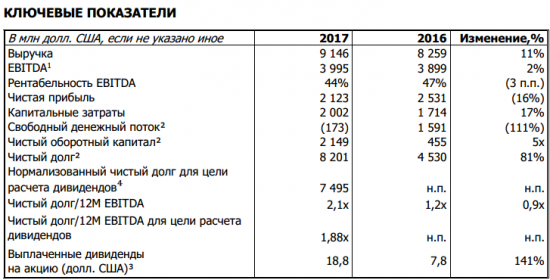

Норильский никель завтра, 6 марта, представит финансовые результаты за 2П17 по МСФО, которые, как мы ожидаем, покажут существенное улучшение динамики показателей п/п. Мы также считаем, что менеджмент озвучит позитивный прогноз на 2018 г. Компания также проведет телеконференцию (6 марта, 16:00 МСК).— Выручка, по нашим оценкам, выросла на 23% п/п до $5.21 млрд из-за низкой базы в 1П17 (объемы выпуска оказались под давлением из-за реструктуризации производства) и существенного повышения цен на никель, медь и палладий (+14-20%).

— EBITDA, как мы ожидаем, последует за динамикой выручки и увеличится на 53% п/п до $2.67 млрд.

— Чистая прибыль, по нашим расчетам, выросла на 88% п/п до $1.72 млрд.

— Главный показатель для отслеживания – долговая нагрузка. По нашим оценкам, на конец 2017 г. соотношение чистый долг/EBITDA составило 1.64x, т.е. коэффициент дивидендных выплат компании должен остаться на уровне 60% от EBITDA. Мы ожидаем, что совет директоров рекомендует направить на дивиденды $2.0 млрд ($0.13 на акцию, $1.3 на ГДР), что должно обеспечить дивдоходность выше 6%.

— Мы полагаем, что Норникель озвучит позитивный прогноз на 2018 г., учитывая, что динамика цен на металлы продолжила улучшаться по сравнению со 2П17. Кроме того, компания должна дать ориентир по высвобождению оборотного капитала. Таким образом, в 2018 г. коэффициент дивидендных выплат Норникеля должен остаться на уровне 60% от EBITDA.

Норникель 6 марта должен опубликовать финансовые результаты за 2П17. Мы ожидаем, что EBITDA за 2П17 вырастет на 36% п/п до $2 372 млн. На результатах должен положительно сказаться рост производства по корзине металлов на 6-11% и рост цен на 10-20%. Мы полагаем, что свободный денежный поток упадет до всего $89 млн (-83% п/п) в результате давления со стороны капзатрат, которые увеличились на $600 млн, и прироста оборотного капитала на $600 млн. Мы ожидаем, что соотношение чистый долг/EBITDA составит чуть более 1.9x (против 1.5x на конец 1П17), а значит финальные дивиденды должны составить $0.95/GDR (ниже консенсус-прогноза Bloomberg на уровне $1.15/GDR), что соответствует доходности 4.8%. Телеконференция состоится 6 марта в 16:00 по московскому времени (13:00 по лондонскому времени), тел.: +7 495 213 1767; +44 330 336 91 05; ID: 2650857.

Ожидается, что выручка «Норникеля» составит $9,3, EBIDTA — $4,4 млрд., прибыль в диапазоне $2200-2400. Росту выручки способствует рост цены на металл во 2-м полугодии.Ващенко Георгий

Несмотря на то что продажи во 2 полугодии 2017 года остались на уровне предыдущего полугодия, мы ожидаем, что выручка увеличится примерно на 10% до $4,66 млрд., а EBITDA составит $2,27 млрд., главным образом, благодаря продолжающемуся росту цен на основную продукцию «Норильского Никеля».Sberbank CIB

В ходе последнего «дня инвестора» компания представила прогноз, согласно которому оборотный капитал во 2 полугодии 2017 года увеличился из-за однократных факторов, таких как задержки в отгрузке палладия и изменения условий контрактов с клиентами и поставщиками. Мы полагаем, что во 2 полугодии 2017 года оборотный капитал вырос примерно на $1,3 млрд.

Судя по текущей дивидендной политике, компания в виде финальных дивидендов за 2017 год может распределить около $1,6-1,7 млрд., однако решение, по всей видимости, будет объявлено в апреле.

Странно, что сегодня никто не запостил.

Завтра будет жара в акциях Норникеля.

Прогноз результатов "Норникеля" за II полугодие по МСФО: чистая прибыль вырастет на 88%

Аналитики ФГ БКС

В центре внимания инвесторов окажутся коэффициент дивидендных выплат и прогнозы менеджмента. Мы считаем, что рынок позитивно отреагирует на результаты и прогнозы компании.

Норильский никель завтра, 6 марта, представит финансовые результаты за 2П17 по МСФО, которые, как мы ожидаем, покажут существенное улучшение динамики показателей п/п. Мы также считаем, что менеджмент озвучит позитивный прогноз на 2018 г. Компания также проведет телеконференцию (6 марта, 16:00 МСК).

— Выручка, по нашим оценкам, выросла на 23% п/п до $5.21 млрд из-за низкой базы в 1П17 (объемы выпуска оказались под давлением из-за реструктуризации производства) и существенного повышения цен на никель, медь и палладий (+14-20%).

— EBITDA, как мы ожидаем, последует за динамикой выручки и увеличится на 53% п/п до $2.67 млрд.

— Чистая прибыль, по нашим расчетам, выросла на 88% п/п до $1.72 млрд.

— Главный показатель для отслеживания – долговая нагрузка. По нашим оценкам, на конец 2017 г. соотношение чистый долг/EBITDA составило 1.64x, т.е. коэффициент дивидендных выплат компании должен остаться на уровне 60% от EBITDA. Мы ожидаем, что совет директоров рекомендует направить на дивиденды $2.0 млрд ($0.13 на акцию, $1.3 на ГДР), что должно обеспечить дивдоходность выше 6%.

— Мы полагаем, что Норникель озвучит позитивный прогноз на 2018 г., учитывая, что динамика цен на металлы продолжила улучшаться по сравнению со 2П17. Кроме того, компания должна дать ориентир по высвобождению оборотного капитала. Таким образом, в 2018 г. коэффициент дивидендных выплат Норникеля должен остаться на уровне 60% от EBITDA.

Прикрыл шорт фьючей по 112700, похоже опять выкупают, поедем к верхней границе канала. Покупать не охота, посижу понаблюдаю

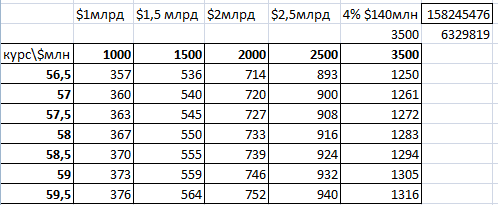

Интересным показался расклад по размеру возможных дивидендов Норникеля.

По информации Интерфакса, РусАл предлагал увеличить дивиденды Норникеля до $2,5 млрд, Интеррос был согласен на $1,5 млрд в год

Глава Интерроса Владимир Потанин и глава РусАла Олег Дерипаска до начала судебного процесса, вызванного сделкой с Crispian Романа Абрамовича, обсуждали варианты продолжения сотрудничества, включая новую дивидендную формулу и частичный off-take для Glencore, говорится в материалах лондонского суда, имеющихся в распоряжении Интерфакса. О.Дерипаска, как следует из документов, настаивал на увеличении годового лимита по дивидендам до $2,5 млрд. Интеррос был согласен на минимальный уровень $1,5 млрд в год (вместо нынешнего $1 млрд), но не менее $10 млрд в течение пяти лет. Обсуждалась также привязка дивидендов к cash flow, а не к EBITDA, как сейчас.

Дивиденды Норникеля могут быть одной из основных причин начала нового корпоративного конфликта. РусАл в условиях высокого долга не устраивала ситуация снижения уровня выплат из-за возросшего CAPEX ГМК. Возможно, пересмотром дивидендной политики конфликт и закончиться. В целом, предлагаемы выплаты Интерросом в 1,5 млрд долл дают дивидендную доходность акций Норникеля в 4,6%, 2,5 млрд долл обозначенные РусАлом – 7,7%

Но есть ещё один ориентир по возможным размерам дивидендов в Норникеле. Это данные можно взять из документов свидетельских показаний топ-менеджера «Интерроса» Башкирова, направленных в Высокий суд Лондона. Цитирую РБК:

«Интеррос» Владимира Потанина оценил возможный ущерб от затягивания или отмены сделки по покупке 4% «Норильского никеля» у Crispian Романа Абрамовича и Александра Абрамова в сумму более $400 млн. Об этом говорится в документах, направленных структурой «Интерроса» — компанией Whiteleave в Высокий суд Лондона (у РБК есть копия документов). В этом суде UC Rusal оспаривает сделку по продаже 4% «Норникеля».

Как говорится в документе, направленном в Высокий суд Лондона 15 февраля, компания UC Rusal, которая уже обязалась компенсировать ущерб, нанесенный ее иском в Высокий суд, может быть не в состоянии покрыть этот ущерб в случае введения против нее санкций США. В конгрессе США сейчас рассматривается законопроект о защите американских выборов от угрозы вмешательства (так называемый DETER Act), в случае принятия которого американские власти смогут блокировать активы всех участников «кремлевского списка» (в него вошли российские бизнесмены с состоянием более $1 млрд, включая Олега Дерипаску, Абрамовича, самого Потанина, а также другого акционера UC Rusal Виктора Вексельберга), если установят, что Россия вмешалась в выборы в США, включая выборы губернаторов и конгрессменов, которые пройдут в ноябре 2018 года.

Если сделка с Crispian затянется на год из-за иска UC Rusal, ущерб «Интерроса» может составить более $400 млн, утверждает Башкиров.В эту сумму он включает упущенную выгоду от ожидаемых дивидендов на 4% «Норникеля» ($140 млн), а также проценты, которые холдинг должен выплачивать структуре Абрамовича и Абрамова в рамках соглашения, заключенного между компанией Bonico Владимира Потанина и Crispian 14 февраля. С момента заключения этого соглашения до завершения сделки компания Потанина должна выплачивать структуре Абрамовича и Абрамова 6,79% годовых от суммы сделки ($1,48 млрд), за год сумма дополнительных выплат достигнет $100 млн, предупреждает топ-менеджер «Интерроса».

Исходя из показаний Башкирова, ГМК планирует получить в течение следующего года 140 млн долларов дивидендов на пакет размером 4%.

И так, у нас есть 3 варианта возможных размеров дивидендов в ГМК Норникель суммарно в течение следующего годового периода.

Давайте попробуем посчитать, сколько же будет составлять возможный размер дивиденда на акцию при таких раскладах.

Левый столбик котировки, следующие столбцы- дивиденды в зависимости от общих сумм, которые могут быть, пока теоретически, направлены на дивиденды. Правая верхняя ячейка = количество акций в ГМК, ниже--- количество акций, составляющее 4 % .

Если на 4% акций размер упущенных дивидендов составляет 140 млн долларов, то на 100% общая сумма дивидендов составит расчетные 3,5 млрд долларов. Соответственно, исходя из этого считаем размер дивиденда на акцию.

Ждём дальнейших развитий событий.

расшатывается маятник: 11000-11400 руб