| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 098,5 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 17,1 |

| P/S | 1,7 |

| P/BV | 2,8 |

| EV/EBITDA | 5,8 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Ну и еще добавлю. Зайдите на сайт LSE, на страницу АДР Норникеля. Там можно получить детализацию в течение торговой сессии — по объемам, цене и т.д. Остальные дни не смотрел, глянул 26 число, то есть вчерашний день. Лично я там не увидел каких-то больших объемов. Сделки на 3-4 тыс. долл. идут как самые крупные, их мало вообще в течение дня. Большая часть сделок указаны как «ALGO», и они вообще мелкие по цене и объемам. Так что у меня складывается впечатление, что трейдеры на форумах и в чатах сами себя напугали. Я по объемам паник-сейл не увидел вообще, это бред. Возможно, я что-то неправильно понимаю, однако все эти данные можно посмотреть самому, кому интересно.

Ну и еще добавлю. Зайдите на сайт LSE, на страницу АДР Норникеля. Там можно получить детализацию в течение торговой сессии — по объемам, цене и т.д. Остальные дни не смотрел, глянул 26 число, то есть вчерашний день. Лично я там не увидел каких-то больших объемов. Сделки на 3-4 тыс. долл. идут как самые крупные, их мало вообще в течение дня. Большая часть сделок указаны как «ALGO», и они вообще мелкие по цене и объемам. Так что у меня складывается впечатление, что трейдеры на форумах и в чатах сами себя напугали. Я по объемам паник-сейл не увидел вообще, это бред. Возможно, я что-то неправильно понимаю, однако все эти данные можно посмотреть самому, кому интересно.

Пытаюсь разобраться в том, сколько сделок было совершено с 20 февраля, когда началось падение бумаги. Я тот еще математик, однако картина получается такой (касается только нашего рынка). Извиняюсь, если где-то ошибся, не претендую, как говорится. Если брать данные (округленно). Всего имеем акций — 158,2 млн. акций, фрифлоут — 38%, или около 60,2 млн. акций. С 20 числа, когда началось падение курса (после новости об инциденте в цеху), по 26 число (вчерашний день) объем в лотах составил около 5,2 млн. В нашем случае 1 лот=1 акция. Следовательно, за все пять торговых сессий паники было совершено сделок на 5,2 млн. акций, или на 8,6% фри-флоута. Если учесть, что это не только продажи, а еще и покупки, то получается, что особой паники по бумаге и не было.

Сергей, Добавлю также. Если брать LSE, то там был объем за все эти же дни всего на 1,6 млн. акций (соотношение акций и АДР 1 к 10), или 2,6% фри-флоута. Не знаю, стоит ли складывать эти объемы, то есть входит ли покупка АДР на LSE в объемы Мосбиржи или это отдельные зарезервированные акции. Как бы там ни было, объемы были не такие ужасные, как выглядят свечки на графике Пытаюсь разобраться в том, сколько сделок было совершено с 20 февраля, когда началось падение бумаги. Я тот еще математик, однако картина получается такой (касается только нашего рынка). Извиняюсь, если где-то ошибся, не претендую, как говорится. Если брать данные (округленно). Всего имеем акций — 158,2 млн. акций, фрифлоут — 38%, или около 60,2 млн. акций. С 20 числа, когда началось падение курса (после новости об инциденте в цеху), по 26 число (вчерашний день) объем в лотах составил около 5,2 млн. В нашем случае 1 лот=1 акция. Следовательно, за все пять торговых сессий паники было совершено сделок на 5,2 млн. акций, или на 8,6% фри-флоута. Если учесть, что это не только продажи, а еще и покупки, то получается, что особой паники по бумаге и не было.

Пытаюсь разобраться в том, сколько сделок было совершено с 20 февраля, когда началось падение бумаги. Я тот еще математик, однако картина получается такой (касается только нашего рынка). Извиняюсь, если где-то ошибся, не претендую, как говорится. Если брать данные (округленно). Всего имеем акций — 158,2 млн. акций, фрифлоут — 38%, или около 60,2 млн. акций. С 20 числа, когда началось падение курса (после новости об инциденте в цеху), по 26 число (вчерашний день) объем в лотах составил около 5,2 млн. В нашем случае 1 лот=1 акция. Следовательно, за все пять торговых сессий паники было совершено сделок на 5,2 млн. акций, или на 8,6% фри-флоута. Если учесть, что это не только продажи, а еще и покупки, то получается, что особой паники по бумаге и не было.

Пора ли тарить Норникель?!

Привет казиношники!

К Норникелю за последнюю неделю очень пристальное внимание из-за страшной аварии, которая повлекла за собой смерти и закрытие двух рудников из-за потопления.

Капитализация компании за это время снизилась более чем на 15% и вот вопрос, а не стоит ли ее купить в качестве долгосрочной инвестиции?

При покупке компании стоит обратить внимание на то, что этот бизнес подвержен рискам с несчастными случаями на производстве, а также вреде экологии. Это скорее всего неизбежно и в дальнейшем, поэтому мы с определенной периодичностью будем видеть страшные заголовки и падение котировок. Но может быть это возможность?

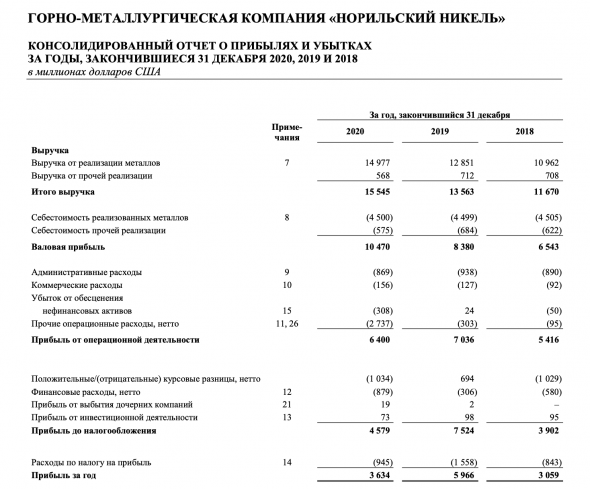

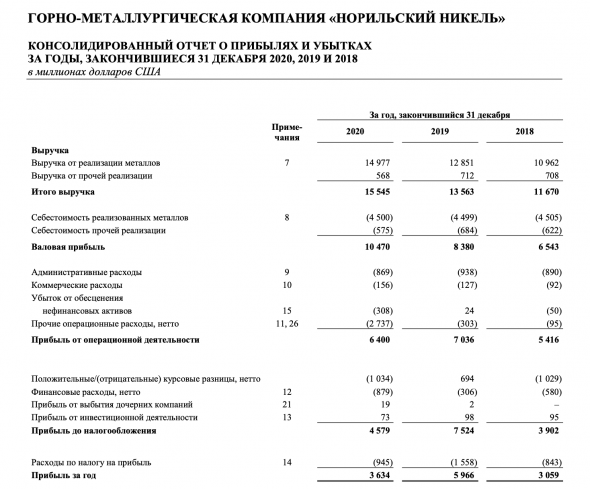

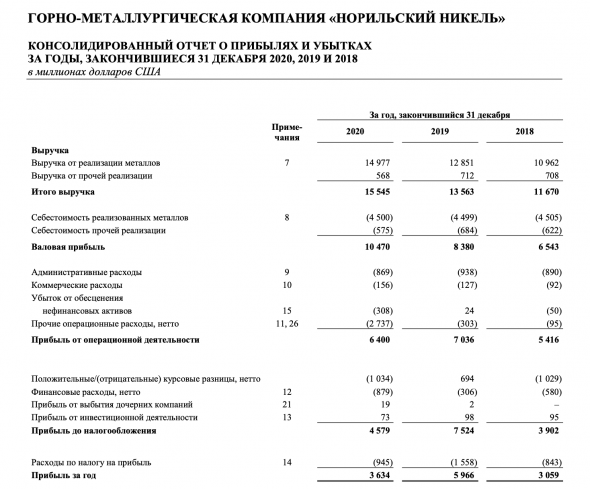

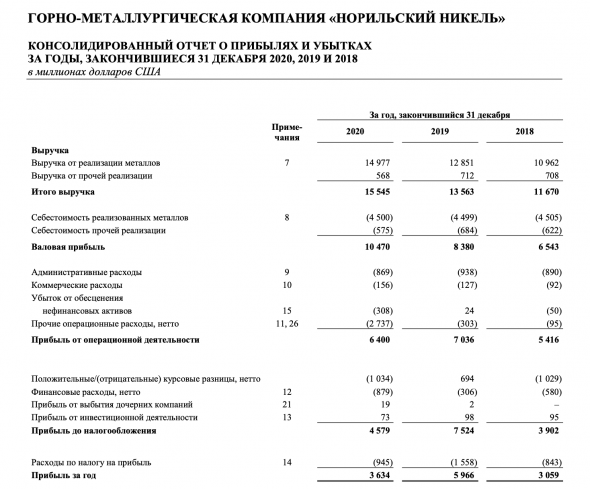

По результатам 2020 года чистая прибыль Норникеля снизилась почти на 40% по сравнению с показателем предыдущего 2019 года и составила 3634 млрд долларов. EBITDA сократилась на 3% и составила 7651 млрд долларов. Снижение произошло в связи с тем, что компания выплатила более 2 млрд долларов по факту ущерба экологии на ТЭЦ-3 Норильска. В рублях ущерб составляет 146,2 млрд.

Выручка компании увеличилась на 15% и составила 15545 млрд долларов.

Ниже вырезка из отчета, где можно посмотреть динамику выручки и чистой прибыли компании:

Авто-репост. Читать в блоге >>>

Ленивый Инвестор,

Какой смысл смотреть сейчас в зеркало заднего вида, когда дом горит...?

Если рудники не восстановят = срежется добыча на 50% руды. следовательно срежется выручка на 50%.

При этом долги не срежутся на 50%...

Каким образом можно будет покрыть долги при срезании выручки на 50% — вы вот этим вопросом задумайтесь.

Если вы спекулянт — то Норка хорошая сейчас акция.

Если вы инвестор — то норка имеет очень большой риск упасть на 50%, но при этом если рудники заработают, то вырастит она всего на 16,6% (с 24 до 28 т.р.). Риски ощущаете...?

Если вы «инвестор, верящий в откачку воды и рудников» — то может лучше тогда сходить в казино...?

Гадаю на ромашке, как вы перевернулись, однако. А как же рост котировок металлов, который никто не учитывает? К тому же, по отчету 2019, если я правильно себе выписал, Талнахский рудный узел это 71% меди, 36% МПГ. На 50% выручки не тянет. На глаз что-то ближе к 40%, и уже почти на 20% упали.

И почему риск упасть на 50% большой? У вас есть какие-то данные о затоплении?

Dmitrii Borisenkov,

Потому что если не удастся остановить течь = добыча упадет на 50% = выручка упадет на 50%.

Я не перевернулся — я долгосрочный инвестор.

Мне не интересны факты которые не влияют на операционную прибыль.

Затопление = влияние именно на операционную прибыль

Почитайте на офф сайте: затопление происходит на уровне 350 метров. Сама шахта 1 км => все что ниже 350 метров под водой.

Я не горняк — я не могу представить как можно останосить бесконечный поток воды.

Я не играю в казино. Гмк на мой взгляд сейчас это казино: затопи-незатопит.

Вы не боитесь, что в субботу (к примеру) объявят что рудник затопило и в понедельник моментальный геп на -50%.

У меня было 20 акций — для меня это существенные деньги. Просадка на 50% = это около 200к.

Вы поймите один только лишь факт: покупая по 23-24 т.р. может быть всего 2 варианта (затопит либо не затопит).

Если не затопит — потенциал роста = возврат к своему максимуму: 28/23 = 21,7% роста.

Если затопит, то 50% выручки под водой останется.

23-24к — это при выручке в 1,1 трлн.руб. если выручка 0,55 трнл => моментальная переоценка и цены помпании в 2 раза ниже

Гадаю на ромашке, Хочется услышать ваши мысли исходя из того, что даже покупая по 23 дд примерно 2,7%. Я понимаю, когда в 2018 году обсуждали, был тренд на рост и т.д. Сейчас включая все нижеописанные проблемы… Скажите, на чём ваша уверенность в лонг? Даже наверно неправильный вопрос… Много пишите… Вы в лонге или шорте?

Ситуация по мне падовая, что то много наездов на Потанина идёт. С 8 до 23 выросли… Хорошо. Дальше думать-или лить или верить, что всё случайно и будет праздник.

Сергей Боголепов,

Вы поймите, что если вы покупаете акцию ради дивов в долгосрок, то если будет по плохосу сценарию и не смогут остановить поток воды, то:

1) дивов акционеры не увидят очень долго. Я ниже расписывал на примере (в кратце): имея сегодня поток денег в 100 рублей, и долгов на поток в 80 рублей — свободных денег есть 20 рублей из которых тратится на кап.затраты и т.п. и в т.ч. дивиденды.

Но если поток денег уменьшится на 50%, то получится: поток денег 50 рублей, поток долга 80 рублей.

50 — 80 = -30 руб ежегодно.

Вы поймите, если выручка упадет, а долговые обязательства то ни кто не снимет.

И когда долг брали, то расчитывали на поток денег, а будет другой.

Хороший пример: человек который покупает квартиру в ипотеку. Должен платить 30т.р. в месяц и имеет зарплату 60 т.р.

Следовательно 30т.р. дополнительно остается на жизнь.

Но в случае потери работы и переход на др. работу с зарплатой в 20т.р. — как платить ипотеку в 30т.р.?

Гадаю на ромашке, а что по Русалу? Он тоже рухнет? Или алюминиевый бизнес вытянет?

Vanger,

Не отслеживаю компанию русала. Не интересна мне

из истории.

25.02.16: рудник «Маяк». селевой поток из горной массы, воды и закладочной смеси.

22-23.10.19: Работу на руднике «Таймырский» Ростехнадзор приостановил на 90 суток из-за гибели 3 рабочих, задохнулись.

24.07.2020: рудник «Маяк». попала вода, из-за подтопления насосной станции грунтовыми водами. работа предприятия была приостановлена, велись работы по откачке воды и ликвидации подтопления.

реакция на цену акции, металлы на графике.

Рудники ВСЕХ производителей, и плохих и хороших, затапливает. Под землей есть воды. Подземные. Иногда они проходят внутрь. Это просто мир так устроен.

Другое дело, насколько успешно владельцы с этим справляются.

Пора ли тарить Норникель?!

Привет казиношники!

К Норникелю за последнюю неделю очень пристальное внимание из-за страшной аварии, которая повлекла за собой смерти и закрытие двух рудников из-за потопления.

Капитализация компании за это время снизилась более чем на 15% и вот вопрос, а не стоит ли ее купить в качестве долгосрочной инвестиции?

При покупке компании стоит обратить внимание на то, что этот бизнес подвержен рискам с несчастными случаями на производстве, а также вреде экологии. Это скорее всего неизбежно и в дальнейшем, поэтому мы с определенной периодичностью будем видеть страшные заголовки и падение котировок. Но может быть это возможность?

По результатам 2020 года чистая прибыль Норникеля снизилась почти на 40% по сравнению с показателем предыдущего 2019 года и составила 3634 млрд долларов. EBITDA сократилась на 3% и составила 7651 млрд долларов. Снижение произошло в связи с тем, что компания выплатила более 2 млрд долларов по факту ущерба экологии на ТЭЦ-3 Норильска. В рублях ущерб составляет 146,2 млрд.

Выручка компании увеличилась на 15% и составила 15545 млрд долларов.

Ниже вырезка из отчета, где можно посмотреть динамику выручки и чистой прибыли компании:

Авто-репост. Читать в блоге >>>

Ленивый Инвестор,

Какой смысл смотреть сейчас в зеркало заднего вида, когда дом горит...?

Если рудники не восстановят = срежется добыча на 50% руды. следовательно срежется выручка на 50%.

При этом долги не срежутся на 50%...

Каким образом можно будет покрыть долги при срезании выручки на 50% — вы вот этим вопросом задумайтесь.

Если вы спекулянт — то Норка хорошая сейчас акция.

Если вы инвестор — то норка имеет очень большой риск упасть на 50%, но при этом если рудники заработают, то вырастит она всего на 16,6% (с 24 до 28 т.р.). Риски ощущаете...?

Если вы «инвестор, верящий в откачку воды и рудников» — то может лучше тогда сходить в казино...?

Гадаю на ромашке, как вы перевернулись, однако. А как же рост котировок металлов, который никто не учитывает? К тому же, по отчету 2019, если я правильно себе выписал, Талнахский рудный узел это 71% меди, 36% МПГ. На 50% выручки не тянет. На глаз что-то ближе к 40%, и уже почти на 20% упали.

И почему риск упасть на 50% большой? У вас есть какие-то данные о затоплении?

Dmitrii Borisenkov,

Потому что если не удастся остановить течь = добыча упадет на 50% = выручка упадет на 50%.

Я не перевернулся — я долгосрочный инвестор.

Мне не интересны факты которые не влияют на операционную прибыль.

Затопление = влияние именно на операционную прибыль

Почитайте на офф сайте: затопление происходит на уровне 350 метров. Сама шахта 1 км => все что ниже 350 метров под водой.

Я не горняк — я не могу представить как можно останосить бесконечный поток воды.

Я не играю в казино. Гмк на мой взгляд сейчас это казино: затопи-незатопит.

Вы не боитесь, что в субботу (к примеру) объявят что рудник затопило и в понедельник моментальный геп на -50%.

У меня было 20 акций — для меня это существенные деньги. Просадка на 50% = это около 200к.

Вы поймите один только лишь факт: покупая по 23-24 т.р. может быть всего 2 варианта (затопит либо не затопит).

Если не затопит — потенциал роста = возврат к своему максимуму: 28/23 = 21,7% роста.

Если затопит, то 50% выручки под водой останется.

23-24к — это при выручке в 1,1 трлн.руб. если выручка 0,55 трнл => моментальная переоценка и цены помпании в 2 раза ниже

Гадаю на ромашке, Хочется услышать ваши мысли исходя из того, что даже покупая по 23 дд примерно 2,7%. Я понимаю, когда в 2018 году обсуждали, был тренд на рост и т.д. Сейчас включая все нижеописанные проблемы… Скажите, на чём ваша уверенность в лонг? Даже наверно неправильный вопрос… Много пишите… Вы в лонге или шорте?

Ситуация по мне падовая, что то много наездов на Потанина идёт. С 8 до 23 выросли… Хорошо. Дальше думать-или лить или верить, что всё случайно и будет праздник.

Сергей Боголепов,

Вы поймите, что если вы покупаете акцию ради дивов в долгосрок, то если будет по плохосу сценарию и не смогут остановить поток воды, то:

1) дивов акционеры не увидят очень долго. Я ниже расписывал на примере (в кратце): имея сегодня поток денег в 100 рублей, и долгов на поток в 80 рублей — свободных денег есть 20 рублей из которых тратится на кап.затраты и т.п. и в т.ч. дивиденды.

Но если поток денег уменьшится на 50%, то получится: поток денег 50 рублей, поток долга 80 рублей.

50 — 80 = -30 руб ежегодно.

Вы поймите, если выручка упадет, а долговые обязательства то ни кто не снимет.

И когда долг брали, то расчитывали на поток денег, а будет другой.

Хороший пример: человек который покупает квартиру в ипотеку. Должен платить 30т.р. в месяц и имеет зарплату 60 т.р.

Следовательно 30т.р. дополнительно остается на жизнь.

Но в случае потери работы и переход на др. работу с зарплатой в 20т.р. — как платить ипотеку в 30т.р.?

Гадаю на ромашке, а что по Русалу? Он тоже рухнет? Или алюминиевый бизнес вытянет? Аварии Норникеля и FixPrice в итогах недели

Аварии Норникеля и FixPrice в итогах неделиПосле неудачно штурма максимумов на прошлой неделе, Индекс Мосбиржи перешел к коррекции и закрылся в -2,9%. Ближайшей точкой остановки может служить поддержка на 3300 п. Однако, это же сформирует двойную вершину — фигуру разворота. Вау, что-то меня унесло в дебри теханализа. Давайте возвращаться.

На рынке нефти тоже напряженная ситуация. 4 марта состоится заседание ОПЕК+, на котором обсудят квоты. Вся интрига со стороны Саудитов. Чисто технически, нефти есть куда расти. Ближайшее сопротивление на $70. Но политические аспекты тут сильнее. Если перейдем в коррекцию и по черному золоту, наши нефтяники будут под давлением.

Доллар никак не соберется с мыслями, куда ему идти далее. Маркетмейкер и ЦБ зажали котировки валюты в диапазоне 73-76 рублей и отпускать не собираются. Выходить из него будем импульсом. Как вы думаете куда? Я бы ставку делал на рост доллара в среднесрочной перспективе.

В акциях металлургов продолжается ралли, начавшееся еще в марте прошлого года. Высокие цены на продукцию и дивиденды выше рынка, делают свое дело. За неделю НЛМК растет на 6,9%, ММК +4%, Северсталь в отстающих +2,7%. Такая динамика не позволяет войти в акции, а вот удерживать ранее имеющиеся позиции имеет смысл.

А вот Норникель позволил мне прикупить первую часть позиции. Череда аварий расстроили инвесторов, которые предпочли зафиксировать прибыль и временно выйти из акций. Оперативно сбрасывал информацию себе в Instagram. До сих пор не ясны последствия подтоплений на рудниках. Однако, начиная с 23000 рублей и ниже, для меня будет диапазоном для набора полной позиции по отличной компании.

Авто-репост. Читать в блоге >>>

Пора ли тарить Норникель?!

Привет казиношники!

К Норникелю за последнюю неделю очень пристальное внимание из-за страшной аварии, которая повлекла за собой смерти и закрытие двух рудников из-за потопления.

Капитализация компании за это время снизилась более чем на 15% и вот вопрос, а не стоит ли ее купить в качестве долгосрочной инвестиции?

При покупке компании стоит обратить внимание на то, что этот бизнес подвержен рискам с несчастными случаями на производстве, а также вреде экологии. Это скорее всего неизбежно и в дальнейшем, поэтому мы с определенной периодичностью будем видеть страшные заголовки и падение котировок. Но может быть это возможность?

По результатам 2020 года чистая прибыль Норникеля снизилась почти на 40% по сравнению с показателем предыдущего 2019 года и составила 3634 млрд долларов. EBITDA сократилась на 3% и составила 7651 млрд долларов. Снижение произошло в связи с тем, что компания выплатила более 2 млрд долларов по факту ущерба экологии на ТЭЦ-3 Норильска. В рублях ущерб составляет 146,2 млрд.

Выручка компании увеличилась на 15% и составила 15545 млрд долларов.

Ниже вырезка из отчета, где можно посмотреть динамику выручки и чистой прибыли компании:

Авто-репост. Читать в блоге >>>

Ленивый Инвестор,

Какой смысл смотреть сейчас в зеркало заднего вида, когда дом горит...?

Если рудники не восстановят = срежется добыча на 50% руды. следовательно срежется выручка на 50%.

При этом долги не срежутся на 50%...

Каким образом можно будет покрыть долги при срезании выручки на 50% — вы вот этим вопросом задумайтесь.

Если вы спекулянт — то Норка хорошая сейчас акция.

Если вы инвестор — то норка имеет очень большой риск упасть на 50%, но при этом если рудники заработают, то вырастит она всего на 16,6% (с 24 до 28 т.р.). Риски ощущаете...?

Если вы «инвестор, верящий в откачку воды и рудников» — то может лучше тогда сходить в казино...?

Гадаю на ромашке, как вы перевернулись, однако. А как же рост котировок металлов, который никто не учитывает? К тому же, по отчету 2019, если я правильно себе выписал, Талнахский рудный узел это 71% меди, 36% МПГ. На 50% выручки не тянет. На глаз что-то ближе к 40%, и уже почти на 20% упали.

И почему риск упасть на 50% большой? У вас есть какие-то данные о затоплении?

Dmitrii Borisenkov,

Потому что если не удастся остановить течь = добыча упадет на 50% = выручка упадет на 50%.

Я не перевернулся — я долгосрочный инвестор.

Мне не интересны факты которые не влияют на операционную прибыль.

Затопление = влияние именно на операционную прибыль

Почитайте на офф сайте: затопление происходит на уровне 350 метров. Сама шахта 1 км => все что ниже 350 метров под водой.

Я не горняк — я не могу представить как можно останосить бесконечный поток воды.

Я не играю в казино. Гмк на мой взгляд сейчас это казино: затопи-незатопит.

Вы не боитесь, что в субботу (к примеру) объявят что рудник затопило и в понедельник моментальный геп на -50%.

У меня было 20 акций — для меня это существенные деньги. Просадка на 50% = это около 200к.

Вы поймите один только лишь факт: покупая по 23-24 т.р. может быть всего 2 варианта (затопит либо не затопит).

Если не затопит — потенциал роста = возврат к своему максимуму: 28/23 = 21,7% роста.

Если затопит, то 50% выручки под водой останется.

23-24к — это при выручке в 1,1 трлн.руб. если выручка 0,55 трнл => моментальная переоценка и цены помпании в 2 раза ниже

Гадаю на ромашке, Хочется услышать ваши мысли исходя из того, что даже покупая по 23 дд примерно 2,7%. Я понимаю, когда в 2018 году обсуждали, был тренд на рост и т.д. Сейчас включая все нижеописанные проблемы… Скажите, на чём ваша уверенность в лонг? Даже наверно неправильный вопрос… Много пишите… Вы в лонге или шорте?

Ситуация по мне падовая, что то много наездов на Потанина идёт. С 8 до 23 выросли… Хорошо. Дальше думать-или лить или верить, что всё случайно и будет праздник.

Сергей Боголепов,

Вы поймите, что если вы покупаете акцию ради дивов в долгосрок, то если будет по плохосу сценарию и не смогут остановить поток воды, то:

1) дивов акционеры не увидят очень долго. Я ниже расписывал на примере (в кратце): имея сегодня поток денег в 100 рублей, и долгов на поток в 80 рублей — свободных денег есть 20 рублей из которых тратится на кап.затраты и т.п. и в т.ч. дивиденды.

Но если поток денег уменьшится на 50%, то получится: поток денег 50 рублей, поток долга 80 рублей.

50 — 80 = -30 руб ежегодно.

Вы поймите, если выручка упадет, а долговые обязательства то ни кто не снимет.

И когда долг брали, то расчитывали на поток денег, а будет другой.

Хороший пример: человек который покупает квартиру в ипотеку. Должен платить 30т.р. в месяц и имеет зарплату 60 т.р.

Следовательно 30т.р. дополнительно остается на жизнь.

Но в случае потери работы и переход на др. работу с зарплатой в 20т.р. — как платить ипотеку в 30т.р.? 3. фото-видео с объектов, тем более инцидентов, сотрудникам запрещено распространять

3. фото-видео с объектов, тем более инцидентов, сотрудникам запрещено распространять

Пора ли тарить Норникель?!

Привет казиношники!

К Норникелю за последнюю неделю очень пристальное внимание из-за страшной аварии, которая повлекла за собой смерти и закрытие двух рудников из-за потопления.

Капитализация компании за это время снизилась более чем на 15% и вот вопрос, а не стоит ли ее купить в качестве долгосрочной инвестиции?

При покупке компании стоит обратить внимание на то, что этот бизнес подвержен рискам с несчастными случаями на производстве, а также вреде экологии. Это скорее всего неизбежно и в дальнейшем, поэтому мы с определенной периодичностью будем видеть страшные заголовки и падение котировок. Но может быть это возможность?

По результатам 2020 года чистая прибыль Норникеля снизилась почти на 40% по сравнению с показателем предыдущего 2019 года и составила 3634 млрд долларов. EBITDA сократилась на 3% и составила 7651 млрд долларов. Снижение произошло в связи с тем, что компания выплатила более 2 млрд долларов по факту ущерба экологии на ТЭЦ-3 Норильска. В рублях ущерб составляет 146,2 млрд.

Выручка компании увеличилась на 15% и составила 15545 млрд долларов.

Ниже вырезка из отчета, где можно посмотреть динамику выручки и чистой прибыли компании:

Авто-репост. Читать в блоге >>>

Ленивый Инвестор,

Какой смысл смотреть сейчас в зеркало заднего вида, когда дом горит...?

Если рудники не восстановят = срежется добыча на 50% руды. следовательно срежется выручка на 50%.

При этом долги не срежутся на 50%...

Каким образом можно будет покрыть долги при срезании выручки на 50% — вы вот этим вопросом задумайтесь.

Если вы спекулянт — то Норка хорошая сейчас акция.

Если вы инвестор — то норка имеет очень большой риск упасть на 50%, но при этом если рудники заработают, то вырастит она всего на 16,6% (с 24 до 28 т.р.). Риски ощущаете...?

Если вы «инвестор, верящий в откачку воды и рудников» — то может лучше тогда сходить в казино...?

Гадаю на ромашке, как вы перевернулись, однако. А как же рост котировок металлов, который никто не учитывает? К тому же, по отчету 2019, если я правильно себе выписал, Талнахский рудный узел это 71% меди, 36% МПГ. На 50% выручки не тянет. На глаз что-то ближе к 40%, и уже почти на 20% упали.

И почему риск упасть на 50% большой? У вас есть какие-то данные о затоплении?

Dmitrii Borisenkov,

Потому что если не удастся остановить течь = добыча упадет на 50% = выручка упадет на 50%.

Я не перевернулся — я долгосрочный инвестор.

Мне не интересны факты которые не влияют на операционную прибыль.

Затопление = влияние именно на операционную прибыль

Почитайте на офф сайте: затопление происходит на уровне 350 метров. Сама шахта 1 км => все что ниже 350 метров под водой.

Я не горняк — я не могу представить как можно останосить бесконечный поток воды.

Я не играю в казино. Гмк на мой взгляд сейчас это казино: затопи-незатопит.

Вы не боитесь, что в субботу (к примеру) объявят что рудник затопило и в понедельник моментальный геп на -50%.

У меня было 20 акций — для меня это существенные деньги. Просадка на 50% = это около 200к.

Вы поймите один только лишь факт: покупая по 23-24 т.р. может быть всего 2 варианта (затопит либо не затопит).

Если не затопит — потенциал роста = возврат к своему максимуму: 28/23 = 21,7% роста.

Если затопит, то 50% выручки под водой останется.

23-24к — это при выручке в 1,1 трлн.руб. если выручка 0,55 трнл => моментальная переоценка и цены помпании в 2 раза ниже

Гадаю на ромашке, Хочется услышать ваши мысли исходя из того, что даже покупая по 23 дд примерно 2,7%. Я понимаю, когда в 2018 году обсуждали, был тренд на рост и т.д. Сейчас включая все нижеописанные проблемы… Скажите, на чём ваша уверенность в лонг? Даже наверно неправильный вопрос… Много пишите… Вы в лонге или шорте?

Ситуация по мне падовая, что то много наездов на Потанина идёт. С 8 до 23 выросли… Хорошо. Дальше думать-или лить или верить, что всё случайно и будет праздник.

Сергей Боголепов,

Я покупал в долгосрок 20 акций.

Реально хотел лет 10 продержать, но прорыв = большие риски для менялично. 2. После обрушения в дробильном цеху 20.02.21. Внезапно сразу два! рудника одновременно обводнились. Закрыли доступ РТН пока не устранят, скроют, замнут (с РТН) реальные нарушения.

2. После обрушения в дробильном цеху 20.02.21. Внезапно сразу два! рудника одновременно обводнились. Закрыли доступ РТН пока не устранят, скроют, замнут (с РТН) реальные нарушения. из истории.

из истории.

25.02.16: рудник «Маяк». селевой поток из горной массы, воды и закладочной смеси.

22-23.10.19: Работу на руднике «Таймырский» Ростехнадзор приостановил на 90 суток из-за гибели 3 рабочих, задохнулись.

24.07.2020: рудник «Маяк». попала вода, из-за подтопления насосной станции грунтовыми водами. работа предприятия была приостановлена, велись работы по откачке воды и ликвидации подтопления.

реакция на цену акции, металлы на графике.

«Если затопит, то 50% выручки под водой останется.»

Странно Вы выручку считаете. Если добыча сократится на 50%, то и цена на добываемый металл вырастет соответственно. Так что выручка пострадает в гораздо меньшей степени, чем Вы пишите.

Negativ, по-моему у хомяков просто агония, так всегда бывает на дне.

Стата говорит что сейчас долпоепов руководителей больше. Саяна намного в разы. Саяно шуща, мир, норильск, и в урке березняки.чвянда в газпроме.ачинск. продолжать могу до бесконечности

витя витин, я в 2008, когда меня поперли по сокращению — пытался по блату, подчеркиваю «по блату» устроиться в одну газпромовскую дочку. Так вот там от замначальника отдела и выше уже все было занято чьими-то отпрысками, только что закончившими нефтегаз и при этом знающими только «вумные» слова «производственные показатели» и «штатное расписание». Предложили ведущего спеца и целых 40 тыр, при этом трудостройство в Мск, а фактически надо было по комадировкам херачить на просторах нашей необъятной Родины и никаких тебе северных надбавок. Вежливо отказался.

Стата говорит что сейчас долпоепов руководителей больше. Саяна намного в разы. Саяно шуща, мир, норильск, и в урке березняки.чвянда в газпроме.ачинск. продолжать могу до бесконечности

витя витин, Не, это вы говорите про безответственность, регламенты, трусость. Так сказать системные ошибки вертикали власти. Это не долпоепы :)

Спецов нет. Поэтому и ракеты падают и самолеты

Не летают. Простой контакт припаять золотым припоем некому. Потому что рещили что золото дорого. Но это еще по советским проектам было предусмотрено. А поколение хорошее. Только все жертвы егэ. В пту раньше знания давали, как в современной бауманке.

витя витин, насчет спецов нет. Во-первых — уничтожены ПТУ, во-вторых — при оплевываемом всеми «совке» тем не менее рабочий был уважаемым членом общества — а сейчас лох и лузер, в-третьих — опять же при «совке» было наставничество на предприятиях и старшее поколение реально учило младшее, а сейчас даже за деньги никто этого делать не будет, ибо все понимают, что сейчас капитализм и обучив гораздо более молодого и трудоспособного конкурента вылетишь в два счета на нищенскую пенсию, ну и в-четвертых — уровень зарплат — зачем горбатиться на производстве и портить здоровье, если в охране больше платят. Правда в «оборонке» спохватились и в некоторых случаях готовы платить по сотке и больше в месяц, только вот спецов уже нет. Например у моего знакомого отец в 75 лет работает в Ульяновске на авиационном заводе — не хотят отпускать, денег дали нормально ибо некому самолеты строить. Стата говорит что сейчас долпоепов руководителей больше. Саяна намного в разы. Саяно шуща, мир, норильск, и в урке березняки.чвянда в газпроме.ачинск. продолжать могу до бесконечности

Стата говорит что сейчас долпоепов руководителей больше. Саяна намного в разы. Саяно шуща, мир, норильск, и в урке березняки.чвянда в газпроме.ачинск. продолжать могу до бесконечности

Спецов нет. Поэтому и ракеты падают и самолеты

Не летают. Простой контакт припаять золотым припоем некому. Потому что рещили что золото дорого. Но это еще по советским проектам было предусмотрено. А поколение хорошее. Только все жертвы егэ. В пту раньше знания давали, как в современной бауманке.

витя витин, Да что вы за пессимист :) Не было бы спецов, не было бы самолетов и ракет. Или что, раньше со спецами все это не падало? Статистика аварий и поломок думаю не в пользу прошлых лет будет. Все учились на ошибках и авариях.

Если мозг есть то его никакое ЕГЭ не испортит. Мозг он если есть он самообучаем. ПТУ или универ не влияют. Спецов нет. Поэтому и ракеты падают и самолеты

Спецов нет. Поэтому и ракеты падают и самолеты

Не летают. Простой контакт припаять золотым припоем некому. Потому что рещили что золото дорого. Но это еще по советским проектам было предусмотрено. А поколение хорошее. Только все жертвы егэ. В пту раньше знания давали, как в современной бауманке.

А в 2017 когда у Алросы рудник МИР затопило и его вообще остановили, посмотрел график, так там даже не дернулось ничего.

А там то прям катастрофа была. Там то затопило чуть ли не кислотно-селевыми смесями, с обвалами вроде.

А тут по видео прям чуть ли не вода из под крана льется. И людей никто не эвакуирует а они со смартами бегают снимают :). Показуха чтоли все таки?

Вадим (АА), вот). Я тоже шалею. А Алросы Мир-открытый рудник. Алмазные/кимберлитовые трубки — их найти еще надо. В Норильске залегание цветных металлов идет ровным слоем. Копнешь в другом месте — то же самое. Ну и технологии по откачке воды должны в современном мире существовать.

Теперь про РДВ. РДВ за большие деньги продает платную подписку. И подписчики заранее знают, что будет пиарить РДВ. Контора достаточно стремная. Если даже просто высказать свое мнение в их чате, тебя банят. Уровень модераторов и самой РДВшной конторы — достаточно низкий. Чисто разгон. Хорошей независимой аналитики там отродясь не было и не будет.

Fatcat, МИР был открытый карьер. Его давно перевели в закрытый рудник. Там было куча нарушений проекта и ТБ. И никто как то такую волну не поднимал. Дело думаю не в глубине а в водоносных слоях. Представьте например снизу метро, а сверху реку. Если например произойдет обрушение свода целой станции то как вы восстановите действующую линию? Думаю никак. Там все затопит за несколько часов. Объем воды огромен. Свод не восстановить. Только рядом строить новое метро.

А РДВ на инвест идеях если посмотреть рейтинг, у них низкие показатели доходности, 15% годовых вроде. Смысл их слушать?

А в 2017 когда у Алросы рудник МИР затопило и его вообще остановили, посмотрел график, так там даже не дернулось ничего.

А там то прям катастрофа была. Там то затопило чуть ли не кислотно-селевыми смесями, с обвалами вроде.

А тут по видео прям чуть ли не вода из под крана льется. И людей никто не эвакуирует а они со смартами бегают снимают :). Показуха чтоли все таки?

Вадим (АА), вот). Я тоже шалею. А Алросы Мир-открытый рудник. Алмазные/кимберлитовые трубки — их найти еще надо. В Норильске залегание цветных металлов идет ровным слоем. Копнешь в другом месте — то же самое. Ну и технологии по откачке воды должны в современном мире существовать.

Теперь про РДВ. РДВ за большие деньги продает платную подписку. И подписчики заранее знают, что будет пиарить РДВ. Контора достаточно стремная. Если даже просто высказать свое мнение в их чате, тебя банят. Уровень модераторов и самой РДВшной конторы — достаточно низкий. Чисто разгон. Хорошей независимой аналитики там отродясь не было и не будет.

там нет спеециалистов.найти инженера по горному планированию проблема. менеджера долбоепа пегко. а в огп с зарплатой 200000 р сложно. и не возможно. они все более менее понимающие на слуху. и цена на них начинается в 500000 р. там знаний надо как у космонавта. это для подземки. у меня знакомый там работал. многие профи ушли в другие компании. и там все покупалось у технадзора и прочих контролерах.я так думаю. там у норки чуть ли не своя армия. а с зотоплением справиться сложно. мир это показал. когда туда сынок иванова пришел. для них цгн и цнгс одинаковы плунжер ваще космос. а триплекс пентатоника. поэтому у нас везде писец.

витя витин, Каждое поколение говорит что спецов не осталось, все держится на стариках. Ерунда это все, везде есть молодые шарящие спецы, они вот на таких ситуациях и проявляются и опыта набираются. Иначе бы если бы спецов не было, не было бы не ракет ни шахт ни компов.

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций