Focus Pocus пишет:

НорНикель: штраф посилен, однако на фоне последствий COVID-19 снижение дивидендов высоковероятно

Накануне Росприроднадзор опубликовал оценку ущерба, нанесенного окружающей среде беспрецедентным разливом 21 тыс. т дизельного топлива на АО НТЭК, дочерней компании Норильского Никеля. Размер вреда водным объектам и почвам, согласно ведомству, составил существенную сумму — 147,8 млрд руб. (~2,07 млрд долл. по текущему курсу ЦБ).

Вопросы, будет ли выплачена эта сумма полностью, единовременно ли, полностью ли из денежных средств компании, или может быть снижена, частично оспорена и пр., пока остаются открытыми. Тем не менее, в наших оценках мы исходим из наиболее консервативного сценария – что штраф будет выплачен полностью за счет средств компании в этом году. Сразу отметим, что столь значительная сумма посильна для компании. Так, на начало года на счетах было накоплено 2,8 млрд долл. (правда, часть из них в объеме 1,2 млрд долл. ушла на выплату финальных дивидендов за 2019 г.), однако доступные подтвержденные банковские средства составляли 5 млрд долл., кроме того, операционный денежный поток за 1П, по пессимистичным оценкам, мог составить 2 млрд долл.

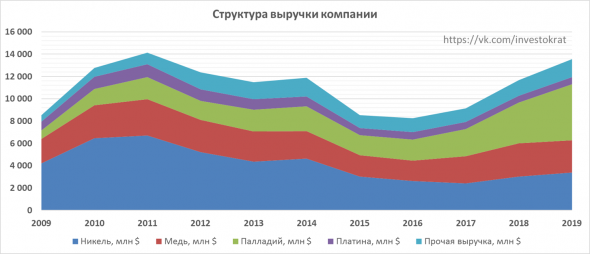

При этом не стоит забывать о негативном влиянии COVID-19 на результаты компании в этом году: мы ждем снижения EBITDA НорНикеля в 2020 г. из-за сокращения объемов продаж в связи с более слабым спросом на металлы компании из-за пандемии и связанных с ней ограничительных мер, а также более низких цен в этом году на никель (-10% к 2019 г.) и медь (-8%), хотя это будет частично компенсировано ростом цен на палладий (пока в среднем +39% к ценам 2019 г.). По самому пессимистичному сценарию, с падением EBITDA долговая нагрузка может достигнуть 2,1х. Рост данного показателя приведет к изменению формулы выплаты дивидендов (минимум 30% от EBITDA при показателе >2,2х). Кроме того, в абсолютном выражении объем дивидендов снизится из-за сокращения самого показателя EBITDA. При этом еще одним инструментом снижения давления на финансовые показатели компании может стать частичное сокращение программы капзатрат, которая в этом году запланирована на уровне 2,2-2,5 млрд долл. (однако в 2019 г. капвложения составили всего 1,3 млрд долл. при плане 2,2 млрд долл., т.е. были исполнены лишь на 59%).

Доходности бондов НорНикеля остаются на низком уровне: GMKNRM 22 YTM 2,18%, GMKNRM 23 YTM 2,51%, GMKNRM 24 YTM 2,68%. В связи с благоприятными перспективами рынка золота мы предпочитаем бумаги золотодобывающих компаний: PGILLN 22 с YTM 2,1%, PGILLN 24 c YTM 2,57%; инвесторам с более высоким аппетитом к риску можно рассмотреть POGLN 22, предлагающий YTM 5,76% (текущий корпоративный конфликт, по нашим оценкам, не окажет влияния на генерирование операционного потока и обслуживание долга).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций