Бляха муха какой сочный пролив был

Thinker,

На фортс и близко такой шпильки не получилось, в самом начале остановили пролив :(

| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 437,3 млрд |

| Выручка | 1 172,0 млрд |

| EBITDA | 589,6 млрд |

| Прибыль | 210,7 млрд |

| Дивиденд ао | 9,1533 |

| P/E | 11,6 |

| P/S | 2,1 |

| P/BV | 4,4 |

| EV/EBITDA | 5,3 |

| Див.доход ао | 5,7% |

| ГМК Норникель Календарь Акционеров | |

| 22/04 Предварительные операционные результаты по итогам 1 кв 2024 г. | |

| Прошедшие события Добавить событие | |

Металлы чутки к состоянию экономики. Промышленный подъем повышает спрос и цены на промышленные металлы, а драгметаллы дешевеют. Замедление мировой экономики и опасения по поводу возможной глобальной рецессии имеет обратный эффект, и мы имеем шанс наблюдать это влияние прямо сейчас. Золото дорожает. Алюминий дешевеет. Никель, поддерживаемый производителями аккумуляторов для электромобилей и альтернативной энергетики, старается в этом году удерживать позиции, а палладий растет за счет спроса со стороны автопроизводства под давлением ужесточения экологических требований к автомобильным катализаторам. Такая разная динамика в этом году диктует разные тенденции в развитии металлургических компаний...Калачев Алексей

20.11.19

Горно-металлургическая компания «Норильский никель» закроет рафинировочный медный завод в Мончегорске. Об этом говорится в презентации компании, представленной на Дне инвестора в Лондоне.

Отмечается, что речь идет о закрытии устаревших и не поддающихся модернизации мощностей и это решение является частью обновленной экологической стратегии.

Уволенным работникам предложат альтернативу: переобучение за счет компании, трудоустройство и работу на других производственных площадках «Норникеля» или города. Также будут предусмотрены значительные денежные компенсации.

Проект по закрытию медного завода будет осуществляться аналогично закрытию никелевого завода в Норильске несколькими годами ранее.

Закрытие устаревших производств позволит свести к нулю выбросы в трансграничной зоне, а также снизить до минимума воздействие на окружающую среду в Мончегорске.

По итогам 2020 г. планируется сокращение выбросов в 2 раза по сравнению с 2015 г., а по итогам 2021 г. — в 7 раз. При этом закрытие указанных производств не окажет существенного влияния на экономические показатели компании.

"IPO — это один из рыночных инструментов для этого проекта. Должно быть решение акционеров, будет размещение или не будет. Также необходимо решить когда. Сейчас это увязывается с выходом на проектную мощность данного актива, для того чтобы он был более привлекательным"

ГОК выдует на проектную мощность в следующем году".

Решение о размещении предполагается принять тогда же, при это само IPO может состоятся и после 2020 года.

источник

Норникель останется привлекательной дивидендной историей — Атон

Норникель: итоги Дня инвестора 2019

18 ноября Норникель провел в Лондоне День инвестора, сделав акцент на операционных и финансовых обновлениях. Ниже мы представляем основные выводы.

Компания увеличит свои капзатраты до $2.5-2.8млрд в 2020 и $3.0-3.4 млрд в 2021, а затем до $3.5-4 млрд в год в 2022-2025, что приведет к снижению дивидендных выплат в 2023-2025. В 2026-2030 капзатраты вернутся к уровню менее $2 млрд в год.

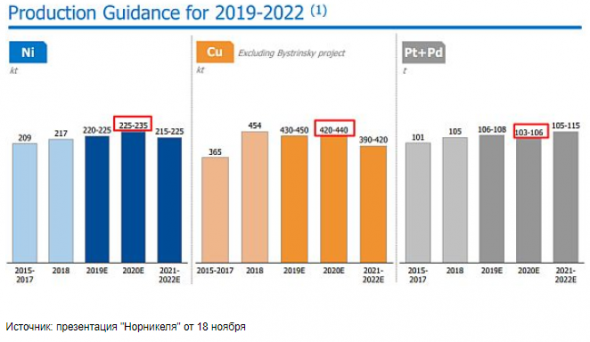

Прогноз по производству на 2019-2020:Ni — 225-335 тыс т в 2020 и 215-225 тыс т в 2021, Cu -420-440 тыс т в 2020 и 390-420 тыс т в 2021, МПГ — 103-106 т в 2020 и 105-115 т в 2021. Снижение прогнозов по меди на 2021-2022 связано с истощением запасов вторичного сырья???, которые должны восстановиться к 2024-2025.

Целевой показатель добычи руды составляет 21-23 млн т в год в 2025 и 27-30 млн т в год после 2030 на фоне реализации проекта Южный кластер, разработки рудника Скалистый и четырех новых проектов на рудниках Талнаха.

Капзатраты будут постепенно увеличиваться, «съедая» часть ожидаемых дивидендов Норникеля. Мы полагаем, что капзатраты в размере около $2.5 млрд уже учитываются рынком в цене (заложены в финансовых моделях), а объявленные «дополнительные» инвестиции в $1-1.5 млрд транслируются в снижение доходности на 2-3 пп — если макроэкономическая конъюнктура останется благоприятной, Норникель, на наш взгляд, останется привлекательной дивидендной историей. Учитывая, что Норникель сильно подвержен воздействию индустрии электромобилей, мы считаем, что рост вместо дивидендов — это совсем не плохо. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 6.3x.Атон

Авто-репост. Читать в блоге >>>

Капзатраты будут постепенно увеличиваться, «съедая» часть ожидаемых дивидендов Норникеля. Мы полагаем, что капзатраты в размере около $2.5 млрд уже учитываются рынком в цене (заложены в финансовых моделях), а объявленные «дополнительные» инвестиции в $1-1.5 млрд транслируются в снижение доходности на 2-3 пп — если макроэкономическая конъюнктура останется благоприятной, Норникель, на наш взгляд, останется привлекательной дивидендной историей. Учитывая, что Норникель сильно подвержен воздействию индустрии электромобилей, мы считаем, что рост вместо дивидендов — это совсем не плохо. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 6.3x.Атон

Цена на никель продолжила снижение и со своего максимума сентября 18850 упала уже на 20% до 15070 и находится на 3 месячном минимуме. 3 месяца назад акции Норникеля стоили 14750, ждём дальнейшего снижения акций Норникеля до 16000 — 16500, следующая поддержка и возможная цель снижения Норникеля 14500 — 15000 при дальнейшем падении цены на никель и палладий.

Инвестиционный фонд, да вы никак хотите зайти пониже, поэтому и топите на обвал норда. Все это сомнительно

Вольд, ага, дадут тут пониже, щас. Разве что в понедельник на Дне стратегии потя не квакнет про пересмотр акционерного соглашения. А в целом тут ничего не меняется — куканят потихоньку мелких медвежат, которые шортят под мантры «фсе пропала, никель упал на 20 процентов».

Скопидом, но с другой стороны стали появляться сделки и достаточно крупные именно по продаже. Вопрос, конечно, а кто эти крупные лоты выкупает? Но лента постторгов в пятницу показала именно это.

TRD, постторги — ни о чем. Когда он пер вверх — также поднимали цену покупками 10-20 тыс. лотов. Насчет Вашего поста с коррекцией до 12 тыс. — эту бумагу, как и многие другие на нашем рынке на определенных уровнях держат дивиденды — думается мне, что если бы гмк их не платил вовсе, или платил мизер — он бы столько не стоил при всем позитиве с рынка металлов. Тут еще одна тема — потя года полтора назад обмолвился про дивы, что платим так много, пока «у Олега проблемы» — в результате видим, что несмотря на все инфовысеры про смену дивполитики гмк норникель платит по-максимуму. Так вот — эти проблемы пока что никуда не делись — почитал тут аналитику — мировой рынок алюминия затоварен. Смотрите — санкциями шарахнули фактически по одному Русалу, что лишний раз показывает, что за действиями политиков стоят чисто прагматичные экономические вещи. А тут все четко — амеры убрали конкурента тому же амерскому алюминиевому гиганту Алкоа.

Скопидом, ну как ни о чем? Если при подъёме поднимали, и цена шла вверх, то если сейчас идут продажи, то цена скорей тоже пойдёт вниз. Есть и ещё одно интересное наблюдение. Интересные там проходили лоты на продажу состоящие из трёх одинаковых цифр

TRD, вот вы ерундой занимаетесь. Смотрите шире, объектив панорамный поставьте. Гамак при уходе к 15 оторвут вместе с руками. Какие 12обычная коррекция. Загрузилась — отпустили — краткосрочные спекули фиксанулись — цена скорректировалась — потом такие как вы с пересеру ливанули. В стакан вообще зачем смотреть если не понимать, там нарисуют для таких зрителей что хочешь, и плиты и пилы и самаркандскую царицу

Маска, отрывали уже с руками! Для гамака скоректироваться на 50 процентов уже отработанная модель. А чтобы не отрывали с руками вам придумают какую -нибудь историю. Например не про снижение, а про отмену дивидендов, или ещё что-нибудь, чтобы вы не просто пальцем, а носом на клавиатуре успели нажать на sell. Слишком много мелких спекуляции и инвесторов засело в бумаге привыкнув к росту. И их надо скинуть. Значит напугают, чтобы было страшно. Иначе придётся ещё какую-нибудь новую волновую теорию придумывать, чтобы правильные цифры по уровням получались. Задёрги вверх как сегодня с утра ещё будут, но коррекция своё все равно отрисует. 12 это крайний вариант. 16000 более реалистично. Хотя и то другое останется в рамках восходящего тренда.Причем, я никого не призываю продавать. Просто рассчитываю для себя те уровни, когда можно будет покупать или подкупать. Смотря у кого какие нервы.