X5 - негативные финансовые результаты

X5 опубликовали негативные финансовые результаты:

1. Валовая рентабельность (в отличии от 1−2 кв., в которых показала рост год к году на 1% — снизилась на 0.2% год к году)

2. Доля управленческих расходов в выручке выросла на 0.4%

3. В итоге EBITDA увеличилась всего на 3.5% год к году, EBITDA рентабельность снизилась с 7.4% в 3 кв. 2018 г. до 6.8%

4. Чистый долг тоже существенно вырос в связи с увеличением запасов (со слов компании, на фоне низкой базы в 3 кв. 2018 г.)

5. Также негативным фактором являются активные продажи акций компании на прошлой неделе перед выходом негативной финансовой отчетности на фоне выхода нормальной отчетности по операционным результатам (могут говорить о продажах со стороны инсайдеров)

Авто-репост. Читать в блоге >>>

| Число акций ао | 272 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 592,3 млрд |

| Выручка | 3 146,0 млрд |

| EBITDA | 218,0 млрд |

| Прибыль | 90,3 млрд |

| Дивиденд ао | – |

| P/E | 6,6 |

| P/S | 0,2 |

| P/BV | 6,7 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 0,0% |

| X5 Retail Group Календарь Акционеров | |

| 16/04 операционные результаты за 1кв 2024 года | |

| 23/04 Суд рассмотрит заявление Минпромторга к X5 о приостановке корпправ в... | |

| 25/04 отчёт МСФО за 1кв 2024 года | |

| 08/05 ГОСА, СД ранее рекомендовал отказаться от дивидендов за 2023г | |

| 16/07 операционные результаты за 2кв и 1п 2024 года | |

| 15/08 отчёт МСФО за 2кв и 1п 2024 года | |

| 16/10 операционные результаты за 3кв и 9мес 2024 года | |

| 24/10 отчёт МСФО за 3кв и 9мес 2024 года | |

| Прошедшие события Добавить событие | |

X5 Retail Group акции

₽ 0%

-

Эх, вчера покупал с целью 2060. А сегодня начитался вашего негатива и продал за 2010, в зря…

Эх, вчера покупал с целью 2060. А сегодня начитался вашего негатива и продал за 2010, в зря… Чистая прибыль X5 снизилась из-за трансформации гипермаркетов и списания внеоборотных активов - Велес Капитал

Чистая прибыль X5 снизилась из-за трансформации гипермаркетов и списания внеоборотных активов - Велес Капитал

Рост выручки замедлился по итогам квартала до 12,4% г/г на фоне эффекта высокой базы и меньшего числа открытий. Рентабельность валовой прибыли снизилась на 10 б.п. по сравнению с 3К 2018 г. и на 50 б.п. по сравнению с прошлым кварталом до 24,5%, что вызвано сезонным снижением коммерческой маржи в силу более активных инвестиций ритейлера в цены. Некоторое позитивное влияние на валовую прибыль продолжают оказывать проекты в сфере повышения эффективности логистики и оптимизации товарных потерь.

Рентабельность скор. EBITDA на фоне роста операционных расходов снизилась на 30 б.п. по сравнению с 3К 2018 г. Одним из главных драйверов роста операционных расходов были затраты на персонал, которые увеличились в процентах от выручки на 30 б.п. из-за инициатив компании по снижению текучести персонала и корректировки системы мотивации.

Эффект от трансформации гипермаркетов и списания внеоборотных активов негативно отразились на EBITDA и чистой прибыли X5. Отрицательное влияние на чистую прибыль составило 5,33 млрд руб., что соответствует нашим ожиданиям и ранее сделанным заявлениям компании. Начисления по долгосрочной программе мотивации составили только 230 млн руб. и ритейлер в текущем квартале не стал фиксировать дополнительной выплаты относящейся к KPI по мультипликаторам.

Авто-репост. Читать в блоге >>> Вы можете бесконечно искать причины и падения актива, но это не повлияет на ваш заработок. Все мы всегда будем знать информацию по факту ее свершения. Лучший анализ-это котировки. X5 довольно хорошо прогнозируется:

Вы можете бесконечно искать причины и падения актива, но это не повлияет на ваш заработок. Все мы всегда будем знать информацию по факту ее свершения. Лучший анализ-это котировки. X5 довольно хорошо прогнозируется:

ru.tradingview.com/chart/FIVE/KPxCu7Zi-pokupka-x5-retailgroup-five/

ru.tradingview.com/chart/FIVE/oeK54QTV-prodazha-x5-retailgroup-five/

По итогам года Х5 выйдет на прибыль 39-41 млрд рублей - Фридом Финанс

По итогам года Х5 выйдет на прибыль 39-41 млрд рублей - Фридом Финанс

Х5 отчиталась за 3-й квартал хуже наших ожиданий, показатель EBITDA составил 29,9 млрд руб., что на 15% хуже прогноза, а прибыль сократилась до 7,5 млрд, мы прогнозировали 9,5.

Отдельные расходы росли опережающими темпами к выручке. Торговая площадь увеличилась на 13,9%, сопоставимые продажи на 3,9%, в том числе, за счет роста среднего чека на 2,1%. При этом, расходы на персонал (44% всех операционных расходов) увеличились на 17%, на аренду на 13%. Есть и положительные достижения: компания сократила расходы на обслуживание долга на фоне снижения его размера и средневзвешенной ставки.

Тем не менее, мы полагаем, что по итогам года компания выйдет на прибыль 39-41 млрд руб., поскольку в 4 квартале удастся улучшить эффективность. Это связано с сезонным фактором, низкой инфляцией, ростом сети. Прогноз по динамике акций, равный рыночному – 2054 руб., также сохраняем до конца года.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>>

Представленная отчетность X5 Retail Group умеренно-негативна - Промсвязьбанк

Представленная отчетность X5 Retail Group умеренно-негативна - Промсвязьбанк

Сегодня свою финансовую отчетность по МСФО представила компания X5 Retail Group. В целом отчетность мы склонны воспринимать умеренно-негативно (отмечаем замедление темпов роста выручки и снижение маржинальности), однако последняя волна снижения цен на акции в некоторой степени учитывает эти тенденции.

Темпы роста выручки компании в последние кварталы демонстрируют тенденцию к замедлению. По итогам 3 кв. общая выручка составила 422 млрд руб., что на 12,4% превышает показатели аналогичного периода прошлого года. Темпы роста торговой площади за этот период составили 13,9%, таким образом, темпы роста выручки незначительно отстают от темпов роста торговой площади (для сравнения, у Магнита в последние несколько кварталов это отставание является еще более значительным).

На данный момент X5 Retail Group выигрывает в сравнении с ключевым конкурентом (Магнитом) как по объему выручки, так и по темпам ее роста, однако в последние кварталы разрыв в темпах роста стремительно сокращается, и мы ожидаем, что до конца года X5 Retail Group уступит лидерство по темпам роста выручки (но не ее объему) в квартальном разрезе.

Авто-репост. Читать в блоге >>> Интересно наблюдать за конкурентной борьбой Магнита и Х5. Обе компании на ходу перестраивают бизнес и делают это по-разному.

Интересно наблюдать за конкурентной борьбой Магнита и Х5. Обе компании на ходу перестраивают бизнес и делают это по-разному.

Отчётность Х5 показывает, как помирает бренд Карусель: средний чек растёт лучше других магазинов, но покупателей меньше, падает выручка. Решили часть гипермаркетов закрывать, часть переформатировать в Перекрёстки. По-моему, это стратегически верное, но сильно запоздалое решение. Тенденции в экономике на падение доходов давно очевидны, народ меньше ездит на машинах в дорогие гиперы и больше закупается в дешманских пятёрочках и магнитах. У Магнита в этом плане изначально была более жизнеспособная модель (много дешёвых магазинов «у дома» и совсем мало гиперов), в сторону которой сейчас движется Х5.

Бизнес Х5 пока растёт, в основном за счёт открытия новых магазинов. Но этот рост не бесконечен, рано или поздно остановится. И что тогда? Смотрим на сопоставимые продажи L-F-L за 9 месяцев (квартал к кварталу думаю нет смысла смотреть, сезонность всё-таки), видим довольно грустные 4,7 роста продаж. На уровне инфляции (думаю, ниже скрытой инфляции). Средний чек растёт на унылые 2,5%.

В целом отрасль можно сказать стагнирует. Открытием новых магазинов можно поднять выручку, но снижение потребительского спроса этим не скомпенсировать. Откроют ещё несколько тысяч пятёрочек и магнитов, что тогда? Будут конкурировать между собой ценами? Это убьёт и так низкую рентабельность в 2%. Причём у Магнита есть заделы для расширения (косметика, аптеки, вертикальная интеграция), у Х5 таких возможностей пока не видно.

В целом думаю, что и Х5, и Магнит своё дно ещё не нашли. Поэтому наблюдаю, с интересом, но со стороны.

Серия твитов чтобы сюда не копи-пастить, почему акция то упала вниз на -3%, то пошла вверх +1% сейчас онлайн! См. подробности twitter.com/IceFinExpert1/status/1186598963530649601?s=20

Серия твитов чтобы сюда не копи-пастить, почему акция то упала вниз на -3%, то пошла вверх +1% сейчас онлайн! См. подробности twitter.com/IceFinExpert1/status/1186598963530649601?s=20

Василий Пупкин

Друзья, на 70% упала чистая прибыль! Продавайте, пока не поздно!!!

Еще один паникер! Может стоит разобраться почему упала выручка? Акция упала, а потом начала рост? Ответ: рестуктуризация низкодоходных активов в лице гипермаркетов «Карусель». Выше по ссылке подробнее!

Акция хорошая, но немного дороговато по 1800 самое то. Снижение ставки даст положительный эффект на прибыль. Октябрьский рост зарплат бюджетников в помощь. Немного смущает большая доля на рынке, расти большими темпами вряд ли сможет, да и самые лучшие места на рынке заняты, а в деревнях много прибыли не заработаешь. Вся надежда на рост доходов населения в следствии мега проектов. Шесть лет доходы падают наверное скоро разворот тренда:)

Николай, дорого и дёшево--понятия относительные… я помню газпром по 16 долларов за акцию при отсутствии дивидендов и небольшой прибыли, а потом он был ниже 2 долларов с вполне приличной прибылью и дивидендами… И нам объясняли, почему 16--это дёшево, а 2--очень дорого… Так же и с ритейлерами--после долгого и нудного снижения(например в Магните)--страшилки про падение трафика и всё такое уже не работают… Теперь два варианта--или рост показателей или банкротство..

Арсений Нестеров, Я же говорю про сейчас, и выражаю свое мнение. У всех свое мнение бабушке с пенсией хлеб дорогой, а кому то черная икра дешевая.

Акция хорошая, но немного дороговато по 1800 самое то. Снижение ставки даст положительный эффект на прибыль. Октябрьский рост зарплат бюджетников в помощь. Немного смущает большая доля на рынке, расти большими темпами вряд ли сможет, да и самые лучшие места на рынке заняты, а в деревнях много прибыли не заработаешь. Вся надежда на рост доходов населения в следствии мега проектов. Шесть лет доходы падают наверное скоро разворот тренда:)

Николай, дорого и дёшево--понятия относительные… я помню газпром по 16 долларов за акцию при отсутствии дивидендов и небольшой прибыли, а потом он был ниже 2 долларов с вполне приличной прибылью и дивидендами… И нам объясняли, почему 16--это дёшево, а 2--очень дорого… Так же и с ритейлерами--после долгого и нудного снижения(например в Магните)--страшилки про падение трафика и всё такое уже не работают… Теперь два варианта--или рост показателей или банкротство..

Арсений Нестеров, вы считаете, что у Х5 есть перспективы банкротства?

Акция хорошая, но немного дороговато по 1800 самое то. Снижение ставки даст положительный эффект на прибыль. Октябрьский рост зарплат бюджетников в помощь. Немного смущает большая доля на рынке, расти большими темпами вряд ли сможет, да и самые лучшие места на рынке заняты, а в деревнях много прибыли не заработаешь. Вся надежда на рост доходов населения в следствии мега проектов. Шесть лет доходы падают наверное скоро разворот тренда:)

Николай, дорого и дёшево--понятия относительные… я помню газпром по 16 долларов за акцию при отсутствии дивидендов и небольшой прибыли, а потом он был ниже 2 долларов с вполне приличной прибылью и дивидендами… И нам объясняли, почему 16--это дёшево, а 2--очень дорого… Так же и с ритейлерами--после долгого и нудного снижения(например в Магните)--страшилки про падение трафика и всё такое уже не работают… Теперь два варианта--или рост показателей или банкротство..

Хорошая бумага, где каждый акционер может внести свой вклад покупая продукты в Пятёрочке

Энди Д, а дивиденды вскоре на карту пятерочки начислять будут бонусами

Акция хорошая, но немного дороговато по 1800 самое то. Снижение ставки даст положительный эффект на прибыль. Октябрьский рост зарплат бюджетников в помощь. Немного смущает большая доля на рынке, расти большими темпами вряд ли сможет, да и самые лучшие места на рынке заняты, а в деревнях много прибыли не заработаешь. Вся надежда на рост доходов населения в следствии мега проектов. Шесть лет доходы падают наверное скоро разворот тренда:)

Акция хорошая, но немного дороговато по 1800 самое то. Снижение ставки даст положительный эффект на прибыль. Октябрьский рост зарплат бюджетников в помощь. Немного смущает большая доля на рынке, расти большими темпами вряд ли сможет, да и самые лучшие места на рынке заняты, а в деревнях много прибыли не заработаешь. Вся надежда на рост доходов населения в следствии мега проектов. Шесть лет доходы падают наверное скоро разворот тренда:)

Друзья, на 70% упала чистая прибыль! Продавайте, пока не поздно!!!

Василий Пупкин, упала из-за бумажных статей… ну и банальность--покупай слухи, продавай факты… работает в обе стороны.

Арсений Нестеров,

Эти бумажные статьи могут еще долго падать. Сказался отрицательный эффект трансформации «Карусели». Он вызван планами компании трансформировать гипермаркеты, передав 34 магазина под управление «Перекрестка» к 2021 г. При этом еще 20 гипермаркетов к 2022 г. должны закрыть. Этот момент был заранее известен. Без учета этого фактора снижение чистой прибыли составляет только 6,4%.

34 гипера откроют только к 2021 году и еще 34 закроют, думаю следующие отчеты не будут лучше, если сейчас падение ЧП 6.4 процента без учета Карусели, все же гиперы давали прирост выручки неплохой.

Друзья, на 70% упала чистая прибыль! Продавайте, пока не поздно!!!

Василий Пупкин, упала из-за бумажных статей… ну и банальность--покупай слухи, продавай факты… работает в обе стороны.

Мне представляется, что относительно слабый отчёт(снижение бумажной прибыли), вкупе с предыдущим снижением на 13 процентов от максимума сентября--отличная возможность закрыть шорты.Объём очень приличный прошёл.

Мне представляется, что относительно слабый отчёт(снижение бумажной прибыли), вкупе с предыдущим снижением на 13 процентов от максимума сентября--отличная возможность закрыть шорты.Объём очень приличный прошёл. Прибыль 9 мес 2019г: 25,043 млрд руб

Прибыль 9 мес 2019г: 25,043 млрд руб

X5 Retail Group N.V.

Общее число акций — 67 893 218

что эквивалентно — 271 572 872 GDR

https://www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Капитализация на 22.10.2019г: 555,231 млрд руб

Общий долг 31.12.2016г: 156,033 млрд руб

Общий долг 31.12.2017г: 194,296 млрд руб

Общий долг 31.12.2018г: 207,764 млрд руб

Общий долг на 30.06.2019г: 212,055 млрд руб

Общий долг на 30.09.2019г: 226,586 млрд руб

Выручка 2016г: 1,033.67 трлн руб

Выручка 9 мес 2017г: 933,303 млрд руб

Выручка 2017г: 1,295.01 трлн руб

Выручка 9 мес 2018г: 1,109.58 трлн руб

Выручка 2018г: 1,532.54 трлн руб

Выручка 1 кв 2019г: 405,864 млрд руб

Выручка 6 мес 2019г: 843,175 млрд руб

Выручка 9 мес 2019г: 1,265.13 трлн руб

Прибыль 9 мес 2015г: 12,084 млрд руб

Прибыль 2015г: 14,174 млрд руб

Прибыль 9 мес 2016г: 19,874 млрд руб (+64,5%)

Прибыль 2016г: 22,291 млрд руб

Прибыль 1 кв 2017г: 8,355 млрд руб

Прибыль 6 мес 2017г: 18,698 млрд руб

Прибыль 9 мес 2017г: 25,975 млрд руб (+30,2%)

Прибыль 2017г: 31,394 млрд руб

Прибыль 1 кв 2018г: 5,628 млрд руб

Прибыль 6 мес 2018г: 14,313 млрд руб

Прибыль 9 мес 2018г: 22,400 млрд руб (-13,7%)

Прибыль 2018г: 28,642 млрд руб

Прибыль 1 кв 2019г: 9,297 млрд руб

Прибыль 6 мес 2019г: 22,805 млрд руб

Прибыль 9 мес 2019г: 25,043 млрд руб (+11,8%)

Прибыль 2019г: 30,3 млрд руб – Р/Е 18,3 - Прогноз

https://www.x5.ru/ru/Pages/Investors/ResultsCenter.aspx

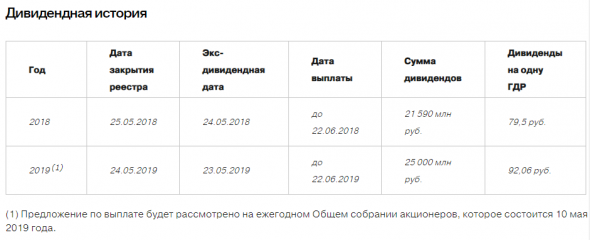

www.x5.ru/ru/Pages/Investors/Dividends.aspx Друзья, как я понимаю на завтрашнем Дне инвестора не будет никаких новых драйверов для роста?

Друзья, как я понимаю на завтрашнем Дне инвестора не будет никаких новых драйверов для роста?

пойти что-ли сегодня вечером в Пятерочку, поддержать рублем. Все-таки акционер как никак

пойти что-ли сегодня вечером в Пятерочку, поддержать рублем. Все-таки акционер как никак X5 - темп роста выручки в 3 кв составил 12,4% г/г

X5 - темп роста выручки в 3 кв составил 12,4% г/г

X5 объявляет о росте выручки на 12,4% в 3 кв. 2019 года рентабельность скорректированной EBITDA составила 7,1% по МСБУ (IAS) 17

- Темп роста выручки X5 Retail Group составил 12,4% год к году (г-к-г) благодаря росту сопоставимых (LFL) продаж на 3,9% и росту торговой площади на 13,9% (вклад в рост выручки +8,5%).

- Валовая рентабельность по МСБУ (IAS) 17 снизилась на 10 базисных пунктов (б.п.) г-к-г до 24,5% (24.9% по МСФО (IFRS) 16) в 3 кв. 2019 г. в основном под влиянием таргетированных инвестиций в цены.

- Административные, общие и коммерческие расходы (SG&A) без учета расходов на амортизацию и обесценение, LTI, выплат на основе акций и эффекта трансформации «Карусели» по МСБУ (IAS) 17, как процент от выручки, выросли на 35 б.п. г-к-г до 18,2% в основном в связи с ростом затрат на персонал из-за корректировки системы мотивации сотрудников розницы в соответствии с рыночными тенденциями и инициатив по снижению текучести персонала.

- Рентабельность скорректированного показателя EBITDA по МСБУ (IAS) 17 составила 7,1% (12,4% по МСФО (IFRS) 16).

- Рентабельность скорректированной чистой прибыли по МСБУ (IAS) 17 составила 1,8% (1,1% по МСФО (IFRS) 16). Чистая прибыль в 3 кв. 2019 г. включает единовременную корректировку в размере 5,3 млрд рублей, связанную с трансформацией «Карусели» (в основном из-за обесценения внеоборотных активов).

- Показатель Чистый долг/EBITDA по МСБУ (IAS) 17 составил 1,75x по состоянию на 30 сентября 2019 г.

Авто-репост. Читать в блоге >>>

X5 Retail Group - факторы роста и падения акций

- Обогнали Магнит по всем показателям: прибыль, выручка, EBITDA, свободный денежный поток. Долговая нагрузка относительно EBITDA ниже, но стоят на 30% дешевле. (29.08.2022)

- Растут быстрее конкурентов, будучи самой крупной сетью в стране (17.10.2023)

- В условиях блокирующих санкций совершенно не ясно, как российские акционеры Голландской могут реализовать свои права. Перспектив редомициляции тоже нет. (08.07.2022)

- Основные акционеры под санкциями, компания все еще иностранная (Нидерланды) (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

X5 Retail Group - описание компании

X5 Retail Group — 2-я по величине продуктовая розничная сеть в России.Магазины X5 включают следующие бренды:

- Пятерочка — магазины у дома 7787 магазинов, 77% всех продаж

- Перекресток — 503 супермаркетов, 15% продаж

- Карусель — 90 гипермаркетов, 8% продаж

То есть цена акции в 4 раза выше, чем 1 расписка.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций