ФАС предлагает проиндексировать тарифы ФСК на передачу электроэнергии по ЕНЭС со 2−го п/г 19 г на 5,5%

МОСКВА, 16 ноября (BigpowerNews) – ФАС России подготовила проектом ведомственного приказа, утверждающий скорректированные тарифы на услуги по передаче электрической энергии по единой национальной (общероссийской) электрической сети (ЕНЭС), оказываемые ПАО «ФСК ЕЭС», на 2019 год. Документ опубликован regulation.gov.ru

Как следует проекта, антимонопольная служба предлагает в 1−ом полугодии 2019 года сохранить тарифы на уровне утвержденных тарифов 2−го полугодия 2018 года.

А на 2−ое полугодие следующего года ставки тарифов предлагается утвердить с приростом 5,5%.

| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 254,9 млрд |

| Выручка | 1 378,7 млрд |

| EBITDA | 528,2 млрд |

| Прибыль | 161,3 млрд |

| Дивиденд ао | – |

| P/E | 1,6 |

| P/S | 0,2 |

| P/BV | 0,2 |

| EV/EBITDA | 1,4 |

| Див.доход ао | 0,0% |

| ФСК Россети Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФСК Россети акции

0.1206₽ -0.94%

-

Всех приветствую! С интересом слежу за ходом мыслей участников этой ветки и немного поделюсь своими.

Работаю в филиале МРСК Волги с момента ее основания в 2008 году, до этого еще два года на том же месте, но тогда мы были не филиалом, а отдельной РСК.

С приходом МРСК политика поменялась, вдруг исчезли деньги на ремонт оборудования, зарплаты постепенно снижались (зарплата инженера сейчас около 20 кР), а на все вопросы отвечали одно — денег нет. Каково же было мое удивление, когда я увидел дивиденды МРСК Волги — они были одними из самых высоких!

Основное оборудование и социальная политика в МРСК, действительно, ниже плинтуса, но по всей видимости, это никак не мешает выплачивать хорошие дивиденды.

Видя такое состояние дел изнутри рука не поднимается купить акции МРСК или Россетей, видимо, это мой предрассудок.

Акции ФСК в моем портфеле есть. Их основное оборудование сейчас находится в более привлекательном состоянии по сравнению с МРСК.

Дмитрий Тюренков, в Саратове МРСК Волги себя прекрасно чувствует, и зп достойные и основные фонды. Есть заказы (новый аэропорт, предприятия области), есть деньги, все хорошо. Кто Вам мешает купить их акции и тоже поучаствовать в этом празднике жизни через дивиденды?

Andrey Vlasov, головной офис МРСК Волги находится в Саратове, своих они не обижают, все филиалы об этом в курсе. Акции МРСК Волги лично мне купить мешает опасение, что скоро придется потратиться и на основные фонды филиалов, а это много.

Всех приветствую! С интересом слежу за ходом мыслей участников этой ветки и немного поделюсь своими.

Работаю в филиале МРСК Волги с момента ее основания в 2008 году, до этого еще два года на том же месте, но тогда мы были не филиалом, а отдельной РСК.

С приходом МРСК политика поменялась, вдруг исчезли деньги на ремонт оборудования, зарплаты постепенно снижались (зарплата инженера сейчас около 20 кР), а на все вопросы отвечали одно — денег нет. Каково же было мое удивление, когда я увидел дивиденды МРСК Волги — они были одними из самых высоких!

Основное оборудование и социальная политика в МРСК, действительно, ниже плинтуса, но по всей видимости, это никак не мешает выплачивать хорошие дивиденды.

Видя такое состояние дел изнутри рука не поднимается купить акции МРСК или Россетей, видимо, это мой предрассудок.

Акции ФСК в моем портфеле есть. Их основное оборудование сейчас находится в более привлекательном состоянии по сравнению с МРСК.

Дмитрий Тюренков, в Саратове МРСК Волги себя прекрасно чувствует, и зп достойные и основные фонды. Есть заказы (новый аэропорт, предприятия области), есть деньги, все хорошо. Кто Вам мешает купить их акции и тоже поучаствовать в этом празднике жизни через дивиденды? Ватник, я в техническом блоке работаю, поэтому полноценной информацией об экономике и финансах, как целого МРСК, так и отдельных его руководителей, не владею.

Ватник, я в техническом блоке работаю, поэтому полноценной информацией об экономике и финансах, как целого МРСК, так и отдельных его руководителей, не владею.

Могу констатировать только то, что оборудование стареет, зарплаты простых работников снижаются.

Всех приветствую! С интересом слежу за ходом мыслей участников этой ветки и немного поделюсь своими.

Работаю в филиале МРСК Волги с момента ее основания в 2008 году, до этого еще два года на том же месте, но тогда мы были не филиалом, а отдельной РСК.

С приходом МРСК политика поменялась, вдруг исчезли деньги на ремонт оборудования, зарплаты постепенно снижались (зарплата инженера сейчас около 20 кР), а на все вопросы отвечали одно — денег нет. Каково же было мое удивление, когда я увидел дивиденды МРСК Волги — они были одними из самых высоких!

Основное оборудование и социальная политика в МРСК, действительно, ниже плинтуса, но по всей видимости, это никак не мешает выплачивать хорошие дивиденды.

Видя такое состояние дел изнутри рука не поднимается купить акции МРСК или Россетей, видимо, это мой предрассудок.

Акции ФСК в моем портфеле есть. Их основное оборудование сейчас находится в более привлекательном состоянии по сравнению с МРСК.

Дмитрий Тюренков, приветствую! Посредников много в системе? Много оседает в частных карманах мимо казны РФ и честных акционеров?

Алекс Убилава, вы финансовый аналитик или видавший виды прожженный трейдер?… :) узбагойтесь, рождественское раллей еще не началось.

рано кричать о каком-либо движении. +дивиденды у ФСК одни из лучших в рынке.

Ремора, да не убеждай никого. Мы с тобой заработаем в ФСК, когда захерачат ленпреф. А они пусть лапу сосут на берегу… Эх, куплю себе батистовый ватник с отливом… вещь!

Ватник,

Малиновый? Всех приветствую! С интересом слежу за ходом мыслей участников этой ветки и немного поделюсь своими.

Всех приветствую! С интересом слежу за ходом мыслей участников этой ветки и немного поделюсь своими.

Работаю в филиале МРСК Волги с момента ее основания в 2008 году, до этого еще два года на том же месте, но тогда мы были не филиалом, а отдельной РСК.

С приходом МРСК политика поменялась, вдруг исчезли деньги на ремонт оборудования, зарплаты постепенно снижались (зарплата инженера сейчас около 20 кР), а на все вопросы отвечали одно — денег нет. Каково же было мое удивление, когда я увидел дивиденды МРСК Волги — они были одними из самых высоких!

Основное оборудование и социальная политика в МРСК, действительно, ниже плинтуса, но по всей видимости, это никак не мешает выплачивать хорошие дивиденды.

Видя такое состояние дел изнутри рука не поднимается купить акции МРСК или Россетей, видимо, это мой предрассудок.

Акции ФСК в моем портфеле есть. Их основное оборудование сейчас находится в более привлекательном состоянии по сравнению с МРСК.

Алекс Убилава, вы финансовый аналитик или видавший виды прожженный трейдер?… :) узбагойтесь, рождественское раллей еще не началось.

рано кричать о каком-либо движении. +дивиденды у ФСК одни из лучших в рынке.

Ремора, да не убеждай никого. Мы с тобой заработаем в ФСК, когда захерачат ленпреф. А они пусть лапу сосут на берегу… Эх, куплю себе батистовый ватник с отливом… вещь!

Ремора, нефтяник я, не хотел никого обидеть, просто забил как-то гугл — перспективы российской энергетики да и скачал отчет, прочитал — и продал всю энергетику после выплаты дивидендов еще летом, и моэск и мосэнерго и гидру и фск. Я не говорю, что фирмы прям ужасные — но вы их рабочие форумы почитайте для начала — там фсе фсе херово в плане инвестиций в человеческий капитал. Нах такие фирмы. Почитайте форумы лучка и нлмк для сравнения — люди довольны и работой и соц.защитой.

Алекс Убилава, МРСК Волги и Ленэнерго все довольны дивидендами, хоть и энергетика.

Алекс Убилава, зарабатывать надо на недооценке. зачем брать бумаги, которые стоят столько сколько стоят? неужели на этом можно заработать?

посмотрите лучше стратегии Баффета, Сороса — это рыночные спекулянты, которые сделали состояния на том что плохо лежит.

когда у компании мусорная рыночная оценка, а реальная балансовая выше в 5-10 раз тогда ее надо покупать и не спекулятивно на пипс, а до увеличения рыночной стоимости в разы… :)

возьмите все акции в рынке и разбейте их на категории:

1. переоценка

2. оцененные по балансовой стоимости или близко к ней.

3. мусорные бумаги, которые стоят в разы ниже своей цены (а лучше ниже НОМИНАЛА)

================

первые 2 категории тупо выкиньте в мусорное ведро — для увеличения капитала в разы они не будут полезны. они имеют ценность лишь для хомячков, им можно вливать в голову о перспективах и смотрите на график как растет! — там есть спрос и деньги. один небольшой пук в таких бумагах сложит их капитализацию в разы.

примеры такие как Магнит, Яндекс…

рынок не все оценивает по достоинству и экономическим показателям. но есть цена и доходность.

последнюю категорию = мусор фондового рынка возьмите — посмотрите показатели компаний и доходность.

и тут вы найдете то, на чем можно увеличить счет в разы.

а в данной категории сейчас ФСК ЕЭС выделяется как бриллиант в унитазе. и вам остается либо его достать и положить в сейф либо пройти мимо.

смотрите на р.е = 2,5 т.е. акция окупается ЧИСТОЙ ПРИБЫЛЬЮ компании за 2,5 года работы! дивиденды к текущей рыночной стоимости от 10%

цена 15,2к. при НОМИНАЛА 50к. и балансовой стоимостью 80к!

как попала данная акция в число мусорных бумаг остается лишь догадываться (лично у меня есть 2 варианта). ну а торгуется в данной стоимости, потому как рыночные спекулянты привыкли торговать коридор ниже плинтуса. а доходность растет.

даже по теханализу в долгую мы видим картину маслом

Ремора, ни коим образом не советовал кому-то выходить из бумаги, лишь обьяснил свою позицию. Дивы я и правда 2 раза получал — ничего на фск не потерял. Горизонт инвестиций у меня — лето-лето ( год ) Алекс Убилава, зарабатывать надо на недооценке. зачем брать бумаги, которые стоят столько сколько стоят? неужели на этом можно заработать?

Алекс Убилава, зарабатывать надо на недооценке. зачем брать бумаги, которые стоят столько сколько стоят? неужели на этом можно заработать?

посмотрите лучше стратегии Баффета, Сороса — это рыночные спекулянты, которые сделали состояния на том что плохо лежит.

когда у компании мусорная рыночная оценка, а реальная балансовая выше в 5-10 раз тогда ее надо покупать и не спекулятивно на пипс, а до увеличения рыночной стоимости в разы… :)

возьмите все акции в рынке и разбейте их на категории:

1. переоценка

2. оцененные по балансовой стоимости или близко к ней.

3. мусорные бумаги, которые стоят в разы ниже своей цены (а лучше ниже НОМИНАЛА)

================

первые 2 категории тупо выкиньте в мусорное ведро — для увеличения капитала в разы они не будут полезны. они имеют ценность лишь для хомячков, им можно вливать в голову о перспективах и смотрите на график как растет! — там есть спрос и деньги. один небольшой пук в таких бумагах сложит их капитализацию в разы.

примеры такие как Магнит, Яндекс…

рынок не все оценивает по достоинству и экономическим показателям. но есть цена и доходность.

последнюю категорию = мусор фондового рынка возьмите — посмотрите показатели компаний и доходность.

и тут вы найдете то, на чем можно увеличить счет в разы.

а в данной категории сейчас ФСК ЕЭС выделяется как бриллиант в унитазе. и вам остается либо его достать и положить в сейф либо пройти мимо.

смотрите на р.е = 2,5 т.е. акция окупается ЧИСТОЙ ПРИБЫЛЬЮ компании за 2,5 года работы! дивиденды к текущей рыночной стоимости от 10%

цена 15,2к. при НОМИНАЛЕ 50к. и балансовой стоимостью 80к! за 9м. 2018г. на каждую акцию заработано 4,6к.по последнему отчету при 15к. стоимости.

как попала данная акция в число мусорных бумаг остается лишь догадываться (лично у меня есть 2 варианта). ну а торгуется в данной стоимости, потому как рыночные спекулянты привыкли торговать коридор ниже плинтуса. при этом доходность растет.

даже по теханализу в долгую мы видим картину маслом

Ремора, нефтяник я, не хотел никого обидеть, просто забил как-то гугл — перспективы российской энергетики да и скачал отчет, прочитал — и продал всю энергетику после выплаты дивидендов еще летом, и моэск и мосэнерго и гидру и фск. Я не говорю, что фирмы прям ужасные — но вы их рабочие форумы почитайте для начала — там фсе фсе херово в плане инвестиций в человеческий капитал. Нах такие фирмы. Почитайте форумы лучка и нлмк для сравнения — люди довольны и работой и соц.защитой.

Ремора, это ж где найти такого идиота — кто купит этот проржавевший актив в 2 раза дороже? Пусть зп сначала индексируют мастерам и монтерам и наведут порядок в управлениях по кап.ремонтам. Учитывая, что владелец — дичь, которая каждый год акции размывает. Лучше почитайте вналитику E&Y по рынку энергетики РФ на 2018 год. Цель по ФСК — 10 коп

Ремора, это ж где найти такого идиота — кто купит этот проржавевший актив в 2 раза дороже? Пусть зп сначала индексируют мастерам и монтерам и наведут порядок в управлениях по кап.ремонтам. Учитывая, что владелец — дичь, которая каждый год акции размывает. Лучше почитайте вналитику E&Y по рынку энергетики РФ на 2018 год. Цель по ФСК — 10 коп Электромонтёр, я и сейчас в ней имею более 10млн.р.… :) а с 24 (вернее с 26к. стоимости) нарастил позицию по ФСК в количественном выражении практически в 2раза.

Электромонтёр, я и сейчас в ней имею более 10млн.р.… :) а с 24 (вернее с 26к. стоимости) нарастил позицию по ФСК в количественном выражении практически в 2раза.

учись, монтер. а то так и будешь ключи подавать anekdotovstreet.com/anekdot/prishel-santehnik-so-svoim-uchenikom-kanalizatsiyu/19763/ … :)

по поводу вашего художества -в графике временной интервал добавьте. каждый рисует свое видение, а не реальный будущий ход стоимости.

готовы поставить на свои хотелки 1 млн.р. — если не сходит туда? и отдать дань за смешные прогнозы…

на временном отрезке за все время сейчас фигура — «Чашка с ручкой», если исходить из ТА ее реализация может выдернуть котиры выше ХАЯ за последние 3 года.

Чудаков много, дно одно. продать его большая «удача»… и поэтому 90% новоиспеченных умников на биржевых торгах теряют деньги.

Да отчет посмотрел, радоваться нечему, если только грустить. Негативная динамика налицо. Прибыли от операционное деятельности не выросли, а начали падать, уплаченный налог на прибыль, гораздо меньше чем за 2017, а это значит, что в отчете прибыль есть, а денег в компании еще нет. В принципе у ФСК есть на данный момент возможность заплатить дивиденды не меньше, чем в прошлом, больше то уже наверное железобетонно не дадут. Напрягает то, что в этом году про них Муров даже не заикается, а в прошлом году каждый квартал хотя бы раз говорил, что готов заплатить 50% по РСБУ и не меньше чем за 2016. А в этом году словно воды в рот набрал. Но не удивительно, избрать его избрали, да и нефть дорогой стало, зачем платить, когда можно пилить, как в старые добрые времена. Шульгинов тоже кричал, что готов платить 50% по РСБУ, его поставили, раз заплатил и забыл, приступил к повседневному делу для временщика гос. компании. Да и Ремора тут уже ведет себя, как полный клоун, специально не замечая негативных факторов, а только выделяя мнимый позитив. Понятно уже, что он не инвестор, а пропагандом, который отрабатывает зарплату, а значит кому то это нужно. А ведь когда то доля в этих акциях у меня была аж 25%, а сейчас едва 4% наберется, да и то думаю продать, дорого это держать для такой компании столько денег в ней.

Юрий Желудев, я из за этого КОНЯ-Реморы чтоб ему… в эти бумажки засел по 23 руб. Клоун хренов орал зазывал Да отчет посмотрел, радоваться нечему, если только грустить. Негативная динамика налицо. Прибыли от операционное деятельности не выросли, а начали падать, уплаченный налог на прибыль, гораздо меньше чем за 2017, а это значит, что в отчете прибыль есть, а денег в компании еще нет. В принципе у ФСК есть на данный момент возможность заплатить дивиденды не меньше, чем в прошлом, больше то уже наверное железобетонно не дадут. Напрягает то, что в этом году про них Муров даже не заикается, а в прошлом году каждый квартал хотя бы раз говорил, что готов заплатить 50% по РСБУ и не меньше чем за 2016. А в этом году словно воды в рот набрал. Но не удивительно, избрать его избрали, да и нефть дорогой стало, зачем платить, когда можно пилить, как в старые добрые времена. Шульгинов тоже кричал, что готов платить 50% по РСБУ, его поставили, раз заплатил и забыл, приступил к повседневному делу для временщика гос. компании. Да и Ремора тут уже ведет себя, как полный клоун, специально не замечая негативных факторов, а только выделяя мнимый позитив. Понятно уже, что он не инвестор, а пропагандом, который отрабатывает зарплату, а значит кому то это нужно. А ведь когда то доля в этих акциях у меня была аж 25%, а сейчас едва 4% наберется, да и то думаю продать, дорого это держать для такой компании столько денег в ней.

Да отчет посмотрел, радоваться нечему, если только грустить. Негативная динамика налицо. Прибыли от операционное деятельности не выросли, а начали падать, уплаченный налог на прибыль, гораздо меньше чем за 2017, а это значит, что в отчете прибыль есть, а денег в компании еще нет. В принципе у ФСК есть на данный момент возможность заплатить дивиденды не меньше, чем в прошлом, больше то уже наверное железобетонно не дадут. Напрягает то, что в этом году про них Муров даже не заикается, а в прошлом году каждый квартал хотя бы раз говорил, что готов заплатить 50% по РСБУ и не меньше чем за 2016. А в этом году словно воды в рот набрал. Но не удивительно, избрать его избрали, да и нефть дорогой стало, зачем платить, когда можно пилить, как в старые добрые времена. Шульгинов тоже кричал, что готов платить 50% по РСБУ, его поставили, раз заплатил и забыл, приступил к повседневному делу для временщика гос. компании. Да и Ремора тут уже ведет себя, как полный клоун, специально не замечая негативных факторов, а только выделяя мнимый позитив. Понятно уже, что он не инвестор, а пропагандом, который отрабатывает зарплату, а значит кому то это нужно. А ведь когда то доля в этих акциях у меня была аж 25%, а сейчас едва 4% наберется, да и то думаю продать, дорого это держать для такой компании столько денег в ней. Александр Е, еще раз повторю — не путайте студенческую тавтологию и реальность. Если вы вчера вылезли из-за парты, то у меня это было 30 лет назад.

Александр Е, еще раз повторю — не путайте студенческую тавтологию и реальность. Если вы вчера вылезли из-за парты, то у меня это было 30 лет назад.

Если вы пришли в рынок год назад, то я в нем более 10 лет и нарастил вложения в ценные бумаги тоже более чем в 20раз.

у меня только дивы с ФСК думаю больше чем ваш счет. отсюда мораль: — яйца курицу не учат.

==================

не повторяйте одно и то же по 10 раз. только в разный интерпретациях.

а Ванговать вам еще рано. никаких параллелей между вами и бабой Вангой нет. Так же рынок понимать не может, он неодушевленный. и неадекватов в нем более чем достаточно. поверьте моему опыту. тут выживают те, кто знает цель (просчитывает ее) и умеет ждать. всему свое время

Александр Е, вся прибыль текущего года сейчас идет в нераспределенную прибыль текущего года… :) она еще не распределена.

а распределение ее будет по результатам 2018г.

как то так дорогой товарищ из Парижу… «азы бухучета»…

завязывайте со студенческой политинформацией. оторвитесь от парты, в данном вопросе это не катит.

все прекрасно понимают цена ФСК сейчас 1\5 от реальной, а дооценка будет тогда, когда крупный покупатель начнет выкупать излишки акций в рынке…

есть еще 2 варианта, но вы как новичок фондового рынка этого можете не знать:

1. под рождественское ралли разгон капы

2. начнут тарить под дивное ралли.

и

3. мне дивдоходности от ФСК хватит и 1к., хотя она будет выше. (думаю от 1,7к.).

Ремора, вопрос не в том, куда бухгалтера раскладывают прибыль, а сколько дадут дивидендов. В дивполитике с точностью до строчки отчётности расписано, что и откуда берётся. Распределять будут ровно то, что в отчете о прибылях и убытках. Ни ИРАО, ни прошлых денег от ТП там нет. Как говорится, учите матчасть, вам бы самому за парту, ещё не поздно.

Вангую полторы копейки дивидендов, при 10% дивдоходности цена сейчас как раз адекватная. Рынок это понимает и реагирует адекватно, то есть никак. К весне могут задёрнуть до 17-18 к. Если не будет общего обвала на всяких санкциях.

ФСК ЕЭС (FEES) Итоги 9 мес. 2018 г.: в ожидании хороших дивидендов

ФСК ЕЭС (FEES) Итоги 9 мес. 2018 г.: в ожидании хороших дивидендов

Арсагера дивы вангует в районе 1,7к. bf.arsagera.ru/energeticheskie_sbytovye_i_setevye_kompanii/fsk_ees/itogi_9_mes_2018_g/ ФСК ЕЭС сталкивается с ростом налога на имущество - Велес Капитал

ФСК ЕЭС сталкивается с ростом налога на имущество - Велес Капитал

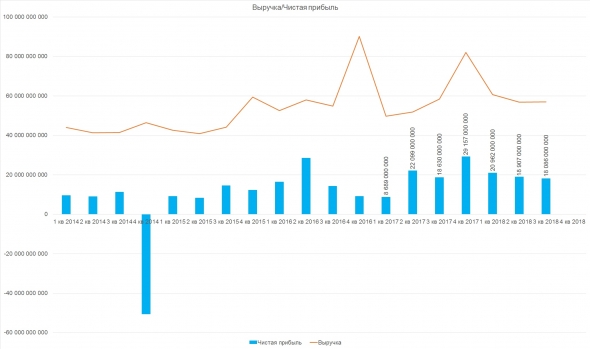

Прибыль «ФСК ЕЭС» по МСФО за 9 месяцев 2018 года выросла на 10,5% г/г — до 58 млрд рублей, следует из отчетности компании.

Выручка ФСК за 9М18 увеличилась на 8,9% г/г, EBITDA сократилась на 0,6%, чистая прибыль увеличилась на 10,5%. Рост выручки был обязан во многом изменению регулирования, (вступление в силу постановления Правительства РФ No 810 с августа 2017г).

Операционные расходы увеличились пропорционально увеличению выручки. В 2018 г. ФСК получила меньше доходов от строительных услуг и от услуг по технологическому присоединению. Кроме того, дополнительное давление на рентабельность за 3К18 оказало увеличение амортизационных отчислений.

Мы неоднозначно оцениваем отчетность компании по нескольким причинам:

Адонин Алексей

— изменение регулирования начинает давить на операционную прибыль и, в конечном счете, на чистую прибыль;

— в 2018 г объем услуг по технологическому присоединению значительно сократился;

— компания сталкивается с ростом налога на имущество.

Отчетность, по нашему мнению, показывает настораживающую тенденцию на сокращение операционной и чистой рентабельности. В то же время мы позитивно смотрим на то, что ФСК избавляется от непрофильных инвестиций: акций «Интер РАО» и «Россетей». В конце июня 2018 г. ФСК продала 10% акций «Интер РАО», в конце июня – 0,5% акций «Россетей». В итоге мы видим риск того, что объем выплаченных дивидендов может быть меньше, чем 20,3 млрд руб., выплаченных в совокупности по итогам 2017 г. За прошедшие 12 месяцев, ФСК по больше части преподносила позитивные сюрпризы, их отсутствие в по сути нейтральной отчетности за 3К18 может, по нашему мнению, привести к распродаже акций ФСК в моменте. Наша целевая цена 0,178 руб., рекомендация – ПОКУПАТЬ.

ИК «Велес Капитал»

читать дальше на смартлабе ФСК ЕЭС. 3 квартал 2018 г.

ФСК ЕЭС. 3 квартал 2018 г.

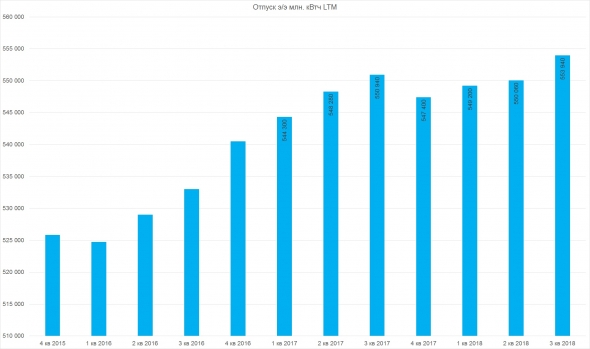

В операционном плане 3 квартал стал лучшим для компании. Динамика отпуска электроэнергии продолжает штурмовать максимумы. В годовом выражении отпуск э/э увеличился на 1,6%.

Динамика выручки и чистой прибыли, начали замедляться, в годовом выражение прибавив +10,5% и +8,9% соответственно. Для выручки и чистой прибыли, компании ФСК ЕЭС, большое значение имеют результаты за 4 квартал.

читать дальше на смартлабе ФСК ЕЭС - интересная высокорентабельная компания - Фридом Финанс

ФСК ЕЭС - интересная высокорентабельная компания - Фридом Финанс

Прибыль «ФСК ЕЭС» по МСФО за 9 месяцев 2018 года выросла на 10,5% г/г — до 58 млрд рублей, следует из отчетности компании.

Консолидированные финансовые результаты «ФСК ЕЭС» за 9 месяцев 2018 года не впечатлили инвесторов, в результате чего акции компании слегка просели на растущем в целом рынке.

Выручка компании по итогам 9 месяцев 2018 года выросла по сравнению с аналогичным периодом предыдущего года на 8,9% до 174,4 млрд рублей. Более 90% выручки компания традиционно получает от реализации услуг по передаче электроэнергии. Таким образом, росту выручки, в частности, способствовали рост доходов от компенсации потерь и повышение тарифа. В то же время скорректированный показатель EBITDA снизился на 0,6% до 101,7 млрд рублей, и маржа по EBITDA упала с 63,8% по итогам 9 месяцев 2017 года до 58,3% за 9 месяцев 2018 года. Соотношение чистого долга к EBITDA за период сократилось с 3,7x до 3,5x.

«ФСК ЕЭС» – интересная высокорентабельная компания, однако потенциал роста ее доходов и маржи ограничен режимом установления тарифов. Повышение тарифов обычно осуществляется раз в году темпами, сопоставимыми с инфляцией, но не всегда с темпами роста фактических затрат. Тем не менее компания генерирует высокую прибыль, весомую долю которой направляет на дивиденды. В результате дивидендная доходность акций компании является одной из самых высоких на рынке – более 8%. Целевая цена – 0,17 рублей за акцию «ФСК ЕЭС» до конца года.

Соснова Анастасия

ИК «Фридом Финанс»

читать дальше на смартлабе Александр Е, вся прибыль текущего года сейчас идет в нераспределенную прибыль текущего года… :) она еще не распределена.

Александр Е, вся прибыль текущего года сейчас идет в нераспределенную прибыль текущего года… :) она еще не распределена.

а распределение ее будет по результатам 2018г.

как то так дорогой товарищ из Парижу… «азы бухучета»…

завязывайте со студенческой политинформацией. оторвитесь от парты, в данном вопросе это не катит.

все прекрасно понимают цена ФСК сейчас 1\5 от реальной, а дооценка будет тогда, когда крупный покупатель начнет выкупать излишки акций в рынке…

есть еще 2 варианта, но вы как новичок фондового рынка этого можете не знать:

1. под рождественское ралли разгон капы

2. начнут тарить под дивное ралли.

и

3. мне дивдоходности от ФСК хватит и 1к., хотя она будет выше. (думаю от 1,7к.).

Александр Е, Общий совокупный доход смотри 2017г. = 49,9млрд.р., а 2018г. = 69,4млрд.р. +39,1%, а далее уже делай выводы.

(20 ярдов в резерве и они могут быть переквалифицированы в ЧП частично, что в принципе часто делает бухгалтерия ФСК ЕЭС).

=============

в 4 квартале Чистая прибыль будет выше, чем в предыдущих. там как раз поступления пойдут за ТП (рассрочка платежей на 10 лет).

не стоит бежать впереди паровоза, дождись годового отчета.

Ремора,

1) Рост совокупного дохода — замечательно, но дивидендная база считается не от него, а от прибыли за период. А прибыль за период в 3 квартале меньше на 3 млрд. За 9 мес. прибыль как будто +5 млрд, но если Нурэнерго убрать за скобки — будет -5 млрд. к прошлогоднему результату.

2) Резервы по ИнтерРАО уже переквалифицировали в нераспределёнку, сам же постил :) Только отдельным решением спецдивы дадут, если вообще дадут. По дивполитике никак.

3) Поступления в отчёте о прибылях не отражаются, они отразятся в отчёте о движении денег и в балансе как уменьшение дебиторки. Азы бухотчётности.

ФСК Россети - факторы роста и падения акций

- Россети-ФСК оценена ниже своих реальных чистых активов в 6,5 раз. и ниже НОМИНАЛА почти в 5 раз. При этом работает с прибылью. р.е = 2 (28.07.2023)

- правительству поручено "оптимизировать" инвестпрограмму в плане снижения ее финансирования в 2023-2027 гг. и переноса сроков некоторых проектов, рассмотреть вопрос о дальнейшей индексации тарифов (в мае был повышен тариф для ЕНЭС на 6,3% - ИФ). (18.08.2023)

- Чистая прибыль на акцию по РСБУ за 9м23г = 0,24057р. при рыночной стоимости 0,128р. (04.11.2023)

- Единственная АО имеющая рыночную стоимость в 4 раза ниже НОМИНАЛА = 50к.! при этом только доли дочерних компаний торгуемых в рынке оцениваются в 2 раза выше всей ФСК Россетей. так же у ФСК Россети 8,57% ИРАО. балансовая стоимость Чистых активов = 1,8 трл.р при рыночной капитализации 0,27трл.р. компания работает с хорошей прибылью, Чистые активы растут ежегодно (15.01.2024)

- Реальный свободный денежный поток компании гораздо меньше ее прибыли, по причине того, что существенная ее часть тратится на стройку. (15.07.2019)

- Новые построенные мощности не увеличивают выручку но увеличивают амортизацию и тем самым сокращают прибыль (24.10.2021)

- Прибыльность компании в 2021 году начала снижаться из-за того, что затраты растут опережающими выручку темпами (10.02.2022)

- Инвестпрограмма на 2023-2024г. превысит 1 трлн.руб. (29.12.2023)

- Из-за высокой ставки ЦБ в 2024г. резко вырастут процентные расходы (90% облигаций с плавающим купоном КС+премия) (29.12.2023)

- Дивидендов до 2026 года не ожидается - решение Президента РФ В. Путина (29.12.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФСК Россети - описание компании

ФСК ЕЭС — крупнейшая в мире публичная электросетевая компания, является монопольным оператором Единой национальной электрической сети России. Компания управляет более 131 тыс. км линий электропередачи и обладает общей трансформаторной мощностью более 334,8 тыс. МВА. Крупнейшим акционером ФСК с долей 80,6 процентов является компания «Россети».ПАО «ФСК ЕЭС» планирует в 2015 года получить прибыль по РСБУ в объеме не менее 8 млрд рублей.

Годовой отчет ФСК ЕЭС 2015

Сайт ФСК ЕЭС: http://www.fsk-ees.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций