| Число акций ао | 148 млн |

| Число акций ап | 30 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 560,8 млрд |

| Выручка | 1 032,0 млрд |

| EBITDA | 243,6 млрд |

| Прибыль | 177,4 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 3,2 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Башнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Башнефть акции

-

Норвежскому фонду рекомендовали избавиться от акций НОВАТЭКа и «Башнефти»

Норвежскому фонду рекомендовали избавиться от акций НОВАТЭКа и «Башнефти»

Правительство Норвегии подготовило рекомендации для государственного суверенного фонда (Government Pension Fund Global, GPFG), в котором рекомендовало избавиться от акций более ста нефтекомпаний, сообщает Bloomberg. Среди них — российские НОВАТЭК и «Башнефть».

Сокращение вложений в нефтегазовый сектор будет реализовано в виде распродажи акций на сумму $7,5 млрд.

Норвежскому суверенному фонду, по данным Reuters, принадлежат акции компаний нефтегазового сектора на общую сумму $37 млрд. Это 5,9% от всех инвестиций фонда.

Подробнее на РБК:

https://www.rbc.ru/business/08/03/2019/5c827cd79a7947811c6237c0?from=from_main

читать дальше на смартлабе Норвежскому фонду рекомендовали избавиться от акций НОВАТЭКа и «Башнефти»

Норвежскому фонду рекомендовали избавиться от акций НОВАТЭКа и «Башнефти»

Подробнее на РБК:

www.rbc.ru/business/08/03/2019/5c827cd79a7947811c6237c0?utm_source=yxnews&utm_medium=desktop Лидерами по дивидендной доходности остаются акции металлургов и нефтяников - Финам

Лидерами по дивидендной доходности остаются акции металлургов и нефтяников - Финам

Эксперты в ходе онлайн-конференции на Finam.ru «Российские акции и рубль — когда разыграется весенний аппетит к риску?» обсудили перспективы наиболее привлекательных дивидендных историй на российском фондовом рынке. Единодушно аналитики выделяют традиционные бумаги металлургов и нефтяников.

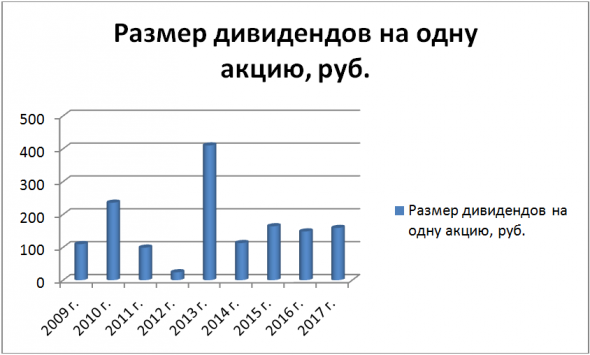

Вадим Кравчук, аналитик ИФК «Солид», выделяет традиционных лидеров по дивидендной доходности: металлургов («Северсталь», НЛМК, ММК) и нефтяников («Башнефть», «Сургутнефтегаз»). Кроме того, он советует орабтить внимание на бумаги «Ростелекома», МТС, «Норникеля», «АЛРОСА», «ФСК ЕЭС». «Можно посмотреться к некоторым МРСК, но они с большим трудом закрывают постдивидендные гэпы», — комментирует Кравчук.

Анастасия Соснова, аналитик ИК «Фридом Финанс», в рейтинге самых дивидендных акций 2018 года на первые места ставит привилегированные акции «Сургутнефтегаза», «Башнефти» и «Татнефти», уточняя, что они могут дать доходность в районе 14-15%. Кроме того, аналитик ИК «Фридом Финанс» обращает внимание, что «Северсталь», ММК и НЛМК уже отчитались по МСФО за 4 квартал 2018 года. «Компании славятся ежеквартальными дивидендными выплатами, и в 2018 году могут показать максимальные дивидендные доходности на акции. Акции „Северстали“ могут дать около 15% годовых дивидендной доходности, акции НЛМК и ММК – 14% и 13%, соответственно», — говорит она.

читать дальше на смартлабе Башнефть лонг

Башнефть лонг

21.02.19 Bane Башнефть лонг 1949, фиксация 1960 стоп 20 пунктов

читать дальше на смартлабе

Башнефть — правильная акция.

Башнефть — Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам.

Источник: www.e-disclosure.ru/portal/files.aspx?id=1976&type=4

Внимание: расчеты могут быть неправильными — обязательно перепроверять.1. Ключевые вопросы аудита: Обязательства, связанные с выбытием активов;

Оценка запасов ресурсов нефти и газа — Увеличены расходы на нефтеразведку на 266,27%.

2. Чистые активы увеличились на 18,32%, отношение чистых активов к обязательствам 1,5 против 1,09 в 2017 году, рост на 37%. Капитализация уменьшилась на 16,4%. Отношение капитализации к чистым активам в 2018 году 0,79; в 2017 году 1,11. Балансовая стоимость 1 акции в 2018 году 2539 рублей (рыночная стоимость 2000 рублей), балансовая стоимость акции в 2017 году 2146 рублей (рыночная 2385 рублей), (рыночные цены на январь месяц). Правильная акция — балансовая и рыночная цена сопоставимы. Однако рынок оценивает обыкновенные акции Башнефти негативно, возможно в связи с негативной оценкой России или перспектив стоимости нефти, а возможно из-за снижения чисто й прибыли.

читать дальше на смартлабе

Vadi Anslon, Судя по всему акции мамки Роснефти Неправильные!

РоманП., Не думаю — вся нефтянка кроме Татнефти правильные, и Роснефть тоже.

Vadi Anslon, Удмуртнефть правильная, Сургут преф конткетный!

Башнефть — правильная акция.

Башнефть — Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам.

Источник: www.e-disclosure.ru/portal/files.aspx?id=1976&type=4

Внимание: расчеты могут быть неправильными — обязательно перепроверять.1. Ключевые вопросы аудита: Обязательства, связанные с выбытием активов;

Оценка запасов ресурсов нефти и газа — Увеличены расходы на нефтеразведку на 266,27%.

2. Чистые активы увеличились на 18,32%, отношение чистых активов к обязательствам 1,5 против 1,09 в 2017 году, рост на 37%. Капитализация уменьшилась на 16,4%. Отношение капитализации к чистым активам в 2018 году 0,79; в 2017 году 1,11. Балансовая стоимость 1 акции в 2018 году 2539 рублей (рыночная стоимость 2000 рублей), балансовая стоимость акции в 2017 году 2146 рублей (рыночная 2385 рублей), (рыночные цены на январь месяц). Правильная акция — балансовая и рыночная цена сопоставимы. Однако рынок оценивает обыкновенные акции Башнефти негативно, возможно в связи с негативной оценкой России или перспектив стоимости нефти, а возможно из-за снижения чисто й прибыли.

читать дальше на смартлабе

Vadi Anslon, Судя по всему акции мамки Роснефти Неправильные!

РоманП., Не думаю — вся нефтянка кроме Татнефти правильные, и Роснефть тоже.

Башнефть — правильная акция.

Башнефть — Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам.

Источник: www.e-disclosure.ru/portal/files.aspx?id=1976&type=4

Внимание: расчеты могут быть неправильными — обязательно перепроверять.1. Ключевые вопросы аудита: Обязательства, связанные с выбытием активов;

Оценка запасов ресурсов нефти и газа — Увеличены расходы на нефтеразведку на 266,27%.

2. Чистые активы увеличились на 18,32%, отношение чистых активов к обязательствам 1,5 против 1,09 в 2017 году, рост на 37%. Капитализация уменьшилась на 16,4%. Отношение капитализации к чистым активам в 2018 году 0,79; в 2017 году 1,11. Балансовая стоимость 1 акции в 2018 году 2539 рублей (рыночная стоимость 2000 рублей), балансовая стоимость акции в 2017 году 2146 рублей (рыночная 2385 рублей), (рыночные цены на январь месяц). Правильная акция — балансовая и рыночная цена сопоставимы. Однако рынок оценивает обыкновенные акции Башнефти негативно, возможно в связи с негативной оценкой России или перспектив стоимости нефти, а возможно из-за снижения чисто й прибыли.

читать дальше на смартлабе

Vadi Anslon, Судя по всему акции мамки Роснефти Неправильные! Башнефть - правильная акция.

Башнефть - правильная акция.Башнефть — Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам.

Источник: www.e-disclosure.ru/portal/files.aspx?id=1976&type=4

Внимание: расчеты могут быть неправильными — обязательно перепроверять.1. Ключевые вопросы аудита: Обязательства, связанные с выбытием активов;

Оценка запасов ресурсов нефти и газа — Увеличены расходы на нефтеразведку на 266,27%.

2. Чистые активы увеличились на 18,32%, отношение чистых активов к обязательствам 1,5 против 1,09 в 2017 году, рост на 37%. Капитализация уменьшилась на 16,4%. Отношение капитализации к чистым активам в 2018 году 0,79; в 2017 году 1,11. Балансовая стоимость 1 акции в 2018 году 2539 рублей (рыночная стоимость 2000 рублей), балансовая стоимость акции в 2017 году 2146 рублей (рыночная 2385 рублей), (рыночные цены на январь месяц). Правильная акция — балансовая и рыночная цена сопоставимы. Однако рынок оценивает обыкновенные акции Башнефти негативно, возможно в связи с негативной оценкой России или перспектив стоимости нефти, а возможно из-за снижения чисто й прибыли.

читать дальше на смартлабе

Обсуждаем корпоративные отчеты на форуме смартлаба

Вчера вышли 2 отчета МСФО 2018:

- Черкизово

- Башнефть

Черкизон вчера на отчете +5,5%. Всего было написано 26 каментов. Сложно было выбирать призера между jata и Сергей Быков, но решил все-таки отдать последнему за этот комментарий.

p.s. количество текста в комментарии не является залогом победы. Можно написать несколько коротких комментариев или даже один, но который максимально полезен, раскрывает суть отчетности, объясняет почему она позитивна или негативна для акций. По уровню полезности также может быть высоко оценена трансляция самых существенных моментов с телеконференции.

Спасибо всем кто участвует в флешмобах.

Сегодня ждем отчет Яндекса и комментируем его в форумах:

https://smart-lab.ru/forum/YNDX

или чате:

https://smart-lab.ru/chat/?x=1921

читать дальше на смартлабе

Тимофей Мартынов, воля Ваша — Вы хозяин денег, но по Башне по-моему Вы премировали обычную агитку (правда действительно короткую).

Стэфан Геращенко, советую решить, кто хозяин денег.

Обсуждаем корпоративные отчеты на форуме смартлаба

Вчера вышли 2 отчета МСФО 2018:

- Черкизово

- Башнефть

Черкизон вчера на отчете +5,5%. Всего было написано 26 каментов. Сложно было выбирать призера между jata и Сергей Быков, но решил все-таки отдать последнему за этот комментарий.

p.s. количество текста в комментарии не является залогом победы. Можно написать несколько коротких комментариев или даже один, но который максимально полезен, раскрывает суть отчетности, объясняет почему она позитивна или негативна для акций. По уровню полезности также может быть высоко оценена трансляция самых существенных моментов с телеконференции.

Спасибо всем кто участвует в флешмобах.

Сегодня ждем отчет Яндекса и комментируем его в форумах:

https://smart-lab.ru/forum/YNDX

или чате:

https://smart-lab.ru/chat/?x=1921

читать дальше на смартлабе

Тимофей Мартынов, воля Ваша — Вы хозяин денег, но по Башне по-моему Вы премировали обычную агитку (правда действительно короткую). Рост чистой прибыли должен позитивно отразиться на дивидендных выплатах Башнефти - Промсвязьбанк

Рост чистой прибыли должен позитивно отразиться на дивидендных выплатах Башнефти - Промсвязьбанк

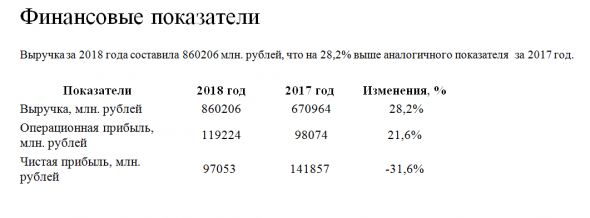

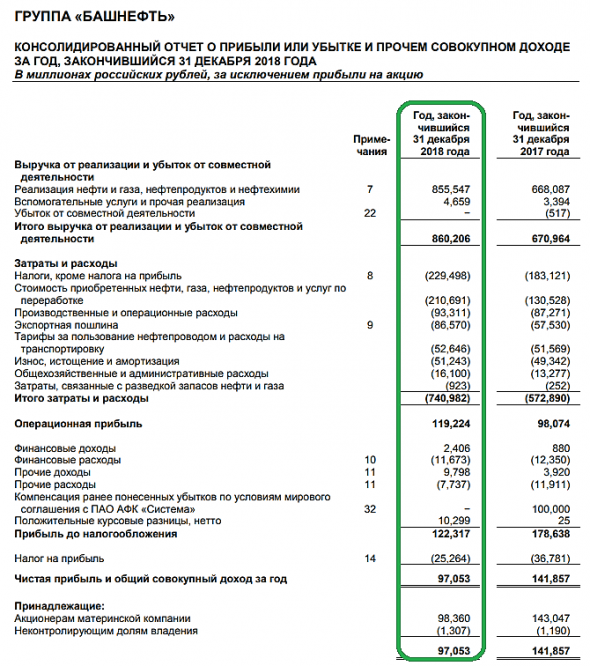

Башнефть в 2018г получила 97 млрд руб. чистой прибыли, увеличила выручку на 28% — до 860 млрд руб.

Башнефтьв 2018 году получила 97,1 млрд рублей чистой прибыли по МСФО, говорится в сообщении Башнефти. Выручка Башнефти в 2018 году выросла по сравнению с предыдущим годом на 28% и составила 860,2 млрд рублей. Показатель EBITDA вырос на 16% — до 175,5 млрд рублей.

В 2017 году чистая прибыль Башнефти составила 147 млрд руб., однако большая часть ее была сформирована за счет выплат АФК Системы по решению суда, без учета этого фактора прибыль была на уровне 61,2 млрд руб. Таким образом, ее рост составил 58%. Данный фактор должен позитивно отразиться на дивидендных выплатах Башнефти.

Промсвязьбанк

читать дальше на смартлабе

Башнефть опубликовала сильные финансовые результаты за 2018 год - Атон

Башнефть опубликовала сильные финансовые результаты за 2018 год - Атон

Финрезультаты Башнефти за 2018: доходность 14% по обыкновенным акциям (15% по привилегированным) при выплате 50% чистой прибыли по МСФО

Финансовые результаты Башнефти за 2018 были поддержаны ростом цен на нефть, который компенсировал снижение добычи (-8% г/г до 19 млн т); объемы первичной переработки остались неизменными г/г на уровне 18.2 млн т. Выручка по МСФО выросла на 28% г/г до 860 млрд руб., а EBITDA увеличилась на 16% г/г до 176 млрд руб.(рентабельность EBITDA 20%). Чистая прибыль за 2018 в размере 97 млрд руб. оказалась ниже показателя 2017 в 142 млрд руб., который был обусловлен разовой выплатой от Системы в размере 100 млрд руб. FCF за 2018 вырос более чем в два раза г/г, достигнув 71 млрд руб. на фоне роста OCF (+30% г/г, в частности, за счет высвобождения оборотного капитала, поддержанного выплатой Системы), а также снижения капзатрат (-21% г/г до 53 млрд руб.).

Башнефть опубликовала ожидаемо сильные финансовые результаты благодаря благоприятной макроэкономической конъюнктуре в 2018. Основной вопрос на данном этапе — коэффициент выплаты дивидендов за 2018. По нашим оценкам, при выплате 50% чистой прибыли по МСФО, дивиденды могут составить 273 руб. на акцию, что предполагает впечатляющую доходность 14% по обыкновенным акциям и 15% по привилегированным. Тем не менее пока не ясно, решит ли Башнефть выплатить 50%, учитывая, что в 2017 она распределила в качестве дивидендов 20% чистой прибыли по МСФО (159 руб. на акцию) — в частности, из-за разового роста чистой прибыли на фоне выплаты от Системы.

АТОН

читать дальше на смартлабе

Трезвый взгляд на отчет Башнефти

1. Выручка компании увеличилась на 28,2%, до 860,2 млрд. руб. Хорошо это или плохо? Всё познается в сравнении. К примеру, Роснефть зафиксировала темп роста выручки на 37%. Сорт Urals по итогам 2018 года подорожал на 41,2%.

То, что выручка выросла это хорошо, то темп роста явно не высокий и обольщаться тут нечему.

2. Темп роста операционных расходов оказался выше темпа роста выручки и составил 29,3%. Это плохой сигнал! Нефтяники всегда получают отличную возможность сэкономить на операционных расходах при девальвации рубля, которая была в 2018 году. Здесь же этого не случилось. К примеру, у Роснефти темп роста операционных расходов составил 29%, при темпе роста выручки 37%.

3. Плохое управление операционными издержками привело к снижению операционной рентабельности на 0,75 п.п., до уровня 13,8%. Когда Башнефть входила в состав АФК Система, то компания имела более высокий уровень операционной рентабельности. Этим она и нравилась инвесторам. Последние несколько лет операционная маржа сокращается, при этом другие представители отрасли (Роснефть, Газпром нефть, Татнефть) увеличили операционную рентабельность бизнеса.

4. ROE по итогам года 23,6%. Это позитивный результат! Компания возвращается на докризисный уровень (до кризиса 2015-2016 г.г.) по рентабельности акционерного капитала. Необходимо отметить, что в нефтегазовой отрасли очень мало компании имеют рентабельности выше 20%. Значительный CAPEX не позволяет нефтяникам демонстрировать высокую рентабельность акционерного капитала. Исключение здесь две республиканские компании: Башнефть и Татнефть.

5. Башнефть делает ставку на нефтепереработку. И это верный ход! Нефтепереработка – это продукция с выоской добавленной стоимостью. НПЗ компании имеют индекс Нельсона 10,4 – чем выше показатель, тем лучше качество продукции. В России более высокий индекс Нельсона только у НПЗ Татнефти. На мой взгляд, именно высокая эффективность нефтепереработки приглянулась Роснефти, когда та стала думать о приобретении контрольного пакета Башнефти.

6. Долговая нагрузка компании находится на низком уровне и составляет 0,4 по показателю Net Debt/EBITDA.

7. Мультипликатор P/E самый низкий в отрасли!

Я рекомендую покупать бумаги Башнефти, поскольку мультипликатор P/E 3,5 неоправданно низкий, на фоне высокой рентабельности акционерного капитала!

Антон Самойлов, для того, что бы точно утверждать, что p/e самый низкий в отрасли, надо дождаться отчётности Сурика. А в остальном анализ грамотный — понравился. Голосую за премию Вам.

Стэфан Геращенко, даже если р/е у Башни окажется не самым низким, он всё равно ОЧЕНЬ привлекателен для инвестиций! Обсуждаем корпоративные отчеты на форуме смартлаба

Обсуждаем корпоративные отчеты на форуме смартлаба

Вчера вышли 2 отчета МСФО 2018:

- Черкизово

- Башнефть

Черкизон вчера на отчете +5,5%. Всего было написано 26 каментов. Сложно было выбирать призера между jata и Сергей Быков, но решил все-таки отдать последнему за этот комментарий.

p.s. количество текста в комментарии не является залогом победы. Можно написать несколько коротких комментариев или даже один, но который максимально полезен, раскрывает суть отчетности, объясняет почему она позитивна или негативна для акций. По уровню полезности также может быть высоко оценена трансляция самых существенных моментов с телеконференции.

Спасибо всем кто участвует в флешмобах.

Сегодня ждем отчет Яндекса и комментируем его в форумах:

https://smart-lab.ru/forum/YNDX

или чате:

https://smart-lab.ru/chat/?x=1921

читать дальше на смартлабе

Трезвый взгляд на отчет Башнефти

1. Выручка компании увеличилась на 28,2%, до 860,2 млрд. руб. Хорошо это или плохо? Всё познается в сравнении. К примеру, Роснефть зафиксировала темп роста выручки на 37%. Сорт Urals по итогам 2018 года подорожал на 41,2%.

То, что выручка выросла это хорошо, то темп роста явно не высокий и обольщаться тут нечему.

2. Темп роста операционных расходов оказался выше темпа роста выручки и составил 29,3%. Это плохой сигнал! Нефтяники всегда получают отличную возможность сэкономить на операционных расходах при девальвации рубля, которая была в 2018 году. Здесь же этого не случилось. К примеру, у Роснефти темп роста операционных расходов составил 29%, при темпе роста выручки 37%.

3. Плохое управление операционными издержками привело к снижению операционной рентабельности на 0,75 п.п., до уровня 13,8%. Когда Башнефть входила в состав АФК Система, то компания имела более высокий уровень операционной рентабельности. Этим она и нравилась инвесторам. Последние несколько лет операционная маржа сокращается, при этом другие представители отрасли (Роснефть, Газпром нефть, Татнефть) увеличили операционную рентабельность бизнеса.

4. ROE по итогам года 23,6%. Это позитивный результат! Компания возвращается на докризисный уровень (до кризиса 2015-2016 г.г.) по рентабельности акционерного капитала. Необходимо отметить, что в нефтегазовой отрасли очень мало компании имеют рентабельности выше 20%. Значительный CAPEX не позволяет нефтяникам демонстрировать высокую рентабельность акционерного капитала. Исключение здесь две республиканские компании: Башнефть и Татнефть.

5. Башнефть делает ставку на нефтепереработку. И это верный ход! Нефтепереработка – это продукция с выоской добавленной стоимостью. НПЗ компании имеют индекс Нельсона 10,4 – чем выше показатель, тем лучше качество продукции. В России более высокий индекс Нельсона только у НПЗ Татнефти. На мой взгляд, именно высокая эффективность нефтепереработки приглянулась Роснефти, когда та стала думать о приобретении контрольного пакета Башнефти.

6. Долговая нагрузка компании находится на низком уровне и составляет 0,4 по показателю Net Debt/EBITDA.

7. Мультипликатор P/E самый низкий в отрасли!

Я рекомендую покупать бумаги Башнефти, поскольку мультипликатор P/E 3,5 неоправданно низкий, на фоне высокой рентабельности акционерного капитала!

Антон Самойлов, для того, что бы точно утверждать, что p/e самый низкий в отрасли, надо дождаться отчётности Сурика. А в остальном анализ грамотный — понравился. Голосую за премию Вам. Башнефть, отчет в тени Роснефти.

Башнефть, отчет в тени Роснефти.

Оказывается сегодня отчет МСФО! Почитаем

… как бы поинтереснее про этот большой отчет рассказать…

А давайте с последней 55 стр., там абзац есть очень точный:

«Политико-экономическая ситуация

Рынки развивающихся стран, включая Россию, подвержены экономическим, политическим, социальным, судебным и законодательным рискам, отличным от рисков более развитых рынков. Законы и нормативные акты, регулирующие ведение бизнеса в России, могут быстро изменяться, существует возможность их произвольной интерпретации. Будущее направление развития России в

большой степени зависит от налоговой и кредитно-денежной политики государства, принимаемых законов и нормативных актов, а также изменений политической ситуации в стране.

В связи с тем, что Россия добывает и экспортирует большие объемы нефти и газа, экономика России особенно чувствительна к изменениям мировых цен на нефть и газ.

Влияние изменений в экономической ситуации на будущие результаты деятельности и финансовое положение Группы может оказаться значительным».

читать дальше на смартлабе Акции «Башнефти» достаточно привлекательны. Хороший момент для инвестиций!

Акции «Башнефти» достаточно привлекательны. Хороший момент для инвестиций!

Сегодня самое время оценить результаты 2018 года и разобраться насколько акции компании интересны для добавления в инвестиционный портфель.

Данный актив выглядит одним из самых недооцененных в отрасли относительно текущей стоимости нефти в рублях.

«Башнефть» представила ожидаемую отчетность по итогам 2018 года.

Дивиденды

читать дальше на смартлабе С Роснефтью некорректно сравнивать, веди именно добычей башнефти Роснефть закрывала сделку ОПЕК+ в 2018 году(в 2017 году 21 млн т, в 2018 19млн т). Вообще позитив по Башнефти разделяю. В 2019 году есть предпосылки, что Башнефть нарастит добычу (договоренности по Варандею с Лукойлом должны запустить добычу на месторождении Треба и Титова, которую собственно и снижали в 2018). Все ругают Игоря Ивановича, но здесь чувствуется рука гроссмейстера и Опек угодил и Лукойл поддавил. А так Башнефть высококлассный актив с поддержкой див политики от Башкирии.

С Роснефтью некорректно сравнивать, веди именно добычей башнефти Роснефть закрывала сделку ОПЕК+ в 2018 году(в 2017 году 21 млн т, в 2018 19млн т). Вообще позитив по Башнефти разделяю. В 2019 году есть предпосылки, что Башнефть нарастит добычу (договоренности по Варандею с Лукойлом должны запустить добычу на месторождении Треба и Титова, которую собственно и снижали в 2018). Все ругают Игоря Ивановича, но здесь чувствуется рука гроссмейстера и Опек угодил и Лукойл поддавил. А так Башнефть высококлассный актив с поддержкой див политики от Башкирии. #Башнефть представила ударную отчётность по МСФО за 2018 год!

#Башнефть представила ударную отчётность по МСФО за 2018 год!

Сразу скажу, что все картинки тут приводить лениво, поглядите вот тут сами, кому интересно: vk.com/invest_or_lost?w=wall-92218128_27342

Выручка компании по сравнению с прошлым годом выросла на 28,2% до 860,2 млрд рублей, а чистая прибыль достигла 98,4 млрд рублей, совсем немного не дотянув до круглой отметки в 100 млрд. Я намеренно не стал указывать, что «по сравнению с прошлым годом прибыль снизилась почти на треть», т.к. в прошлом году компания пополнилась 100 млрд рублей по мировому соглашению с АФК Система, без учёта которого (минус 80 млрд) чистая прибыль выросла бы в 2018 году примерно наполовину!

В-общем, всё у Башнефти складывается неплохо, осталось лишь довести до ума дивидендную политику и сделать её, наконец, более прозрачной и понятной для акционеров. Ибо сейчас её просто напросто нет! На официальном сайте компании (http://www.bashneft.ru/information/dividends/) формулировка сейчас звучит так: «Дивиденды по обыкновенным и привилегированным акциям выплачиваются из чистой прибыли Общества.» И всё. А дальше думайте и гадайте уже сами.

Поэтому я, как заядлый оптимист, с вашего позволения заложу в расчёт 50% от ЧП по МСФО, в результате чего получаем 273 руб. Промежуточных дивидендов не было в 2018 году, поэтому этот сценарий может принести акционерам двузначную ДД на уровне 14,7% уже ближайшим летом! Повторюсь, это самый позитивный расклад, на деле могут быть более скромные цифры, хотя мой базовый сценарий предполагает именно 50% от ЧП по МСФО, в том числе и из-за того, что Башкирия владеет блокирующим пакетом акций компании, а предстоящий в этом году 100-летний юбилей республики надо отметить как следует!

Трезвый взгляд на отчет Башнефти

Трезвый взгляд на отчет Башнефти

1. Выручка компании увеличилась на 28,2%, до 860,2 млрд. руб. Хорошо это или плохо? Всё познается в сравнении. К примеру, Роснефть зафиксировала темп роста выручки на 37%. Сорт Urals по итогам 2018 года подорожал на 41,2%.

То, что выручка выросла это хорошо, то темп роста явно не высокий и обольщаться тут нечему.

2. Темп роста операционных расходов оказался выше темпа роста выручки и составил 29,3%. Это плохой сигнал! Нефтяники всегда получают отличную возможность сэкономить на операционных расходах при девальвации рубля, которая была в 2018 году. Здесь же этого не случилось. К примеру, у Роснефти темп роста операционных расходов составил 29%, при темпе роста выручки 37%.

3. Плохое управление операционными издержками привело к снижению операционной рентабельности на 0,75 п.п., до уровня 13,8%. Когда Башнефть входила в состав АФК Система, то компания имела более высокий уровень операционной рентабельности. Этим она и нравилась инвесторам. Последние несколько лет операционная маржа сокращается, при этом другие представители отрасли (Роснефть, Газпром нефть, Татнефть) увеличили операционную рентабельность бизнеса.

4. ROE по итогам года 23,6%. Это позитивный результат! Компания возвращается на докризисный уровень (до кризиса 2015-2016 г.г.) по рентабельности акционерного капитала. Необходимо отметить, что в нефтегазовой отрасли очень мало компании имеют рентабельность выше 20%. Значительный CAPEX не позволяет нефтяникам демонстрировать высокую рентабельность акционерного капитала. Исключение здесь две республиканские компании: Башнефть и Татнефть.

5. Башнефть делает ставку на нефтепереработку. И это верный ход! Нефтепереработка – это продукция с высокой добавленной стоимостью. НПЗ компании имеют индекс Нельсона 10,4 – чем выше показатель, тем лучше качество продукции. В России более высокий индекс Нельсона только у НПЗ Татнефти. На мой взгляд, именно высокая эффективность нефтепереработки приглянулась Роснефти, когда та стала думать о приобретении контрольного пакета Башнефти.

6. Долговая нагрузка компании находится на низком уровне и составляет 0,4 по показателю Net Debt/EBITDA.

7. Мультипликатор P/E самый низкий в отрасли!

Я рекомендую покупать бумаги Башнефти, поскольку мультипликатор P/E 3,5 неоправданно низкий, на фоне высокой рентабельности акционерного капитала!

Башнефть, отчет в тени Роснефти.

Башнефть, отчет в тени Роснефти.

Оказывается сегодня отчет МСФО! Почитаем www.bashneft.ru/files/iblock/1fe/BashneftIFRS_ConsFS_18.pdf

… как бы поинтереснее про этот большой отчет рассказать…

А давайте с последней 55 стр., там абзац есть очень точный:

«Политико-экономическая ситуация

Рынки развивающихся стран, включая Россию, подвержены экономическим, политическим, социальным, судебным и законодательным рискам, отличным от рисков более развитых рынков. Законы и нормативные акты, регулирующие ведение бизнеса в России, могут быстро изменяться, существует возможность их произвольной интерпретации. Будущее направление развития России в

большой степени зависит от налоговой и кредитно-денежной политики государства, принимаемых законов и нормативных актов, а также изменений политической ситуации в стране.

В связи с тем, что Россия добывает и экспортирует большие объемы нефти и газа, экономика России особенно чувствительна к изменениям мировых цен на нефть и газ.

Влияние изменений в экономической ситуации на будущие результаты деятельности и финансовое положение Группы может оказаться значительным».

А на стр 54 «Обязательства капитального характера в Ираке и Мьянме» — не знал, небольшие, «оказание услуг по исследованию, освоению и добыче в Ираке, а также по соглашению о разделе продукции на разведку и добычу углеводородов в Мьянме, заключенным в 2012 и 2014 годах»

На стр 50 «Операции с ПАО «НК «Роснефть» и его дочерними общества» Выдача займов 1534млн руб в 2018 против 6943 млн. руб в 2017, причем в 2018 пришло погашение выданных займов 847 млн. руб.

На стр 49 раздел 28 АКЦИОНЕРНЫЙ КАПИТАЛ, с трепетом смотрим «Дивиденды и нераспределенная прибыль»… а просто история здесь, а про будущее — тишина...

На стр 41 годовая прибыль на акцию упала с 842,45 до 579,28р

Стр 33 самая интересная про риски, очень серьезно компания к этому относится: «Анализ чувствительности финансовых инструментов к риску изменения курсов иностранных валют. Валютный риск оценивается ежемесячно с использованием анализа чувствительности.» и есть табличка, где указано влияние на прибыль! Еще «Риск изменения процентных ставок», но без таблички :).

Про остальные финансовые показатели уже написали и еще напишут много раз...

Итак, наш интерес в основном дивиденды, которые могут и подвинуть котировки. Минимум 25 % от чистой прибыли — 144,82р.

Хочется помечтать о 50 % в начале июля :) — 289,64р. На фоне 1858р за привилегированную акцию — 7,8 % и это гарантированный минимум.

Где? Где инсайдеры, скупающие акцию заранее в последние недели? Где сегодняшний прыжок вверх? Странно...

Огромная и красивая статья здесь smart-lab.ru/blog/520120.php

Еще хочется доходности? Ну можно надеяться каждый квартал, но уж веселей полугодовые в конце июля :), но вряд ли.

Итог: очень привлекательны акции для инвесторов, но тень Роснефти пугает крупных инвесторов, сегодняшний оборот как у Детского мира! Тень глубока… потенциал котировки в ней не виден… Но в опасные времена может кто и переждет в тени! Все-таки 15,6 % просто так :).

Башнефть - факторы роста и падения акций

- дешевизна по фундаментальному анализу (капитала 4000+ руб на 1 акцию) + высокая див доходность с учетом выплаты всего 25% прибыли по МСФО (17.10.2023)

- Башнефть - дойная корова Роснефти через рост дебиторки (28.07.2021)

- Сразу после того как Роснефть стала контролирующим акционером в конце 2016 года, компания перестала публиковать презентации, MD&A и проводить конференц-колл по результатам отчетности (28.07.2021)

Башнефть - описание компании

Основными видами деятельности ПАО АНК «Башнефть» являются разведка и добыча нефти и газа, производство нефтепродуктов и нефтехимической продукции, а также сбыт произведенной продукции.С 12 октября 2016 года ПАО «НК «Роснефть» является контролирующим акционером Компании.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций