Башнефть, отчет в тени Роснефти.

Оказывается сегодня отчет МСФО! Почитаем

www.bashneft.ru/files/iblock/1fe/BashneftIFRS_ConsFS_18.pdf

… как бы поинтереснее про этот большой отчет рассказать…

А давайте с последней 55 стр., там абзац есть очень точный:

«Политико-экономическая ситуация

Рынки развивающихся стран, включая Россию, подвержены экономическим, политическим, социальным, судебным и законодательным рискам, отличным от рисков более развитых рынков. Законы и нормативные акты, регулирующие ведение бизнеса в России, могут быстро изменяться, существует возможность их произвольной интерпретации. Будущее направление развития России в

большой степени зависит от налоговой и кредитно-денежной политики государства, принимаемых законов и нормативных актов, а также изменений политической ситуации в стране.

В связи с тем, что Россия добывает и экспортирует большие объемы нефти и газа, экономика России особенно чувствительна к изменениям мировых цен на нефть и газ.

Влияние изменений в экономической ситуации на будущие результаты деятельности и финансовое положение Группы может оказаться значительным».

А на стр 54 «Обязательства капитального характера в Ираке и Мьянме» — не знал, небольшие, «оказание услуг по исследованию, освоению и добыче в Ираке, а также по соглашению о разделе продукции на разведку и добычу углеводородов в Мьянме, заключенным в 2012 и 2014 годах»

На стр 50 «Операции с ПАО «НК «Роснефть» и его дочерними общества» Выдача займов 1534млн руб в 2018 против 6943 млн. руб в 2017, причем в 2018 пришло погашение выданных займов 847 млн. руб.

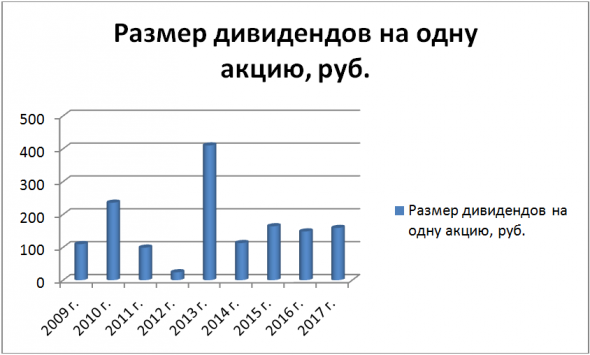

На стр 49 раздел 28 АКЦИОНЕРНЫЙ КАПИТАЛ, с трепетом смотрим «Дивиденды и нераспределенная прибыль»… а просто история здесь, а про будущее — тишина...

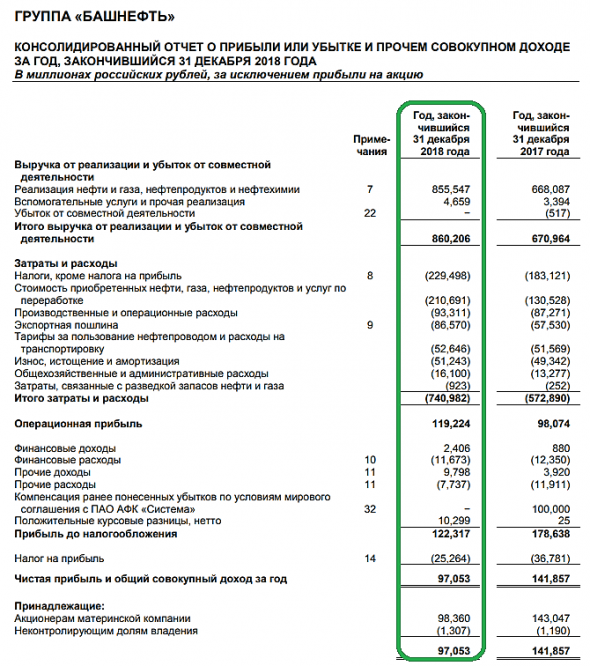

На стр 41 годовая прибыль на акцию упала с 842,45 до 579,28р

Стр 33 самая интересная про риски, очень серьезно компания к этому относится: «Анализ чувствительности финансовых инструментов к риску изменения курсов иностранных валют. Валютный риск оценивается ежемесячно с использованием анализа чувствительности.» и есть табличка, где указано влияние на прибыль! Еще «Риск изменения процентных ставок», но без таблички :).

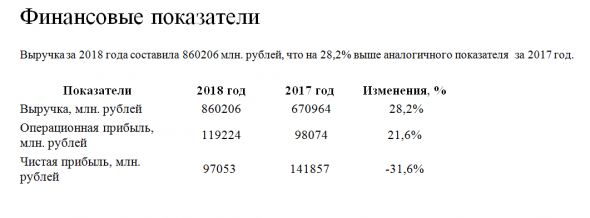

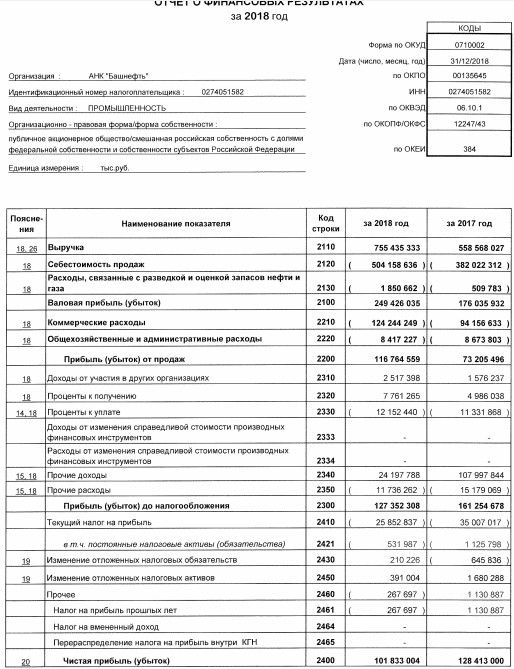

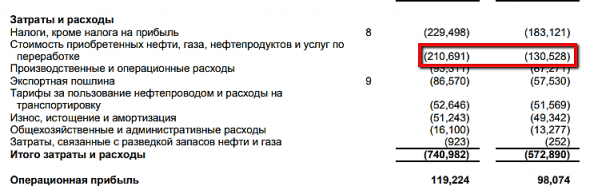

Про остальные финансовые показатели уже написали и еще напишут много раз...

Итак, наш интерес в основном дивиденды, которые могут и подвинуть котировки. Минимум 25 % от чистой прибыли — 144,82р.

Хочется помечтать о 50 % в начале июля :) — 289,64р. На фоне 1858р за привилегированную акцию — 7,8 % и это гарантированный минимум.

Где? Где инсайдеры, скупающие акцию заранее в последние недели? Где сегодняшний прыжок вверх? Странно...

Огромная и красивая статья здесь

smart-lab.ru/blog/520120.php

Еще хочется доходности? Ну можно надеяться каждый квартал, но уж веселей полугодовые в конце июля :), но вряд ли.

Итог: очень привлекательны акции для инвесторов, но тень Роснефти пугает крупных инвесторов, сегодняшний оборот как у Детского мира! Тень глубока… потенциал котировки в ней не виден… Но в опасные времена может кто и переждет в тени! Все-таки 15,6 % просто так :).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций