«Русская аквакультура» предложила скидку

В рамках SPO компания продаст акции по цене ниже рынка

15.11.2017

«Русская аквакультура», крупнейший российский производитель лосося и форели, назвала ценовой диапазон в ходе SPO на Московской бирже — он составит 110–140 руб. за акцию. За 14–18 млн новых акций компания хочет выручить около 2 млрд руб. В рамках размещения «Русская аквакультура» оценила себя с дисконтом в 24–40% к рыночной капитализации, что привело вчера к падению ее котировок.

Вчера ПАО «Русская аквакультура»

объявило ценовой диапазон и возможный объем предложения SPO на Московской бирже. Компания разместит 14–18 млн новых акций по 110–140 руб. за бумагу. Середина ценового диапазона примерно соответствует средневзвешенной цене акций с начала года, уточнили в компании. В ходе SPO «Русская аквакультура» рассчитывает привлечь около 2 млрд руб. (эти средства компания собирается направить на развитие бизнеса, в том числе на увеличение производства рыбы с 5,3 тыс. тонн в 2016 году до 19,3 тыс. тонн в 2020 году). Глобальными координаторами и совместными букраннерами размещения выступают «ФК Открытие» и Газпромбанк.

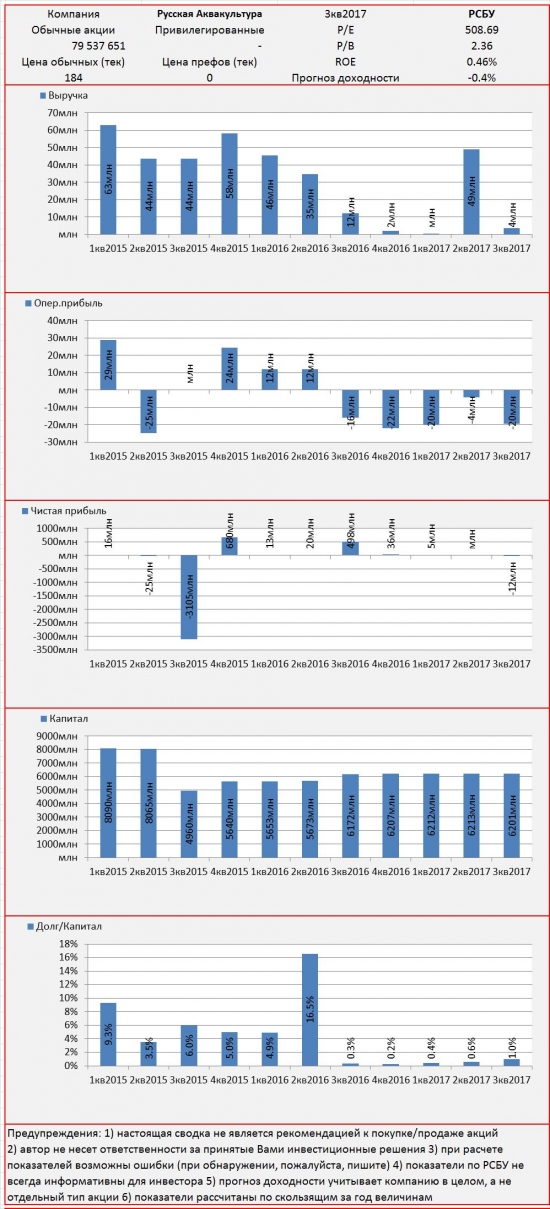

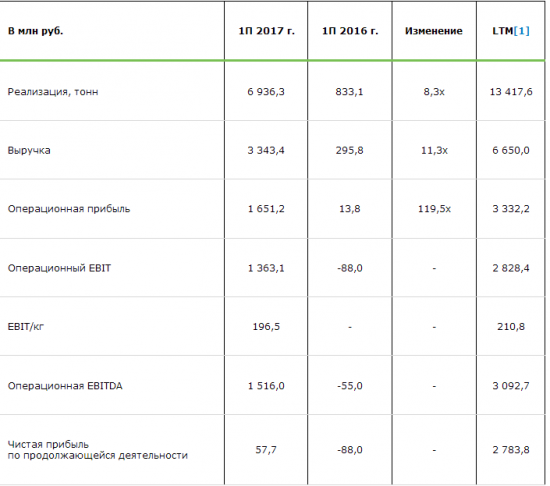

«Русская аквакультура» выращивает лосося в Баренцевом море и форель в Карелии. Максиму Воробьеву принадлежит 47,9% компании, еще 23,5% контролирует совладелец «Самолет девелопмент» Михаил Кенин, 23,4% акций находятся под управлением УК «Свиньин и партнеры», представляющей инвестфонд «Риэлти кэпитал». В первом полугодии 2017 года выручка компании выросла в 11,3 раза, до 3,43 млрд руб., чистая прибыль составила 57,7 млн руб. IPO на Московской бирже «Русская аквакультура» провела в 2010 году (тогда компания называлась «Русское море»), продав 15 млн акций на $90 млн.

Сейчас уставный капитал «Русской аквакультуры» разделен на 79,5 млн акций. В апреле ее акционеры одобрили дополнительный выпуск 32,769 млн акций, который увеличит уставный капитал на 41,2%. В ходе SPO компания планирует продать 14–18 млн новых акций и привлечь около 2 млрд руб. Вся «Русская аквакультура» после завершения допэмиссии оценена в 10,7–13 млрд руб.

На закрытии торгов в понедельник акции «Русской аквакультуры» стоили 184 руб. По итогам вчерашнего дня они подешевели на 10,87%, до 164 руб. за бумагу, капитализация компании снизилась до 13,04 млрд руб. Котировки «Русской аквакультуры» не совсем отражали реальную стоимость компании из-за низкой ликвидности, поясняет директор Prosperity Capital Management Алексей Кривошапко. По его словам, ценовой диапазон в рамках SPO, вероятно, был установлен исходя из реального интереса инвесторов к компании, что и привело к корректировке ее акций в сторону более реальной оценки.

В «Русской аквакультуре» рассчитывают, что по итогам SPO ее free-float вырастет примерно с 5% до 23%. Мажоритарные акционеры также рассматривают возможность участия в SPO в качестве покупателей новых бумаг, говорят в компании. По словам близкого к размещению источника “Ъ”, акционеры в ходе SPO могут купить 40–50% предложенных бумаг пропорционально своим пакетам.

Начальник управления операций на российском фондовом рынке ИК «Фридом финанс» Георгий Ващенко полагает, что участие в SPO акционеров также могло повлиять на выбор низкого диапазона размещения. Если «Русская аквакультура» разместит новые акции в верхней части диапазона, капитализация компании после SPO может вырасти до 13,6–14,2 млрд руб., подсчитал он. По его мнению, акции «Русской аквакультуры», вероятнее всего, останутся неликвидными, так как интереса к ним большого числа частных инвесторов ждать не стоит. «Аквакультура — сложный бизнес для непрофильных инвесторов, есть биологические риски и сильная зависимость прибыльности от цен на рыбу»,— добавляет господин Кривошапко.

По данным источника “Ъ”, книга заявок «Русской аквакультуры» должна закрыться 22 ноября, торги новыми бумагами начнутся до 30 ноября.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций