| Число акций ао | 135 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 207,9 млрд |

| Выручка | 277,3 млрд |

| EBITDA | 56,6 млрд |

| Прибыль | 46,5 млрд |

| Дивиденд ао | – |

| P/E | 4,5 |

| P/S | 0,7 |

| P/BV | 1,1 |

| EV/EBITDA | 4,7 |

| Див.доход ао | 0,0% |

| Русагро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Русагро акции

-

Ого, 25% продаж — экспорт:

Ого, 25% продаж — экспорт:

In 2019, Rusagro exported products to 50 countries, including 17 new destinations. In particular,

the Company expanded the list of European countries and made the first deliveries to Mexico, Sri

Lanka, Senegal and Libya. In the reporting year, the main trade partners were Southwest Asian

nations. According to the results of the year, 25% of the Company’s revenues were received

from foreign sales. Further growth in exports will depend on development of Russia’s trade relations

with key food-importing countries, in particular the East Asia

P/E=8

P/E=8

EV/EBITDA=7 высоко, так как долг большой

Это высоко

У Мечела и ЕН+ около 8.

В 2019 году Русагро начала поставлять маис в Китай

В 2019 году Русагро начала поставлять маис в Китай

The Company first entered China market with agricultural products and delivered 5 thousand tonnes of maize at Qingdao port

Так, если коротко…

Так, если коротко…

Выручка Агры растет, но только за счет поглощений: smart-lab.ru/q/AGRO/f/q/MSFO/revenue/

Жесткая конкуренция давит на цены и маржу smart-lab.ru/q/AGRO/f/q/MSFO/ebitda_margin/

Надо отдать должное, что наша страна сделала огромное дело за последние 10 лет, существенно обеспечив насыщение рынка отечественными продуктами, сахаром, мясом и тп, что вероятно сделало нашу продуктовую инфляцию менее чувствительной к валютному курсу.

Для Русагро это не очень, для потребителей хорошо Преза Русагро по 1 кварталу www.rusagrogroup.ru/fileadmin/files/presentations/1Q20_Investors_Presentation_v1.pdf

Преза Русагро по 1 кварталу www.rusagrogroup.ru/fileadmin/files/presentations/1Q20_Investors_Presentation_v1.pdf

Берем? Есть еще возможность роста?

В.В. Пукин, пожалуйста, поменяйте имя и аватар. После этого отвечу на ваш вопрос

практически 5-ти летний боковик со скудными дивидендами.

практически 5-ти летний боковик со скудными дивидендами.

нужно терпение, чтобы держать эти акции.

надо будет прикупить чутка:) Русагро - обзор финансовых результатов за первый квартал 2020 года по МСФО

Русагро - обзор финансовых результатов за первый квартал 2020 года по МСФОРусагро отчиталась о рекордном первом квартале 2020 года. Выручка за период выросла на 18% до 32,9 млрд рублей. Такой эффект был достигнут за счет постоянного роста продаж практически во всех сегментах бизнеса, о чем нам говорили предварительные операционные результаты. Наибольший вклад в выручку внес масложировой сегмент +20% год к году или 16,2 млрд рублей. Максимальный прирост наблюдался в мясном секторе +31%.

Такой ударный рост обычная практика для развивающегося Русагро. По итогам 2019 года весь рост был нивелирован переоценкой био-активов. В первом квартале в результате низкой базы 2019 года, переоценка био-активов принесла прибыль в размере 86 млн рублей. Себестоимость продаж растет умеренными темпами до 25,9 млрд рублей,+16% по итогам квартала. Русагро хорошо справляется с возросшей нагрузкой и не допускает роста общих и административных расходов, +5,27%. Источник — отчет компании и удобный сервис оценки финансовых показателей

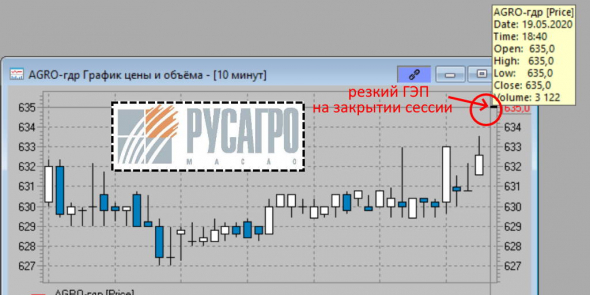

Авто-репост. Читать в блоге >>> Торговый анализ акций Русагро за прошедшую торговую сессию

Торговый анализ акций Русагро за прошедшую торговую сессиюКотировки акций Русагро 19.05.2020 закрылись резким гэпом (скачком) вверх на 635₽.

Акцию толкают ↑ крепкие фундаментальные данные компании за 1 квартал 2020 и перспективы роста прибыли по сегментам (см. аналитическую публикацию «Рынки подсолнечника и подсолнечного масла»: smart-lab.ru/blog/622216.php) в разгар пандемии COVID19.

Последняя цена приблизительно равна максимальной цене торгов за торговую сессию и увеличение оборота торгов в 3 раза 54,5млн₽ говорит о высокой вероятности продолжения роста котировок и роста интереса со стороны инвесторов.

Авто-репост. Читать в блоге >>>

Русагро 1кв 2020

Русагро многими инвесторами рассматривается в качестве защитного актива в период пандемии. Это подтверждает тот факт, что цена акций полностью восстановилась до уровня начала марта 2020 г.

Отчет за 1кв 2020 г. на первый взгляд кажется прорывным: выручка – 32,93 млрд (+18% по сравнению с 1кв 2019 г), скорректированная EBITDA – 5,16 млрд (+56%), чистая прибыль – 3,2 млрд (+231%), маржа по скорректированной EBITDA выросла до 16% (+4 п.п.).

В 2019 г. проблемы Русагро заключались в том, что на фоне роста выручки на 67% упала маржинальность, а чистая прибыль и вовсе сократилась на 24%. Экстенсивный рост за счет сделок M&A привел к опережающему росту издержек, компания нуждалась в повышении операционной эффективности. Прежде всего это относится к масложировому сегменту, маржа по adj EBITDA в 2019 г. составила 6%.

В 1 квартале 2020 именно масложировой сегмент выступил в качестве локомотива. Рост выручки на 20% до 16,15 млрд сопровождается резким ростом EBITDA на 564% до 2,01 млрд. Следует сделать оговорку: в 1кв 2019 прибыль оставалась у «Солнечных продуктов», а затем выводилась в Русагро через процентный доход. С 3 кв 2019 г. прибыль напрямую идет в Русагро. Рост выручки также поддержали мясной и сахарный сегменты.

Цены на сахар под давлением из-за перепроизводства. Ажиотаж пандемии увеличил объемы продаж, но цены на треть меньше, чем в 1кв 2019 г. Менеджмент ожидает, что цены на сахар в течение 2020 г. будут низкие, поэтому основной фокус – повышение эффективности производства, в том числе, и через цифровизацию. Экспорт в прошлом году

В мясном сегменте рост объемов продаж компенсировал снижение цен, скорректированная EBITDA выросла на 71% до 1,17млрд (большое влияние оказывает переоценка биологических активов, по сути, весь прирост из-за нее). По словам менеджмента, ценовая конъюнктура на рынке свинины будет находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

В сельскохозяйственном сегменте выручка упала на 9%, но из-за меньшей переоценки биоактивов был получен прирост ЕBITDA на 43% до 1,32 млрд. Этот сегмент компании наиболее ориентирован на экспорт: 72% зерновых и 92% масличных реализуются за рубежом. Стоит отметить рост продаж сои (прежде всего, экспорт в Китай, валютная выручка) на 217% до 121 тыс т. Поскольку зерновые и масличные культуры были преимущественно реализованы в 4 кв 2019, соя обеспечила большую часть выручки сегмента.

Наиболее «слабым» сегментом пока выглядит молочный. Маржинальность по EBITDA 0%. Выручка за год выросла на 15% до 990 млн. Для повышения эффективности в 2020 г. «Русагро» сконцентрируется на двух ключевых направлениях: выпуск сырных продуктов и спреда, спрос на которые будет расти в связи с падением реальных доходов населения, а также выпуск сыра.

С долгом никаких действий в 1 кв. не производилось, но из-за роста EBITDA соотношение Net Debt/ EBITDA сократилось до 2,73 с 3,08. Дивиденды выплатили, CAPEX обещали пока не наращивать.

Подводя итог, могу сказать, что основные перспективы связаны с развитием экспорта. Внутри страны возможности роста существуют только через слияния-поглощения, ценовая конъюнктура по сахару и мясу неблагоприятная из-за перепроизводства, спрос сейчас будет под давлением. Пока примерно четверть выручки (34 млрд из 138млрд в 2019 г.) формируется через экспорт (в основном за счет масложирового и с/х сегментов). Надеюсь, что Китай откроет рынок.

Дилетант, спасибо, приз ваш! Влияние от COVID-19 позитивно для РусАгро - Газпромбанк

Влияние от COVID-19 позитивно для РусАгро - Газпромбанк

Финансовые результаты «РусАгро» за 1 квартал 2020 года по МСФО оказались ожидаемо сильными – четыре из пяти бизнес-направлений показали рост выручки, в четырех сегментах было отмечено увеличение рентабельности.

«РусАгро» выигрывает от текущих макротрендов, в то время как долгосрочная инвестиционная привлекательность компании будет определяться фактором открытия китайского рынка. Структурный рост продаж, поддержанный восстановлением цен В 1К20 все бизнес-направления, кроме сельскохозяйственного, показали рост выручки за счет увеличения объема продаж. При этом цены на основную продукцию восстанавливались после падения в 2П19, но были ниже, чем в 1К19.

Рост цен был поддержан девальвацией рубля, а также наращиванием экспорта из России, что помогло убрать излишки продукции с внутреннего рынка. В сельскохозяйственном подразделении снижение произошло за счет высокой базы продаж части зерновых культур в 1К19.

Наибольший прирост выручки и рентабельности наблюдался в масложировом сегменте, где произошло расширение производственных мощностей за счет аренды заводов у группы «СолПро». В итоге EBITDA сегмента в годовом сопоставлении выросла в 6,6 раз и составила почти 40% от консолидированного показателя по компании.

Авто-репост. Читать в блоге >>> Акции РусАгро больше других выиграют от общего восстановления рынка - Газпромбанк

Акции РусАгро больше других выиграют от общего восстановления рынка - Газпромбанк

«Русагро» опубликовала отчетность по МСФО за 1К20. Консолидированная выручка увеличилась на 18% г/г благодаря росту в четырех бизнес-сегментах из пяти.

Рост финансовых показателей произошел в основном за счет увеличения объема продаж продукции почти по всем бизнес-сегментам, что отражает расширение масштабов бизнеса компании. Цены по всей номенклатуре продукции продолжали восстанавливаться после падения в 2П19, однако оставались ниже уровня годичной давности.

«Русагро» сгенерировала высокий свободный денежный поток, что позволило снизить уровень долга и создало хорошие предпосылки для повышения дивидендных выплат в этом году.

Эффект на акции. «Русагро» является бенефициаром текущих макротрендов (ослабление рубля и рост спроса на продукты питания). Фундаментальный кейс «Русагро» выглядит очень сильно, однако это пока не находит отражения в цене акции.

Мы рассматриваем акции «Русагро» как актив, который больше других выиграет от роста аппетита инвесторов к риску и общего восстановления рынка.

Ибрагимов Марат

«Газпромбанк»

Авто-репост. Читать в блоге >>>

Русагро 1кв 2020

Русагро многими инвесторами рассматривается в качестве защитного актива в период пандемии. Это подтверждает тот факт, что цена акций полностью восстановилась до уровня начала марта 2020 г.

Отчет за 1кв 2020 г. на первый взгляд кажется прорывным: выручка – 32,93 млрд (+18% по сравнению с 1кв 2019 г), скорректированная EBITDA – 5,16 млрд (+56%), чистая прибыль – 3,2 млрд (+231%), маржа по скорректированной EBITDA выросла до 16% (+4 п.п.).

В 2019 г. проблемы Русагро заключались в том, что на фоне роста выручки на 67% упала маржинальность, а чистая прибыль и вовсе сократилась на 24%. Экстенсивный рост за счет сделок M&A привел к опережающему росту издержек, компания нуждалась в повышении операционной эффективности. Прежде всего это относится к масложировому сегменту, маржа по adj EBITDA в 2019 г. составила 6%.

В 1 квартале 2020 именно масложировой сегмент выступил в качестве локомотива. Рост выручки на 20% до 16,15 млрд сопровождается резким ростом EBITDA на 564% до 2,01 млрд. Следует сделать оговорку: в 1кв 2019 прибыль оставалась у «Солнечных продуктов», а затем выводилась в Русагро через процентный доход. С 3 кв 2019 г. прибыль напрямую идет в Русагро. Рост выручки также поддержали мясной и сахарный сегменты.

Цены на сахар под давлением из-за перепроизводства. Ажиотаж пандемии увеличил объемы продаж, но цены на треть меньше, чем в 1кв 2019 г. Менеджмент ожидает, что цены на сахар в течение 2020 г. будут низкие, поэтому основной фокус – повышение эффективности производства, в том числе, и через цифровизацию. Экспорт в прошлом году

В мясном сегменте рост объемов продаж компенсировал снижение цен, скорректированная EBITDA выросла на 71% до 1,17млрд (большое влияние оказывает переоценка биологических активов, по сути, весь прирост из-за нее). По словам менеджмента, ценовая конъюнктура на рынке свинины будет находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

В сельскохозяйственном сегменте выручка упала на 9%, но из-за меньшей переоценки биоактивов был получен прирост ЕBITDA на 43% до 1,32 млрд. Этот сегмент компании наиболее ориентирован на экспорт: 72% зерновых и 92% масличных реализуются за рубежом. Стоит отметить рост продаж сои (прежде всего, экспорт в Китай, валютная выручка) на 217% до 121 тыс т. Поскольку зерновые и масличные культуры были преимущественно реализованы в 4 кв 2019, соя обеспечила большую часть выручки сегмента.

Наиболее «слабым» сегментом пока выглядит молочный. Маржинальность по EBITDA 0%. Выручка за год выросла на 15% до 990 млн. Для повышения эффективности в 2020 г. «Русагро» сконцентрируется на двух ключевых направлениях: выпуск сырных продуктов и спреда, спрос на которые будет расти в связи с падением реальных доходов населения, а также выпуск сыра.

С долгом никаких действий в 1 кв. не производилось, но из-за роста EBITDA соотношение Net Debt/ EBITDA сократилось до 2,73 с 3,08. Дивиденды выплатили, CAPEX обещали пока не наращивать.

Подводя итог, могу сказать, что основные перспективы связаны с развитием экспорта. Внутри страны возможности роста существуют только через слияния-поглощения, ценовая конъюнктура по сахару и мясу неблагоприятная из-за перепроизводства, спрос сейчас будет под давлением. Пока примерно четверть выручки (34 млрд из 138млрд в 2019 г.) формируется через экспорт (в основном за счет масложирового и с/х сегментов). Надеюсь, что Китай откроет рынок.

Дилетант, спасибо, ваш комментарий победил!

Что интересного в отчете Русагро за первый квартал 2019 года?

Во-первых, квартальная выручка увеличилась на 18%, до 32,93 млрд. руб. Год назад квартальная выручка продемонстрировала рост на 111%. У компании сейчас высокая база и не стоит рассчитывать на повторение мощного роста 2019 года.

По темпу роста выручки в процентном выражении лидером стал мясной сегмент, где продажи увеличились на 31%. Объем продаж увеличился на 40%, до 57 тыс. т., при этом сократилась средняя цена реализации продукции на 7%. Снижение цены вызвано высокой конкуренцией в отрасли.

Хороший рост продемонстрировал масложировой сегмент, где выручка увеличилась на 20%. Отмечу, что на данный сегмент приходится 47,9% выручки компании, и 20%-й рост выручки основного сегмента является позитивным сигналом! Компания нарастила объем продаж в данном сегменте на 14%, до 416 тыс.т., а средние цены реализации выросли на 6%.

Выручка в сахарном сегменте выросла на 16%, в первую очередь за счет мощного роста объема продаж – показатель вырос на 62% до 169 тыс. т., при этом сократилась цена реализации на 32%. Снижение цен вызвано высоким объемом предложения данного товара на рынке, многие склады затоварены.

Во-вторых, компания завершила квартал с операционной прибылью в размере 3,75 млрд. руб., против операционного убытка годом ранее 0,38 млрд. руб. Компания сократила маркетинговые расходы и административные издержки. Операционная маржа по итогам квартала оставила 11,3%. Отмечу, что по итогам 4 квартала 2019 года операционная маржа составляла 11,9% — компания поддерживает двузначный уровень рентабельности бизнеса. Это позитивный сигнал!

В-третьих, чистая прибыль компании составила 3,19 млрд. руб., увеличившись за год в 3,3 раза.

Вывод:

Компания сохраняет двузначный темп роста выручки и сократила операционный расходы, что положительно отразилось на чистой прибыли. В основном сегменте (масложировой) дела идут хорошо. В остальных сегментах увеличивается производство, при этом падают цены реализации. Что мы имеем в сухом остатке? Акции компании интересны для долгосрочных инвесторов, поскольку Русагро планирует наращивать объем производства своей продукции, что заявлено в долгосрочной стратегии развития.

Татьяна Громова, похоже они запустили новые мясозаводы?

судя росту продаж на 30%? Бизнес РусАгро и рост рынка подсолнечника и масла, рост фьючерсов

Бизнес РусАгро и рост рынка подсолнечника и масла, рост фьючерсовПодсолнечник и масло продолжают дорожать и это несмотря на запрет вывоза подсолнечника из РФ, а нынешние цены на данные продукты достигли рекордных значений с сентября 2016!

По РФ подсолнечник в закупке вырос приблизительно ~+1000₽. Наибольший рост выявлен в Белгородской и Воронежской областях — удорожание подсолнечника на +2500₽. Цены продажи увеличились ~+767₽ https://twitter.com/IceFinExpert1/status/1262577372433469445?s=20

Цены закупки на подсолнечное масло на неделе увеличились на ~+733₽. Наибольший рост отмечен в Краснодарском крае +3000₽, а цены продажи масла ~+700₽. В Евросоюзе ощущается недостаток поставок масла. Поставочные фьючерсы на подсолнечное масло на амстердамской бирже Euronext последние месяцы только растут.

Подробности о месячных фьючерсах июнь-октябрь 2020 на голландской бирже Euronext в сводной таблице (см. фото ниже)

Авто-репост. Читать в блоге >>> Последняя майская 6-ти твиттовая аналитика мирового и российского масложировых рынков, продолжающийся рост цен на подсолнечник и подсолнечное масло, увеличивающийся экспортный спрос Евросоюза на поставки масла и рост поставочных фьючерсов на подсолнечное масло на амстердамской бирже Euronext twitter.com/IceFinExpert1/status/1262577372433469445?s=20

Последняя майская 6-ти твиттовая аналитика мирового и российского масложировых рынков, продолжающийся рост цен на подсолнечник и подсолнечное масло, увеличивающийся экспортный спрос Евросоюза на поставки масла и рост поставочных фьючерсов на подсолнечное масло на амстердамской бирже Euronext twitter.com/IceFinExpert1/status/1262577372433469445?s=20

В 1кв2020 «Русагро» увеличила чистую прибыль по МСФО в 3,3 раза до 3,198 млрд руб! А рынок оценил мизерные + 2,61%!

В 1кв2020 «Русагро» увеличила чистую прибыль по МСФО в 3,3 раза до 3,198 млрд руб! А рынок оценил мизерные + 2,61%!

Несправедливо?

Выручка +18%, до 32,933 млрд руб. Валовая прибыль +90%, 7,165 млрд руб. В отчете много что в плюсе. Даже чистый долг уменьшился до 60 млрд. руб. В чем же низкая оценка? Поищем… Национальная мясная ассоциация России прогнозирует рост производства в свиноводстве +7% в 2020! И это наивысший показатель прироста из всех типов мяса. Уже более понятна реакция рынка. Хотя скорее всего на текущем рынке игрокам рынка просто не до этой ценной бумаги :). Тем более рубль не дешевеет и дивиденды в долларах — не кейс :). Хотя как приятно читать: «Earnings per ordinary share» утроилась до 119,88 руб, а в прошлый 1квартал прибыль на акцию была 36,29 руб! Русагро 1кв 2020

Русагро 1кв 2020

Русагро многими инвесторами рассматривается в качестве защитного актива в период пандемии. Это подтверждает тот факт, что цена акций полностью восстановилась до уровня начала марта 2020 г.

Отчет за 1кв 2020 г. на первый взгляд кажется прорывным: выручка – 32,93 млрд (+18% по сравнению с 1кв 2019 г), скорректированная EBITDA – 5,16 млрд (+56%), чистая прибыль – 3,2 млрд (+231%), маржа по скорректированной EBITDA выросла до 16% (+4 п.п.).

В 2019 г. проблемы Русагро заключались в том, что на фоне роста выручки на 67% упала маржинальность, а чистая прибыль и вовсе сократилась на 24%. Экстенсивный рост за счет сделок M&A привел к опережающему росту издержек, компания нуждалась в повышении операционной эффективности. Прежде всего это относится к масложировому сегменту, маржа по adj EBITDA в 2019 г. составила 6%.

В 1 квартале 2020 именно масложировой сегмент выступил в качестве локомотива. Рост выручки на 20% до 16,15 млрд сопровождается резким ростом EBITDA на 564% до 2,01 млрд. Следует сделать оговорку: в 1кв 2019 прибыль оставалась у «Солнечных продуктов», а затем выводилась в Русагро через процентный доход. С 3 кв 2019 г. прибыль напрямую идет в Русагро. Рост выручки также поддержали мясной и сахарный сегменты.

Цены на сахар под давлением из-за перепроизводства. Ажиотаж пандемии увеличил объемы продаж, но цены на треть меньше, чем в 1кв 2019 г. Менеджмент ожидает, что цены на сахар в течение 2020 г. будут низкие, поэтому основной фокус – повышение эффективности производства, в том числе, и через цифровизацию. Экспорт в прошлом году

В мясном сегменте рост объемов продаж компенсировал снижение цен, скорректированная EBITDA выросла на 71% до 1,17млрд (большое влияние оказывает переоценка биологических активов, по сути, весь прирост из-за нее). По словам менеджмента, ценовая конъюнктура на рынке свинины будет находиться под давлением избыточного предложения свинины и мяса птицы. Без открытия новых рынков, в частности Китая, нарастить экспорт свинины в объеме, значительном для положительного влияния на цены, будет затруднительно.

В сельскохозяйственном сегменте выручка упала на 9%, но из-за меньшей переоценки биоактивов был получен прирост ЕBITDA на 43% до 1,32 млрд. Этот сегмент компании наиболее ориентирован на экспорт: 72% зерновых и 92% масличных реализуются за рубежом. Стоит отметить рост продаж сои (прежде всего, экспорт в Китай, валютная выручка) на 217% до 121 тыс т. Поскольку зерновые и масличные культуры были преимущественно реализованы в 4 кв 2019, соя обеспечила большую часть выручки сегмента.

Наиболее «слабым» сегментом пока выглядит молочный. Маржинальность по EBITDA 0%. Выручка за год выросла на 15% до 990 млн. Для повышения эффективности в 2020 г. «Русагро» сконцентрируется на двух ключевых направлениях: выпуск сырных продуктов и спреда, спрос на которые будет расти в связи с падением реальных доходов населения, а также выпуск сыра.

С долгом никаких действий в 1 кв. не производилось, но из-за роста EBITDA соотношение Net Debt/ EBITDA сократилось до 2,73 с 3,08. Дивиденды выплатили, CAPEX обещали пока не наращивать.

Подводя итог, могу сказать, что основные перспективы связаны с развитием экспорта. Внутри страны возможности роста существуют только через слияния-поглощения, ценовая конъюнктура по сахару и мясу неблагоприятная из-за перепроизводства, спрос сейчас будет под давлением. Пока примерно четверть выручки (34 млрд из 138млрд в 2019 г.) формируется через экспорт (в основном за счет масложирового и с/х сегментов). Надеюсь, что Китай откроет рынок.

⚡️«Русагро» летом обсудит рост CAPEX, также может направить средства на M&A или дивиденды

⚡️«Русагро» летом обсудит рост CAPEX, также может направить средства на M&A или дивиденды Что интересного в отчете Русагро за первый квартал 2019 года?

Что интересного в отчете Русагро за первый квартал 2019 года?

Во-первых, квартальная выручка увеличилась на 18%, до 32,93 млрд. руб. Год назад квартальная выручка продемонстрировала рост на 111%. У компании сейчас высокая база и не стоит рассчитывать на повторение мощного роста 2019 года.

По темпу роста выручки в процентном выражении лидером стал мясной сегмент, где продажи увеличились на 31%. Объем продаж увеличился на 40%, до 57 тыс. т., при этом сократилась средняя цена реализации продукции на 7%. Снижение цены вызвано высокой конкуренцией в отрасли.

Хороший рост продемонстрировал масложировой сегмент, где выручка увеличилась на 20%. Отмечу, что на данный сегмент приходится 47,9% выручки компании, и 20%-й рост выручки основного сегмента является позитивным сигналом! Компания нарастила объем продаж в данном сегменте на 14%, до 416 тыс.т., а средние цены реализации выросли на 6%.

Выручка в сахарном сегменте выросла на 16%, в первую очередь за счет мощного роста объема продаж – показатель вырос на 62% до 169 тыс. т., при этом сократилась цена реализации на 32%. Снижение цен вызвано высоким объемом предложения данного товара на рынке, многие склады затоварены.

Во-вторых, компания завершила квартал с операционной прибылью в размере 3,75 млрд. руб., против операционного убытка годом ранее 0,38 млрд. руб. Компания сократила маркетинговые расходы и административные издержки. Операционная маржа по итогам квартала оставила 11,3%. Отмечу, что по итогам 4 квартала 2019 года операционная маржа составляла 11,9% — компания поддерживает двузначный уровень рентабельности бизнеса. Это позитивный сигнал!

В-третьих, чистая прибыль компании составила 3,19 млрд. руб., увеличившись за год в 3,3 раза.

Вывод:

Компания сохраняет двузначный темп роста выручки и сократила операционный расходы, что положительно отразилось на чистой прибыли. В основном сегменте (масложировой) дела идут хорошо. В остальных сегментах увеличивается производство, при этом падают цены реализации. Что мы имеем в сухом остатке? Акции компании интересны для долгосрочных инвесторов, поскольку Русагро планирует наращивать объем производства своей продукции, что заявлено в долгосрочной стратегии развития.

Русагро - факторы роста и падения акций

- Динамично развивающаяся компания с доступом к дешевому кредиту (10.02.2017)

- Компания осваивает Приморский край с выходом на азиатские рынки - главный триггер для роста, которого ждём (цены там выше на 20-30%) (20.09.2018)

- Основные капзатраты завершены. Компания может наращивать FCF (15.11.2022)

- Компания регулярно платила дивиденды (пока на паузе из-за того что расписка) (08.03.2023)

- Переговоры по открытию рынка Китая идут 7 лет, при поддержке Путина, пока безрезультатно. (13.02.2020)

- Все сегменты, где работает Русагро, имеют очень высокую конкуренцию. Подсолнечное масло, сахар и мясо - везде перепроизводство в России. (17.08.2020)

- меры государства по квотированию экспорта и повышению экспортных пошлин (17.12.2020)

- Есть риски "раскулачивания" со стороны правительства из-за высоких цен на продовольствие (27.07.2021)

- Кипрская компания, торгуется через расписки и дивиденды на паузе. (15.11.2022)

- Себестоимость выросла, доходы компании снизились, цикл изменился. (15.11.2022)

- Существенная доля активов граничит с Украиной (Белгородская и Курская области). (08.03.2023)

Русагро - описание компании

Русагро — группа компаний сельхоз и продовольственного сектора России.с 2014 акции торгуются на ММВБ

2016 покупка активов банкротного холдинга Группа Разгуляй

SPO на LSE $250 млн.

2018 покупка «Солнечных продуктов»

3 квартал 2019, интеграция результатов «СП» в отчетность

2019 — первые поставки маиса в Китай

Экспорт в 50 стран, 29% выручки — экспорт (по итогам 2021 года).

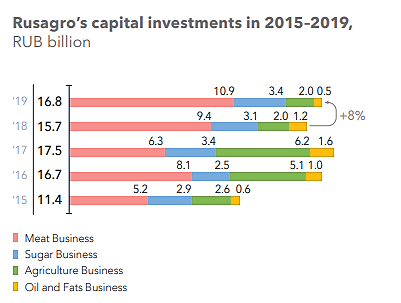

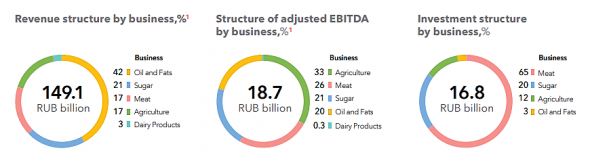

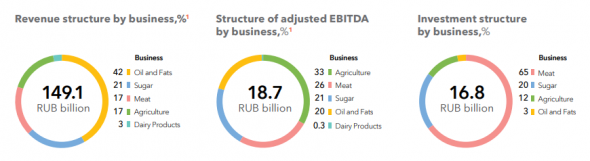

Структура бизнеса, по данным годового отчета 2019:

Русагро в России:

№1 вертикально-интегрированный производитель еды

№2 производитель сахара

№3 производитель свинины

№3 землевладелец по площади

Группа компаний «Русагро» /холдинговая компания — Ros Agro Plc./ объединяет 6 сахарных заводов, Екатеринбургский жировой комбинат, Самарский маслоэкстракционный завод, две аграрные компании с общей площадью земель 450 тыс. га. Также группа развивает свиноводство в Белгородской и Тамбовской областях. В 2014 г. компания объявила о выходе в Дальневосточный регион с проектами по производству свинины и аквакультуры. Кроме того в планах «Русагро» приобретение пакета акций группы «Разгуляй». В ноябре 2015 г. ФАС разрешила «Русагро» приобрести 32% акций «Разгуляя».

Основной пакет акций /75%/ «Русагро» принадлежит семье экс-сенатора от Белгородской области Вадима Мошковича,1,8% находится в собственности группы /казначейские акции/, еще 7% принадлежит генеральному директору группы Максиму Басову. В свободном обращении на Лондонской бирже находится 16,2% акций компании.

На ММВБ торгуются расписки Русагро.

5 ГДР=1 акция Ros Agrо PLC.

Уставной капитал составляет 27 333 333 акций или 136 666 665 ГДР

http://www.rusagrogroup.ru/

Русагро экспортирует продукцию в 14 стран СНГ и мира.

Русагро занимает 15% рынка сахара России и №2 рынка свинины

Цены на сахар можно смотреть тут: http://sugar.ru/regpricesgraph

Новости по сахару можно смотреть тут: http://ikar.ru/sugar/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций