| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 245,2 млрд |

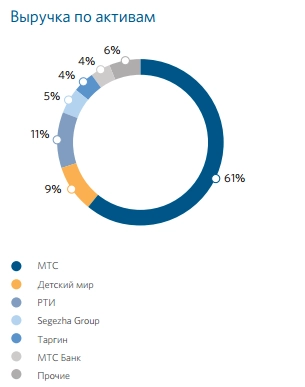

| Выручка | 1 046,0 млрд |

| EBITDA | 264,3 млрд |

| Прибыль | -9,1 млрд |

| Дивиденд ао | – |

| P/E | -27,1 |

| P/S | 0,2 |

| P/BV | -2,2 |

| EV/EBITDA | 4,9 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| 14/06 отчёт МСФО за 1кв 2024 года | |

| 29/08 отчёт МСФО за 2кв 2024 года | |

| 29/11 отчёт МСФО за 3кв 2024 года | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

Мощно.

Мощно.

⚡️ IPO МАРКЕТПЛЕЙСА OZON ПЛАНИРУЕТСЯ ОДНОВРЕМЕННО НА NASDAQ И МОСБИРЖЕ, ПРЕДПОЛАГАЕМОЕ НАЧАЛО СБОРА ЗАЯВОК 18 НОЯБРЯ, ТОРГОВ — 25 НОЯБРЯ

Евтушенков молодец, знает какой сейчас цикл и когда можно продать на хаях популярный актив. Вырастет ли местный озон в Амазон я не знаю, конкуренция в e-commerce сейчас жестокая.

Помню покупал $AFKS по 8-10 рублей, но по 18-20 всегда продавал. Через неделю только доля озона в АФК Системе будет стоить минимум 15 рублей.

Не считаю менеджеров АФК белыми рыцарями (накалывали с дивидендами и 12 покупателями на детский мир), но думаю мало кто из акционеров недоволен текущей ценой.

Всем успехов! IPO Ozon

IPO OzonForbes сообщил что OZONпроведет листинг на американской бирже уже в ноябре. Размещение пройдет и на московской бирже. По словам источниковForbes, c 18 по 24 ноября организаторы размещения проведут сбор заявок от участников. Ранее издание писало, что компанию оценивают в диапазоне $4–12 млрд.

Онлайн-ретейлер подал заявку на IPO в Комиссию по ценным бумагам и биржам США 2 ноября. Среди андеррайтеров размещения — MorganStanley, GoldmanSachs, Citigroup, UBS, Sberbank CIB, «Ренессанс Капитал» и «ВТБ Капитал». IPO пройдет на NASDAQ. Компания может привлечь на IPO от $750 млн.

В пятницу, 13 ноября, бумаги крупнейшего акционера Ozon — АФК «Система» подорожали на максимуме на 7,05% — до ₽33,7 за одну акцию. К 16:00 мск рост скорректировался до 2%.

Котировки АФК выросли на фоне сообщения об оценке маркетплейса Ozon перед предстоящим IPO. За последний месяц акции компании выросли на 23%, а с начала 2020 года — на 114%.

АФК «Система» владеет 42,9% акций Ozon, являясь крупнейшим акционером маркетплейса.

Авто-репост. Читать в блоге >>>

Ох незря я деткам в портфель купил. С мая уже +117%. Походу лучшая бумага года.

vyatka, у меня средняя 8,6, была одной из самых маленьких позиций, сейчас по весу на втором месте. Жалко, до запланированного объема не смог войти)

Zagrizayats, Для того, чтобы уменьшить такие случаи сожалений, можно делать покупки лесенкой при росте, скажем на каждые 15%. Я с начала года увеличил вес Системы в портфеле с 5% до 20%. Но такой вес уже великоват для сбалансированности портфеля…

Дмитрий Минайчев, я на падениях покупаю. Лесенкой наверх не пользуюсь Пятница, 13-е (пост 390)

Пятница, 13-е (пост 390)

Эпиграф "Медленно, но неотвратимо растет благосостояние советского пенсионера",

комментарий моего подписчика канал

Привет, девочки. Пишу только для вас. Я вообще то не верю в приметы, но пятница, да еще 13 число настораживает. Так вот, вчера на вечерке меня разбудил один из умных моих подписчиков моего канала и указал на 8-ми процентный рост АКФ Системы. А так бы я и клевал носом. Я тут же купил 3000 системы. Помниться, находясь на одной из конференций, на которые бегают старики и бабки больше для покушать, чем исполнить долг акционеров, я услышал разговор старичков о Системе. Я понял, что им нравится «система» своей невысокой ценой и волатильностью. Да и у руководства сидят старички))) Тогда я услышал и пропустил мимо своих ушей. И вот вчера, девочки, я позавидовал тем, кто наварил на ней за вчера 8 процентов в плюс.

Ну я и купил, чтобы не сильно завидовать и оторвать у Вовки Евтушенкова ( девочки, он владелец АКФ) хоть шерсти клок.

Авто-репост. Читать в блоге >>> Почему растут акции АФК Система? Хронология!

Почему растут акции АФК Система? Хронология!С мартовского обвала, акции АФК Система выросли более чем на 200%, но большая часть роста котировок пришлась на осень. Мы проследили всю хронологи событий, которые заставили переоценить акции Системы.

11 августа 2020 г. Регистрация российской вакцины от коронавируса. Главным бенефициаром вакцины является АФК Система, ей принадлежит 26% компании Алиум, которая занимается запуском производства вакцины от коронавируса.1 сентября 2020 г. АФК Система и РКИФ выходят из Детского мира. Таким образом, учитывая доли акционеров, АФК Система (20,38%) и РКИФ (4,62%), они получат денежные средства в размере 16,87 млрд – Система и 3,82 млрд руб. – вторые. Тогда мы написали статьи на тему: «Как будут разворачиваться события? Инвестирование в вакцину от COVID-19 или OZON?».

Авто-репост. Читать в блоге >>>

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

Воронов Дмитрий, вопросы у вас какие-то… как будто вы не следили за рыночными событиями в этом году.

Zoom, Peloton, Tesla, и другие… Рост акций в несколько раз за год...

Как оценить, с какими темпами будет переход в онлайн ритейл. Ежегодный рост в ближайшую пятилетку на 100% или на 50%? А как он изменится при победе над ковид?

Оценка будущего рынка это же тоже часть оценки..

Плюс данная оценка Goldman, на сколько я понял взята из общения с инвест компаниями… то есть, насколько расхвалил, настолько и купят… Несостоявшееся IPO дочки Alibaba прямой пример, когда желающих купить по изначальной оценке было в 10-20 раз больше, чем предложение… При таком раскладе логично поднять цену за товар…

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

Воронов Дмитрий, вы просили одно допущение. А представьте что оценка бизнеса это многофакторная модель и у этой модели каждое из допущений немного отличается. Разброс будет уже по экспоненте...

Кроме того, оценщик обязан использовать в своей оценки все три подхода: доходный, сравнительный и затратный. При этом «усреднение» оценки происходит с помощью коэффициента участия каждого из полученных результатов в итоговой оценке.

При каждом из подходов получаются разные результаты и это понятно. К примеру, все оценщики при своей оценке использовани одинаковые модели и одинаковые допущения и получили следующие результаты: При затратном, к примеру, оценка может быть 100 у.е., при сравнительном 300 у.е. а при доходном 1000 у.е.

Какова рыночная оценка? Можно просто найти «среднюю», получится 467 у.е

А кто то из экспертов скажет что затратный подход более весомый и ему нужно отдать долю 60% а доходный вообще малопрогнозируемый в текущих условиях и ему всего 5%, тогда «средняя» будет уже 215 у.е. А третий эксперт обоснует, что только доходный подход показывает истинную оценку и ему отводит 90% веса а всем остальным по 5%, тогда «средняя уже получается 920 у.е.

Вот вам и разброс 920 у.е. 467 у.е и 215 у.е. И это все при одинаковых моделях

Оценка еще та наука, как юриспруденция. Есть свершившийся факт, подсудимый за решеткой и только ловкость одной из сторон (адвоката или прокурора) может склонить судью к выбору вердикта. И тот и другой пользуются одними и теми же законами и фактами, но стараются трактовать их в свою пользу

Kromnomo, благодарю за развернутый пример. Хороший пример с юриспруденцией. Получается, что такая оценка — что дышло: куда повернёшь, туда и вышло.

Воронов Дмитрий, так оно и есть. Грамотный оценщик может «подогнать» любую оценочную стоимость в зависимости от требований «заказчика»

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

Воронов Дмитрий, вы просили одно допущение. А представьте что оценка бизнеса это многофакторная модель и у этой модели каждое из допущений немного отличается. Разброс будет уже по экспоненте...

Кроме того, оценщик обязан использовать в своей оценки все три подхода: доходный, сравнительный и затратный. При этом «усреднение» оценки происходит с помощью коэффициента участия каждого из полученных результатов в итоговой оценке.

При каждом из подходов получаются разные результаты и это понятно. К примеру, все оценщики при своей оценке использовани одинаковые модели и одинаковые допущения и получили следующие результаты: При затратном, к примеру, оценка может быть 100 у.е., при сравнительном 300 у.е. а при доходном 1000 у.е.

Какова рыночная оценка? Можно просто найти «среднюю», получится 467 у.е

А кто то из экспертов скажет что затратный подход более весомый и ему нужно отдать долю 60% а доходный вообще малопрогнозируемый в текущих условиях и ему всего 5%, тогда «средняя» будет уже 215 у.е. А третий эксперт обоснует, что только доходный подход показывает истинную оценку и ему отводит 90% веса а всем остальным по 5%, тогда «средняя уже получается 920 у.е.

Вот вам и разброс 920 у.е. 467 у.е и 215 у.е. И это все при одинаковых моделях

Оценка еще та наука, как юриспруденция. Есть свершившийся факт, подсудимый за решеткой и только ловкость одной из сторон (адвоката или прокурора) может склонить судью к выбору вердикта. И тот и другой пользуются одними и теми же законами и фактами, но стараются трактовать их в свою пользу

Kromnomo, благодарю за развернутый пример. Хороший пример с юриспруденцией. Получается, что такая оценка — что дышло: куда повернёшь, туда и вышло.

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

Воронов Дмитрий, вы просили одно допущение. А представьте что оценка бизнеса это многофакторная модель и у этой модели каждое из допущений немного отличается. Разброс будет уже по экспоненте...

Кроме того, оценщик обязан использовать в своей оценки все три подхода: доходный, сравнительный и затратный. При этом «усреднение» оценки происходит с помощью коэффициента участия каждого из полученных результатов в итоговой оценке.

При каждом из подходов получаются разные результаты и это понятно. К примеру, все оценщики при своей оценке использовани одинаковые модели и одинаковые допущения и получили следующие результаты: При затратном, к примеру, оценка может быть 100 у.е., при сравнительном 300 у.е. а при доходном 1000 у.е.

Какова рыночная оценка? Можно просто найти «среднюю», получится 467 у.е

А кто то из экспертов скажет что затратный подход более весомый и ему нужно отдать долю 60% а доходный вообще малопрогнозируемый в текущих условиях и ему всего 5%, тогда «средняя» будет уже 215 у.е. А третий эксперт обоснует, что только доходный подход показывает истинную оценку и ему отводит 90% веса а всем остальным по 5%, тогда «средняя уже получается 920 у.е.

Вот вам и разброс 920 у.е. 467 у.е и 215 у.е. И это все при одинаковых моделях

Оценка еще та наука, как юриспруденция. Есть свершившийся факт, подсудимый за решеткой и только ловкость одной из сторон (адвоката или прокурора) может склонить судью к выбору вердикта. И тот и другой пользуются одними и теми же законами и фактами, но стараются трактовать их в свою пользу

Ох незря я деткам в портфель купил. С мая уже +117%. Походу лучшая бумага года.

vyatka, у меня средняя 8,6, была одной из самых маленьких позиций, сейчас по весу на втором месте. Жалко, до запланированного объема не смог войти)

Zagrizayats, Для того, чтобы уменьшить такие случаи сожалений, можно делать покупки лесенкой при росте, скажем на каждые 15%. Я с начала года увеличил вес Системы в портфеле с 5% до 20%. Но такой вес уже великоват для сбалансированности портфеля…

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

Kromnomo, что же он может в разы отличаться у разных аналитиков?

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться

Воронов Дмитрий, например процент роста выручки при доходном подходе

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

Kromnomo, назовите, пожалуйста, конкретные допущения в силу которых результаты оценки могут столь существенно отличаться 13.11.2020

13.11.2020

Акции АФК «Система» растут после новостей об оценке IPO Ozon

Обыкновенные акции АФК «Система» в ходе торгов на Московской бирже выросли на 7% к закрытию предыдущей сессии — до 33,7 руб. за бумагу, следует из данных биржи.

Котировки АФК «Система» растут после новостей об оценке IPO Ozon. Ранее Forbes стали известны оценки организаторов IPO Ozon. Верхняя граница оценки — $12 млрд.

Крупнейшими акционерами Ozon являются АФК «Система» и фонд Baring Vostok Capital Partners.

Ох незря я деткам в портфель купил. С мая уже +117%. Походу лучшая бумага года.

vyatka, у меня средняя 8,6, была одной из самых маленьких позиций, сейчас по весу на втором месте. Жалко, до запланированного объема не смог войти)

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Воронов Дмитрий, как человек, имеющий один из дипломов оценщика могу вам ответить — легко

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Дмитрий Минайчев, оценщики применяют одинаковые методики и находят средневзвешенное значение стоимости компании. Как может быть такая большая разница?

Удивляет ажиотаж вокруг Озона… Такой дрянной магазин ведь. Мне кажется, что люди путают «озон»-«амазон», какая-то цепочка нейронов перекрещивается в мозгах. Не может этот убогий магазинчик столько стоить) Откровенный хайп.

Владимир, уже 19 лет как постоянный покупатель Озона… Начинал с книг и DVD-фильмов, сейчас это и продукты и техника и одежда и практически все.

А проходящие мимо пусть так и проходят дальше

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, Думаю,

1. оценивать бизнес можно с разных сторон, разными методологиями. Сравнением с аналогом, по продажам, по прибыли, по активам, ну в общем с разных сторон подходить к вопросу...

2. Посмотрите на Яндекс — фундаментально он выше справедливых цен раза в 2. Но результат вы видите…

это рынок, и здесь мы видим zoom, который стОит (условно) как газпром.

Удивляет ажиотаж вокруг Озона… Такой дрянной магазин ведь. Мне кажется, что люди путают «озон»-«амазон», какая-то цепочка нейронов перекрещивается в мозгах. Не может этот убогий магазинчик столько стоить) Откровенный хайп.

Владимир, чем он дрянный? Лучший в России. Только там все покупаю. Ассортимент, цены, бесплатная доставка (даже одной ручки), сервис, возврат кэшбек за покупки по озон.кард. Алиэкспрессы с откровенным обманом и не доставкой даром не нужны. Ох незря я деткам в портфель купил. С мая уже +117%. Походу лучшая бумага года.

Ох незря я деткам в портфель купил. С мая уже +117%. Походу лучшая бумага года.

❓ IPO Ozon

❓ IPO Ozon

Всем привет!

Читаю в ленте новостей про IPO Ozon: "Sberbank CIB оценил стоимость всей компании перед размещением в $4–8,5 млрд. VTB Capital представил свой диапазон — $4,7–7,1 млрд. Goldman Sachs оценивает капитализацию Ozon в $6–12 млрд".

Друзья, как может быть такой огромный разброс в оценках? Вроде бы все пользуются одинаковыми методиками и одинаковыми терминалами Блумберга, а разброс оценки между разными банками – в три раза! Даже в рамках одного оценщика границы диапазона расходятся на 100%.

Никак не могу понять: какие допущения при расчёте NPV должны отличаться, чтобы получить такую погрешность в расчётах?

Авто-репост. Читать в блоге >>>

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций