| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 248,5 млрд |

| Выручка | 1 046,0 млрд |

| EBITDA | 264,3 млрд |

| Прибыль | -9,1 млрд |

| Дивиденд ао | – |

| P/E | -27,4 |

| P/S | 0,2 |

| P/BV | -2,3 |

| EV/EBITDA | 5,0 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| 14/06 отчёт МСФО за 1кв 2024 года | |

| 29/08 отчёт МСФО за 2кв 2024 года | |

| 29/11 отчёт МСФО за 3кв 2024 года | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

t.me/zloyinvestor

IPO Ozon или еще один шаг к раскрытию стоимости АФК «Система»

Новость: «Российский онлайн-ритейлер Ozon планирует провести первичное публичное размещение акций (IPO) в США в конце текущего-начале следующего года, сообщает Wall Street Journal со ссылкой на источники.»

🔥"… стоимость ритейлера оценивается в $3-5 млрд."- ведомости (https://www.vedomosti.ru/business/news/2020/10/01/841862-wsj-ozon-gotovitsya-k-provedeniyu-ipo-v-ssha?utm_campaign=vedomosti_public&utm_content=841862-wsj-ozon-gotovitsya-k-provedeniyu-ipo-v-ssha&utm_medium=social&utm_source=telegram_ved)

Главным бенефициаром данной новости являются акции АФК «Система», которая контролирует 42.99% капитала Оzon.

В начале апреля я уже говорил (https://t.me/zloyinvestor/570) про привлекательность акций Системы и отмечал высокую роль IPO непубличных активов корпорации в раскрытии стоимости ее акций.

Цель 35р.: Инвестиционный кейс АФК «Система» достаточно прост и основан в первую очередь на сокращении дисконта ее акций к стоимости доли в МТС, которая в моменте составляет около 35р. на 1 акцию Системы, при этом собственный чистый долг корпорации(~174 млрд.р.) с лихвой покрывается остальными «неМТС» активами (Ozon, Сегежа, Эталон и др.)

Портфель активов корпорации на 31 августа 2020 г. достиг 572 млрд руб.(59 руб. на акцию) — такие данные содержаться в отчете (https://www.standardandpoors.com/ru_RU/web/guest/article/-/view/type/HTML/id/2514197) S&P Global Ratings, про который я писал ранее (https://t.me/zloyinvestor/730).

Так исторически сложилось, что рынок, кроме пакета в МТС и собственного долга Системы «не видит» стоимость других ее активов, значительная часть из которых имеет непубличный статус и находится в состоянии активного развития.

💡Выход на биржу/продажа непубличных активов каждый раз «открывает глаза» рынку на их реальную стоимость, что оказывает положительное влияние на котировки акций самой Системы, которые продолжают торговаться ниже своих чистых активов.

#afks

Злой Финансист пишет:

А вот и источник подъехал: www.reuters.com/article/us-russia-ozon-ipo/russian-online-retailer-ozon-online-cinema-ivi-consider-u-s-ipos-sources-idUSKBN26M6J6

Не зря в Сиське сижу… Шортистам снова привет 👉🏿👌🏻

Роман Ранний, хорошо смеется тот, кто стреляет последний (я в шортах не сижу, если это важно).

ОЗОН должен будет раскрыть отчетность, как любая публичная компания… а там беда.

Я сто раз говорил, что сейчас на хайпе даже он полетит, но большой вопрос, надолго ли...

Но момент да, пока что удачный.

Но на сдуве хайтек- пузыря может быть больно...

П.С.

Любопытно, кто сколько продаст… Баринг может и выйти — это хороший момент.

Банда Анонимов, Ага, это же не стартап. Кто будет покупать убыточный Озон?

khornickjaadle, а кто покупает все убыточные компании которые выходят на Ипо в США? Там что не ИПО то +100%

Роман Ранний, Может и пройдёт. Озон, он маркет стал развивать относительно недавно. На это, наверное, упор будут делать.

У Озона есть ещё Озон-инвест. Кредитует поставщиков. Ставки от 9,5%. Тож актив.

khornickjaadle, все управляющие структуры ОЗОНа давно уже в залоге у Сбера, если что.

Это все, что нужно знать об активах :)

Банда Анонимов, Это управление, капитал будет же Система продавать на бирже.

Злой Финансист пишет:

А вот и источник подъехал: www.reuters.com/article/us-russia-ozon-ipo/russian-online-retailer-ozon-online-cinema-ivi-consider-u-s-ipos-sources-idUSKBN26M6J6

Не зря в Сиське сижу… Шортистам снова привет 👉🏿👌🏻

Роман Ранний, хорошо смеется тот, кто стреляет последний (я в шортах не сижу, если это важно).

ОЗОН должен будет раскрыть отчетность, как любая публичная компания… а там беда.

Я сто раз говорил, что сейчас на хайпе даже он полетит, но большой вопрос, надолго ли...

Но момент да, пока что удачный.

Но на сдуве хайтек- пузыря может быть больно...

П.С.

Любопытно, кто сколько продаст… Баринг может и выйти — это хороший момент.

Банда Анонимов, Ага, это же не стартап. Кто будет покупать убыточный Озон?

khornickjaadle, а кто покупает все убыточные компании которые выходят на Ипо в США? Там что не ИПО то +100%

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов, если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост.

Банда Анонимов, налицо ваше хамство и неуважение к оппонентам

Вы уже второй раз упоминаете «интернет магазин Детского мира». Вы сами им хоть раз пользовались? У ДМ «интернет магазин» это специально выделенный сотрудник, который получая заказ идет в торговый зал, набирает корзину товаров и относит ее на стелаж, после чего покупатель зайдя в магазин тщетно пытается найти свой заказ. Это не интернет магазин, а «стол заказов» — отложите мне, я позже заберу.

МВидео скорее нишевый конкурент Озона так как торгует в основном техникой. Этот товар часто не покупают, а существенный рост в первом полугодии это больше «разовая акция» в связи с бешенным спросом на компьютерную технику в период массового перехода на удаленку. Можно вспомнить, как весной закончились в стране бюджетные ноутбуки.

То, что МВидео прибыльна это понятно, компания уже закончила свое интенсивное развитие на поглощении Эльдорадо, Озон еще только на пути завоевания своей ниши.

Насчет WB я согласен, что это сильный конкурент Озона и от него Озон отстает в показателях года на два, но так и WB никто не оценивал дешевле Озона

Kromnomo, вероятно, для вас хамство это когда называют вещи своими именами...

Я пользуюсь ИМ Детского мира и ОЗОН тоже.

К сожалению, вы даже тут не в теме — слышите звон… зачем так позориться?

ИМ ДМ ничем не отличается от ОЗОНа технически — заказываю на сайте, мне привозят курьером.

Ну только там чуть иной ассортимент, а цены ниже, чем в ОЗОН (это тоже смешно, кстати).

А заказываю я там, потому что спортпит мне, например, ДМ привозит на следующий день (в МО), а ОЗОН — через 3 дня. Про то, что в ДМ я могу заказать и забрать в магазине через час я не говорю.

Вы, видимо, не в теме, но у ОЗОНа кругом нишевые конкуренты: МВидео, ДМ, Фудовый ритейл и пр.

И все они прибыльны. А ОЗОН убыточен.

«Разовая акция»? А рост ОЗОНа благодаря локдауну это не «разовая акция»? В 3-4 кварталах у озона и вб все упало.

Что у вас с логикой, уважаемый? :)

Честно говоря, не вижу смысла в этом диалоге т.к. он состоит из набрасывания вами каких-то глупостей и фантазий, которые нужно опровергать.

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов, если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост.

Банда Анонимов, налицо ваше хамство и неуважение к оппонентам

Кстати, Вы уже второй раз упоминаете «интернет магазин Детского мира». Вы сами им хоть раз пользовались? У ДМ «интернет магазин» это специально выделенный сотрудник, который получая заказ идет в торговый зал, набирает корзину товаров и относит ее на стелаж, после чего покупатель зайдя в магазин тщетно пытается найти свой заказ. Это не интернет магазин, а «стол заказов» — отложите мне, я позже заберу. С доставкой товаров на дом по большинству позиций вечные проблемы из-за «отсутствия товара на складе, наличие только в розничных магазинах»

МВидео скорее нишевый конкурент Озона так как торгует в основном техникой. Этот товар часто не покупают, а существенный рост в первом полугодии это больше «разовая акция» в связи с бешенным спросом на компьютерную технику в период массового перехода на удаленку. Можно вспомнить, как весной закончились в стране бюджетные ноутбуки.

То, что МВидео прибыльна это понятно, компания уже закончила свое интенсивное развитие на поглощении Эльдорадо, Озон еще только на пути завоевания своей ниши.

Насчет WB я согласен, что это сильный конкурент Озона и от него Озон отстает в показателях года на два, но так и WB никто не оценивал дешевле Озона

Kromnomo,

налицо ваше хамство и неуважение к оппонентам

Согласен с вами, можно более уважительно к оппонентам относиться, даже если не согласен с их точкой зрения!

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов, если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост.

Банда Анонимов, налицо ваше хамство и неуважение к оппонентам

Кстати, Вы уже второй раз упоминаете «интернет магазин Детского мира». Вы сами им хоть раз пользовались? У ДМ «интернет магазин» это специально выделенный сотрудник, который получая заказ идет в торговый зал, набирает корзину товаров и относит ее на стелаж, после чего покупатель зайдя в магазин тщетно пытается найти свой заказ. Это не интернет магазин, а «стол заказов» — отложите мне, я позже заберу. С доставкой товаров на дом по большинству позиций вечные проблемы из-за «отсутствия товара на складе, наличие только в розничных магазинах»

МВидео скорее нишевый конкурент Озона так как торгует в основном техникой. Этот товар часто не покупают, а существенный рост в первом полугодии это больше «разовая акция» в связи с бешенным спросом на компьютерную технику в период массового перехода на удаленку. Можно вспомнить, как весной закончились в стране бюджетные ноутбуки.

То, что МВидео прибыльна это понятно, компания уже закончила свое интенсивное развитие на поглощении Эльдорадо, Озон еще только на пути завоевания своей ниши.

Насчет WB я согласен, что это сильный конкурент Озона и от него Озон отстает в показателях года на два, но так и WB никто не оценивал дешевле Озона Ну и еще 5 копеек об оценке ОЗОНа для особо одаренных.

Ну и еще 5 копеек об оценке ОЗОНа для особо одаренных.

RTP Global это Богуславский, который «был в доле» в OZON 19 лет.

Согласно данным Коммерсанта, в 2019 г. RTP Global продал 11% в Ozon за 4,4 млрд руб. Таким образом, на конец 2019 г. ритейлер мог быть оценен в $636 млн или 40 млрд руб.

Ждем публикации в рдв о том, что «основатели озона больше не верят в компанию ))

Ну то есть P/S там был 0.5… а теперь он (якобы) вырос до 1.5 хотя ничего не изменилось.

Я не против, но выглядит стремно :)

Получается что смарт не учитывает вечернюю сессию. На карте все еще падение и цена на месте стоит. а вечером прыжок был.

Эдуард Ганиев, на графике (картинке) вечерняя сессия выводится — посмотрите, там корректный курс.

А вот внизу на циферках — только закрытие дневной. Получается что смарт не учитывает вечернюю сессию. На карте все еще падение и цена на месте стоит. а вечером прыжок был.

Получается что смарт не учитывает вечернюю сессию. На карте все еще падение и цена на месте стоит. а вечером прыжок был.

У Озона есть ещё Озон-инвест. Кредитует поставщиков. Ставки от 9,5%. Тож актив.

khornickjaadle, все управляющие структуры ОЗОНа давно уже в залоге у Сбера, если что.

Это все, что нужно знать об активах :)

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Kromnomo, налицо просто обычно незнание вами ситуации :)

Оборот WB за 2019г — 220 ярдов (почти втрое больше озона), если вы не в теме, это основной конкурент ОЗОНа.

Ну и WB хотя бы слабо, но прибыльны.

Рост оборота ИМ МВидео в первом полугодии- в три раза, рост оборота ИМ Детского мира — в три раза.

Рост ОЗОНА тогда же — 1.7 раза.

МВидео прибылен, ДМ прибылен. ОЗОН убыточен.

Расскажите еще сказки про рост… ваши циферки с 2015 года это просто эффект низкой базы.

Пора хотя бы такое знать.

Поэтому я и написал, что если и будет IPO, то вполне реально, что раздадут хомячкам, которые даже не понимают, что они покупают.

Интересно даже не это (потому что хомячков полно), а то, что будет потом т.к. они должны будут открыть отчетность. У Озона есть ещё Озон-инвест. Кредитует поставщиков. Ставки от 9,5%. Тож актив.

У Озона есть ещё Озон-инвест. Кредитует поставщиков. Ставки от 9,5%. Тож актив.

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, Озон имеет в активах товар, который выкупает у поставщиков — они тендеры раз в неделю устраивают.

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, расширю ваши сокращения:

2015 год оборот 12 млрд

2016 год оборот 15 млрд

2017 год оборот 20 млрд

2018 год оборот 36 млрд

2019 год оборот 80,7 млрд

2020 год оборот по итогам полугодия!!! 77 млрд

Цифры говорят за себя, здесь нет «оправданий», на лицо РЕАЛЬНОЕ развитие.

Что значит нет активов? Вы в баланс заглядывали?

Компания владеет одной из крупнейших сетей постаматов — 6900.

Кроме того, права собственности или долгосрочной аренды логистических комплексов ни коем образом не влияют на возможность их использования. Права аренды это тоже существенный актив и отнять его крайне непросто.

Например, Макдональдс с 90-х арендует помещения в центре Москвы на Арбате 1577 кв. м и в Большом Николопесковском переулке 859 кв м по ставке 1 рубль за метр В ГОД!!! сроком до 2041 года. Попытки властей Москвы оспорить или расторгнуть такие договоры не привели ни к чему

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Банда Анонимов, она быстро растет

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы.

Kromnomo, сокращу текст.

2019 год

Оборот 80 миллиардов, финрез 16.6 ярдов убытка.

С 2017г должна была выйти в ноль, но убыточность оправдывают развитием.

Финансируется за счет вливаний в капитал и сберовских кредитов.

Активов нет: пункты выдачи партнерские, склады в аренде.

Компания 21 год убыточна… дивидентов там ждать глупо.

Скажите, по каким конкретно показателям такая компания будет привлекательна для инвесторов?

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

П.С.

В акциях сейчас предложение вдвое превышает спрос…

Банда Анонимов,

Посмотрим что будет с АФК завтра.

Возможен скачек на открытии, а дальше откат.

Дату ведь не объявили)))

А скачки цены на новостях от РДВ тут дело обычное, как я смотрю)

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

Банда Анонимов, не плохо было бы несколько раскрыть цифры. За счет чего «компания поглащает капитал»? Напомню, что за год ей удалось вдвое увеличить логистическую инфраструктуру, а это около 200 000 кв метров современных фулфилмент-центров. За год увеличилось в три раза количество собственных и партнерских постаматов и пунктов выдачи заказов до 16 700. А это, между прочим, активы.

Да и выручка за год выросла почти вдвое и то, что сегодня оценивается в 1,5 выручки (хотя я не согласен с выбором оценки в «выручках» применительно к Озону) завтра это уже будет меньше единицы. Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Я правильно понимаю, что убыточная компания, которая поглощает капитал примерно на 1/3 оборота в год, будет пытаться разместиться с оценкой в 1.5 выручки? )

Какой-то сюр, уж простите.

Если честно, то очень похоже просто на то, что решили разогнать акции об хомячков. А потом просто отложат IPO, как уже было…

П.С.

В акциях сейчас предложение вдвое превышает спрос…

Ozon продают! Готовимся к пробою в АФК?

подписываемся

t.me/DaniilKarasewblog

Авто-репост. Читать в блоге >>>

easy-crust, Ого! Скорее 3 ярда, по нижней планке.

Ozon продают! Готовимся к пробою в АФК?

Ozon продают! Готовимся к пробою в АФК?

подписываемся

t.me/DaniilKarasewblog

Авто-репост. Читать в блоге >>>

Повторюсь, что Озон убыточный из-за того, что правительство боится уровнять в налогах российские и китайские онлайн-магазины. Надо либо повысить налоги на китайские, либо снизить на российские. Первое может вызвать социальное недовольство, второе ударит по всей оффлайн торговле, и та, в свою очередь, потребуют снижения налогов для себя, а это уже создаст проблемы для бюджета.

Но если правительство все-таки решит эту проблему, то Озон начнет приносить большую прибыль. Произойти это может при ближайшей смене премьер-министра. Идея, снизить налоги до уровня Китая, не такая уж несбыточная, против нее только фрики с Царьград ТВ.

Михаил Ягих, уважаемый, вы порете полную чушь.

«Китайский магазин» это Алиэкспресс со средним чеком в 700 рублей.

Он вообще в другой нише находится. ОЗОНу такие заказы вообще не уперлись т.к. это сплошной убыток.

Основная проблема ОЗОНа (да и ВБ тоже) состоит в их неэффективности.

Дорогая логистика из-за недоразвитости транспортной системы, условия закупок хуже офлайна т.к. объемы маленькие, нищее население — средний чек невысокий.

Если посмотреть кейсы по миру, то чистый онлайн НИГДЕ не летит...

А ваши стоны про налоги вообще не в кассу. Как и сравнение с Китаем, где заказы с одного конца страны на другой конец довозят за 5 долларов за сутки.

Банда Анонимов, вы тоже что ли принадлежите к этой секте, которая верит, что уровень налогообложения не влияет на конкурентоспособность бизнеса? Если Озон сам по себе не эффективен, почем же у него не появился эффективный конкурент в России? Онлайн ретейл не эффективен в странах с высокими налогами, в Китае он процветает.

Михаил Ягих, я просто немного соображаю, в отличие от вас, о чем говорю. А вот вы похожи, как раз, на сектанта-простачка, которому насвистели про налоги и мишустина.

Расскажите, почему М-Видео прибылен?

Х5 тоже прибыльна.

Детский мир прибылен.

При этом они все продают ТЕ ЖЕ товары, что и ОЗОН, который убыточен.

У них что, налоги китайские? :)

При этом ВСЕ эти сети держат ПОМИМО онлайна еще и оффлайн, то есть затраты у них выше по определению.

Повторюсь, что Озон убыточный из-за того, что правительство боится уровнять в налогах российские и китайские онлайн-магазины. Надо либо повысить налоги на китайские, либо снизить на российские. Первое может вызвать социальное недовольство, второе ударит по всей оффлайн торговле, и та, в свою очередь, потребуют снижения налогов для себя, а это уже создаст проблемы для бюджета.

Но если правительство все-таки решит эту проблему, то Озон начнет приносить большую прибыль. Произойти это может при ближайшей смене премьер-министра. Идея, снизить налоги до уровня Китая, не такая уж несбыточная, против нее только фрики с Царьград ТВ.

Михаил Ягих, уважаемый, вы порете полную чушь.

«Китайский магазин» это Алиэкспресс со средним чеком в 700 рублей.

Он вообще в другой нише находится. ОЗОНу такие заказы вообще не уперлись т.к. это сплошной убыток.

Основная проблема ОЗОНа (да и ВБ тоже) состоит в их неэффективности.

Дорогая логистика из-за недоразвитости транспортной системы, условия закупок хуже офлайна т.к. объемы маленькие, нищее население — средний чек невысокий.

Если посмотреть кейсы по миру, то чистый онлайн НИГДЕ не летит...

А ваши стоны про налоги вообще не в кассу. Как и сравнение с Китаем, где заказы с одного конца страны на другой конец довозят за 5 долларов за сутки.

Банда Анонимов, вы тоже что ли принадлежите к этой секте, которая верит, что уровень налогообложения не влияет на конкурентоспособность бизнеса? Если Озон сам по себе не эффективен, почем же у него не появился эффективный конкурент в России? Онлайн ретейл не эффективен в странах с высокими налогами, в Китае он процветает.

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

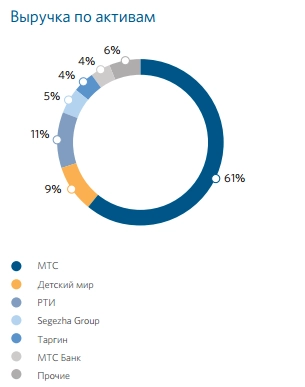

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций