Mavenir предоставляет набор облачного программного обеспечения для услуг мобильной связи 2G, 3G, 4G, 5G, а клиентская база включает в себя более 250 поставщиков услуг беспроводной связи, обслуживающие приблизительно 4 млрд абонентов в 120 странах. В клиентуру компании входят 17 из 20 самых крупных поставщиков связи, 3 из которых операторы связи США.

Для Mavenir это не первое IPO. С 2013 по 2015 год компания была публичной, в 2015 приобретена компанией Mitel Nerworks Corporation, а также переименована на Mitel Mobility. В 2017 году Mavenir снова обрела статус частной компании.

➕Mavenir получила от инвесторов около $892 млн включая Private Holdings I (Siris Capital).

➕Компанию возглавляет "Pardeep Kohli" с декабря 2016 года, который ранее возглавлял Xura, и став генеральным директором Mavenir Systems благодаря её первому публичному предложению.

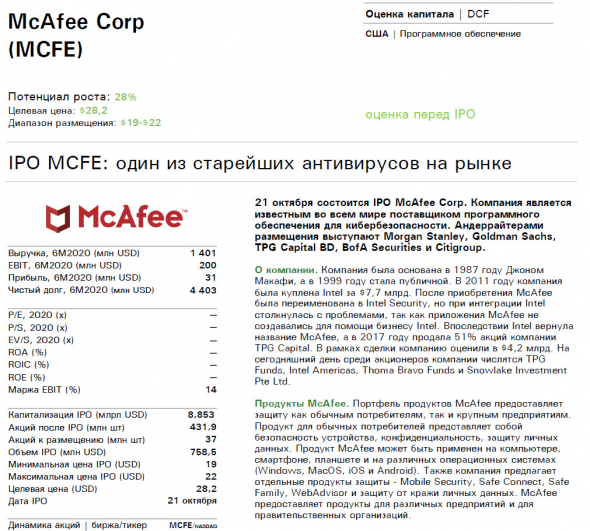

Андеррайтеры: Morgan Stanley, Goldman Sachs, BofA Securities и JPMorgan

Авто-репост. Читать в блоге >>>