ETF

ETF — это фонд, акции которого повторяют движение цены актива, который лежит в основе фонда. Например ETF на фондовый индекс S&P500 повторяет движения индекса S&P500, так как в основе фонда — акции, которые полностью соответствуют структуре индекса.

Почему интерес к ETF растет от года к году?

- пассивные индексы переигрывают активных управляющих

- пассивный фонд берет намного меньшую комиссию

- в ETF легко зайти и выйти

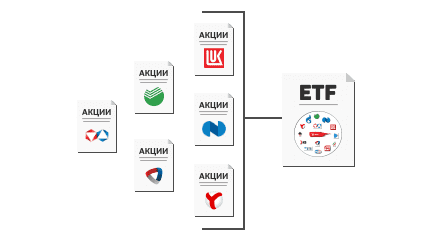

Создает ETF — спонсор фонда.

Спонсор фонда определяет, какие акции будут составлять корзину акций ETF.

Изначально, институциональный инвестор кладет на депозит в ETF акции, которые составляют его структуру. Затем фонд выпускает акции, и институциональный инвестор продает их.

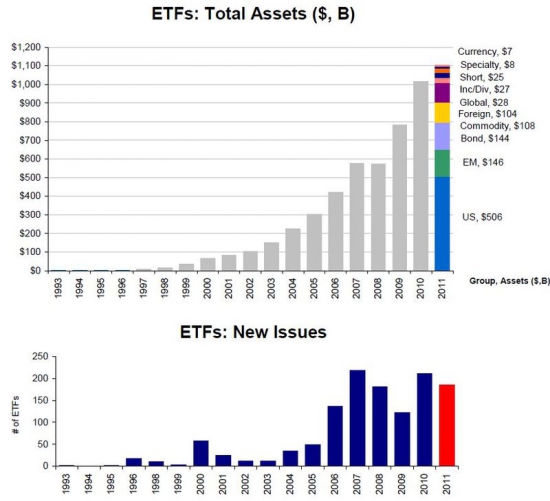

Первый ETF в США был создан в 1993 году, а в Европе — в 1999.

Активы ETF:

Ссылки:

Самостоятельное инвестирование, ETF (03.01.2011)

35 интересных фактов о ETF (+19,2к)

очники:

[1] CFA Level I, volume 4 Cororate Finance and Portfolio Management

-

Стратегия ротации ETF - 16% годовых в $ США (часть 3)

Стратегия ротации ETF - 16% годовых в $ США (часть 3)

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц, только покупки без плеча.

Если вы еще не в курсе про фактор моментума читайте часть 1 и часть 2, там были некоторые вопросы — неточности, но в этой части 3 они уже все учтены.

Итак небольшой апдейт по стратегии, с недавнего времени проект Quantopian к сожалению закрылся и возможность тестировать на качественных минутных данных с развернутой статистикой пропала, поэтому пришлось оперативно перебрасывать стратегию в платформу QuanConnect. В Quantopian была лучшая детальная статистика, лучший интерфейс для бэктестов (на основе zipline), но сейчас остался только QuantConnect.

Авто-репост. Читать в блоге >>> Где и как выгодно купить etf на индексы?

Где и как выгодно купить etf на индексы?

Интересуют все мировые индексы. Главное, не переплачивать за комиссию и т.д. Открыть счёт в ib?

Авто-репост. Читать в блоге >>> ETF или акции, проблема выбора.

ETF или акции, проблема выбора.

Для инвестора, недавно пришедшего на рынок, и желающего инвестировать на долго, встает вопрос, а что покупать акции или фонды?

У всех бумаг есть свои плюсы и минусы.

С акциями все просто. Выбираешь тех, чья продукция пользуется спросом, долги не зашкаливают, есть какая то собственность, желательна поддержка государства, в виде госзаказа, и покупаешь. Покупать желательно с дисконтом. Например сбер давали недавно с 20% скидкой)). Потом все акции выводишь на хранение в депозитарий. И все сиди и жди.

Плюсы. дивиденды: от вложенного можно получать от 10% и до бесконечности. Например прошлогодний сбер мне дал 10%, а тем нто покупал его по 13 рублей… очень много)))

. хранится все в депозитарии эмитента, то есть риски промежуточных структур равны 0. Можно даже выписку бумажную взять.

. курсовая стоимость, как минимум нивелирует инфляцию, и дает возможность закупиться подешевле.

Минусы. Эмитент может обнулиться, как например ЮКОС, Трансавиа, леманы. При хорошей диверсификации это не критично.

Авто-репост. Читать в блоге >>> Держать 3 года американские ETF, чтобы не платить налоги

Держать 3 года американские ETF, чтобы не платить налоги

Есть вопрос.

Держать американские ETF 3 года у заграничного брокера(Interactive brokers, к примеру), чтобы не платить налоги в РФ, реально ли?

Кто-то пробовал? Налоговая ОК говорит?

С ETF у РФ брокерв все понятно, можно finex-etf.ru/info/infographics/

Авто-репост. Читать в блоге >>> На что может рассчитывать инвестор в диверсифицированный портфель etf?

На что может рассчитывать инвестор в диверсифицированный портфель etf?

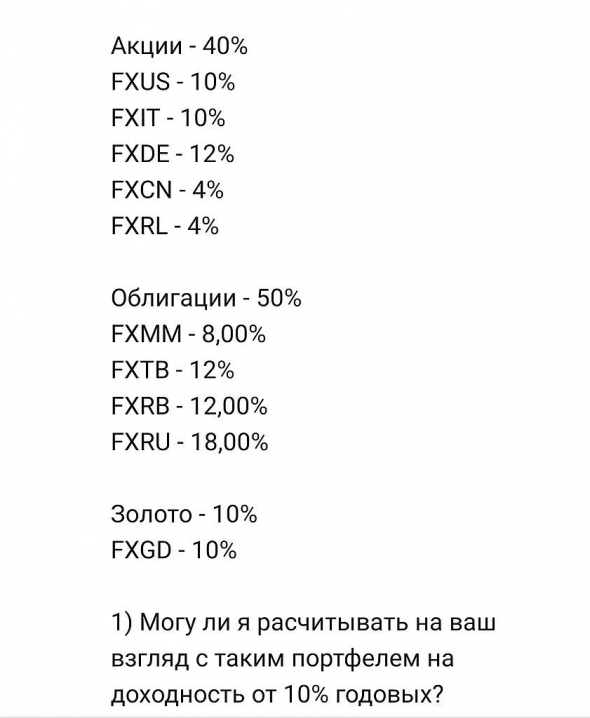

Вопрос тут поступил на Ютубе ко мне, как к эксперту, хотя я реально дилетант, который почти ниче не шарит. Чел прислал структуру и задаёт вопрос внизу:

Ок, давайте логически рассуждать...

50% в бондах…

Ставки на рекордном минимуме за всю историю а вы держите 50% в бондах? Ну считайте что вы уже уполовинили доходность своего портфеля как минимум...

10% в золоте. Почему именно 10%?

А чем идея?

Если золото вырастет на 10% то это добавит 1% доходности годовой? Это интересно?

Я когда держал золото, у меня весь депо им был перекрыт и я заработал 20%+ на депозит менее чем за год. Но у меня там была идея. Сейчас идея вроде как остаётся, но слишком толстый трейд уже...

40% в акциях. Окей, допустим индексы вырастут на 20% за год. Это даст вам всего +8%. В этом случае вы потеряете на бондах, потому что они просядут и золото скорее всего просядет, если экономика будет приходить в норму...

Если же рынок вырастет на спокойные 10%, то доходность вашего портфеля будет ниже чем доха евробондов какого-нить надёжного российского эмитента…

Авто-репост. Читать в блоге >>> 10 уроков по ETF

10 уроков по ETF

Биржевые фонды (ETF) ворвались на сцену в конце 2000-х — начале 2010-х годов, накопив сотни миллиардов долларов в активах и вызвав в процессе серьезный сдвиг в сторону стратегий индексации.

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

Авто-репост. Читать в блоге >>> История о недостатке ETF

История о недостатке ETF

В статье прочитал такой минус ETF:

— Возможны потери по страновым бумагам, пока индекс на который они опираются закрыт из-за экстремальных обстоятельств. Подобное произошло с Market Vectors Egypt ETF в ходе Арабской весны.

Расскажите пожалуйста кому не сложно как развивалась ситуация?

Авто-репост. Читать в блоге >>> Все ETF – более 2500 фондов по всему миру.

Все ETF – более 2500 фондов по всему миру.

ETF – долгосрочный портфель. Interactive Brokers.

Международные инвестиции — это выгодно

Разбавление портфеля ценными бумагами других стран:

Улучшает соотношение выгоды к риску

1) или за счет роста ожидаемых доходов при более том же риске падения или

2) тех же доходов, но при меньшем риске волатильности.

За последние годы жизнь инвестора круто поменялась:

информация стала гораздо доступнее и ее стало больше,

уменьшились транзакционные издержки, международные и прямые инвестиции стали реальностью для инвестора.

ETF (англ. Exchange Traded Fund), дословно — торгуемый на бирже фонд. ETF фонды инвестируют в какой-либо набор акций, облигаций или других активов согласно заранее продуманному алгоритму, позволяющему рассчитывать на получение доходности.

Далее эти фонды выпускают собственные акции, которые мы можем купить на бирже. Стоимость 1 такой акции равняется стоимости приобретенных активов, поделенной на количество выпущенных акций. Выпустить необеспеченные акции фонд не может. Другими словами, изменение цены купленной акции отражает изменение стоимости активов, в которые инвестирует ETF. Купив акции ETF, мы приобретаем пропорциональную часть заранее составленного портфеля.

Авто-репост. Читать в блоге >>> Все ETF в одной статье. Доходности, риски, описание.

Все ETF в одной статье. Доходности, риски, описание.В последнее время я все больше задумываюсь над тем, как выгодно вложить свободные средства. Кэш в моем портфеле подошел к доле в 50%. За август я значительно сократил позиции и даже вышел из некоторых акций. Несколько лет назад для этих целей подходили короткие облигации. Вместе со снижением ставки ЦБ, инвестиции в них стали неэффективными. Следующими на ум приходят ETF фонды, о которых мы и поговорим сегодня.

В этой статье я решил сделать сравнительный анализ всех ETF от Finex. Посмотрим, какие ETF нас защитят от валютных рисков, а какие диверсифицируют наши инвестиции. А начнем мы с краткого описания всех доступных нам ETF.

Самая оперативная информация в моем Telegram

ETF из акций по странам:

FXRL — фонд, состоящий из крупнейших компаний России. Вес акций пропорционален капитализации компаний, которых в составе фонда 39. Подвержен влиянию, как страновых, так и валютных рисков, в случае покупок в рублях. Коррелирует с индексом Мосбиржи. Основная идея — продолжение роста российского рынка акций.

Авто-репост. Читать в блоге >>> Инструкция по покупке ЕТF в QUIK

Инструкция по покупке ЕТF в QUIK

QUIK — это торговый терминал c помощь которого можно приобрести огромное множество различных финансовых инструментов и активов размещенных на российской бирже ММВБ. На данный момент QUIK – это одна из самых популярных торговых платформ в России обслуживающая десятки тысяч клиентов.

ETF — это сбалансированный инвестиционный портфель состав активов которого, повторяет состав базового индекса.

В данной статье мы подробно разберем как настроить терминал QUIK для покупки ETF.

Шаг 1: Создаём вкладку.

Чтобы настроить QUIK для торговли ETF, прежде всего нужно зайти в терминал и создать новую вкладку.

Для этого необходимо кликнуть по названию любой открытой вкладки. Строчка c названиями вкладок расположена вверху под основным меню либо в самом низу(в зависимости от настроек терминала). Правой кнопкой мыши и из появившегося списка возможных функций выбрать «Добавить». Созданную вкладку можно найти, справа от остальных.

Авто-репост. Читать в блоге >>> Что такое ETF простыми словами

Что такое ETF простыми словами

Всем привет! В данной статье нам предстоит не легкое, но интересное дело — разобраться, что такое ETF как они работают и как на этом зарабатывать.

Что такое ETF простыми словами:

ETF — это биржевой продукт позволяющий за сравнительно небольшие деньги, стать владельцем акций сразу нескольких компаний.

Предположим инвестор имеет 10.000 рублей и желание проинвестировать их в акции. Но он не хочет вкладывать все свои деньги в акции только одной компании — так как в случае, если дела у этой копании пойдут не очень хорошо, он может потерпеть существенные убытки. Но, денег проинвестировать в активы сразу несколько компаний, чтобы снизить риски своих вложений у него не хватает. Тут на помощь начинающему инвестору и приходят ETF. ETF вмещают в себя большое количество акций (или иных фондовых активов) при этом их стоимость начинается от 10$(610 рублей). Таким образом, благодаря ETF, инвестор с небольшим стартовым капиталом может получить полноценный,

Авто-репост. Читать в блоге >>> 5 преимуществ ЕTF перед ПИФами

5 преимуществ ЕTF перед ПИФами1. Возможность покупки и продажи на фондовой бирже

Процесс покупки и продажи ETF максимально прост: вам необходимо только сесть за свой компьютер, зайти в личный кабинет и совершить пару действий по совершению сделки. Нет необходимости ехать в УК и подписывать бумаги, все можно сделать онлайн, без особых усилий.

2. Низкие комиссионные издержки

Если посмотреть на все ETF, торгующиеся на Московской Бирже, максимальная комиссия составит всего 0,9%. Что касается ПИФов, средняя комиссия, которую берет себе управляющая компания — 4-5%.

3. Получение дивидендов и купонов

ПИФы реинвестируют все возможные выплаты, поэтому никакой дивидендной доходности у них нет. А вот ETF акций, облигаций и недвижимости дают вам возможность получить дивиденды и купоны

4. Прозрачность структуры

В ПИФе не всегда есть возможность получить полную, 100% информацию о его составе. А взаимный фонд наоборот всегда публикует необходимую информацию о структуре активов, которую можно посмотреть в любой момент.

Авто-репост. Читать в блоге >>> Объясните откуда берется доходность SBGB ETF -15% ?

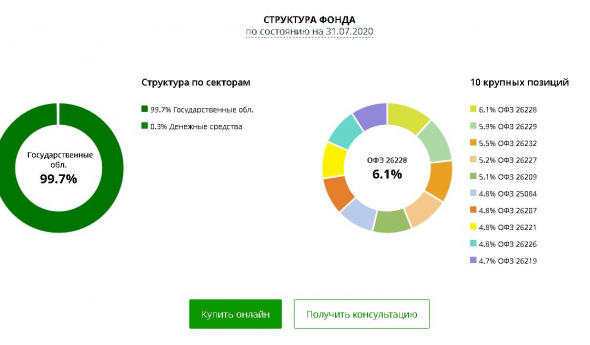

Объясните откуда берется доходность SBGB ETF -15% ?

Объясните откуда берется доходность SBGB ETF -15%?

Если структура фонда состоит в основном из офзэшек с доходность максимум 6.1% годовых?

Получается не логично, выгоднее купить ЕТФ на офз чем сами офз с той же железобетонной надежностью ?

Ну за исключением комиссии фонда -0.8%, ну получим мы 14% годовых, но это все равно выше 6% текущей доходности отдельных ОФЗ. Объясните где подвох?

Авто-репост. Читать в блоге >>> Почему в государстве нашем так плохо развиты ETF?

Почему в государстве нашем так плохо развиты ETF?

Может кто-нибудь ответить на этот вопрос?

Мне кажется не логичным, что в государстве торгующем ресурсами нет ресурсных ETF обеспеченных физическим товаром.

Если бы ETF не были прибыльными разве их создавали бы на Западе?

Опять же сейчас государство снова носится с идеей создания нефтяных хранилищ (идея уже появлялась в 2014-2015 и была успешно похоронена). Но представьте у нас был бы ETF с физическим обеспечением нефти… государству бы и хранилища строит не пришлось, частники банки и нефтяные компании делали бы это сами. Понятно дело, что наш рынок не слишком объемный, а иностранцы наши ETF вряд ли будут покупать, но даже тех крох хранилищ под ETF было бы больше, чем ноль (а с субсидиями государства, можно было бы без особых усилий этого самого государства создать те самые хранилища, о которых оно мечтает, и заставить их давать прибыль даже в спокойные для нефти времена).

Более того, случись такая ситуация, как этой весной, государство могло бы само по дешевке купить ETF, заполняя хранилища этих ETF, и реальное сокращение объемов добычи могло быть значительно меньше.

Авто-репост. Читать в блоге >>> ETF на казино

ETF на казиноМожно ли победить в казино? Проще сделать свое казино, чем ставить на удачу.

Недавно на международную арену вышел новый ETF с уникальной инвестиционной декларацией. ETF BETZ предлагает инвесторам доступ к спортивным ставкам. Целевым индексом служит Roundhill Sports Betting & iGaming Index («Индекс BETZ»).

Фонд является первым в мире ETF, разработанным для отслеживания индустрии онлайн-ставок на спорт и онлайн-казино. Это обеспечивает преимущество первопроходца и уже нашло существенный отклик у трейдеров. Запущенный 4 июня, BETZ уже собрал активов на сумму 70 миллионов долларов США, при этом среднедневной объем торгов составляет 1,7 миллиона акций.

В ETF BETZ входят компании, которые работают с личными и/или онлайновыми спортивными букмекерами; компании, которые управляют азартными онлайн-платформами, и компании, которые предоставляют соответствующие технологии.

Большинство компаний внутри фонда оперируют в интернете. BETZ владеет только тремя компаниями, которые управляют физическими казино.

Авто-репост. Читать в блоге >>> Чем акции лучше ETF ?

Чем акции лучше ETF ?

Объясните почему все пытаются собрать крутой портфель из отдельниых акций, если в долгосрок индекс не обогнать ?

Дело только в комисии ETF? или в самолюбии и попытках сделать доходность выше индекса ?

Зачем копаться в отчетносстях, следить за новостми 20+ компаний или еще хуже платить деньги за готовые портфели, когда можно купить пару тройку ETF и не париться ?

Всем спасибо заранее

приветсвуются конструктивные комментарии

Авто-репост. Читать в блоге >>> Плюсы и минусы ETF фондов

Плюсы и минусы ETF фондов

Плюсы и минусы ETF фондовВ прошлой публикации я рассказал о том, что такое ETF фонды и БПИФы. Сегодня речь пойдёт о недостатках и преимуществах этих инструментов. Помимо всем известных и горячо обсуждаемых плюсах/минусах — я расскажу об мало обсуждаемых хитростях и тонкостях, которые делают из индексных фондов ультимативный инструмент для большинства инвесторов!

Плюсы биржевых индексных фондов.

Сравнение будет относительно ПИФов и в некоторых случаях, относительно всех остальных инструментов.

Авто-репост. Читать в блоге >>> Биржевые фонды, или ETF: что это и стоит ли вкладывать в них деньги

Биржевые фонды, или ETF: что это и стоит ли вкладывать в них деньгиМаксим уже вложил деньги в российские акции и облигации, а теперь захотел купить ценные бумаги иностранных компаний. Но он не знает, в какие бумаги стоит инвестировать и как это лучше сделать. Максим выяснил, что существует особый финансовый инструмент — биржевой фонд. Рассказываем, что это такое и подойдет ли биржевой фонд начинающим инвесторам.

Ценные бумаги иностранных компаний можно купить через российского брокера или доверительного управляющего. Но у таких инвестиций есть недостатки:

Вы сможете приобрести бумаги только американских эмитентов. Ими торгуют на Санкт-Петербургской бирже, и не все брокеры работают на этой площадке.

Авто-репост. Читать в блоге >>> Новый ETF от РСХБ

Новый ETF от РСХББПИФ (аналог ETF) от холдинга Россельхозбанк “РСХБ — Индекс МосБиржи — РСПП Вектор устойчивого развития”. Тикер ESGR 🌝 Основная идея индекса — вложения в акции компаний, которые уделяют должное внимание новому западному стилю инвестирования ESG.

📍ESG (Environmental, Social, и Governance) — это три основных фактора измерения бизнеса: экологическое, социальное и корпоративное влияние компании. Под это определение попадают все компании, показавшие лучшую динамику показателей в сфере устойчивого развития и корпоративной социальной ответственности.

📝В состав целевого индекса МосБиржи (MRSV) входят Норильский Никель, Интер РАО, ФСК АЭС, Алроса, Россети, Ростелеком, Лукойл, Полюс, Северсталь и др. Достаточно большое количество нефтяной отрасли и металлургической отрасли.

📌Суммарные комиссии ESGR составляют 1,95%. Состоят из:

- вознаграждение УК 0,8%

- вознаграждение депозитарию 0,65%

- иные расходы 0,5%

Отклонение цены на Бирже не может составлять более 3% от расчетной стоимости. Маркет-мейкер обеспечивает минимум 394 минут наличия предложений в стакане или же максимум 50 млн. рублей объема сделок за день.

Страница фонда https://rusetfs.com/etf/RU000A101R66

Авто-репост. Читать в блоге >>> Вопросы сравнения ETF в разных юрисдикциях

Вопросы сравнения ETF в разных юрисдикциях

Я написал «юрисдикция», но это я так вольно перевёл термин «domicile».

А если конкретно, то это вопрос где выгоднее покупать ETF на S&P500 и реинвестировать дивиденты в него же.

ETF на этот индекс есть и на американских биржах, и на Лондонской тоже.

Возьмём ETF от Vanguard, есть VOO (США) и VUSD (Великобритания). Комиссии фонда похожи, 0.04% у VOO, 0.07% у VUSD.

В чём отличие VUSD? В том что т.к. это ETF юрисдикции Ирландии, сам фонд платит налог на дивиденты. Если кто не верит, то вот ссылка на описание ETF, выбираете справа Semi Annual Report и читаете. Платят они 15%.

При этом если самому купить тот же VOO, то США заберёт 10%, и 3% надо будет отдать РФ самим чуть позже.

Но в Европе разрешено существование аккумулирующих ETF, которые реинвестируют дивиденты. А в США нет. Аккумулирующим собратом VUSD является VUAA.

При условии проживания в РФ, чисто по цифрам выгоднее было бы покупать VOO.

Но инвестировать в VUAA куда проще с точки зрения налоговой нагрузки. Купил и не отчитывайся пока не продал. (Если я не прав, то пусть знатоки уплаты налогов поправят). Да и 2% разницы налога в дивидендах, это при средних дивах в 2% в год, это выходит смешная разница в 0.04% от депозита в год. Включая комиссию суммарная разница будет в 0.07%

Итого если я ни в чём не ошибся, то как я вижу, удобнее инвестировать в европейский аккумулирующий ETF. По крайней мере пока эти 0.07% от депозита не окупят бухгалтера, который за тебя всё сделает.

Кто-нибудь уже проводил подобное сравнение? И к какому выводу тогда пришли?

Авто-репост. Читать в блоге >>> Новый золотой ETF от ВТБ

Новый золотой ETF от ВТБ

📍Биржевой фонд «ВТБ – Золото» инвестирует в золото посредством покупки международного SPDR Gold Shares ETF.Торгуется новый фонд на Московской Бирже под тикером VTBG. На самом деле это даже не ETF, а БПИФ.

Торговля паями фонда осуществляется в долларах США.

✔️БПИФ стремится обеспечить получение дохода, равного динамике цены на золото.

⚠️ Совокупные расходы и вознаграждение составляют 0,5% в год.

▫️Из них на вознаграждение Управляющей Компании идет не более 0,22%

▫️На содержание депозитария, регистратора и аудитора не более 0,18%

▫️На иные расходы не более 0,1%

🔹 Сам же американский ETF SPDR Gold Shares на свое содержание тратит 0,4% от стоимости своего СЧА, но они не указаны в декларации фонда VTBG, так как не являются комиссиями ВТБ.

⚠️ Страница VTBG на RUSETFS. Изучайте факты обо всех БПИФ и ETF.

Авто-репост. Читать в блоге >>> ЕТF и Дивиденды | Все что нужно знать

ЕТF и Дивиденды | Все что нужно знать

prostguide.ru

Доброго времени суток! В данной статье, мы постараемся максимально объемно разобрать тему получения дивидендов при покупке ETF. В ней вы найдете ответы на вопросы: Где и как купить дивидендные ETF? Как происходит выплата дивидендов по ETF? Что такое реинвестирование дивидендов? и т.д. Ну что же, начнем!

Что такое ETF

Для начала повторим, что такое ETF: ETF (Exchange Traded Funds) — это готовый инвестиционный портфель/набор фондовых активов, части которого можно свободно купить на бирже. Например, биржевой фонд FXRL ETF состоит из акций крупнейших российских компаний — покупая пай данного ETF фонда на бирже вы становитесь владельцем части всех акций находящихся внутри фонда.

Подробнее о ETF вы можете узнать в статье на нашем сайте: "ETF — Что это простыми словами".

Что такое дивиденды

Дивиденды — это часть дохода компании, распределенная между акционерами(держателями акций). То есть, компания работает, генерирует прибыль, часть от полученной прибыли идет на развитие компании, а часть выплачивается владельцам акций компании в виде дивидендов. Если дела у компании идут хорошо, то вырученной прибыли хватает как на поддержание развития компании так и на выплату дивидендов. А вот в том случае, если у компании есть проблемы, то все средства уходят на поддержание работоспособности и дивиденды акционерам не выплачиваются. Выплата дивидендов по российским акциям, происходит, как правило, раз в год. При этом, многие американские компании, могут производить выплату дивидендов акционерам раз в пол года или даже раз в месяц.

Авто-репост. Читать в блоге >>>

Обзор лучших ETF на Московской бирже

Обзор лучших ETF на Московской бирже

Я старался)

Плюсаните плиз пост

На данный момент ETF являются одним из самых свежих, но уже довольно хорошо изученных инвестиционных инструментов на Московской бирже. В данной статье мы рассмотрим основную информацию, сравним доходность и разберем плюсы и минусы каждого ETF на Московской бирже.

Что такое ETF?

Определение:

ETF — это торгуемый на бирже фонд в составе которого находятся валюты, акции, облигации драгоценные металлы.

Простыми словами:

Фонды в большом количестве покупают различные активы, создают из них диверсифицированный портфель и продают его доли-паи на бирже всем желающим.

При покупке паев данного фонда, условный Петя, покупает как бы микро доли всех активов внутри фонда.

На данный момент в листинге Московской биржи находится 18 различных ETF фондов:

ETF фонды от компании «FinEx»

FXRB - Индекс российских корпоративных облигаций — расчет фонда в рублевом эквиваленте.

Авто-репост. Читать в блоге >>> Несправедливая цена ETF

Несправедливая цена ETF

Феномен дисконтов и премийЦена ETF порою ведет себя неожиданно, выстреливая совершенно внезапно то вверх, то вниз. Длинные свечи, наблюдаемые на графиках, всегда вызывает недоумение у долгосрочных инвесторов. Ведь нас уверяют, что биржевые фонды диверсифицированы и в меньшей степени подвержены рискам. Откуда же такие сильные разовые движения?

Бывают ситуации, что цена одного пая ETF на бирже может отклониться от реальной стоимости портфеля. Причин тому может быть множество и все они разные. Давайте разберем ряд случаев, которые могут приводить к недооценке ETF на бирже:

- На рынок пришел крупный игрок и очень быстро продает паи. Покупателей не хватает, после чего цена устремляется ниже.

- Инвесторы не очень доверяют данному фонду и предпочитают брать паи дешевле.

- Рынок испытывает какой-то стресс, соответственно все стремятся продать паи, но никто не хочет покупать.

Авто-репост. Читать в блоге >>>