SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Не наши истории следующей недели…

- 09 декабря 2011, 19:42

- |

Политические риски берут свое. Если европейские индексы в пятницу торговались с повышением в 2%, то российские фондовые индикаторы закрыли день в минусе на 4%. По итогам недели индекс ММВБ потерял 7,3%, РТС – 8,2%. Европа по итогам пятидневки в среднем теряет менее полупроцента, американцы — в легком плюсе. Анализ внешних факторов, европейского саммита и макроэкономических данных сейчас смысла не имеет.

Тем не менее. Следующая информация предназначена для торгующих на зарубежных площадках.

В понедельник в 14:00 мск состоится размещение итальянских бондов на 7 млрд евро. В 18:00 мск на долговой рынок выйдет Франция с объемом в 6,5 млрд евро. Результаты аукционов напрямую будут зависеть от пятничных решений второго дня саммита ЕС в Брюсселе. Экономический календарь пуст.

Во вторник состоится заседание Комитета по открытым рынкам ФРС США по процентной ставке — серьезных заявлений от г-на Бернанке не ждем. Также во вторник будут опубликованы данные по ноябрьским розничным продажам в США – экономисты ждут роста на 0,6% против 0,5% по октябрю.

В среду инвесторов может заинтересовать статистика по промышленному производству Еврозоны в октябре. Здесь ожидается нулевая динамика после минус 1,9%, зафиксированных в сентябре. Похоже, европейская экономика нащупала дно.

В четверг особую ценность представят декабрьские индексы деловой активности в промышленности и секторе услуг PMI по Европе. Кроме этого, в США будет опубликован декабрьский индекс менеджеров по закупкам ФРБ Нью-Йорка (Empire State Mfg) – надеемся на продолжение устойчивого роста важнейших опережающих региональных индикаторов состояния дел в промышленности США (эх, нам бы так — прим. автора). Хотя, данные по промышленному производству за ноябрь ожидаются слабыми (+0,2% против 0,7% в октябре), но это прогнозируемо – ISM Mfg в ноябре был на достаточно низком уровне (50,8 пункта), зато декабрьский оказался на порядок лучше (52,7 пункта).

P.S. Что касается российского фондового рынка, то здесь надо отметить завершение сезона публикации финансовых отчетностей за III квартал по основным российским компаниям. Имеет смысл подвести итоги и сравнить результаты.

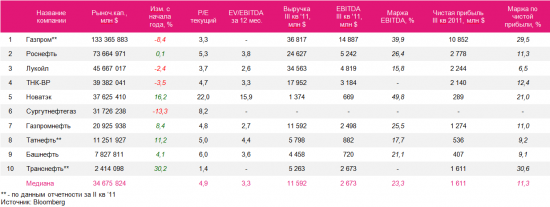

1. Сопоставление результатов отчетностей за III квартал 2011 года крупнейших нефтяных компаний России. Компании ранжированы в соответствии с рыночной капитализацией в млн. $

Внимания заслуживают Роснефть и Лукойл.

2. Показатели российских металлургов согласно отчетности за III кв '11

Явный лидер — Северсталь

3. Показатели российских банков согласно отчетности за III кв '11

Сбербанк стабильный, но дорогой (P/BV=1,5), ВТБ с учетом последних данных весьма привлекательный, БСПб и Возрождение очень дешевы (P/BV<1), но отчетности слабые, как и прогнозы.

***Особенности расчета коэффициента EV/EBITDA и маржи по EBITDA в Bloomberg — по EBITDA берется средняя за последние 12 месяцев

С уважением, Дмитрий Шагардин

9 комментариев

0

Спасибо! Но еще не забываем о размещении американских бондов с 12 по 14 декабря, а вот это даст еще импульс вниз

- 09 декабря 2011, 19:53

0

kasaev, мне кажется — не так все очевидно, если вы считаете, что американцам выгодно «кошмарить» рынки в преддверии крупных размещений трежериз, чтобы загнать их туда и сбить процентные ставки. на эту надо провести маленькое исследование. хотя в этом случае Вы можете оказаться правыми в том смысле, что сипи так не проколол 200-дневную MA и вторую неделю закрывает в плюсе… Дмитрий

- 09 декабря 2011, 20:12

0

BrokerKITFinance, конечно выгодно, денежки то плывут на их рынок если в Европе будет плохо, еще в конце прошлого года Goldman прогнозировал, что единственный рынок который будет в плюсе по итогам года — это будет американский

- 09 декабря 2011, 20:22

0

BrokerKITFinance, и +++

- 09 декабря 2011, 20:25

0

BrokerKITFinance, Вот, что и следовало доказать)

- 12 декабря 2011, 17:32

0

что это сбербанк то дорогой?

- 09 декабря 2011, 19:54

0

bikov, сбер в последнее время рисует отчетности за счет высвобождения резервов…

- 09 декабря 2011, 20:16

+2

да, конечно!

- 09 декабря 2011, 19:56

+4

на главную, срочно!

- 09 декабря 2011, 20:03

теги блога КИТ Финанс Брокер

- CFTC

- Diasoft

- efsf

- IPO

- IPO 2024

- PIIGS

- qlua

- quik

- акции

- Акции РФ

- алроса

- анализ

- анализ акций

- аналитика

- берлускони

- биржа

- Брокер

- брокеры

- валютная биржа

- валютный рынок

- валюты

- вывод валюты с брокерского счета

- газпром

- ГМК НорНикель

- голубые фишки

- Греция

- день трейдера

- деривативы

- дивиденды

- долговой кризис

- доллар

- драгоценные металлы

- евро

- едп

- заблокированные активы

- золото

- иис

- инвестиционная идея

- Индекс МосБиржи

- Иран

- Италия

- Итоги недели

- календарь инвестора

- квик

- КИТ финанс

- КИТ Финанс Брокер

- Кит-Финанс

- китай

- КЛВЗ Кристалл

- комиссия

- корпоративная отчетность

- лонг

- Лукойл

- маржиналка

- Мировой финансовый кризис

- мировые рынки

- мобильный пост

- МТС

- начало карьеры трейдера

- начинающие трейдеры

- нефть

- НЛМК

- новичкам

- Новости

- новости рынков

- норникель

- обзор акций

- обзор рынка

- Облигации

- облигации в юанях

- обучение

- опек+

- опционы

- оффтоп

- первый эшелон

- повестка дня

- Подборка

- полезные ресурсы

- прогноз 2024

- прогноз по акциям

- робот

- рубль

- Саммит ЕС

- сбербанк

- совкомфлот

- соц сети

- сплит

- Сургутнетегаз ап

- сырье

- тарифы брокеров

- торговые сигналы

- транснефть

- Транснефть преф

- трейдинг

- фондовый рынок

- форекс

- фьючерсы

- цель

- цель в сделке

- ценные бумаги

Новости тг-канал

Новости тг-канал