Блог компании Иволга Капитал | Портфель ВДО (15,5% за 12 мес.). Но больше про КИВИ Банк

- 22 февраля 2024, 06:49

- |

Вчера фондовый рынок падал, облигационный в т.ч. Максимально с сентября прошлого года.

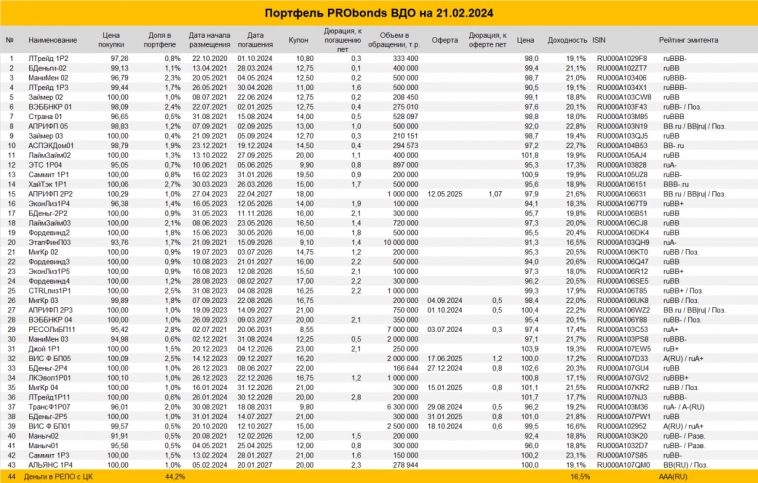

Портфель PRObonds ВДО на падение реагировал, как мы уже привыкли, слабо. 45% активов (на реальных счетах доверительного управления 60%) – деньги на денежном рынке. Денежному рынку безразличны колебания фондового.

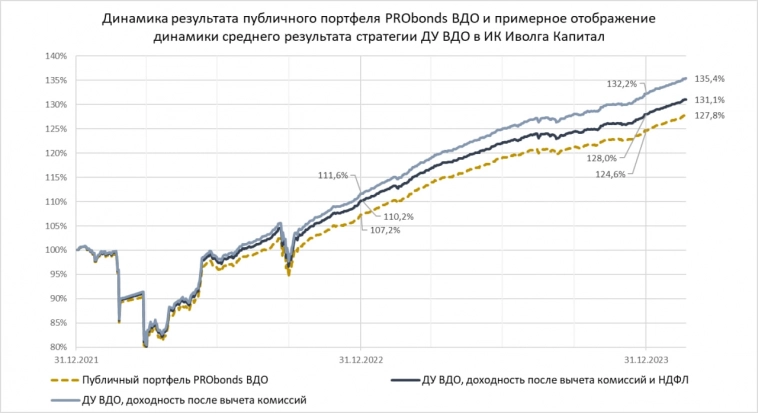

За последние 365 дней имеем 15,5%, с начала 2024 года – 2,5%, или 17,3% в годовых. Сделки последние месяцы – косметические. Осторожничаем.

И вернемся во вчерашний день. Фондового падения сопровождала новость об отзыве лицензии у КИВИ Банка.

Что в этой новости для нас интересно? Во-первых, это первый отзыв банковской лицензии за примерно 1,5 года. И лучше его считать не казусом, а возвратом к выявлению и расчистке банковских проблем. Сомневаемся, что в системе, которая долго огосударствлялась и укрупнялась (лишалась конкуренции / эффективности) проблемы будут локальными.

Думаем, очередные драматичные новости от банковской сферы ждать не заставят. А статус КИВИ как расчетного агента, теперь во многом бывший (вчера по всей России встали разного рода платежи, казалось бы, не связанные с отзывом одной банковской лицензии) такие новости, скорее, приближает.

Во-вторых, чем сложнее будет с банками, тем более востребованы будут облигации. Представим мир, где банковское финансирование заменено публичным биржевым. Да, весь риск на инвесторе (как и в банке на вкладчике, просто банковские системы падают реже, зато примерно целиком), но механизмы рыночного ценообразования позволяют покрывать его купонной ставкой. Может показаться сложно, однако, давно занимаясь самым неприглядным облигационным сегментом – ВДО – мы понимаем, это не худший из миров. Результаты портфеля – как индикатор.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- 22 февраля 2024, 11:11

- 22 февраля 2024, 11:42

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал