Лучшая управляющая компания для состоятельных клиентов

- 12 июля 2022, 17:20

- |

Рады поделиться приятным для нас событием! Мы стали победителем престижного конкурса «Элита фондового рынка 2021» сразу в четырех номинациях:

🔴 «Управляющий для состоятельных инвесторов»;

🔴 «Управляющая компания ЗПИФ»;

🔴 Номинации «Лучший онлайн-сервис по управлению активами» жюри удостоило мобильное приложение «Альфа-Капитал»;

🔴 И в номинации «СЕО года» победила генеральный директор УК «Альфа-Капитал» Ирина Кривошеева.

В прошлом году компания достигла высоких показателей развития – бизнес компании показал рекордные темпы роста +57%. По итогам 2021 года «Альфа-Капитал» вошла в ТОП-5 крупнейших УК на российском рынке, в ТОП-3 ведущих операторов рынка биржевых и открытых ПИФов и в ТОП-5 в ЗПИФ, а также неизменно является лидером по объему средств частных инвесторов в доверительном управлении.

Конкурс «Элита фондового рынка» является одним из самых престижных и значимых событий на российском финансовом рынке. Его организатором является Национальная ассоциация участников фондового рынка (НАУФОР). Мероприятие проводится ежегодно, жюри, состоящее из экспертов и участников рынка, выбирает лучших представителей компаний – участников рынка ценных бумаг.

- комментировать

- ★1

- Комментарии ( 21 )

Аналитический дайджест

- 08 июля 2022, 11:29

- |

О ситуации на рынке коллективных инвестиций

Первое полугодие выдалось непростым для российской индустрии коллективных инвестиций. Высокий уровень неопределенности и ограничений, безусловно, повлияли на настроения пайщиков, в связи с чем на рынке ПИФов наблюдались оттоки. Также одним из факторов, который повлиял на динамику притоков в фонды, стали высокие ставки по краткосрочным вкладам в марте. По мере завершения срока коротких вкладов с высокой ставкой (май – июнь) тренд в определенной степени изменился. Сейчас мы наблюдаем заметные притоки средств частных инвесторов в облигационные фонды. Это связано, во-первых, с тем, что снижение ключевой ставки способствует уменьшению доходности рублевых облигаций. Но, несмотря на это, доходности многих корпоративных бумаг остаются на высоких уровнях, в некоторых случаях превышающих ожидаемую инфляцию. Во-вторых, вдобавок к высокой купонной доходности инвесторы в эти инструменты могут рассчитывать еще и на рост их стоимости, вызванный дальнейшим смягчением фискальной политики ЦБ. Таким образом, инвестиции в облигации можно смело назвать «тихой гаванью» российского рынка. Можно ожидать, что фонды облигаций определенное время продолжат оставаться в числе фаворитов российских инвесторов.

( Читать дальше )

Дефолт?

- 27 июня 2022, 17:34

- |

Bloomberg сообщил о дефолте по суверенным российским еврооблигациям Russia-26/36 в ночь на понедельник, 27 июня. По данным агентства, в воскресенье истек льготный период, в течение которого Россия должна была уплатить около $100 млн процентов по этим облигациям.

Мы с такой позицией не согласны и считаем, что поводов объявлять дефолт нет

- Во-первых, российские власти осуществили выплаты через платежного агента НРД в срок, инвесторы в России получили выплаты вообще без проблем. Минфин также выражал готовность доплатить денежные средства всем инвесторам, кто получил деньги с задержкой из-за действий Euroclear.

- Во-вторых, чтобы технически объявить дефолт, нужно соблюсти определенные юридические процедуры, а сейчас сделать это будет непросто. Технический дефолт объявляют рейтинговые агентства, которые сейчас не осуществляют рейтинговые процедуры в отношении России из-за санкций ЕС — поэтому формально объявить о техническом дефолте некому. Чтобы реально запустить процедуру дефолта необходимо согласие не менее 25% владельцев облигаций и направленное сообщение платежному агенту — НРД, который также находится под санкциями.

- И наконец, даже если бы дефолт был официально объявлен, это ни к чему бы не привело. Иностранные владельцы российских еврооблигаций в любом случае не смогут арестовать российские активы за границей, т.к. при размещении обязательств Россия не отказывалась от права на «суверенный иммунитет», а следовательно зарубежные суды не смогут принять законное решение о конфискации какого-либо российского имущества и активов.

( Читать дальше )

Наш взгляд на рынок облигаций

- 16 июня 2022, 14:08

- |

ЦБ на прошлой неделе ожидаемо снизил ключевую ставку, хотя и несколько больше, чем ждал рынок, – сразу на 1,5 процентного пункта (п.п.), до 9,5%. По сути, регулятор вернул ставку до дострессового уровня.

При этом риторика ЦБ немного ужесточилась: если раньше он «допускал возможность» дальнейшего снижения ставки, то в последнем пресс-релизе пишет, что «будет оценивать целесообразность этого шага.

Что будет с ключевой ставкой дальше

Мы считаем, что долгосрочный тренд на смягчение ДКП продолжится, но скорость снижения ключевой ставки будет замедляться. Теперь от ЦБ стоит ждать более аккуратных шагов – по 0,25–0,5 п.п. за заседание.

По ряду прогнозов, в этом году ВВП России может упасть на 8–10%, хотя экономика и ведет себя несколько лучше, чем ожидалось ранее. Поэтому экономике можно и нужно помогать, в том числе снижая ставку. Тем более что, как показывают недельные данные Росстата, инфляция замедляется быстрее, чем ждал ЦБ (по итогам года мы можем увидеть инфляцию ниже 15%), инфляционные ожидания населения и бизнеса снижаются, а рубль укрепляется благодаря превышению экспортных поступлений над импортом.

( Читать дальше )

Решение по ставке в пятницу. Что ждем?

- 08 июня 2022, 17:10

- |

На ближайшем заседании в эту пятницу, 10 июня, Центральный банк может снова снизить ключевую ставку на 1–2 п.п. В пользу снижения много факторов: снижение инфляции, падение потребления, приток средств во вклады, крепкий рубль, а также необходимость поддерживать экономику. Вполне возможно, что к концу года ключевая ставка может достигнуть уже 8–9%.

Время снимать жгут

В конце февраля ЦБ экстренно повысил ключевую ставку до 20%, чтобы стабилизировать ситуацию в экономике и сбить паническую волну против рубля на валютном рынке. Эти меры сработали – такие высокие ставки в экономике играют роль кровеостанавливающего жгута. Его можно наложить ненадолго, но через какое-то время нужно обязательно снять, иначе помощь сменится вредом.

Так же и с ключевой ставкой. Удерживать ее на столь высоких уровнях уже нет смысла (а возможно, и вредно). Благодаря сильному росту рубля и снижению потребительского спроса инфляция уже начала замедляться. Тренд на замедление инфляции вырисовывается все отчетливее, а прогноз помощника президента Максима Орешкина о том, что инфляция по итогам года будет ниже текущих уровней (он прогнозировал 15%), начинает выглядеть более вероятным.

( Читать дальше )

Российский рынок акций: перспективы и возможности

- 06 июня 2022, 15:29

- |

Российский рынок в начале этого года пережил одно из сильнейших потрясений в своей истории: сначала падение вплоть до 30% за день, а затем и приостановку торгов почти на месяц.

В конце марта торги акциями возобновились, но, конечно, к прежнему состоянию рынок пока так и не вернулся: акции стоят экстремально дешево, а объемы торгов остаются низкими, что может приводить к резким колебаниям котировок. Однако мы считаем, что у российского рынка есть хорошие шансы вернуться к росту на более длинном горизонте.

Мировая экономика вступила в период повышенной инфляции: например, инфляция в США к концу апреля достигла 8,3% год к году, в ЕС – 7,5%, в России –17,8%. Скорее всего, высокая инфляция с нами надолго: монетарные (программа покупки активов) и фискальные (прямая раздача денег населению) стимулы в последние годы привели к значительному росту денег в системе. Только в США объем наличных денег и средств на банковских счетах (денежный агрегат М2) достиг 21,8 трлн к началу апреля. Пока эти деньги не будут потрачены, инфляционное давление вряд ли уйдет. Кроме того, к росту цен как в России, так и в мире в целом приводят разрыв производственных и логистических цепочек и санкции. С инфляцией такого рода бесполезно бороться повышением ставок. Более того, есть риск, что, несмотря на начавшийся цикл ужесточения денежно-кредитной политики по всему миру, реальные ставки (за вычетом инфляции) еще довольно долго будут оставаться отрицательными.

( Читать дальше )

Потенциальный приток деженых средств на российский рынок - 3-3.5 трлн руб.

- 01 июня 2022, 10:59

- |

Вышедшая на прошлой неделе новость о дивидендах «Газпрома» может стать определенным водоразделом для локального рынка акций. Последние пару месяцев эмитенты находились в непростой ситуации и оглядывались друг на друга с вопросом: «А можно ли платить дивиденды в текущей ситуации?» Рекомендация «Газпрома», по-видимому, говорит о том, что дивиденды платить можно.

«Газпром» выплатит рекордные дивиденды. В четверг совет директоров «Газпрома» рекомендовал собранию акционеров выплатить годовые дивиденды за 2021 год в размере 52,53 руб. на одну акцию (доходность 17,5%). Это абсолютный рекорд за всю историю компании. Общий размер дивидендных выплат достигнет 1,24 трлн руб., что полностью соответствует дивидендной политике «Газпрома» (50% от скорректированной чистой прибыли группы по МСФО).

Предложенная дата закрытия реестра акционеров для получения выплат – 20 июля. Завершить выплаты номинальным держателям и доверительным управляющим, зарегистрированным в реестре, рекомендовано до 3 августа, другим акционерам – до 24 августа.

( Читать дальше )

Макроэкономическая ситуация в России

- 26 мая 2022, 11:46

- |

Вышедшие за последнее время данные по российской экономике продолжают приятно удивлять. Несмотря на волну пессимистичных прогнозов, последовавших за началом спецоперации, причем как от официальных лиц, так и рынка, ситуация развивается иначе. Отчеты Росстата указывают на рост ВВП и промышленного производства по итогам первого квартала, сохранение низкой безработицы. В последнее время картину дополнило и быстрое замедление инфляции, не говоря уже об укреплении рубля. По некоторым показателям траектория российской экономики, похоже, входит в противофазу с мировой, по крайней мере, с европейской и американской ее частью.

Данные по промышленному производству за 1 кв. 2022 г., вышедшие еще 27 апреля, показали, что в марте не наблюдалось ощутимого снижения индекса производства по обрабатывающей промышленности. Оно составило всего 0.3%, а по итогам всего первого квартала рост составил 5.1%. Общий же индекс промышленного производства, включающий добычу полезных ископаемых, снабжение электроэнергией, коммунальные услуги и пр., вырос на 5.9% по итогам 1 квартала, причем в марте рост составил 3%. Понятно, что были и отдельные позиции, где снижение было очень серьезным, например, снижение производства легковых автомобилей в марте составило 70% по сравнению с мартом 2021 года. Но в общем перечне отслеживаемой Росстатом продукции, таких примеров было не так много, как можно было опасаться Росстат также опубликовал предварительную оценку роста ВВП РФ в 1 кв. 2022 г., которая составила 3.5%, что соотносится с ранее вышедшими данными по промышленному производству и оборотами розничной торговли, они по итогам 1 кв. выросли на 3.6%.

Данные по промышленному производству и другим показателям за апрель будут выходить в конце мая – начале апреля. Пока для нас доступны опросные показатели, которые, хотя и дают лишь приблизительную оценку ситуации, не соответствуют сценарию обвального снижения деловой активности. Понятно, что без снижения оценок не обошлось, но оно оказалось довольно сдержанным, намного слабее, чем в начале пандемии.

( Читать дальше )

Лучшие БПИФ на российские акции и облигации

- 24 мая 2022, 10:34

- |

Наш БПИФ «Альфа-Капитал Управляемые российские акции» (тикер AKME) выиграл премию InvestfundsAwards как лучший биржевой фонд по доходности в 2021 году, а БПИФ «Альфа-Капитал Управляемые облигации» (тикер AKMB) стал лучшим в сегменте облигационных фондов за прошлый год.

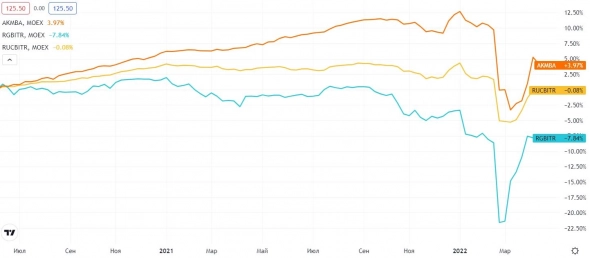

О БПИФ «Управляемые облигации» мы рассказывали в предыдущем посте. С момента создания (02.06.2020) фонд демонстрирует положительную динамику и на 4% опережает индекс полной доходности корпоративных облигаций (RUCBITR) и на 11,8% – индекс полной доходности государственных облигаций RGBITR:

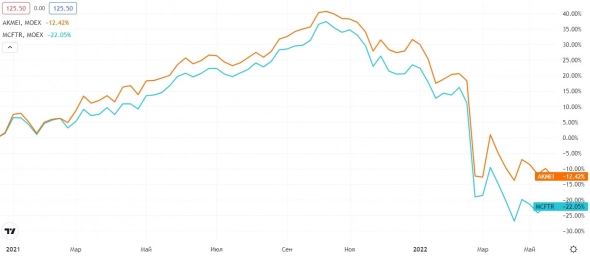

На этот раз мы хотим поговорить о российском рынке акций. Его динамику отслеживает наш биржевой фонд «Альфа-Капитал Управляемые российские акции». С момента запуска (18.12.2020) фонд, с учетом всех комиссий, опережает индекс полной доходности Мосбиржи на 9,6%:

( Читать дальше )

Текущая ситуация на рынке корпоративных облигаций

- 17 мая 2022, 11:27

- |

За последнее время ЦБ уже дважды снизил ставку, причем одно снижение было, не дожидаясь планового заседания, а второе уже на заседании. И нам стоит ожидать продолжения смягчения монетарной политики. Мы вполне можем увидеть ключевую ставку на уровне 10% уже в этом году.

Инфляция хоть и продолжает расти в силу эффекта базы, однако уже более медленными темпами: потребительский ажиотаж, спровоцировавший скачок цен в начале марта, миновал, а рубль растет. По оценке Минэкономразвития России, инфляция в России в годовом выражении по состоянию на 6 мая 2022 года составила 17,77% против 17,73% неделей ранее.

И хотя пик по инфляции еще впереди (по рыночным прогнозам, она может достичь 22% за год), держать ключевую ставку на повышенном уровне для борьбы с ней сейчас нет смысла: цены растут скорее из-за геополитических и логистических ограничений, которые ограничивают предложение.

Рыночные ставки, в том числе доходности облигаций, меняются следом за ключевой ставкой, а иногда и работают на опережение. Особенно «спешат» ОФЗ и сейчас в целом рынок ОФЗ стабилизировался после ощутимого роста цен, наблюдавшегося в течение последнего месяца. Но долгосрочно и они выглядят привлекательно. Если инфляция действительно вернется к 4% к 2024 году в соответствии с прогнозами ЦБ, нынешние доходности ОФЗ (10,2–13,5%) все еще выглядят интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал