Облигации Русгидро

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| РусГидро09 | 1.0 | 13.5% | 88.24 | 0.05 | 0 | 2024-10-15 | 2023-04-21 |

| РусГидрБП6 | 2.4 | 14.8% | 88.54 | 42.38 | 7.22 | 2024-09-17 | |

| РусГидрБП7 | 1.6 | 14.5% | 93.02 | 44.88 | 36.25 | 2024-05-24 | |

| РусГидрБП8 | 0.7 | 15.7% | 96 | 20.94 | 7.13 | 2024-06-18 | |

| РусГидрБП9 | 1.8 | 14.9% | 92.04 | 45.87 | 19.91 | 2024-07-31 | |

| РусГидБП10 | 3.9 | 13.0% | 100.85 | 43.13 | 11.85 | 2024-06-24 | |

| РусГидБП11 | 2.0 | 14.6% | 92.68 | 23.68 | 4.42 | 2024-07-02 | |

| РусГидБП12 | 4.5 | 15.5% | 100.55 | 42.88 | 4.24 | 2024-07-10 |

-

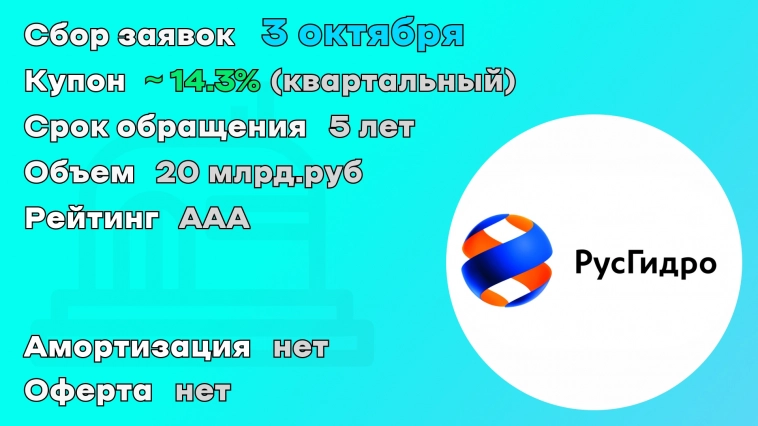

Облигации Русгидро БП12 на размещении

Облигации Русгидро БП12 на размещении

ПАО «РусГидро» объединяет более 60 гидроэлектростанций в России, тепловые электростанции и электросетевые активы на Дальнем Востоке, а также энергосбытовые компании и научно-проектные институты. Установленная мощность электростанций, входящих в состав «РусГидро» составляет более 38 ГВт. Основной акционер компании на конец 2022 г. – Росимущество (62,2%). Долей в 12,37% владеет ВТБ, еще около 9% принадлежит «Русалу».

Выпуск: РусГидрБП12

Рейтинг: AAА (от АКРА)

Номинал: 1000 ₽

Объем: не менее 20 млрд. ₽

Старт приема заявок: 3 октября

Дата погашения: 29 сентября 2028

Купон: переменный, ориентир ставки 1-го купона — значение ключевой ставки Банка России (действующее на конец рабочего дня, предшествующего дате открытия книги заявок) + премия не выше 1,3% (ориентировочно 13,7...14,3%)

Периодичность выплат: ежеквартальные

Амортизация: нет

Оферта: нет

Показатель чистый долг/EBITDA в 2022 году (относительно 2021 года) увеличился с 0,85 до 2.

Чистая прибыль в 2022 г. снизилась с 78,4 до 19,3 млрд.р.

Авто-репост. Читать в блоге >>> РусГидро 3 октября проведет сбор заявок на бонды с привязкой к ключевой ставке

РусГидро 3 октября проведет сбор заявок на бонды с привязкой к ключевой ставке

ПАО «РусГидро» — российская энергетическая компания, владелец большинства гидроэлектростанций страны, одна из крупнейших российских генерирующих компаний по установленной мощности станций и третья в мире гидрогенерирующая компания.Зарегистрирована в Красноярске, штаб-квартира находится в Москве.

Сбор заявок 3 октября

- Наименование: РусГидро-БО-П12

- Рейтинг: ААА (АКРА, прогноз «стабильный»)

- Купон: ставка ЦБ + премия не выше 1.3% (квартальный)

- Срок обращения: 5 лет

- Объем: 20 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: Газпромбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> Облигации Русгидро БП11 на размещении

Облигации Русгидро БП11 на размещении

ПАО «РусГидро» объединяет более 60 гидроэлектростанций в России, тепловые электростанции и электросетевые активы на Дальнем Востоке, а также энергосбытовые компании и научно-проектные институты. Установленная мощность электростанций, входящих в состав «РусГидро», включая Богучанскую ГЭС, составляет более 38 ГВт.

Основной акционер компании на конец 2022 г. – Росимущество (62,2%). Долей в 12,37% владеет ВТБ, еще около 9% принадлежит «Русалу».

Выпуск: РусГидрБП11

Рейтинг: AAА (от АКРА)

Номинал: 1000 ₽

Объем: 15 млрд. ₽

Старт приема заявок: 30 июня

Дата погашения: 31 марта 2026

Купонная доходность: 9...9,6%

Периодичность выплат: ежеквартальные

Амортизация: нет

Оферта: нет

Показатель чистый долг/EBITDA в 2022 году (относительно 2021 года) увеличился с 0,85 до 2. Чистая прибыль в 2022 г. снизилась с 78,4 до 19,3 млрд.р.

Из рисков стоит отметить снижение рентабельности, увеличение операционных расходов, большой износ оборудования и вероятность повышения налога на водопользование.

Вывод: данную облигацию можно рассматривать как альтернативу банковскому вкладу. Выпуск получается скучным по доходности, но если покупать на ИИС ее можно увеличить за счет налогового вычета.

Авто-репост. Читать в блоге >>> Подскажите — где возможно ознакомиться с отчетностью, принятой налоговой инспекций, по РСБУ для данного эмитента?

Подскажите — где возможно ознакомиться с отчетностью, принятой налоговой инспекций, по РСБУ для данного эмитента?

Еще раз:

принятой налоговой инспекций, по РСБУ

Решение о судьбе электросетей РусГидро на Д.Востоке - за властями, но компания не хотела бы "дарить" какие-либо активы - член правления

Решение о судьбе электросетей РусГидро на Д.Востоке - за властями, но компания не хотела бы "дарить" какие-либо активы - член правленияРешение о судьбе электросетей ПАО «РусГидро» на Дальнем Востоке — за властями, но компания не хотела бы «дарить» какие-либо активы, прокомментировал журналистам член правления компании Роман Бердников заявление ФАС о подготовке плана разделения компании по видам деятельности — на генерацию и сети — в рамках перехода Дальнего Востока в ценовую зону энергорынка.

«Мы же госкомпания. Как государство скажет, так и будем делать. Но любая компания вряд ли захочет что-то кому-то дарить, должно быть отчуждение. Каким образом, это второй вопрос. Конечно, нам не просто так хотелось бы», — заявил он в кулуарах конференции «Российская энергетика», организованной газетой «Ведомости».

www.interfax.ru/

Авто-репост. Читать в блоге >>> «РусГидро» 29 декабря осуществило финальные выплаты номинальной стоимости и купонного дохода за последний купонный период по выпуску рублевых еврооблигаций с погашением в 2022 году на счета типа «Д» в адрес держателей, учет прав которых осуществляется в иностранной учетной инфраструктуре, сообщила компания.

«РусГидро» 29 декабря осуществило финальные выплаты номинальной стоимости и купонного дохода за последний купонный период по выпуску рублевых еврооблигаций с погашением в 2022 году на счета типа «Д» в адрес держателей, учет прав которых осуществляется в иностранной учетной инфраструктуре, сообщила компания.

В сообщении отмечается, что средства были направлены на счета инвесторов, ранее подтвердивших свое согласие на получение прямых выплат с учетом требований российского законодательства.

В совокупности с ранее осуществленными выплатами все платежные обязательства «РусГидро» по указанному выпуску еврооблигаций перед держателями долговых бумаг выполнены в полном объеме, подчеркивает компания.

___________________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

"РусГидро" установила финальный ориентир ставки 1-го купона бондов объемом 20 млрд рублей на уровне 9%

"РусГидро" установила финальный ориентир ставки 1-го купона бондов объемом 20 млрд рублей на уровне 9%ПАО «РусГидро» установило финальный ориентир ставки 1-го купона 3-летнего выпуска облигаций серии БО-П07 объемом 20 млрд рублей на уровне 9,00% годовых, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентиру соответствует доходность в размере 9,20% годовых. По выпуску предусмотрены полугодовые купоны.

Сбор заявок прошел 22 ноября с 11:00 до 15:00 МСК. Первоначально ориентир ставки 1-го купона составлял не выше 9,15% годовых, в ходе маркетинга он дважды снижался.

Организаторами выступают Газпромбанк, Московский кредитный банк и РСХБ.

Техразмещение запланировано на 25 ноября.

Авто-репост. Читать в блоге >>> Московская биржа зарегистрировала выпуск облигаций "РусГидро" серии БО-П07 объемом 20 млрд руб

Московская биржа зарегистрировала выпуск облигаций "РусГидро" серии БО-П07 объемом 20 млрд рубМосковская биржа зарегистрировала 3-летний выпуск облигаций ПАО «РусГидро» серии БО-П07 объемом 20 млрд руб. под номером 4B02-07-55038-Е-001P и включила его в третий уровень котировального списка, сообщил эмитент.

Компания 22 ноября с 11:00 до 15:00 МСК планирует провести сбор заявок инвесторов на приобретение облигаций. Ориентир доходности составит не более 100 б.п. к ОФЗ на сроке 3 года.

Организаторами выступают Газпромбанк, Московский кредитный банк и РСХБ. Техразмещение запланировано на 25 ноября.

В настоящее время в обращении находится три выпуска классических облигаций компании на 30 млрд руб. и выпуск 4-летних биржевых бондов на 20 млрд руб., размещенный в сентябре текущего года по ставке 8,5% годовых. Два выпуска классических бондов на 20 млрд руб. «РусГидро» предстоит погасить 2 февраля 2023 года.

Авто-репост. Читать в блоге >>> "РусГидро" 22 ноября проведет сбор заявок на бонды объемом 20 млрд рублей

"РусГидро" 22 ноября проведет сбор заявок на бонды объемом 20 млрд рублейПАО «РусГидро» 22 ноября с 11:00 до 15:00 МСК планирует провести сбор заявок инвесторов на приобретение 3-летних облигаций серии БО-П07 объемом 20 млрд рублей, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентир доходности составит не более 100 б.п. к ОФЗ на сроке 3 года.

Организаторами выступят Газпромбанк, Московский кредитный банк и РСХБ.

Техразмещение запланировано на 25 ноября.

Авто-репост. Читать в блоге >>> "РусГидро" осуществила выплаты облигационерам, чьи права учитываются НРД

"РусГидро" осуществила выплаты облигационерам, чьи права учитываются НРД«РусГидро» осуществило выплату номинальной стоимости и купонного дохода за последний купонный период по выпуску рублевых еврооблигаций объемом 20 млрд рублей российским держателям еврооблигаций, учет прав которых осуществляется Национальным расчетным депозитарием.

Выплаты в адрес российских держателей еврооблигаций, учет прав которых осуществляется в других российских депозитариях, будут осуществлены через НРД по мере получения и проверки соответствующей информации.

Выплаты в адрес держателей еврооблигаций, учет прав которых осуществляется в иностранной учетной инфраструктуре, будут проведены «с учетом требований российского законодательства».

«РусГидро» осуществила выплаты бондхолдерам, чьи права учитываются НРД (interfax.ru)

Авто-репост. Читать в блоге >>> Спрос на облигации "РусГидро" превысил первоначально заявленный объем в 7 раз

Спрос на облигации "РусГидро" превысил первоначально заявленный объем в 7 разВ ходе формирования книги получено более 50 заявок от широкого круга инвесторов, а первоначальный спрос составил более 106 млрд рублей и превысил заявленный объем в 7 раз, что позволило увеличить объем выпуска с 15 до 20 млрд рублей и снизить ставку купона со стартовых 9,15% до финальных 8,5%, зафиксировав рекордно низкий в текущем году спред к кривой G-curve на уровне 53 базисных пунктов

Сбор заявок на выпуск прошел 14 сентября.

Организаторами выступают Газпромбанк и Московский кредитный банк.

Техразмещение запланировано на 20 сентября.

Спрос на бонды «РусГидро» превысил первоначально заявленный объем в 7 раз (interfax.ru)

Авто-репост. Читать в блоге >>> "Русгидро" увеличило объем размещения биржевых облигаций

"Русгидро" увеличило объем размещения биржевых облигаций

«Русгидро» увеличило объем размещения биржевых облигаций с 15 до 20 миллиардов рублей

Финальный ориентир ставки купонов установлен в размере 8,5% годовых.

Техническая часть размещения предварительно запланирована на 20 сентября.

«Русгидро» увеличило объем размещения биржевых облигаций, сообщил источник — ПРАЙМ, 14.09.2022 (1prime.ru)

Авто-репост. Читать в блоге >>> "Русгидро" планирует собрать заявки на облигации на ₽15 млрд 14 сентября

"Русгидро" планирует собрать заявки на облигации на ₽15 млрд 14 сентябряОриентир доходности — премия не выше 120 базисных пунктов к четырехлетним ОФЗ.

Компания намерена разместить четырехлетние биржевые облигации серии БО-П06.

Техническая часть размещения предварительно запланирована на 20 сентября.Организаторами выпуска выступят Газпромбанк и «Московский кредитный банк».

«Русгидро» соберет заявки на облигации 14 сентября — ПРАЙМ, 09.09.2022 (1prime.ru)

Авто-репост. Читать в блоге >>>

"Русгидро" выплатило купон российским держателям еврооблигаций

"Русгидро" выплатило купон российским держателям еврооблигаций

5 мая 2022 года РусГидро выплатило купонный доход по выпуску рублевых еврооблигаций номинальным объемом 15 млрд рублей со сроком погашения в 2024 году (ISIN: XS2082937967) российским держателям еврооблигаций, учет прав которых осуществляется в АО НКО НРД. Выплата купонного дохода была осуществлена в соответствии с выданными Минфином России по согласованию с Банком России разрешениями.

Выплата купона через иностранного платежного агента держателям еврооблигаций, учет прав которых осуществляется в иностранной учетной инфраструктуре, в настоящее время невозможна из-за санкций.

РусГидро обладает необходимыми финансовыми ресурсами для обслуживания долга и продолжает начислять проценты по еврооблигациям. Общество обратилось в регулирующие органы Великобритании за получением специальной лицензии. Как только это станет технически возможным, РусГидро выплатит оставшуюся сумму купона зарубежным инвесторам.

РусГидро начало выплаты купонного дохода по выпуску еврооблигаций с погашением в 2024 году в пользу российских держателей (rushydro.ru)

Авто-репост. Читать в блоге >>> Разъяснения РусГидро относительно выплаты купона по выпуску еврооблигаций с погашением в 2022 году, с датой выплаты 28 марта

Разъяснения РусГидро относительно выплаты купона по выпуску еврооблигаций с погашением в 2022 году, с датой выплаты 28 марта

РусГидро предпринимает все возможные действия для осуществления платежа держателям еврооблигаций RusHydro Capital Markets DAC, включая обращение в Управление по осуществлению финансовых санкций Великобритании (OFSI) за получением соответствующего разрешения.

24 марта 2022 года РусГидро своевременно и в полном объеме исполнило свои платежные обязательства и перечислило денежные средства в сумме 812,5 млн рублей для выплаты 28 марта 2022 года купонного дохода по выпуску еврооблигаций RusHydro Capital Markets DAC с погашением в 2022 году (ISIN XS1691350455).

Однако, полученные Платежным агентом The Bank of New York Mellon, London Branch денежные средства заблокированы в соответствии с санкционными ограничениями, введенными OFSI 24 марта 2022 года, и не перечислены держателям еврооблигаций.

Разъяснения относительно выплаты купона по выпуску еврооблигаций РусГидро с погашением в 2022 году (с датой выплаты 28 марта 2022 года) (rushydro.ru)

Авто-репост. Читать в блоге >>>

Облигация РусГидро-8-об, выплата купона

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8580

Авто-репост. Читать в блоге >>>

Раскрывальщик, Зачем так часто строчишь??? Нервы твои ни к чёрту.

Владимир, это робот

Облигация РусГидро-8-об, выплата купона

Выплата купона

Эмитент: ПАО «РусГидро» (Электроэнергетика)

Облигация: РусГидро-8-об

ISIN: RU000A0JTMK9

Сумма: 0,5 рублей на лист

Дата фиксации права: 04.08.2021

Дата сообщения: 04.08.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8580

Авто-репост. Читать в блоге >>>

Раскрывальщик, Зачем так часто строчишь??? Нервы твои ни к чёрту. Облигация РусГидро-8-об, выплата купона

Облигация РусГидро-8-об, выплата купона

Выплата купона

Эмитент: ПАО "РусГидро" (Электроэнергетика)

Облигация: РусГидро-8-об

ISIN: RU000A0JTMK9

Сумма: 0,5 рублей на лист

Дата фиксации права: 04.08.2021

Дата сообщения: 04.08.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8580

Авто-репост. Читать в блоге >>> Облигация РусГидро-7-об, выплата купона

Облигация РусГидро-7-об, выплата купона

Выплата купона

Эмитент: ПАО "РусГидро" (Электроэнергетика)

Облигация: РусГидро-7-об

ISIN: RU000A0JTMG7

Сумма: 0,5 рублей на лист

Дата фиксации права: 04.08.2021

Дата сообщения: 04.08.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8580

Авто-репост. Читать в блоге >>> РусГидро-8-об === Выплата купона

РусГидро-8-об === Выплата купона

Выплата купона

Эмитент: ПАО "РусГидро" (Электроэнергетика)

Облигация: РусГидро-8-об

ISIN: RU000A0JTMK9

Сумма: 0,5 рублей на лист

Дата фиксации права: 03.02.2021

Дата сообщения: 03.02.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8580

Авто-репост. Читать в блоге >>> РусГидро-7-об === Выплата купона

РусГидро-7-об === Выплата купона

Выплата купона

Эмитент: ПАО "РусГидро" (Электроэнергетика)

Облигация: РусГидро-7-об

ISIN: RU000A0JTMG7

Сумма: 0,5 рублей на лист

Дата фиксации права: 03.02.2021

Дата сообщения: 03.02.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=8580

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций