Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 24021 | 0.0 | 0.0% | 99.959 | 0 | 38.27 | 2024-04-24 | |

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 4.56 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 13.5% | 88.75 | 40.64 | 16.75 | 2024-08-07 | |

| ОФЗ 26212 | 3.8 | 13.3% | 82.988 | 35.15 | 17.19 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.3% | 79.391 | 42.38 | 6.05 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 13.5% | 89.296 | 38.64 | 7.01 | 2024-09-18 | |

| ОФЗ 26221 | 9.0 | 13.3% | 73.01 | 38.39 | 4.01 | 2024-10-02 | |

| ОФЗ 26222 | 0.5 | 14.5% | 96.876 | 35.4 | 0.97 | 2024-10-16 | |

| ОФЗ 26224 | 5.1 | 13.4% | 77.949 | 34.41 | 27.41 | 2024-05-29 | |

| ОФЗ 26225 | 10.1 | 13.3% | 68.78 | 36.15 | 30.19 | 2024-05-22 | |

| ОФЗ 26226 | 2.5 | 13.5% | 89.46 | 39.64 | 2.61 | 2024-10-09 | |

| ОФЗ 26227 | 0.2 | 15.4% | 98.294 | 36.9 | 19.46 | 2024-07-17 | |

| ОФЗ 26228 | 6.0 | 13.3% | 78.52 | 38.15 | 1.05 | 2024-10-16 | |

| ОФЗ 26229 | 1.6 | 14.2% | 90.998 | 35.65 | 31.14 | 2024-05-15 | |

| ОФЗ 26230 | 15.0 | 13.4% | 65.4 | 38.39 | 4.01 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.3% | 68.698 | 29.42 | 5.33 | 2024-09-18 | |

| ОФЗ 26236 | 4.1 | 13.4% | 77.449 | 28.42 | 23.74 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.4% | 77.878 | 33.41 | 6.06 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.3% | 60.497 | 35.4 | 26.84 | 2024-06-05 | |

| ОФЗ 26239 | 7.3 | 13.3% | 72.3 | 34.41 | 15.5 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.5% | 63.25 | 34.9 | 13.04 | 2024-08-14 | |

| ОФЗ 26242 | 5.4 | 13.4% | 84.975 | 44.88 | 11.59 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 13.6% | 78.548 | 48.87 | 37.06 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.5% | 89.949 | 56.1 | 8.01 | 2024-09-25 | |

| ОФЗ 29006 | 0.8 | 13.5% | 100.996 | 72.6 | 32.71 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.715 | 0 | 20.09 | 2024-06-05 | |

| ОФЗ 29022 | 9.3 | 0.0% | 98.779 | 0 | 35.24 | 2024-05-01 | |

| ОФЗ 29023 | 10.4 | 0.0% | 98.199 | 0 | 20.09 | 2024-06-05 | |

| ОФЗ 52005 | 9.1 | 5.3% | 80.299 | 13.63 | 11.3 | 2024-05-22 |

-

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26233 и новиночка ОФЗ-ПК серии 29017 в объеме остатков, доступных для размещения в указанных выпусках.

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 29017 с погашением 25 августа 2032 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

Итоги:

ОФЗ 26233

Спрос составил 34,598 млрд рублей по номиналу. Итоговая доходность 6,32%. Разместили 21,672 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Сбер поддержал Минфин на аукционе ОФЗ.

Сбер поддержал Минфин на аукционе ОФЗ.

С утра Сбер, акции купили 500мр (до 12-10), продали 300мр (до 15-30), купили 800мр (до 16-15), итог — 1000мр купили. Это много, 300мр новых покупок, это толпа покупает в надежде на закрытие див. гепа. Фьючерсы купили 250мр, продали 150мр, купили 250мр, итог 350мр купили. АДР в нулях.

Это танцы в канале, но избушки успешно засадили толпу в лонги на 300мр минимум. Удачно благодаря нефти.

Второй аукцион состоялся, Минфин взял 20 млрд. рублей. На первом Минфин взял 330 млрд. рублей. А РЕПО в понедельник было на 630 млрд. рублей. Разница 300 млрд. рублей, много, они могут вывалиться на рынок. Или ими заткнули дыру от прошлого аукциона. В любом случае будет выход из канала.

Мое мнение — выход будет вниз. Денег нет, 630 млрд. рублей пошли на оплату двух аукционов. Амеры новостями вверх наш рынок не потянут.

Подробности — Телеграм, t.me/sberanaliz

Авто-репост. Читать в блоге >>> А слабо Минфину занять у ЦБ напрямую? И бюджет доходы получил бы ) Нееет. Цель этих манипуляций — распил доходов ЦБ

А слабо Минфину занять у ЦБ напрямую? И бюджет доходы получил бы ) Нееет. Цель этих манипуляций — распил доходов ЦБ А Минфин не устает занимать деньги наращивая гос долг www.rbc.ru/finances/14/10/2020/5f86eb489a79471a498c242e?from=from_main_3

А Минфин не устает занимать деньги наращивая гос долг www.rbc.ru/finances/14/10/2020/5f86eb489a79471a498c242e?from=from_main_3

14 октября только на одном аукционе удалось занять свыше ₽350 млрд. Думаю и остальные деньги пристроили ранее.

И при этом хвастается, что ему все дают и дают )

Но фактически это круговорот денег от ЦБ, который недавно отреповал банки на 28 дней на 600 ярдов. Банки просто паразитируют на гос деньгах не производя ничего полезного.

Что же мы видим в результатах сегодняшнего аукциона ОФЗ minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction/?id_66=131676-o_rezultatakh_razmeshcheniya_ofz_vypuska__29017rmfs_na_auktsione_14_oktyabrya_2020_g

А мы видим, что средневзвешенная цена – 94,2305% от номинала. То есть банки выдали Минфину деньги под 5.7% годовых а взяли 12 октября у ЦБ под 4.35% годовых www.rbc.ru/finances/12/10/2020/5f8463b19a794704b1461be9

И того — 600 ярдов по сути принесет банкам в течении месяца 1.65% годовых — то есть 27 млн руб просто за нефиг делать!

Я бы тоже так смог!

Разве это справедливо — одним просто так дарить 27 млн а у других забрать налоги с вкладов заработанных по копейке в течении долгого времени жизни? Но Путин не видит ни какого нарушения справедливости!

А банки отчитаются об офигенных доходах. Но на самом деле это не доходы, а воровство из бюджета! То есть наши налоги идут на прокорм бестолковых детишек чиновников устроенных в банках на руководящие должности

Если у облиги выплата купона 12.10., то и продавать ее можно 12.10, или все же 13.10.?

slavich, для получения купона можете продать уже 12.10. Ну и 13.10, естественно, тоже можно.

chem1 (Сергей Нужнов), т.е. не как с акциями работает — что продавать можно только на следующий день после отсечки?

slavich, в акциях «отсечка» получается из-за того, что они торгуются в режиме T+2 (расчеты по сделке проходят через два дня), поэтому, чтобы получить дивиденды, бумаги можно продавать на 2 дня раньше даты формирования реестра держателя (если у вас нет бумаг, то соответственно купить их нужно за 2 дня до отсечки). С облигациями похожая ситуация, только они торгуются в режиме T+1, т.е. «отсечка» по купону происходит за день до даты выплаты.

chem1 (Сергей Нужнов), Спасибо.

Если у облиги выплата купона 12.10., то и продавать ее можно 12.10, или все же 13.10.?

slavich, для получения купона можете продать уже 12.10. Ну и 13.10, естественно, тоже можно.

chem1 (Сергей Нужнов), т.е. не как с акциями работает — что продавать можно только на следующий день после отсечки?

slavich, в акциях «отсечка» получается из-за того, что они торгуются в режиме T+2 (расчеты по сделке проходят через два дня), поэтому, чтобы получить дивиденды, бумаги можно продавать на 2 дня раньше даты формирования реестра держателя (если у вас нет бумаг, то соответственно купить их нужно за 2 дня до отсечки). С облигациями похожая ситуация, только они торгуются в режиме T+1, т.е. «отсечка» по купону происходит за день до даты выплаты.

Если у облиги выплата купона 12.10., то и продавать ее можно 12.10, или все же 13.10.?

slavich, для получения купона можете продать уже 12.10. Ну и 13.10, естественно, тоже можно.

chem1 (Сергей Нужнов), т.е. не как с акциями работает — что продавать можно только на следующий день после отсечки?

Если у облиги выплата купона 12.10., то и продавать ее можно 12.10, или все же 13.10.?

slavich, для получения купона можете продать уже 12.10. Ну и 13.10, естественно, тоже можно.

Негативный фон успешных размещений ОФЗ

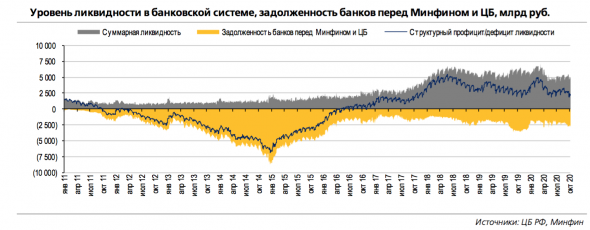

Негативный фон успешных размещений ОФЗОбъем ликвидности банковского сектора

Источник: Уралсиб

Вчерашний аукцион Минфина подтвердил тенденцию повышенного спроса со стороны крупных институциональных инвесторов. Для рынка и Минфина это новость хорошая, но ряд фактов немного сбавляют оптимизм по этому поводу.

Во-первых, в ходе вчерашнего размещения Минфин предложил премию к своему выпуску. Об этом много было разговоров с конца августа, когда общий рыночный фон начал постепенно усугубляться. На этот шаг министерство долго не шло, хватало достаточно отложенного спроса. Теперь, когда ресурсы со стороны спроса постепенно снижаются, уже приходится стимулировать спрос с помощь премии. Пространство для маневра постепенно снижается, и это опасно, если вторая волна пандемии станет причиной для второй волны кризиса.

Во-вторых, впервые за последние несколько месяцев структурный профицит банковской системы снизился. Для рынка ОФЗ большой объем свободной ликвидности — надежная гарантия успешного проведения первичных размещений. С сокращением структурного профицита банки становятся более избирательными в участии в аукционах Минфина. До конца года и этот аспект также может стать не самым приятным сюрпризом.

Количество заимствований со стороны государства увеличивается, а гарантии стабильного спроса постепенно уходят, как и увеличиваются риски повышения ставок. В итоге, среднесрочная картина получается не самой радужной.

Автор: Илья Григорьев

Авто-репост. Читать в блоге >>> Госбанки спасают бюджет. Только в сентябре они вложили в ОФЗ почти 700 млрд руб. — Ведомости (https://www.vedomosti.ru/economics/articles/2020/10/08/842637-gosbanki-spasayut)

Госбанки спасают бюджет. Только в сентябре они вложили в ОФЗ почти 700 млрд руб. — Ведомости (https://www.vedomosti.ru/economics/articles/2020/10/08/842637-gosbanki-spasayut) Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26234 в объеме 30 млрд. рублей и ОФЗ-ПК серии 29013 в объеме остатков, доступных для размещения в указанном выпуске.

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 29013 с погашением 18 сентября 2030 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

Итоги:

ОФЗ 26234

Спрос составил 51,691 млрд рублей по номиналу. Итоговая доходность 5,28%. Разместили 30 млрд рублей по номиналу (100%).

Авто-репост. Читать в блоге >>> Минфин РФ установил новый рекорд размещения за один аукционный день, продав ОФЗ на 345,73 млрд рублей

Минфин РФ установил новый рекорд размещения за один аукционный день, продав ОФЗ на 345,73 млрд рублейМы такими темпами к дефолту не приплывём? Как было с ГКОошками?

А отдавать чем будем? Реализация нефти и газа падает. Готовьтесь, дорогие россияне, к дальнейшему залазиванию в ваш карман.Берешь чужие и на время, а отдаешь свои и навсегда.Ох как этого не хочется.

Готовимся к карантину опять? А чтобы не возмущались, копейками рот будут затыкать?

А кто все это покупал?

Авто-репост. Читать в блоге >>> В чем разница между рублем и долларом или почему ММТ в России не работает

В чем разница между рублем и долларом или почему ММТ в России не работаетВиктор Тунев в своем телеграм-канале truevalue намедни написал хороший пост про «рынок госдолга, ОФЗ и ММТ», безжалостно критикуя отечественное рейтинговое агенство АКРА. Я решил слегка вступиться за организацию и высказать несколько своих мыслей на эту тему.

(В телеграм-канале @Truevalue вышел интересный пост, посвященный рынку отечественного госдолга и теории ММТ (Modern Monetary Theory).

Ключевые тезисы автора: (i) — недостатка ликвидности по причинам связанным с размещением госдолга не бывает, (ii) — государство с помощью банков всегда может разместить любой объем ОФЗ, (iii) — «эффект вытеснения» (crowding out) в финансовом смысле невозможен в современной денежной системе.

Все это, однако, на практике разбивается о суровые реалии отечественной экономики. В которой рубль по-прежнему не является резервной и инвестиционной валютой, а практически единственным источником последней в нашем государстве является экспорт энергоносителей и минерального сырья (в последнее время также золота).

Авто-репост. Читать в блоге >>>

АКРА: емкости внутреннего рынка может не хватить для выполнения плана Минфина по займам. Накопленная ликвидность позволяет либо полностью отказаться от заимствований, либо осуществлять их в небольшом объеме. Тем не менее правительство приняло решение о существенном увеличении программы заимствований, в связи с чем возникает вопрос относительно емкости внутреннего рынка. — ТАСС (https://tass.ru/ekonomika/9625417)

Тимофей Мартынов,

Это почему вдруг не хватае? До сих пор большой профицит ликвидности и банки на депозиты в ЦБ и КОБРы заносят триллионы рублей. Что им мешает ОФЗ купить вместо этого?

JohnRisker, это блин у АКРЫ надо спросить)

АКРА: емкости внутреннего рынка может не хватить для выполнения плана Минфина по займам. Накопленная ликвидность позволяет либо полностью отказаться от заимствований, либо осуществлять их в небольшом объеме. Тем не менее правительство приняло решение о существенном увеличении программы заимствований, в связи с чем возникает вопрос относительно емкости внутреннего рынка. — ТАСС (https://tass.ru/ekonomika/9625417)

Тимофей Мартынов,

Это почему вдруг не хватае? До сих пор большой профицит ликвидности и банки на депозиты в ЦБ и КОБРы заносят триллионы рублей. Что им мешает ОФЗ купить вместо этого? АКРА: емкости внутреннего рынка может не хватить для выполнения плана Минфина по займам. Накопленная ликвидность позволяет либо полностью отказаться от заимствований, либо осуществлять их в небольшом объеме. Тем не менее правительство приняло решение о существенном увеличении программы заимствований, в связи с чем возникает вопрос относительно емкости внутреннего рынка. — ТАСС (https://tass.ru/ekonomika/9625417)

АКРА: емкости внутреннего рынка может не хватить для выполнения плана Минфина по займам. Накопленная ликвидность позволяет либо полностью отказаться от заимствований, либо осуществлять их в небольшом объеме. Тем не менее правительство приняло решение о существенном увеличении программы заимствований, в связи с чем возникает вопрос относительно емкости внутреннего рынка. — ТАСС (https://tass.ru/ekonomika/9625417)

Почему доходнсть в 29012 выше, чем у 29006 или 29007 ведь дюрация короче?

Сергей Дем, потому что 18 ноября доходность её упадет до 4,8-4,9%

Почему доходнсть в 29012 выше, чем у 29006 или 29007 ведь дюрация короче?

Сергей Дем,

Потому что по флоатерам биржа неправильно считает доходности. Это даже не доходность, а непонятно что… Это доходность бумаги с таким погашение если считать что купон останется таким же как последний известный купон. У 29007 купон недавно заресетился, соответвенно и эта цифра снизилась. В реальности по этим флоатерам доходность скорее всего будет сильно ниже чем показывает биржа

JohnRisker, Спасибо. Понял. У РЖД 32 таже хрень )))

Почему доходнсть в 29012 выше, чем у 29006 или 29007 ведь дюрация короче?

Сергей Дем,

Потому что по флоатерам биржа неправильно считает доходности. Это даже не доходность, а непонятно что… Это доходность бумаги с таким погашение если считать что купон останется таким же как последний известный купон. У 29007 купон недавно заресетился, соответвенно и эта цифра снизилась. В реальности по этим флоатерам доходность скорее всего будет сильно ниже чем показывает биржа

Рост спроса на флоутеры ОФЗ как усиление ожиданий повышения ставок

Рост спроса на флоутеры ОФЗ как усиление ожиданий повышения ставокПо характеру размещения ОФЗ можно понять не только объем спроса на новый российский госдолг, но и настроения главных его покупателей — российских банков и финансовых организаций.

Сегодня Минфин успешно разместил два выпуска ОФЗ: 26232 с фиксированным купоном 6,0% (погашение в 2027 году) и 29016 с плавающим купоном (погашение в 2026 году). Первый выпуск был доразмещен до своих предельных значений в 450 млрд. р., а выпуск с плавающим купоном был размещен со спросом, немного превышающим количество проданных бумаг.Последний факт несомненно является позитивным. За последние полгода Минфину не удалось разместить флоутеры два раза, в апреле и в августе. Уже в сентябре эта ситуация не повторялась, и институционалы стабильно приобретали в свои портфели эти выпуски.

Дополнительно динамика размещения флоутеров говорит и о том, чего крупные национальные игроки ожидают от уровня процентных ставок в ближайшее время. Облигации с плавающим купоном — хороший способ захеджировать процентный риск. Если в период снижения ставок флоутер дает меньшую доходность по сравнению с облигациями с фиксированным купоном, то в случае повышения ставок плавающая ставка защищает держателей облигаций от снижения цен на них.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций